集微网报道(文/李延)从2018年开始,ToF技术就成为了半导体行业全力打造的新明星,曝光度有增无减。手机大厂,如三星、华为、OPPO、vivo、小米、LG等也在中高端机型中配置了ToF镜头。稍显尴尬的是,在对消费者进行的调查中,很多人都认为ToF镜头的实际意义不大。

不过,在苹果公司今年发布了2020版iPad Pro以后,形势又为之一变。iPad Pro搭载了基于dToF模组的激光雷达扫描仪,配合苹果出色的AR应用,显示了ToF的真正实力。紧随其后,华为发布了同样配置ToF模组的P40系列和基于河图技术的AR地图。

ToF再一次站上了风口!

ToF的手机之旅

进入2020年,华为发布的P40、P40 pro,三星的S20+、S20 Ultra都搭载了ToF模组。该技术已经逐渐成为高端机型的必配。从无到有,ToF进入手机之旅也有不小的一段时间。

如果进行追溯,ToF首先在消费电子领域的应用是2013年,微软在Xbox游戏机的体感控制器Kinect V2.0中使用了3DV Systems的TOF技术,这个当时全球最小的ToF模组引发了市场的关注。

联想在2016年发布了智能手机Phab2 Pro,首次在智能手机中引入了ToF。这个由英飞凌和pmd联合打造的方案可以使用一些AR应用。不过,这次应用没有在市场中引起很大的反响。

有意思的是,苹果在随后发布的iPhone7 plus中也开始使用ToF传感器。这个产品是意法半导体为苹果定制的,放置在iPhone手机主扬声器上方,采用光学栅格阵列(LGA)封装形式,尺寸为2.8mm×2.40mm,小于意法半导体对外公开销售的任一款ToF传感器。随后没有大肆宣传,苹果反而在iPhone X中开始使用3D结构光,并不断进行推广。

为了与结构光进行区分,国内的安卓阵营开始在2018年引入ToF,OPPO R17 PRO与荣耀V20 都使用了索尼IMX 316 ToF传感器。这颗传感器尺寸为1/6英寸,有效像素则只有4.32万。与之相对,VIVO NEX 双屏版的ToF镜头使用了松下的CCD 方案。由松下提供CCD sensor传感器搭配ADI的控制芯片实现3D感测功能,并具备Face ID功能。这枚传感器的图像分辨率也达到了640×480 VGA级别,约30W有效像素。

图1 截止到2019年部分使用ToF的机型(来自Yole Développement)

在ToF不断主流化的进程中,多家芯片大厂都参与其中,但是索尼最终成为了传感器侧的霸主。2020年新发布的智能手机或iPad Pro,其中的ToF传感器都是索尼提供的。一位业内人士就表示:“因为在技术上超前,华米OV这样的大厂首先会采用索尼的产品,这也给国内的ToF传感器供应商造成不小的压力。”

从2015年收购比利时公司SoftKinetic获得ToF技术开始,索尼就开始不停地赶超对手。凭借在CMOS领域和系统方面的多年积累,索尼的ToF技术进展神速。到2019年最新的ToF模组问世时,其已经从3D感测接收器芯片的零市场份额上升到45%。

后起之秀dToF

“ToF会完全取代结构光,但是iToF和dToF会长期共存。”一位行业人士如此判断。

对于ToF技术来说,2020年最大的变化是dToF的崛起。因为苹果的示范作用,主流厂商都开始往dToF靠拢。

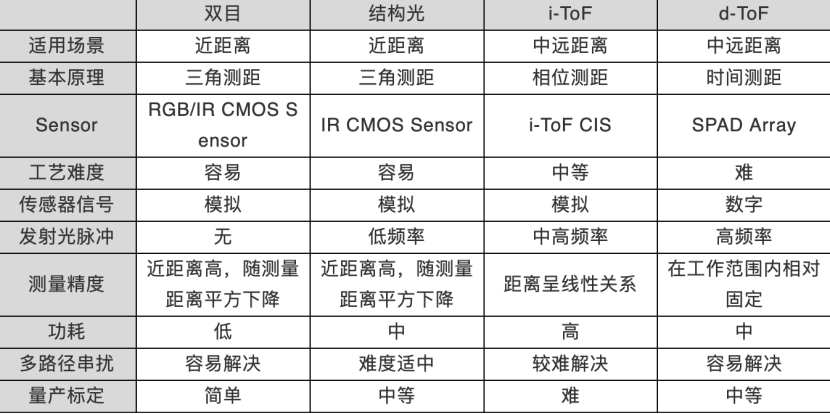

dToF和其他手机上装载iToF同属ToF技术,但两者的“个性”确大相径庭。dToF (direct time-of-flight) 技术直接测量光脉冲的发射和接收的时间差,iToF(indirect time-of-flight),通过传感器在不同时间窗口采集到能量值的比例关系,解析出信号相位,间接测量发射信号和接收信号的时间差。下图比较了四种主流的3D感应技术。

图2 4种主流3D感应技术比较(源自光鉴科技《ToF深度相机技术白皮书》)

结构光、iToF和dToF在技术上各有擅长。光鉴科技CTO汪博就表示:“在短距离、低成本上方案上,iToF更有优势。如果测量距离比较远,成本空间又大,则适合dToF。如果是近距离拍照,dToF的误差并不低,反之,iToF、结构光更精准。”

不过,dToF技术在测量精度、功耗、信号处理等诸多方面的优势明显,只是工艺难度制约了其发展。仅在精度这一方面,除了对时钟同步有非常高的精度要求以外,还对脉冲信号的精度有很高的要求。

再者,由于安全性考虑以及消费电子产品本身的功耗限制,激光发射器发出的脉冲能量有限,但是需要覆盖完整的视场区域,光脉冲在经过反射回到接收器时,能量密度降低了很多倍。同时,环境光作为噪声,会干扰接收器对于信号的检测和还原。因此,dToF方案需要灵敏度极高的光探测器来检测微弱的光信号。

采用SPAD(单光子雪崩二极管)阵列可以满足这些要求,不过掌握技术的厂家并不多,而且集成难度大。故此,在前几年的中高端手机中出现的都是iToF。

还需说明的是,dToF的工作距离与发射端VCSEL(垂直腔表面发射激光器)光源的功率直接相关。要想实现远距离工作,就需要提高发射端VCSEL光源的功率,或者将脉冲周期缩短到纳秒级别,以提升脉冲瞬时功率。苹果dToF所采用的新一代VCSEL,正是在极短的时间内产生了数倍于普通VCSEL的高强度的红外脉冲激光,从而实现了5m工作范围内的高精度3D深度感知。

最后,在系统集成方面, dToF芯片要集成淬火电路,TDC、存储单元以及运算单元,还需要将功耗控制在很低水平,这也极端考验设计者的功力。

还差一个导火索

从2018年开始,市场上就一直看好ToF的起飞。曾有机构预测,2019/2020 年全球搭载 TOF 模组的智能手机出货量分别为4300万和1.5亿部。考虑到华为、三星等部分高端机型搭载前后TOF模组,预测2019/2020年全球智能手机的TOF 模组合计为5700万和1.83亿个。

2019年的情况基本和预期相符,但多事的2020年打乱了市场的节奏。“我们预测2020年搭载ToF的手机出货量为1.2亿部。”来自产业资本的投资人王华告诉集微网。

据他透露,国内一家顶尖的手机ODM公司2020年拿到的ToF项目也就是5、00-600K的数量。其中,华为是300K,小米有100K左右。

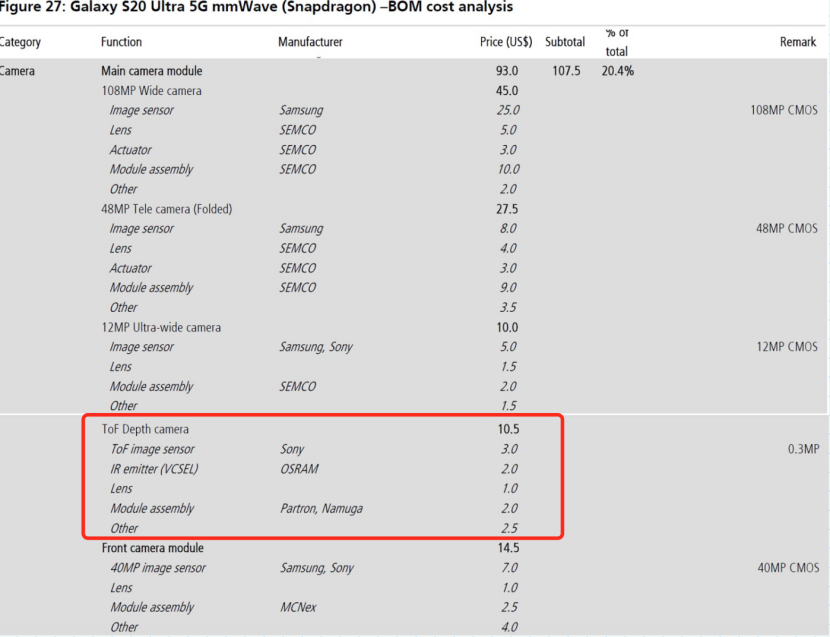

这其中有成本方面的考量。据供应链的消息,iToF模组的成本一直在10美元左右,dToOF成本稍高,接近15美元左右。从国外媒体发布的S20 Ultra BOM清单中,也证实了这一说法。

图3 三星S20 Ultra BOM清单

以厂商的角度来看,ToF方案也有很多不成熟的地方。炬佑智能CEO刘洋表示:“在一些应用场景,需要动态算法的地方,没有厂家能全部覆盖到。比如,如果周围环境发生改变,物体发射率不一样了,ToF就无法做出调整。”

“而且,ToF技术发展时间较短,传感器还没有标准化,第三方也很少,生态还未完全形成。”刘洋补充道。

除去这些基础层面,还有非常重要的一点就是缺乏应用引领。“市场很火热,但是头部厂商还是比较谨慎。”王华分析原因,认为没有什么应用能发挥ToF的功能。

ToF的强项是景深测量,硬伤是分辨率低,所以还无法承担面部识别及相关的工作。容亿投资创始合伙人刘宏春就表示:“无论是成本,还是生产难度,ToF模组都比较高,所以厂商只能放在旗舰机上。而且担心功耗影响大,所以没有去大肆推广,只不过表明我已经有了这项技术。”

拓墣产业研究院研究经理蔡卓卲也表示:“手机品牌厂导入ToF镜头,现阶段是取代景深镜头,并提供更好的拍照效果,做为多镜头的规格竞赛,不过长期而言,是着眼于未来5G时代的AR应用展开的铺路。”

要推动应用发展,需要头部厂商发力,苹果已经给了很好的示范作用。利用dTOF摄像头,iPad pro可以实现很多好玩又适用的AR应用。如果同预测一样,苹果在今年9月份发布的iPhone 12上配备ToF摄像头,一个AR硬件生态就会显露雏形。

国内手机厂商方面,华为对ToF的热情度最高,也有一个明晰的发展路径。在P40系列的同时,华为推出了基于华为河图技术的AR地图。这款AR地图可实现具有厘米级3D地图精度,1:1还原真实世界;高精度空间计算;AI、3D物体识别;虚实光影追踪等能力。华为用ToF的空间感知能力与彩色摄像头的高质量成像能力结合,实现真实世界人物与虚拟数字内容逼真的实时遮挡效果。

据了解,华为的思路是要实现地球级的XR,要做到全场景覆盖,同时扩展到10米以上的应用。如此宏伟的架构,ToF就是其中必不可少的一环。

放眼手机之外,ToF也在其他领域不断进行尝试。近期,科沃斯等厂家在扫地机器人中使用了ToF相机,替换了传统的激光雷达,在整体成本大幅下降的同时,产品也更加小巧、轻薄。还有汽车中的驾驶者疲劳监测、替代固体激光雷达、自动泊车,都是ToF理想的应用场景。只是这些应用都还处于起步阶段,尚难以拉动产业增长。

据IHS Markit报告,ToF未来主要的应用市场还是来自智能手机市场,预计2020年对应市场规模超过6亿美元,占整个市场的90%以上,其次是平板电脑市场、建筑物检测、智能家居、汽车中控、无人机等应用领域。

国内供应链兴起

“今年的市场规模比去年扩大了好几倍,而且客户也都知道ToF是怎么回事,该怎样用了。”这是刘洋对市场的切身感受。

这番改变的背后,也是整个国内供应链开始成熟的表现。纵观TOF产业链,方案、算法、发射端泛光照明器和接收端近红外摄像头是产业的四大支柱。四个部分中,方案部分由国外大厂完全统治,包括微软、pmd、ams、ST、TI、 Melexis、索尼、松下等。接收端方面,如ToF传感器,除索尼、ST、ams、英飞凌外,炬佑智能、聚芯微电子等一批厂商也已经开始崭露头角。

不过接收端也是国内产业链差距较大的地方。下图是华为Mate 30 Pro TOF 摄像头供应链。可以看出,其他环节都有国内厂商的身影,只有ToF传感器这环被索尼占据着。

图4 华为 Mate 30 Pro TOF 摄像头供应链(源自东方财富证券研究所)

索尼凭借着多年的积累和IDM模式,在CMOS图像传感器领域打遍天下无敌手,基本占据了半数的全球市场份额。早在2017年,索尼就开发出具有VGA分辨率(640×480)的背照式ToF图像传感器IMS456QL。而国内的主要厂商,在2020年底才能实现VGA分辨率ToF传感器的量产。不过,差距也在缩小,国内厂商的研发实力正逐步增强,并通过一系列特有技术来提高产品竞争力。

发射端的核心器件是VCSEL激光器。全球能够生产工业级VCSEL的IDM厂商有Lumentum、Finisar(被美国II-VI收购)、Philips Photonics(被德国通快收购)和Princeton Optronics(被 AMS 收购)等。iPhone的点阵投影仪和泛光照明器中的VCSEL均来自Lumentum,安卓的3D结构光产品中的VCSEL主要来自Princeton Optronics(ams),其次还有 Philips Photonics(通快)。国内厂商方面,初创企业纵慧芯光凭借出色表现已经成功打入了华为供应链。还有不少以光通讯或LED芯片背景的企业也在布局VCSEL,如光迅科技、华芯半导体、华工科技、三安光电、乾照光电等。

VCSEL激光器由工业级应用转向消费级后,难点在于保持性能的情况下实现小型化。不过,ToF用的VCSEL激光器无需编码,工艺难度小于结构光,相对容易实现。

模组方面,国内厂商一直比较活跃。舜宇光学、欧菲光等厂商都很早就开始了ToF方面的布局。舜宇光学具有镜头这一垂直领域优势,同时还拥有众多元器件的子公司,实现了产业链垂直整合。欧菲光则通过战略投资获得模组、镜头和VCSEL芯片,打通产业链。舜宇和欧菲都已经打入了主流厂商(华为、三星、OPPO等)的供应链,随着ToF渗透率的提高,将会带动国内产业生态的进一步发展。

因为持续火热,ToF也引发了一波又一波的资本市场“追星热潮”。围绕ToF的融资事件不断上演,金额也在快速加码。就在近期,聚芯微电子宣布完成1.8亿元B轮融资。其中1.2亿元由和利资本领投,源码资本跟投,6千万元由湖杉资本、将门创投及知名手机产业链基金的联合投资。同时,纵慧芯光获得了华为控股的哈勃科技投资有限公司的入股。此外,炬佑智能、柠檬光子、唐晶量子等国内领先企业,也开启了最新一轮的融资过程。

有AR应用开路,苹果、华为等大企业护航,ToF的长期前景是不用质疑的。对于国内企业来说,最重要的还是要掌握核心技术。毕竟,对于一个新兴的行业,短期发展取决于供应链,长期发展还是要看取决于技术的演进。(校对/Humphrey)

(文中王华为化名)