集微网消息,作为未来非常确定的第三代化合物半导体材料,碳化硅因为比较高的禁带宽度、电导率、热导率、击穿电场强度等优异的性能指标,使用碳化硅衬底材料制作的半导体器件被广泛应用于新能源汽车、5G基站、新能源发电、轨道交通、智能电网等领域,在我国“新基建”的各主要领域中发挥重要作用。

与此同时,2020年以来,我国加快“新基建”建设力度,涉及5G基建、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大领域,这些均与我国半导体产业的发展密切相关,将推动产业链快速发展。

一边是政策推手,一边是快速增长的市场需求,两边合力之下,未来使用碳化硅衬底材料制作的半导体器件将迎来市场黄金期。

作为国内碳化硅晶片的龙头企业,天科合达经过近几年的发展,其产品碳化硅晶片作为衬底材料的应用逐步成熟并进入产业化阶段,并于2018年开始实现扭亏为盈。近期,天科合达科创板发行上市申请获上交所正式受理。

为了更全面、更专业地让行业及资本市场了解天科合达,8月12日15点30分,在“集微直播间·招股书解密”专栏第三期中,集微网分析师殷君锋重点从其核心技术、财务分析等多角度解读天科合达,并邀请光大证券电子通信行业首席分析师刘凯及安芯投资投资经理谢猛一道分享和探讨。

国内碳化硅晶片市场占有率NO.1

自2006年成立以来,天科合达一直专注于碳化硅晶体生长和晶片生产领域,主要产品为碳化硅晶片、其他碳化硅产品和碳化硅单晶生长炉。其中,碳化硅晶片是其核心产品,其他碳化硅产品包括碳化硅籽晶、碳化硅晶体等。

资料显示,碳化硅晶片是碳化硅晶体经过切割、研磨、抛光、清洗等工序加工形成的单晶薄片。碳化硅晶片作为半导体衬底材料,经过外延生长、器件制造等环节,可制成碳化硅基功率器件和微波射频器件,是第三代半导体产业发展的重要基础材料。

我国碳化硅晶体、晶片领域的研究从20世纪90年代末开始起步,在行业发展初期受到技术水平和产能规模的限制,未进入工业化生产。

进入21世纪,以天科合达为代表的国内企业开始探索碳化硅单晶片的工业化生产,经过10余年的持续研发与探索,掌握了2-6英寸的碳化硅晶体生长和晶片加工的关键技术。

目前,天科合达已经建立了国内第一条碳化硅晶片中试生产线,是国内最早实现碳化硅晶片产业化的企业,并率先成功研制出6英寸碳化硅晶片,相继实现2英寸至6英寸碳化硅晶片产品的规模化应用。

从产品技术角度来看,国内碳化硅晶片产品技术领先性还与全球领先企业存在一定差距。据了解,目前国际碳化硅晶片厂商主要提供4英寸至6英寸碳化硅晶片,CREE等国际龙头企业已开始投资建设8英寸碳化硅晶片生产线。

天科合达目前碳化硅晶片产品主要以4英寸为主,2020年实现6英寸晶片规模化生产并销售,2020年1月启动8英寸晶片研发工作。

事实上,晶片尺寸越大,对应晶体的生长与加工技术难度也越大,相应的下游器件的制造效率则越高、单位成本越低。

“虽然天科合达与国外领先厂商的差距在缩小,但是还存在8年的技术经验积累的差距。”光大证券电子通信行业首席分析师刘凯表示:“如果以CREE来对标的话,CREE成立于1987年,在上世纪90年代率先推出碳化硅晶片,在2012年成功规模化量产6英寸碳化硅晶片,用时25年。天科合达成立于2006年,在2020年成功规模化量产6英寸碳化硅晶片,用时14年,比CREE快了近一倍。”

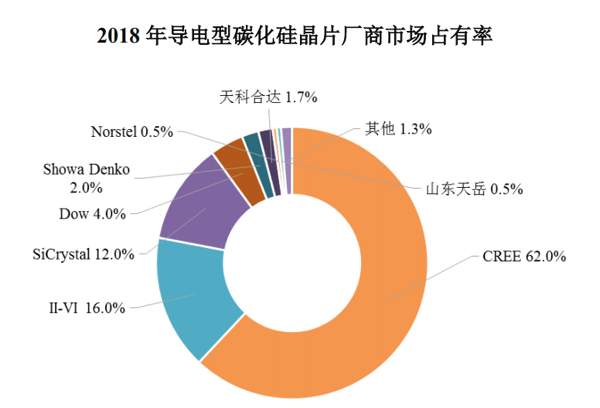

从全球碳化硅晶片供应来看,目前碳化硅晶片产业格局呈现美国全球独大的特点。

以导电型产品为例,2018年美国占有全球碳化硅晶片产量的70%以上,仅CREE公司就占据一半以上市场份额,剩余份额大部分被日本和欧洲的其他碳化硅企业占据。

数据来源:YoleDevelopment

其中,天科合达以1.7%的市场占有率排名全球第六、国内第一,未来随着其技术水平的不断提高及产能的释放,市场占有率预计将进一步提升。

营业收入年复合增长率154%

招股说明书显示,天科合达2017年、2018年、2019年和2020年一季度,分别实现营业收入2406.61万元、7813.06万元、1.55亿元和3222.93万元,年复合增长率达153.92%;归母净利润分别为-2034.98万元、194.40万元、3004.32万元和439.77万元。

从产品结构来看,其碳化硅晶片是核心产品,是其营收主要来源。招股说明书显示,2017年、2018年、2019年和2020年一季度,天科合达碳化硅晶片实现销售的数量分别为0.51万片、1.70万片、3.25万片和0.67万片,实现销售收入分别为1020.9万元、4111.58万元、7439.73万元和2024.79万元,占主营业务收入的比重分别为42.91%、52.71%、48.12%和62.83%,平均占比达51.64%。

但其碳化硅晶片毛利率明显低于其他两大主要产品。报告期内,碳化硅晶片平均毛利率仅为12.58%(剔除2017年近2年1期平均毛利率为20.80%),远低于其他碳化硅产品29.76%的毛利率及碳化硅单晶生长炉的60.38%的毛利率。

由于核心产品碳化硅晶片毛利率较低,从而拉低了天科合达整体的毛利率水平。2017年至2019年,天科合达综合毛利率分别为-2.53%、25.25%、35.04%,总体上低于从事碳化硅晶片生产相关业务的CREE公司和II-VI公司,与CREE公司专业从事碳化硅业务的子公司Wolfspeed公司毛利率(近三年平均为47.70%)差距非常明显。

值得一提的是,由于其自身产能扩张需求以及下游企业和科研院所的采购需求,碳化硅单晶生长炉正在逐渐成为主要产品之一。

招股说明书显示,2017-2019年,天科合达碳化硅单晶生长炉分别实现销量1台、5台、23台,实现销售收入分别为113.68万元、596.33万元和2354.21万元,占主营业务收入的比重分别为4.78%、7.65%和15.23%,呈快速增长趋势。

2017-2019年,天科合达碳化硅单晶生长炉产品的毛利率分别为50.67%、68.95%和61.52%,三年平均毛利率高达60.38%,为公司毛利率最高的产品。

天科合达表示,公司碳化硅单晶生长炉产品的毛利率整体较高,主要是由于公司掌握了碳化硅单晶生长炉设计和控制系统等方面的核心技术,具有较强的议价能力所致。

挑战与机遇并存

为发展我国半导体产业的自主可控,国家宏观到微观层面先后出台了大量支持政策与规划,促进国内企业在半导体设备、材料、设计等各个细分领域的重点突破。同时,数千亿规模的国家集成电路产业投资基金对半导体产品的生产与设计、下游应用领域的重点企业提供了有力的资金支持。

而在下游应用领域,新能源汽车和5G基站建设正在爆发巨大的市场需求。

在新能源汽车领域,碳化硅功率器件主要应用在电机驱动系统、车载充电、电源转换系统等多个关键系统中,比如特斯拉的Model 3车型上使用了24个碳化硅MOSFET功率模块的逆变器。

根据市场调研机构IHS markit数据,2018年碳化硅功率器件市场规模约4亿美金,受新能源汽车等领域巨大需求的驱动,2027年碳化硅功率器件的市场规模将超过100亿美金,年均复合增速达到40%,相应地,碳化硅衬底的市场需求也将大幅增长。

在射频器件领域,碳化硅衬底材料也将会有较大的发展空间。5G通信相比于4G来讲,具有高频、高速、高功率的特点,相应地对基站或终端的功率放大器PA有高频高速和高功率的要求。

以碳化硅为衬底的氮化镓射频器件同时具备碳化硅的高导热性能和氮化镓在高频段下大功率输出的优势,碳化硅基-氮化镓外延的射频器件被广泛地应用到5G基站的建设中,尤其是宏基站的建设,而因为成本原因,应用在手机等终端上的5G射频器件还主要使用第二代化合物半导体材料砷化镓的射频器件。

我国是5G建设的全球领先国家,未来计划在全国建设526万台-717万台5G宏基站,是4G宏基站的1.1-1.5倍。当前我国已经建设的5G宏基站的40万台,未来还将至少有10倍的5G宏基站的建设空间,碳化硅的衬底材料也将会被大量的使用。

安芯投资投资经理谢猛表示:“无论是新能源汽车还是5G基站,行业增长还是非常明显的,对碳化硅功率器件需求增长量也在加大。”

光大证券电子通信行业首席分析师刘凯也认同上述观点,他表示,受益于新能源汽车的巨大需求和5G射频基站的大幅建设,尤其是5G基站的建设,公司有天然的地缘优势和明显的国资背景,未来其将迎来比较光明的发展机遇。

在巨大的机遇面前,挑战也尤为严峻。

一方面,碳化硅晶片技术门槛高。在 2000℃以上的高温密闭真空环境中生长出大尺寸、高品质、单一晶型的碳化硅晶体,需要精确的热场控制、材料匹配及经验累积,技术门槛高。由于碳化硅的硬度高、化学性质稳定,切割、研磨、抛光等加工的难度也较大。因此,行业参与者需要长期和大量的投入,才有可能在技术上取得突破,较高的技术门槛制约了行业快速发展。

另一方面,碳化硅晶片制备成本较高。由于晶体生长速率慢、制备技术难度较大,大尺寸、高品质碳化硅晶片生产成本较高,从而一定程度上制约了在下游行业的应用和推广。

随着碳化硅晶片和器件工艺的不断成熟,晶片和器件的价格呈一定下降趋势,但碳化硅功率器件的价格仍数倍于硅基器件,下游应用领域仍需平衡碳化硅器件本身的高价格与因碳化硅器件的优越性能带来的系统范围内的成本下降,短期内一定程度上限制了碳化硅器件在功率器件领域的渗透率,使得碳化硅晶片和器件尚无法在理论可行的广阔应用领域内对硅材料发起更全面的挑战。

刘凯表示:“相比于国外的龙头厂商,天科合达还相对年轻,技术经验的积累上还有一定的差距,如何实现快速的技术追赶,并且成功打入汽车电子的产业链,将是公司未来要面临的一个较大的挑战。”

小结

整体来看,虽然当前天科合达在产能及产品技术领先性方面均落后于全球领先企业,但碍于起步时间等客观因素,未来天科合达的成长性依然很大。

谢猛介绍,无论是半绝缘型碳化硅衬底还是导电型碳化硅晶片,目前国产企业天科合达做的还是非常不错,其产品技术水平已经达到国际大厂一线水平,只是在毛利率等方面存在差距。

据了解,目前国际龙头企业规模化生产的4英寸和6英寸晶片的微管密度控制在1个/cm²以下,而天科合达核心产品4英寸和6英寸晶片的微管密度等技术参数指标与国际龙头企业相当,产品质量已经接近国际先进水平,未来可期。

(校对/Lee)