集微网消息 近年来,随着大陆高世代线陆续开出,LCD面板产能出现供大于求的局面,其产品价格也一路下滑,导致部分面板企业经营业绩出现亏损,而日韩面板厂商也逐步关闭LCD面板产线。今年年初,三星与LGD先后宣布将会在2020年底关闭LCD面板产线,从而把重心放在下一代显示技术的研发上。

不过,由于受疫情的影响,全球LCD市场大幅反弹,从而导致液晶面板的价格从今年5月起持续“上涨”。据调研数据显示,远程办公和在家学习需求推升液晶电视面板价格在第三季度上涨了30%,并于Q4维持高位上涨趋势。由于价格上涨,三星显示与LGD也改变经营策略,决定延后关闭LCD产线。然而,在韩系厂商退出节奏放缓的背景下,LCD面板竞争格局及价格将会迎来怎样的变化?

为此,11月12日(周四)15:30-16:50,集微网邀请信达电子首席分析师方竞做客第二十一期“开讲”,带来以《面板产业的新秩序与新周期》为主题的精彩演讲。

竞争格局加速改善

近年来,随着我国高世代线产能的持续释放,以及韩系厂商逐渐减少LCD产能,转向OLED、QLED等新型显示技术领域,LCD产业竞争格局也发生改变,中国面板厂商市占率也逐年提升。

不过,由于今年受疫情的影响,国内厂商新增产线产能爬坡不及预期,加之三星及LGD逐渐减少LCD产能供应,导致整体面板产能供需偏紧,其产品价格也持续提升。据统计数据显示,LCD TV面板在第三季度上涨了30%,Q4依旧维持高位上涨趋势。

由于市场回暖,LGD、三星显示也改变经营策略,决定延期关闭LCD面板生产线。

据信达证券电子行业分析师方竞介绍,目前三星在韩国本土有L8-1、L8-2、L7-2 三条大尺寸LCD生产线,设计产能分别为200K、150K和160K。三星原计划在2020年底之前将所有产能全部退出。

不过,由于今年Q3大尺寸面板供不应求情况显著,三星为满足终端部门自供,决定将剩余400k产能推迟至2021年1季度退出。

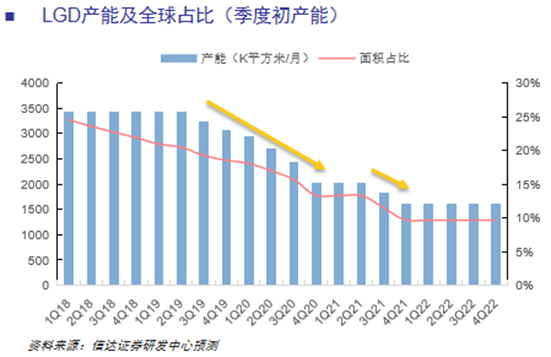

与之类似的是韩国另一家面板厂商LGD,当前LGD在本土共有P7、P8、P9 三条大尺寸LCD产线,设计产能分别为230K、240K、90K。公司在年初宣布将于2020年关停韩国本土全部TV面板产能,主要是P7和P8两条线,而P9由于为苹果供IT面板,不在退出规划之内。

截止2020年Q3,P8产线已完成产能退出,剩余100K IT产能;P7还剩130K产能未退出,但受大尺寸面板供不应求影响,LGD为满足自供,将P7线退出期限延后至2021年年末关停。

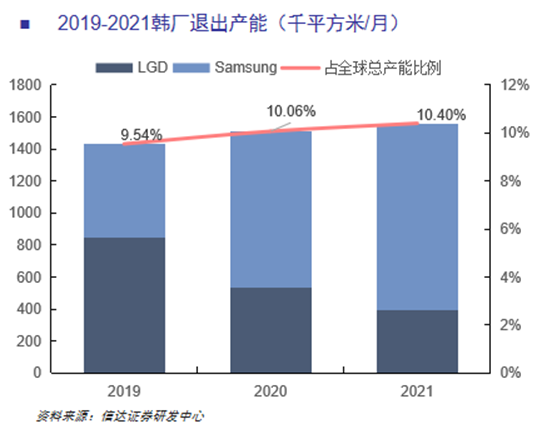

方竞表示:“韩厂合计退出产能450万平方米/月,占全球总产能约30%。根据最新的韩厂退出计划,2019、2020、2021三年各退出约150万平方米/月,年均退出全球总产能的10%。其中三星、LGD延后至2021年退出的150万平方米/月产能主要是为了满足自家终端厂面板供应,基本不对外销售,对整体行业供给格局影响较小。”

除了韩系厂商关闭LCD产线之外,国内面板厂商扩产进入尾声,新增产能有限。根据DSCC数据,2021年后面板厂商基本不再新增LCD资本开支,面板产能扩张已进入尾声。

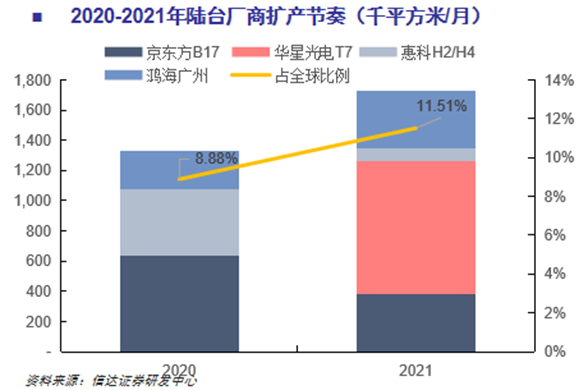

据了解,面板厂新增产能集中于京东方B17、TCL华星T7以及鸿海广州工厂三条10.5代线,信达证券预计2020年扩张约140万平米/月,占全球8.88%;2021年扩张约180万平方米/月,占全球11.51%。两年合计扩张产能约占全球总产能20%。

方竞表示:“目前来看,全球退出产能与新增产能基本持平,在TV面板的尺寸逐年递增的背景下,面板整体供需将会偏紧。”

伴随韩厂退出以及陆厂扩产进入尾声,面板供给进入稳定期,总产能将维持在1500万平方米/月左右。方竞认为,陆厂的市场占有率将从2020年的60%持续提升至70%,占据绝对主导地位。

而在国内厂商方面,京东方、TCL华星通过收购产线扩张产能,三条线合计占全球产能约10%。其中,京东方收购中电熊猫一条8.5代线和一条8.6代线,合计月产能180K,面积产能占全球7%;TCL华星收购苏州三星一条8.5代线,月产能70K,面积产能占全球2.62%。

同时,在新增产能方面,京东方、TCL华星两条10.5代线约占全球总产能15%。伴随产能扩张,国内双雄市场份额预计将在2021年底接近60%。

关于价格变化趋势,方竞认为,市场集中度的提升显著缩短了产业下行周期,未来京东方和华星光电合计份额近六成,面板价格波动性也将因此大为平缓。

Q3 TV出货量创历史新高

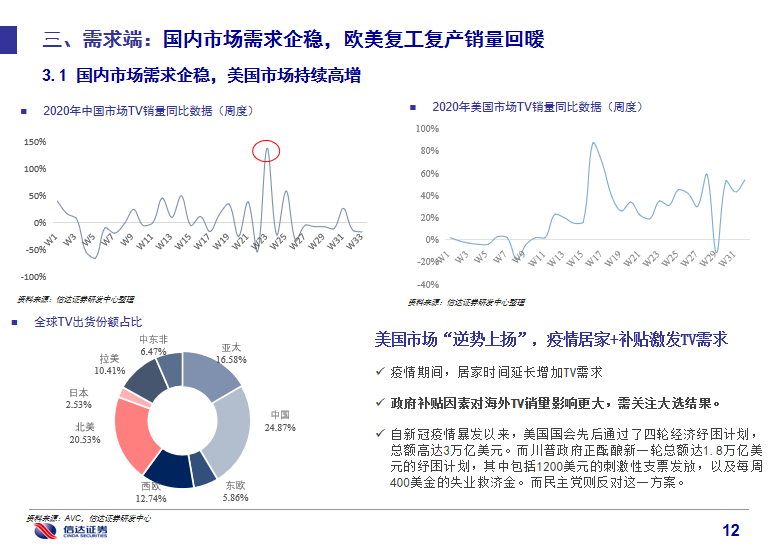

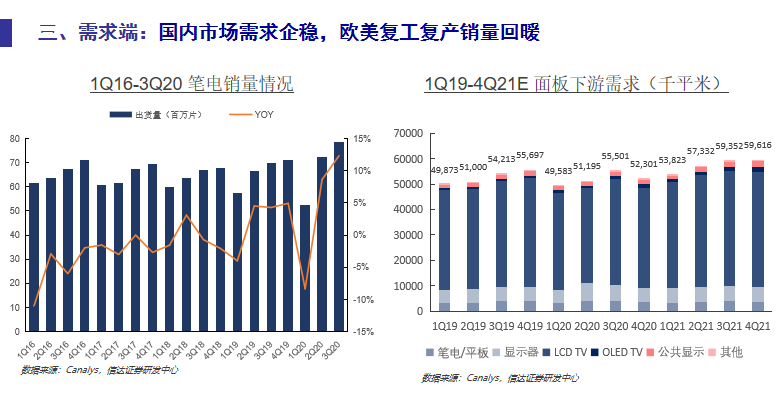

在需求端,由于受到疫情的影响,第二季度电视零售市场受到很大的影响,不过随着各国疫情防控得到有效控制,终端市场从5月起逐渐回暖。方竞认为疫情期间,居家时间延长增加TV需求。

从国外来看,美国销量受益于疫情补贴政策快速拉升,并维持高位;欧洲、日本等地区也伴随复工复产,在疫情后期出现TV销量快速回暖;整体来看,国外需求改善速度、幅度显著优于市场预期。

不同于国外,在国内疫情高效防控下,中国需求恢复较早,但未见报复式反弹情况;信达证券认为国内需求弱恢复有望为明年需求持续转暖蓄势,2021年伴随经济复苏与大型体育赛事恢复,国内需求有望持续改善。

在市场需求回暖的背景下,TV市场需求迅速猛增。根据TrendForce集邦咨询显示器研究处表示,受惠于北美电视需求大幅上升两成,以及上半年电视品牌厂因疫情将出货时程递延,使第三季旺季效应更加显著,出货量以6,205万台创下单季历史新高纪录。预计Q4 TV出货量将达到6453万台,再创新高。

而在IT面板方面,受益居家办公热潮,IT需求持续旺盛。长周期来看,TV仍为面板需求的主力,占比在75%以上。不过,IT面板伴随着疫情的消散,需求量将逐渐下滑。

展望2021年,方竞认为液晶面板供应依旧处于紧平衡状态。供给端,2020-2021年,综合考虑韩厂退出进度及陆厂爬坡进度,全球大尺寸面板产能基本持平。而在需求端,2020-2021年, TV面板尺寸从47.4英寸增长到49.2英寸,2021年大尺寸面板需求将增长7-8%。综上,大尺寸面板供应供需比在2021年维持在10%左右,整体处于紧平衡状态,产品价格有望维持上涨趋势,而企业的财务指标也有望获得改善。

互动问答:

网友一:陆厂扩张的背景下,国内产业链主要环节将会发生什么变化?

方竞:大陆面板厂商持续加大投入,对上游供应链的材料及设备厂发展有很大的推动。由于面板与半导体有共性,面板设备厂商的发展相对较快,国产替代率相对较高,而材料发展相较较慢。但无论是设备领域,还是材料领域,国产替代仍有充足空间。

网友二:在新形势下,全球液晶面板的供需关系将会发生怎样的变化?

方竞:在大尺寸TV领域,京东方与TCL华星已经占据了绝对话语权,竞争格局持续向好。

在IT领域,当前京东方、LGD排在前二,紧随其后的是中国台湾面板双虎群创光电与友达光电,但其产线设备老旧,未来可能会逐渐退出。而其他国内龙头也在加大布局,未来有望抢占更多市场份额。

在手机领域,三星在OLED面板目前具有较大的优势,不过,京东方、TCL华星、维信诺、深天马等国内厂商已经取得技术突破,市场占有率也逐渐提升,可以期待在更多手机上看到国产OLED屏的身影。(校对/Lee)