集微网消息 行业周知,功率半导体用于所有电力电子领域,市场成熟稳定且增速缓慢。不过,随着新能源汽车、可再生能源发电、变频家电等新兴行业的快速发展,将会带来的巨大的市场需求。根据国元证券测算,2025年国内新能源汽车、充电桩、光伏和风电四个领域的功率半导体市场纯增量规模预计达200亿元。

目前,国内功率半导体市场自给率偏低,中高端功率MOSFET和IGBT自给率不足10%,国产替代空间巨大。从在研项目和产品布局看,国内厂商开始向价值量更高的中高端产品转型,通过提升性能和降低成本推动晶片向集成化、小型化发展。从技术迭代角度来看,功率半导体不需要追赶摩尔定律,倚重制程工艺、封装设计和新材料迭代,整体趋向集成化、模块化。

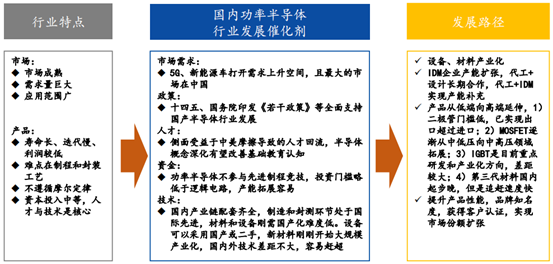

在市场需求、政策、人才、资金和技术多因素催化下,国内功率半导体行业未来3-5年有望进入黄金发展期。无论是从技术追赶难度、产业化布局进度、外部因素冲击等多角度分析,功率半导体都是未来可预见的国产替代进度最快的细分领域之一。

为了让投资者更充分了解目前国内功率半导体的发展情况以及投资思路,11月26日(周四)13:00,集微网邀请到了国元证券电子首席分析师贺茂飞做客第二十二期“开讲”,带来以《功率半导体赛道分析》为主题的精彩演讲,与集微直播间的观众分享讲解功率半导体的投资逻辑,受到众多行业人士和投资者的关注。

千亿赛道,成熟市场叠加新兴纯增量市场

近年来,功率半导体的应用领域已从工业控制和消费电子拓展至新能源、智能电网、变频家电等新市场,市场规模呈现稳健增长态势。根据IHS Markit数据显示,2018年全球功率器件市场规模约为391亿美元,预计至 2021年增长至441亿美元。

目前,国内功率半导体产业链正在日趋完善,中国作为全球最大的功率半导体消费国,2018年市场需求规模达到138亿美元,占全球需求比例达 35%,2021年市场规模有望达到159亿美元。

根据Omdia数据显示,功率半导体细分市场中功率IC占比超过50%,预计未来增速为6.6%;分立器件占比约35%,增速为2.2%;模组占比15%,增速为5.4%。

在功率器件及模组市场中,MOSFET、IGBT和双极晶体管是最主要的三个细分市场,合计占比超过90%。其中随着新应用的推动,MOSFET和IGBT发展迅速。我国MOSFET和IGBT行业增速远高于世界水平。全球功率MOSFET市场增速为7.6%,中国增速为15%;全球IGBT市场增速为8.9%,中国增速为 14%。

国元证券首席分析师贺茂飞表示,功率半导体用于所有电力电子领域,市场成熟稳定且增速缓慢。而随着新兴领域如新能源汽车、可再生能源发电、变频家电等的快速发展,将会带来的巨大需求需求。

根据Yole预测,目前使用功率半导体最主要的两个领域是新能源车和工业,2023年新能源车领域IGBT和MOSFET市场空间有望达到37亿美元,工业领域为25亿美元。

贺茂飞认为,得益于工业自动化中伺服电机变频器,可再生能源光伏逆变器和风电变流器,以及电动汽车电动机用逆变器及充电桩相关设施的蓬勃发展,汽车和工业市场将成为功率半导体行业增速最快的两个领域,年复合增长率将达到8.2%和3.8%。

从纯增量市场规模来看,国元证券主要测算了国内新能源汽车、充电桩、光伏和风电四个领域中应用功率半导体市场空间。其一是新能源汽车领域市场需求到2025年约160亿元,2030年约275亿元。其二是公共直流充电桩领域2020-2025年累计市场需求约140亿元,2025-2030年累计需求约400亿元。其三是光伏领域2020-2025年累计市场需求约50亿元,随政策调整有望进一步增长。其四是风电领域2020-2024年累计市场需求约30亿元。整体看,国内功率半导体市场2025年四个领域提供纯增量规模预计达200亿元。

功率半导体产业发展三大趋势

从产业发展来看,贺茂飞认为功率半导体产业主要有三大发展趋势。首先,功率半导体不需要追赶摩尔定律,倚重制程工艺、封装设计和新材料迭代,整体趋向集成化、模块化。

功率半导体的核心环节不在于设计,而是在于材料选择、晶圆制造、封装和模组集成。鉴于功率半导体的长寿命、高稳定性特点,设计环节难点更多的是需要结合材料的物理化学性质对单个器件进行参数设计、调整和性能改良。功率器件设计环节的核心技术壁垒在基于系统know-how能力为客户开发定制化产品。

在制造环节,功率分立器件前道加工价值占比40%以上,制造难点在于晶圆减薄、沟槽工艺、应力控制、高剂量离子注入和激光退火等。而封装环节可分为分立器件封装和模块封装,由于功率器件对可靠性要求非常高,需采用特殊设计和材料,后道加工价值量占比达35%以上,远高于普通数字逻辑芯片的10%。

贺茂飞表示,提升性能和降低成本推动晶片向集成化、小型化发展。根据Omdia预测,2020-2024年分立器件市场增速为2.2%,而功率模块市场增速为5.4%。新兴市场使中高端产品如IGBT和功率MOSFET 需求变大。根据WSTS数据统计,全球功率MOSFET增速为7.6%,IGBT为8.9%。目前,根据在研项目和产品布局看,国内企业开始向价值量更高的中高端产品转型。

其次,新能源、5G等新兴应用加速第三代半导体材料产业化需求,我国市场空间巨大且有望在该领域快速缩短和海外龙头差距。

随着以SiC和GaN为代表的宽禁带半导体材料制备、制造工艺与器件物理的迅速发展,SiC和Si on-GaN电力电子器件逐渐成为功率半导体器件的重要发展领域。当前,硅基半导体材料在其材料特性下已接近物理极限,第三代化合物半导体材料已快速进入产业化进程。

目前,在SiC器件领域,海外公司实力领先,国内自给率较低。Cree、英飞凌和Rohm三家公司占据了近全球碳化硅市场约70%的份额,而全球碳化硅晶圆市场几乎由Cree一家主导整个SiC产业。我国碳化硅产业链已初具规模,是国际上为数不多可在各环节均紧随国际先进水平的国家,具备碳化硅产业化基础。比较难做的SiC晶片,国内企业有天科合达、山东天岳,器件企业有士兰微、三安集成等。

而在GaN领域,国内企业在衬底外延和设计制造领域都逐渐开始涉足,如GaN衬底制造厂苏州纳维、东莞中镓;GaN外延制备商苏州晶湛;GaN-on-Si制造企业英诺赛科、耐威科技;GaN 晶圆代工企业海特高新; IDM企业三安集成、安世半导。

同时,受下游新能源车、5G、快充等新兴市场需求以及潜在的硅材替换市场驱动,目前深入研究和产业化方向以SiC和GaN为主,国内市场空间巨大。另外,第三代半导体核心难点在材料制备,其他环节可实现国产化程度非常高,加之国家在政策和资金方面大力支持。

贺茂飞认为该行业技术追赶速度更快、门槛准入较低、国产化程度更高,中长期给国内功率半导体企业、衬底材料供应商带来更多发展空间确定性更强。

其三是,IDM模式更适合功率半导体行业,代工可以提供产能、工艺技术补充海外功率半导体龙头企业都采用IDM模式,国内功率半导体行业商业模式以IDM为主,设计+代工为辅。

目前,国内IDM企业(如士兰微)和代工企业(如中芯绍兴)都在积极扩充产能和升级产线,从4/6寸升级到6/8寸甚至更高,整体追赶国际主流水平。产能扩充可以认为公司技术储备和产品性能已经达到国际同类产品水平,后续通过开拓客户和抢占市场份额实现营收增长。

IDM与代工并行符合国内行业格局现状,双模式运行并不冲突,有效利用我国产能资源,实现优势互补。IDM模式可以提高产品毛利并建立技术壁垒。我国特色工艺和封装技术处于国际先进水平,工艺技术和产能部署完善。功率半导体企业与代工企业长期合作,可以实现产能补充和获得工艺技术支持。

国内功率半导体产业竞争格局

由于国际厂商起步更早,并且通过行业间的相互整合,已发展成规模体量巨大的国际巨头,占据功率半导体市场主要份额。

在功率分立器件及模块方面,英飞凌连续15年独占鳌头,占据全球近20%的市场份额。功率MOSFET方面,国内仅闻泰科技通过收购前恩智浦的标准产品事业部安世半导体而入围前十,占比3.8%。

在IGBT分立器件及模组领域,仍以英飞凌等海外龙头为首,国内斯达半导在IGBT模块领域排第八,市场占比2.2%。智能功率模块IPM广泛用于驱动电机,三菱电机领先全球,国内公司吉林华微电子处在第十的位置,市场占比0.5%。

根据Omdia数据显示,2018年全球排名前十功率半导体企业来自于美国、欧洲和日本,合计市占率达60%。国内功率半导体市场自给率偏低,中高端功率MOSFET和IGBT自给率不足10%,国产替代空间巨大。

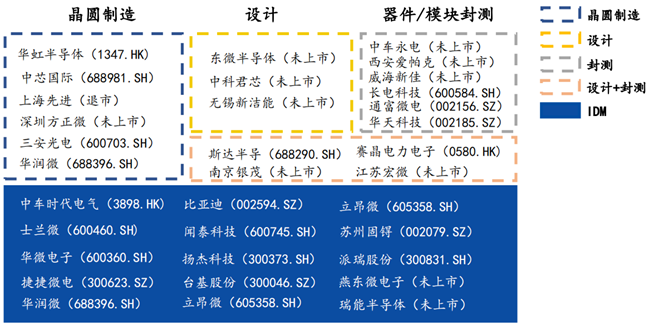

尽管我国在功率半导体领域起步较晚,但经过多年的布局,已经形成较为完整的产业链。在晶元制造方面有华虹半导体、中芯国际等公司、在设计方面有无锡新洁能、斯达半导体等,在封测方面有长电科技、通富微电、华天科技等,在IDM方面有士兰微、华微电子、比亚迪、华润微等公司。

贺茂飞表示,在市场需求、政策、人才、资金和技术多因素催化下,国内功率半导体行业未来3-5年有望进入黄金发展期。无论是从技术追赶难度、产业化布局进度、外部因素冲击等多角度分析,功率半导体都是未来可预见的国产替代进度最快的细分领域之一。

在外部环境冲击相对较小的情况下,技术差距缩短+产能扩张为进口替代趋势保驾护航。目前国产功率器件在中低端产品上替代进度很快,未来将会持续向中、高端领域延伸。

互动问答:

1、请问电动车的市场空间怎么看,单车价值量是多少?

答:2019年全球电动车为300多万辆,国内160多万辆,市场渗透率为3%左右。 到2030年,渗透率预计达到40%。 根据之前的数据,一辆电动车用到IGBT价值为450美金左右。

2、第三代半导体产业链的技术壁垒有哪些?国内在哪些环节能率先取得突破与国外龙头企业竞争?

答:技术壁垒主要在于衬底和外延,第三代半导体材料的衬底和外延与硅材料完全不一样技术路线,未来,know-how有很大的技术提升空间。在晶元制造及设计环节方面重叠度较高,目前较强的公司将会率先脱离而出。

3、功率半导体中MOSFET、IGBT、二极管三个细分领域,哪个赛道更为优质?哪些公司有望脱颖而出?

答:在三个细分领域,IGBT相对最优质,其一是技术壁垒高;其二是市场空间大,电动汽车应用中IGBT占比高达70-80%,而电动车也是未来市场主要增长驱动力。目前、闻泰科技、斯达半导体、华润微、扬杰科技等均有布局。

4、这波晶圆产能紧缺,对功率器件供求有什么影响吗?功率器件涨价会有受益哪些标的?

答:从MOSFET、IGBT、二极管来看,都有收益。从调研数据来看,MOSFET涨价幅度是最大的,短期市场表现不错。目前国内MOSFET厂商中,闻泰科技、富满电子、华润微、新洁能四家公司销售金额相对较大。

5、中车和比亚迪拆分IGBT业务对国内公司有何影响?

答:这两家公司拆分IGBT业务,主要是看到该领域良好市场前景。该业务拆分不会造成行业同质化的竞争,目前,国内厂商市场占有率较低,国产替代空间较大,整体上,国内厂商还是处于竞争合作的状态,这种竞争反而会加快国产厂商的技术水平,加快国产化替代的进程。(校对/Lee)