中国智能安全芯片行业市场综述

定义及分类

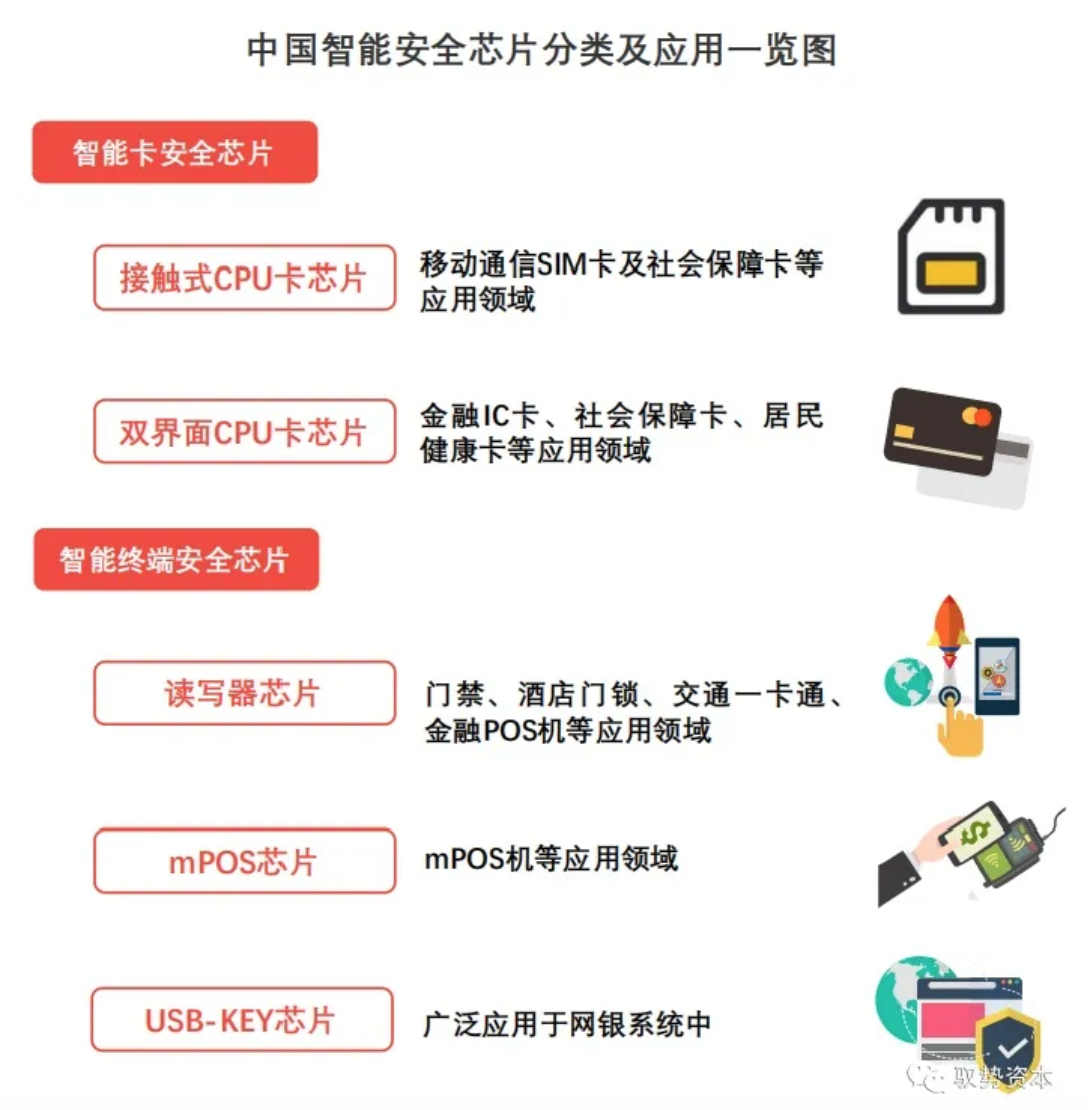

智能安全芯片是可信任平台集成电路模块,主要分为CPU卡芯片、读写器芯片、mPOS芯片与USB-KEY芯片四大类。

智能安全芯片定义及分类

智能安全芯片是可信任平台集成电路模块,是一个可独立进行密钥生成、加解密的装置,内部拥有独立的处理器和存储单元,可存储密钥和特征数据,并提供加密和安全认证服务。

智能安全芯片主要分为CPU卡芯片、读写器芯片、mPOS芯片与USB-KEY芯片四大类。

(1)CPU卡芯片:CPU卡也称智能卡,卡内的集成电路中带有微处理器CPU、存储单元(包括随机存储器RAM、程序存储器ROM(FLASH)、用户数据存储器EEPROM)以及芯片操作系统COS。装有COS的CPU卡相当于一台微型计算机,不仅具有数据存储功能,同时具有命令处理和数据安全保护等功能。CPU卡可适用于金融、保险、交警、政府行业多个领域,具有用户空间大、读取速度快、支持一卡多用等特点,并已经通过中国人民银行和国家商秘委的认证。

(2)读写器芯片:读写器芯片广泛应用于门禁、酒店门锁、交通一卡通、金融POS机中,用于读取非接触式卡片,是数字化管理、小额支付、金融交易不可或缺的必要元素。随着中国EMV迁移的不断深 入,中国非接触式读卡环境会得到不断完善,市场潜力巨大。

(3)mPOS芯片:互联网、移动支付、大数据等新技术和新应用模式的出现,催生出众多新型支付方式,mPOS作为其中代表性的一员,具备高性能、高安全、稳定便携的特点,成为越来越多商户的首选方式。mPOS支付主要通过手机内手机卡实现,通过SIM卡代替常规IC卡的功能,首先用户通过手机内的SIM卡在读写器中读卡,读写器通过识别将信息传入mPOS终端机,mPOS终端机将数据发送到管理服务器内进行核实对比以及数据的交换处理,最终将数据传回到mPOS终端机以实现消费功能。

(4)USB-KEY芯片:USB-KEY是一种USB接口的硬件设备,其内置单片机或智能安全芯片,有一定的存储空间,可以存储用户的私钥及数字证书,其中USB-KEY芯片是提供加密与安全认证服务的核心硬件。基于PKI体系的二代USB-KEY是一种高安全的身份认证介质,被中国银行业广泛应用于网银系统中,市场容量巨大

发展历程

中国智能安全芯片从电信IC卡起步,经历身份证卡、社保卡、金融IC卡,已经与国际领先企业在安全认证领域比肩。

探索发展阶段(1990-2002年):

中国智能安全芯片从电信IC卡起步,始于二十世纪九十年代。中国的IC卡行业从无到有,迅速在十多年内走过启动阶段,飞速发展,成为世界IC卡应用发展最快的国家。在产业发展初,中国智能安全芯片缺乏技术与产能,全面依靠进口产品。1997年,中国启动“909工程”来改变中国集成电路制造技术严重滞后的局面,在此政策支持下,1999年,中国第一条8英寸晶圆生产线建成投产,2000年,在18号文件的鼓励下,中国出现了集成电路产业投资热潮,各地纷纷投资建设晶圆生产线及芯片生产设计公司,在20世纪末21世纪初,中国智能安全芯片开始逐渐出现国产产品。

纵深发展阶段(2002-2007年):

21世纪初,电信IC卡在中国智能安全芯片的应用中起到了至关重要的作用,无论是移动电话还是在当时普及度极高的座机上,都可以见到IC卡的身影(SIM卡、UIM卡、公用IC卡,以及PIM卡等)这直接促进了中国智能安全芯片的广泛普及以及全产业的发展壮大。电信部门还制定了中国最早的IC卡相应标准规范。对中国智能安全芯片后续技术选型、生产资格等起到了借鉴作用。

2004年,中国大陆正式开始为居民换发内置非接触式IC智能芯片的第二代居民身份证,二代身份证可使用机器读取数字芯片内信息,身份证的更新换代使得智能安全芯片在市场容量爆发式增长的同时向纵深发展,市场从无序走向有序。在智能安全芯片市场不断扩大的同时,芯片制造业发展也在这一阶段全面加速。2002年,中芯国际的8英寸晶圆代工线投入运营,2003年,上海宏力半导体及苏州和舰科技的8英寸晶圆生产线分别投产。2004年晶圆代工巨头台积电在中国大陆设厂在上海正式启动8英寸晶圆生产线建设,同时,专注于DRAM制造的华虹NEC转向芯片代工。在这一时期,中国芯片晶圆的产能高速扩张,为中国智能安全芯片的发展提供了坚实的产能保障。

全面普及阶段(2008-至今):

2009年,中国党中央首次提出要实现社会保障一卡通,社保卡成为继电信IC卡、第二代居民身份证后另一主流CPU卡,为近年CPU卡的发展起到了积极推动作用。2010年社会保障卡持卡人数突破1亿,2013年,社会保障卡持卡人数突破5亿,2017年,社会保障卡持卡人数突破10亿。CPU卡作为重要智能安全芯片的下游应用领域,在近十年内呈现出旺盛生命力,中国主要政府项目当前大多以CPU卡作为介质。未来随着银行CPU卡及其他带有信息储存及身份识别功能的IC卡的普及,智能安全芯片领域市场份额还将进一步增长。

产业链

智能安全芯片长期增长逻辑清晰,带动产业链上下游繁荣发展,其中产业链上游晶圆厂掌握产业链的定价权。

中国智能安全芯片行业产业链由上游晶圆厂、封测厂、模组生产商组成,中游为智能安全芯片厂商,下游市场参与者智能卡制卡商及发卡机构组成。

产业链上游分析

中国晶圆厂制程整体落后于国际领先水平,并向后制约着中国智能安全芯片设计能力的发展。

智能安全芯片行业上游晶圆价格分析

从半导体材料全球市场分析,美国、日本、韩国、德国等国家占据主导地位,中国半导体材料的市场规模占全球比重不足10%。主要原因为中国半导体行业起步较晚,晶圆厂发展落后于发达国家,同时,技术、资金、人才等方面的限制导致中国半导体材料行业整体表现为企业数量少、市场规模小、技术水平低以及产业布局分散的特征。得益于中国各类设备代工制造生产线的持续大规模建设,中国半导体材料市场规模保持稳定增长态势。2017年-2018年全球晶圆供给紧张局面促使大量Fabless囤积晶圆订单应对“旺季”需求,大晶圆厂的订单交付周期延长到6个月以上晶圆供需不平衡使大量晶圆产线在这一期间开始建设,积累的产能在2019年陆续投产。研究机构IBS采集了当下主要先进制程的价格,其中一片12寸晶圆大约能粗切出721颗7nm Die,计算良率后的净值是545颗。其中晶圆价格9,965美元,对比10nm提升18%,单颗Die造价约18.26美元,相较10nm提升11.5%。

智能安全芯片行业上游晶圆厂、封测厂分析

晶圆厂2018年,全球芯片代工产业市场规模为627亿美金,同比增长5.7%。中国芯片代工产业市场规模为60.2亿美元,同比增长11.7%。预计未来三年中国增速仍将领先全球,市场份额的快速增长表明目前全球集成电路产能正向中国大陆转移。

从企业来看,2018年台积电以54.4%的市场占有率处于绝对领先的地位,在三星将晶圆代工部门从系统LSI业务部门中独立出来后,统计口径的改变让三星一跃成为全球第二。格罗方德和联华电子分列第三、第四,中国厂商中芯国际列第五。

封测厂

中国封装行业已走在中国集成电路进口替代进程的最前端,长电科技、华天科技以及通富微电三大中国封装龙头企业在2018年全球封装企业营业收入Top10排名中占据三席。

产业链中游分析

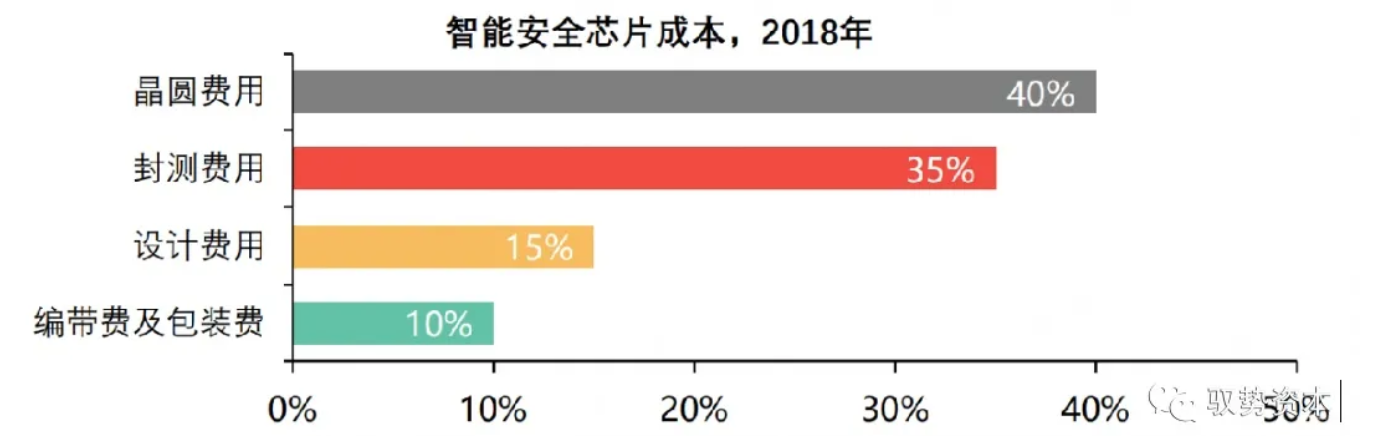

智能安全芯片价格构成中,晶圆占主导地位,晶圆厂与封测厂在产业链中占据较高话语权。

智能安全芯片行业中游市场参与者分析

中国智能安全芯片行业中游市场参与者主要为智能安全芯片生产商,在金融IC卡领域,市场主要参与者有NXP、英飞凌等国际领先厂商与紫光国微、复旦微电子等中国头部企业组成。社保卡、第二代居民身份证、交通卡等政府相关单位作为发卡机构的细分市场中,中国智能安全芯片供应商占80%以上。智能安全芯片品牌商的毛利率水平较高,约40%-50%,技术水平领先的产品,如紫光国微旗下Linxens连接器内置芯片毛利率达50%以上,欧美领先企业毛利高达50%-80%。

智能安全芯片行业成本分析

除晶圆费用外,封装作为集成电路制作的重要环节,其成本约占总成本35%。具体封装费用根据封装技术、使用胶量以及金丝、铜丝等金属材料的价格波动。封装好的智能安全芯片经过测试剔除不良产品,经过编带后逐个放入载带,形成2,000-3,000个/盘的最终产品。集成电路测试费用按照颗粒计费,通常一个Die价格在几厘到几分不等。编带过程的外包价格则通常按小时收费,平均一台机器计费价格约为50-100元/小时。

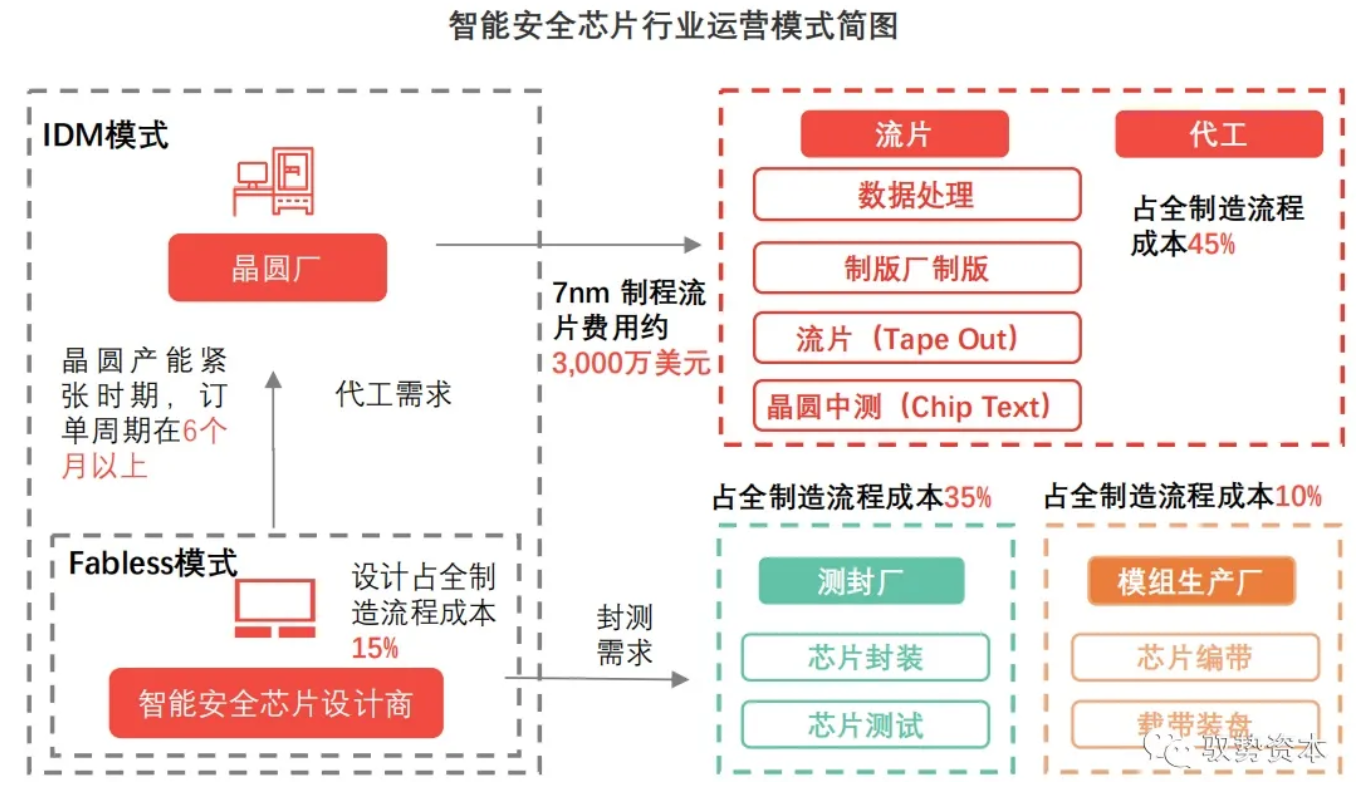

智能安全芯片行业中游运营模式分析智能安全芯片行业中游企业运营模式主要分为IDM模式与Fabless模式。

(1)IDM模式:集IC设计、制造、封测,甚至是下游电子终端产品生产于一体的模式,早期多数集成电路企业采用的模式。目前仅有极少数企业能够维持。代表企业:紫电集团、NXP、英飞凌。

(2)Fabless模式:只负责芯片的电路设计与销售,将生产、测试、封装等环节外包。代表企业:握奇数据、瑞达信安、晟元数据。

产业链下游分析

2010年以前,智能安全芯片销售以实体渠道流通为主,随着线上消费的快速渗透,电商渠道的替代效应明显。

智能安全芯片行业下游参与者分析

中国智能安全芯片下游市场参与者主要包括智能卡制卡商及发卡机构。

智能卡制造涉及制造、加工卡片的全流程,即一系列用于完成IC卡装订、层压、冲卡、铣槽、封装等制卡工艺流程的工程。

智能卡发行主要包括个人化及包装,其中个人化设备是指对完成物理加工的卡片进行芯片信息写入及个性化印制,通过智能卡个人化设备可以完成将发卡方和持卡人的唯一属性写入卡内存储器和/或印制在卡基表面的过程,包括芯片写入、凹/凸字打印、烫金、正反面平印、激光雕刻多项工作。

智能安全发卡机构主要有国内外大型制卡厂商、上市公司及政府部门,应用领域主要包括银行、电信、社保、交通、安全证件、教育、居民健康等领域。发卡机构通常资金实力雄厚,规模较大,在产业链中具有极高话语权。

智能卡安全芯片:非接触式读写器芯片市场增速快,潜力大。非接触读写器芯片应用了射频识别技术(RFID),广泛应用于门禁、酒店门锁、交通一卡通、金融POS机中,是数字化管理、小额支付、金融交易不可或缺的元素。

随着中国EMV迁移的不断深入,非接触式智能卡芯片市场在2017年急剧增长,销量达到678亿只。随着5G时代的来临,RFID技术将被广泛应用于交通、日常消费等方面,其市场潜力巨大。

智能终端安全芯片:2018年,USB-Key芯片整体市场规模略有减少。但随着非接触卡、双界面卡普及,金融POS、支付终端产品、ETC及非接触式水电煤表等应用持续增加,对安全芯片与非接触读写器芯片需求将继续保持增长。

应用分析

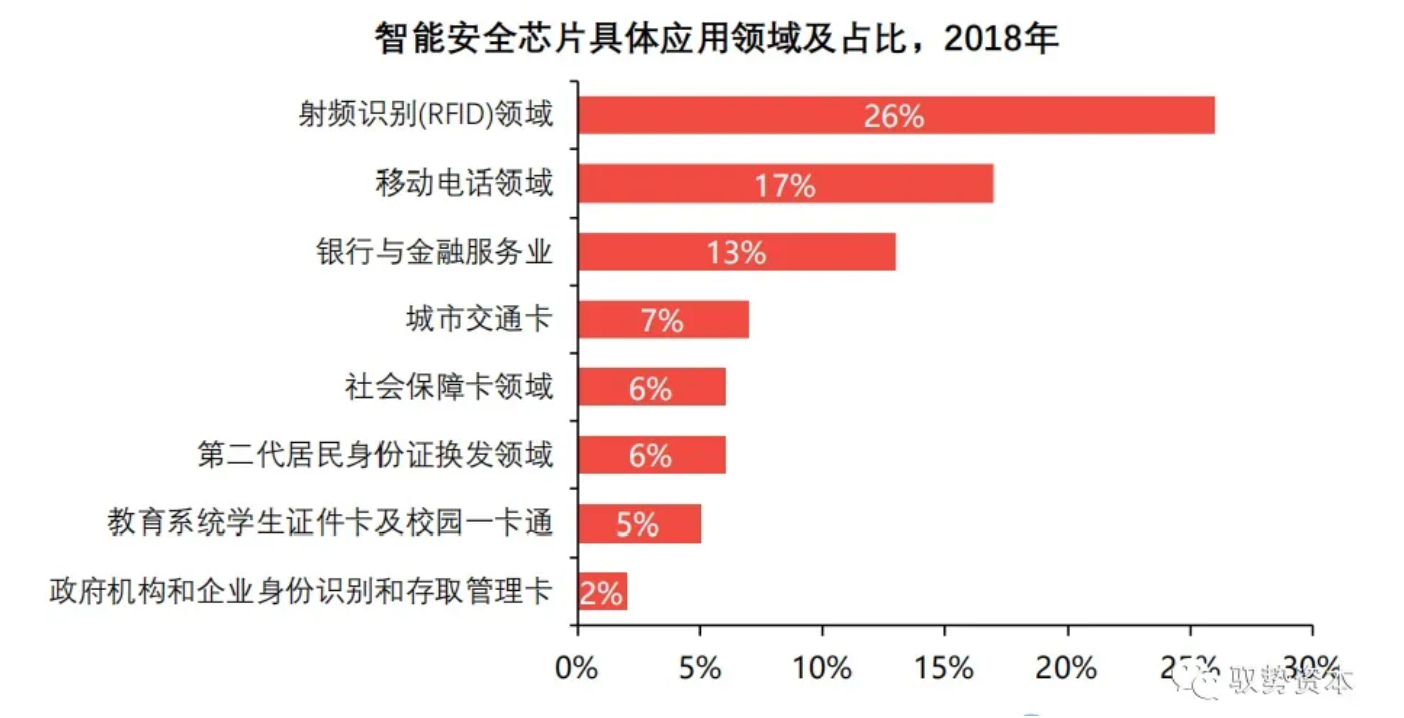

智能安全芯片当前在移动电话卡、居民身份证、银行及金融服务业、教育系统学生证及一卡通、城市交通卡、社保卡等领域有良好的应用前景。

智能安全芯片在射频识别领域应用分析

RFID技术和电子标签应用是当前智能安全芯片重要应用领域,具体应用场景有移动支付,面向工业生产过程与安全生产管理,农业(农产品)产业化,重要物品的防伪和动态管理,供应链与现代物流管理,数字旅游产业与现代服务业等。

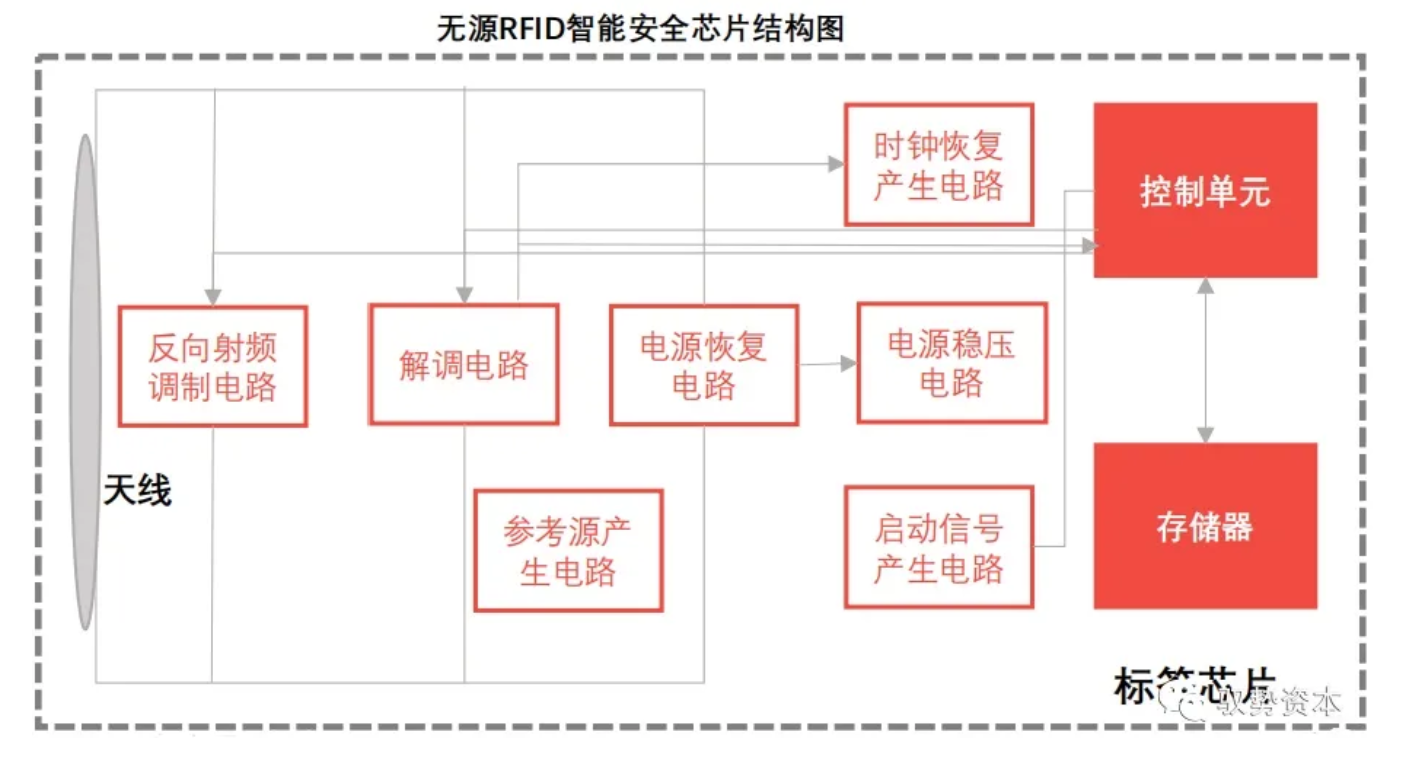

一个完整无源RFID智能安全芯片由天线和标签芯片两部分组成,其中,标签芯片一般包括以下几部分电路:电源恢复电路、电源稳压电路、反向散射调制电路、解调电路、时钟提取/产生电路、启动信号产生电路、参考源产生电路、控制单元、存储器。

标签芯片工作所需能量完全来源于读卡器产生的电磁波的能量,因此电源恢复电路需将标签天线感应出的信号转换为芯片工作需要的直流电压,为芯片提供能量。

市场规模

随着5G时代的来临,RFID技术将被广泛应用于交通、日常消费、公共服务等多方面,国际智能安全芯片市场规模将高速增长。

随着中国EMV迁移的不断深入,中国非接触式智能芯片的终端识别环境将得到不断完善,市场潜力巨大数据显示,非接触式智能卡芯片市场在2017年急剧增长,销量达到678.0亿只。这使得在过去五年中,中国智能安全芯片行业市场规模(按销量计)以156.2%的年复合增长率从迅速从24.7亿只增长至1,036.8亿只。2019年是5G元年,未来5年随着5G硬件终端的普及,RFID技术将被广泛应用于交通、日常消费、公共服务等多方面,市场潜力巨大。同时,IC卡在中国的应用范围将进一步扩大,渗透率也将在现有基础上进一步提高。预计未来五年,中国智能安全芯片行业市场规模将在现有基础上保持稳定增长的态势,预计到2023年,中国智能安全芯片行业市场规模(以销量计)将以11.0%的年复合增长率增长至1,793.9亿只。

中国智能安全芯片行业驱动因素

国家宏观政策支持

智能安全芯片在国民经济中地位特殊,直接与国家安全、信息安全、金融安全挂钩,战略高度使得不断有宏观利好政策。

政府项目助推智能安全芯片渗透率提高

随着智能安全芯片行业的发展及其配套产品的不断开发,智能安全芯片已愈发广泛的渗透与应用到公共服务、社会保障、医疗卫生、教育、金融交易等国民经济的各个领域,具有极高的经济价值与社会效益。智能安全芯片发展直接影响中国信息产业全产业链走向,其与GDP发展呈现明显正相关关系,对宏观经济增长有显著贡献作用,中国政府高度重视其发展,当前中国主要政府项目如居民社保卡、城市一卡通、交通一卡通等大多以CPU卡作为介质。

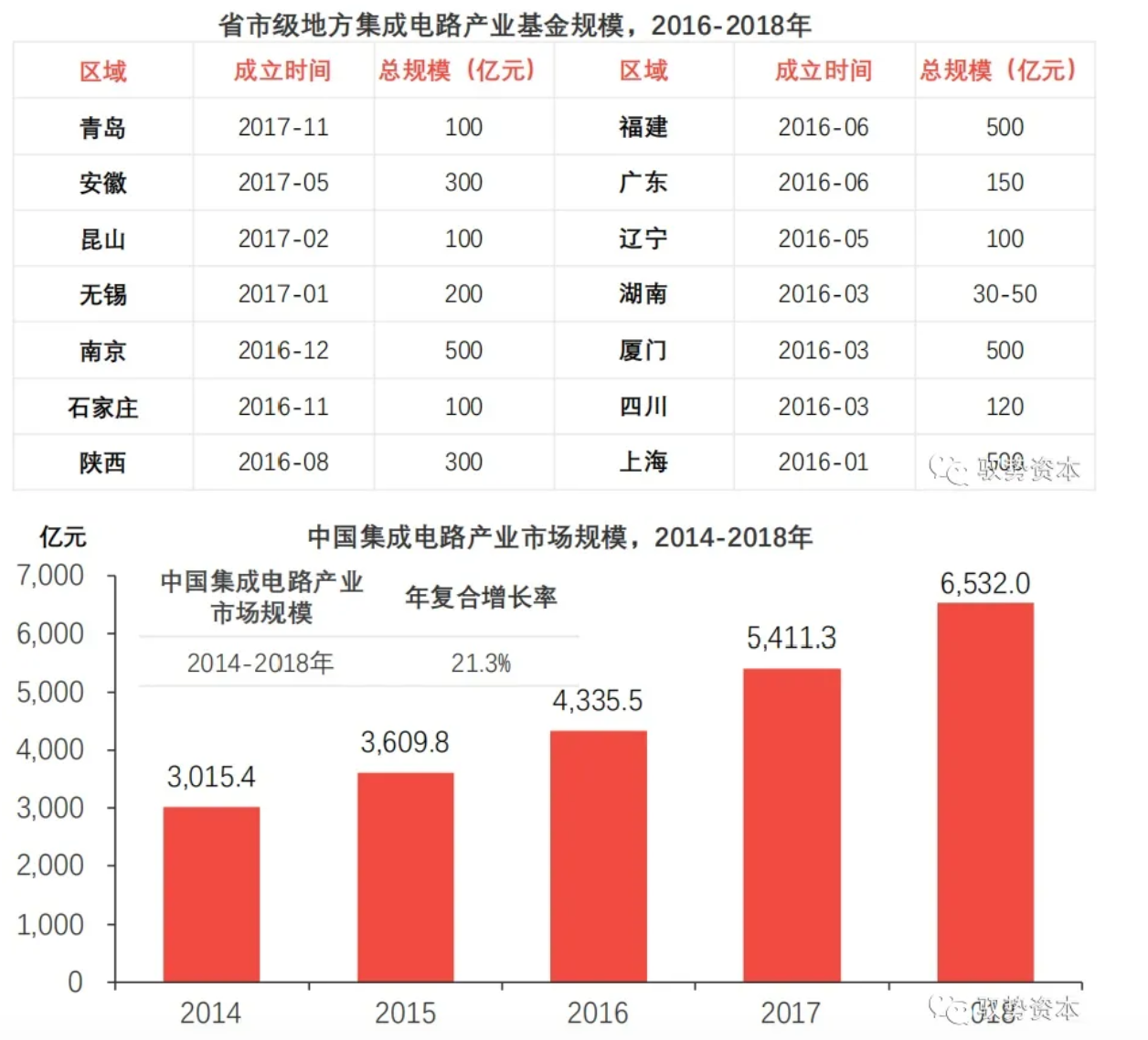

集成电路宏观政策利好带动细分领域发展

十二五以来,中国政府不断从国家层面对整个集成电路产业进行资金支持:

(1)财政部牵头设立国家集成电路产业基金。财政部牵头成立的大基金一期于2018年5月投资完毕,投资领域覆盖集成电路全产业链,包括集成电路制造、封装、芯片设计、半导体设备制造等产业链环节。大基金二期已于2019年10月22日正式注册成立,注册资本为2,041.5亿元人民币。大基金二期的成立展现国家层面对集成电路的支持计划政策具有延续性,政府希望通过政策支持集成电路产业发展,推动中国集成电路国产化;

(2)国务院在《纲要》中强调需加强政策性银行及商业银行对集成电路企业的信贷支持。中国各地方政策性银行响应国务院号召,加大对集成电路企业的信贷支持。一条12英寸先进晶圆产线的投入金额通常高达几十亿美元,仅依靠大基金仍无法满足企业资金需求。因此在大基金设立的同时,地方政府也需建立地方性投资基金并积极加入集成电路领域的投资,实现以国家资金为杠杆,撬动大规模资本进入半导体产业的目的。近三年,成立或宣布成立的省市级产业基金有14个,资金规模合计高达3,500亿元。

强力的资金支持助推中国集成电路行业的崛起,智能安全芯片作为重要应用分支,也受到了资本的重点关注。

应用广泛,渗透率逐渐提高

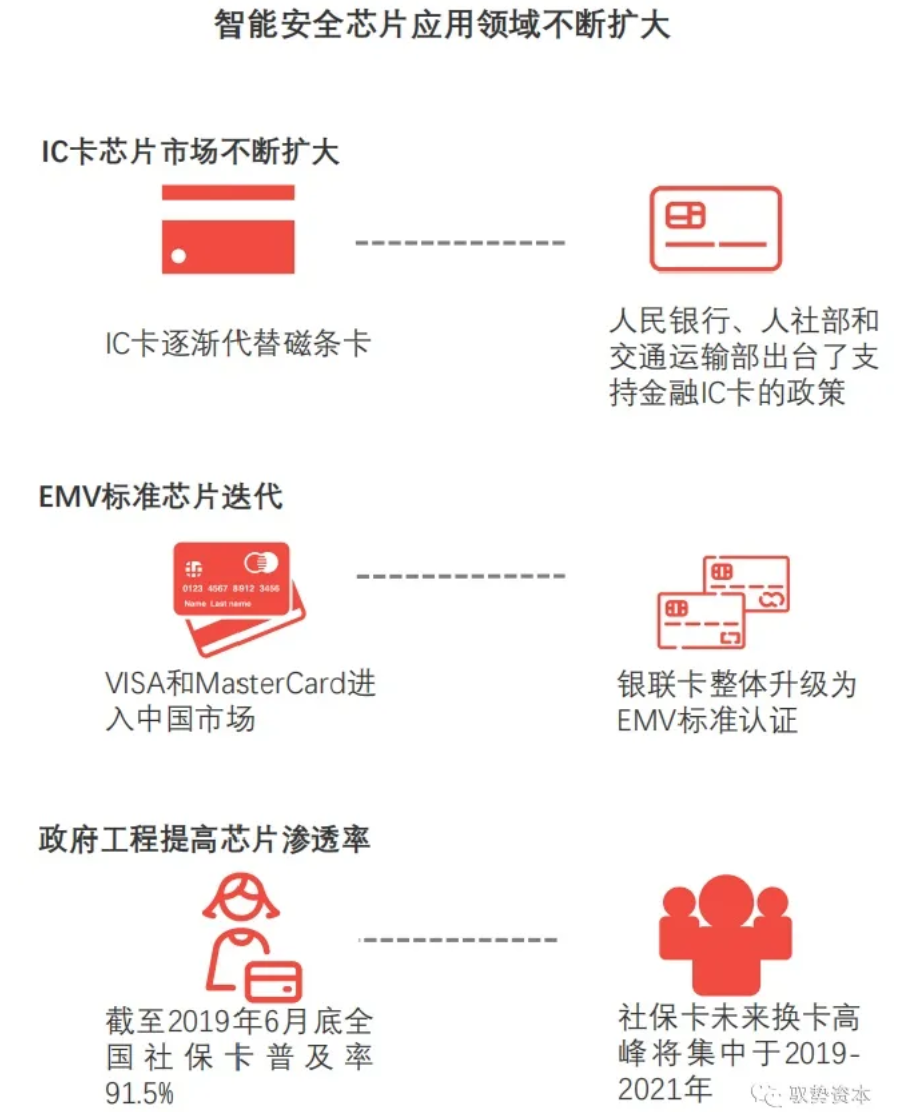

IC卡芯片市场不断扩大,EMV进程的进行以及社保卡的普及促使智能安全芯片渗透率逐年提高。

IC卡逐渐替代磁条卡

IC卡将逐步替代磁条卡,成为未来发展趋势。IC卡广泛应用于电信SIM卡、移动支付、居民健康卡、金融IC卡、社保卡、城市一卡通等。通过卡内的集成电路存储信息,IC卡具有更好的保密性与更大的储存容量,可实现更多功能。IC卡的多功能应用将是未来智能卡技术发展的方向。政策推动IC卡的快速应用和加速渗透,发卡量逐年上升。人民银行、人社部和交通运输部出台了支持金融IC卡的政策,全面推动磁条卡向金融IC卡迁移。中国金融IC卡产业发展迅速,IC卡发卡量逐年稳步上升,整体发展态势良好,预计至2021年,IC卡市场规模将超过307亿元。IC卡芯片的市场规模也增长迅速,从2018年95.9亿元,增长至2021年的117亿元,复合增速为6.9%。

EMV进程推动银行卡芯片更新换代

中国银行卡市场规模较大,2019Q1全国银行卡在用发卡数量达到77.7亿张。银行IC卡芯片国产替代化进程加快,并已逐步实现批量商用。截止2018年5月,中国金融IC卡国产化率仅为15%,国产替代空间较大。2018年国产IC卡芯片开始全面替代进口芯片,进口芯片占比持续下降。伴随着VISA和MasterCard进入中国市场,具备EMV标准 认证的芯片将更具竞争力。

社保卡普及进一步促进行业发展

社保卡应用范围不断丰富,发卡数量稳定增长,普及率提升迅速,第三代电子社保卡换卡潮为行业发展带来机会。社保卡已经广泛应用到参保缴费、待遇领取、就医结算、就业服务、公共服务及智慧城市等,海南、雄安等先行先试地区,正在探索建立以社会保障卡为载体的“一卡通”服务管理新模式。2019年以来,社保卡快速普及,截至6月底全国社保卡普及率91.5%。目前第三代电子社保卡试点已经结束,部分省市已于2018年下半年全面铺开换发工作。预计未来三年将是换卡高峰,有望给社保卡芯片带来新的营收机会。

中国智能安全芯片行业风险分析

中国内资智能安全芯片企业整体实力弱于国际领先企业,面临价格波动、网络信息安全以及人才缺失的风险。

(1)价格波动风险

由于当前中国智能安全芯片行业行业集中度、销售模式和产品结构未达到合理,对于价格波动没有行之有效的规避方式。任何问题都会经产业链放大作用形成智能安全芯片产品的价格波动。中国智能芯片企业处于弱势产业弱势地位,容易在价格波动中受到损失。

(2)网络信息安全风险

随着信息技术的发展,更多的设备接入到云端,芯片作为设备信息识别接口,其发展对于数据安全至关重要。据国家信息安全漏洞共享平台(CNVD)公布的数据显示,所有IoT终端中,80%的设备存在隐私泄露或滥用的风险,80%的设备使用弱密码、70%的设备的网络通讯没有加密、60%设备的web界面存在漏洞、60%设备的软件更新未做加密。物联网设备使用的通信协议十分多样,除了Zigbee、蓝牙、WIFi主流选择之外,也会用到HTTP、HTTPS、XMPP等互联网协议。这就导致,要让安全能力泛化在物联网的每个环节,需要进行充分考虑和规划。而硬件端智能芯片中可能仅有几K字节的运行USC泛在安全保护架构代码,存储能力、计算能力都极为有限,自身安全防御体系无法应对当前复杂的网络信息安全环境。

(3)人才缺失风险

当前在智能安全芯片领域面临广泛人才缺失风险:

(1)人才供应不足:中国2020年半导体集成电路产业人才需求量预计约为70万,而现阶段集成电路产业人才存量仅为40万,尚有30万人才缺口;

(2)中国人才结构不合理,高端人才匮乏,无法满足自主、核心、关键技术的创新发展需要:相对于欧美发达国家,中国半导体集成电路产业发展晚,中高级研发人才以及管理人才较为缺乏。由于中国有经验的集成电路从业人员稀缺,企业被迫降低对专业人员工作年限的要求。2018年的集成电路产业人才需求数据表明,有36%的企业对从业人员的工作年限无要求,32%的企业要求1-3年的工作经验。由于中国拥有10年及以上工作年限的从业人员较少,对10年及以上工作经验的要求仅占1%。

当前,中国所有IoT终端中,80%的设备存在隐私泄露或滥用的风险,80%的设备使用弱密码、70%的设备的网络通讯没有加密、60%设备的web界面存在漏洞、60%设备的软件更新未做加密。

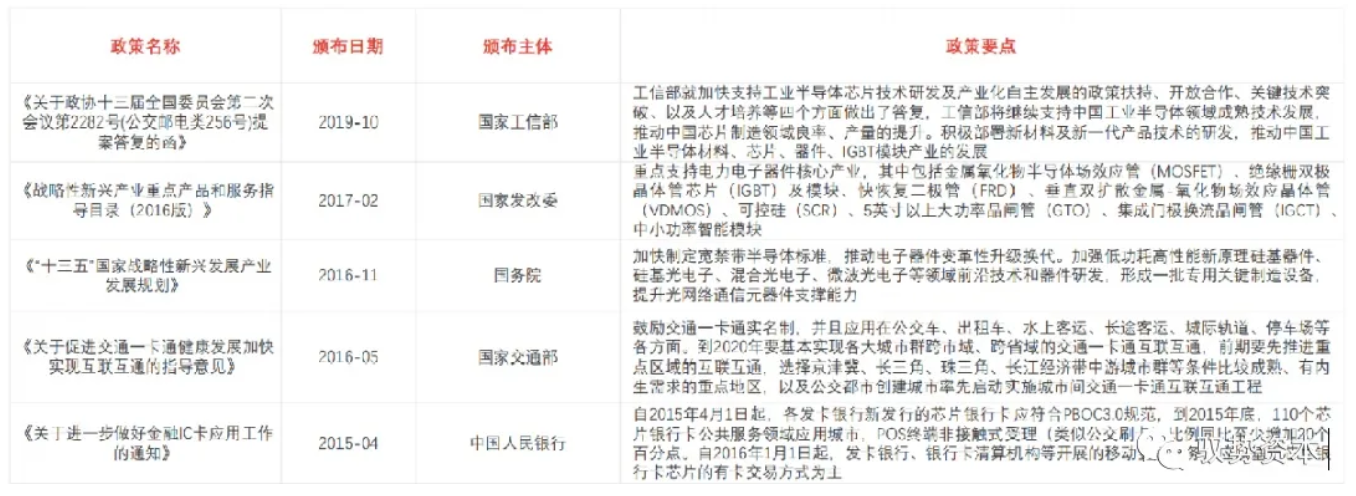

中国智能安全芯片行业相关政策法规

智能安全芯片作为重要的集成电路细分应用领域,其行业的稳定发展与中国集成电路的整体发展密切相关。

国务院在《国家集成电路产业发展推进纲要》(简称《纲要》)中部署了集成电路产业2015年、2020年以及2030年的发展目标。为落实国务院在《纲要》中提出的集成电路产业战略发展目标,中国各政府部门纷纷出台相应政策以及扶持方案支持中国集成电路产业的发展,例如财政部牵头成立国家集成电路产业基金(简称大基金),并带动各地方政府成立地方集成电路产业基金,共同助力中国集成电路产业的发展。

在细分领域,当前中国政府项目不断推进智能安全芯片的渗透率,近五年来,《关于进一步做好金融IC卡应用工作的通知》、《关于促进交通一卡通健康发展加快实现互联互通的指导意见》等一系列文件的发布直接促进了中国智能安全芯片行业的发展。

中国智能安全芯片行业发展趋势

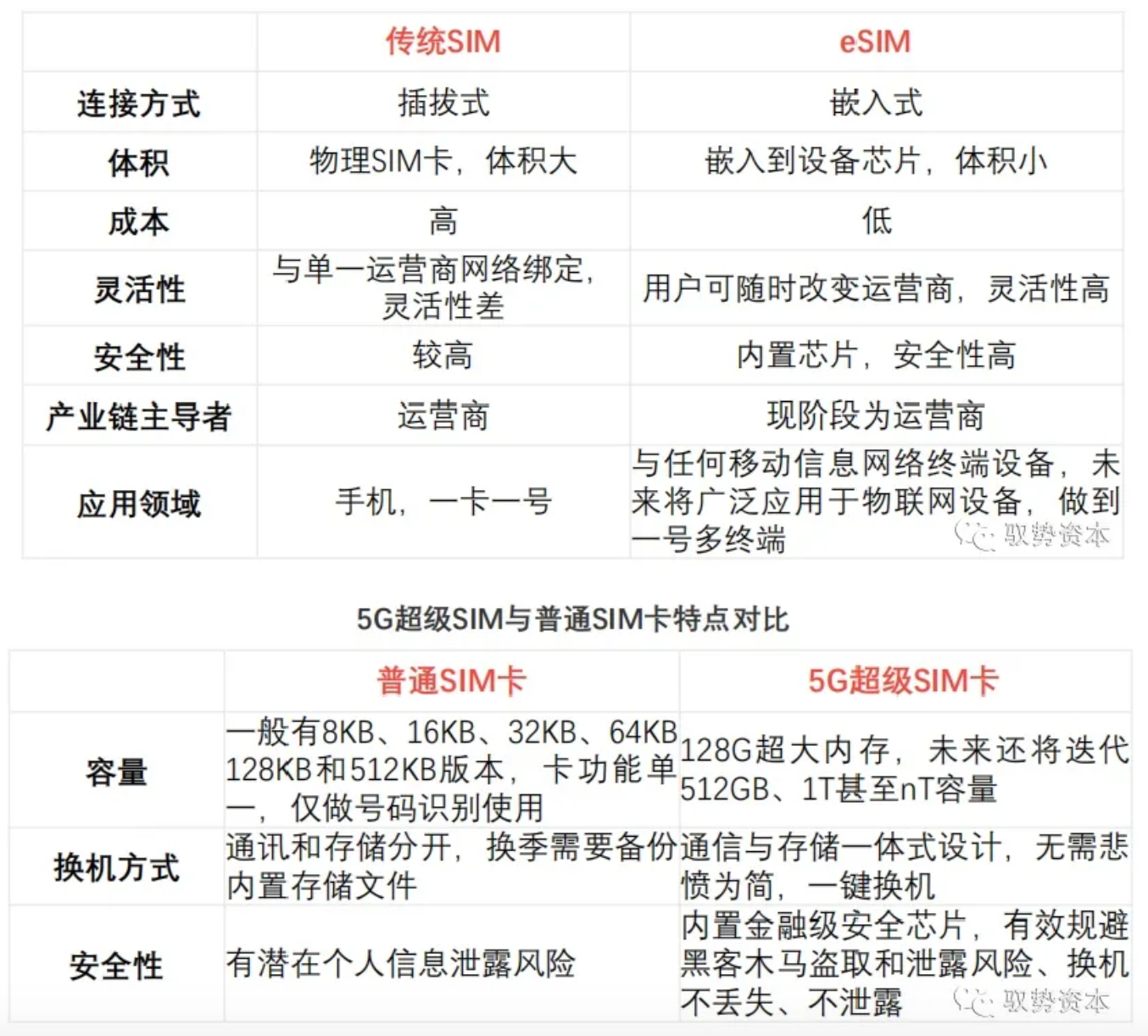

eSIM与超级SIM成为主流

消费物联网连接数成倍数增长,eSIM和超级SIM,有望在5G时代成为智能安全芯片的下一个爆发点。

消费物联网连接数不断增长

物联网技术的发展促使消费物联网连接数在未来五年呈现2倍以上的增长,到2025年全球范围内将会有18亿量级的消费物联网链接,直接拉动智能安全芯片的增长,对于中国智能安全芯片产业来说将是重要的发展契机。

中国智能安全芯片商在eSIM与5G超级SIM领域均有技术进展

eSIM对于厂商、运营商、用户多方而言都有极大的利好,将成为未来趋势,有望借5G机会迎来大规模上量。

eSIM卡也称作嵌入式SIM卡,指将传统SIM卡直接嵌入到设备芯片上,而不是作为独立的可移除零部件加入设备中,即所谓的“卡号分离”。eSIM技术对厂商、运营商和用户都有极大的利好:

(1)对于终端厂商,eSIM卡体积小,可以节省宝贵的卡槽空间;

(2)对于运营商,eSIM卡可以节省SIM卡成本费。用户可以自主随时随地切换运营商并且“换卡不换号”,加强了运营商竞争,对于非龙头运营商具有吸引力;

(3)对于用户,eSIM业务办理更方便,将允许用户更加灵活的选择运营商套餐,或者在无需解锁设备、购买新设备的前提下随时更换运营商。随着5G万物互联技术的崛起,eSIM将承担起鉴权、加密、传输等多种功能,有望在5G时代迎来爆发式发展。

5G超级SIM相比于前四代以KB为单位的容量级别,超级SIM卡的容量扩大了数十万倍,实现了颠覆性突破。5G超级SIM卡以超大容量、一键换机和安全存储为三大亮点。目前由紫电国微自主研发的超级SIM芯片,已经取得国际CC EAL6+、ISCCC EAL4+、银联芯片安全认证、国密算法二级认证等权威资质,是当前世界上安全等级最高的芯片之一。

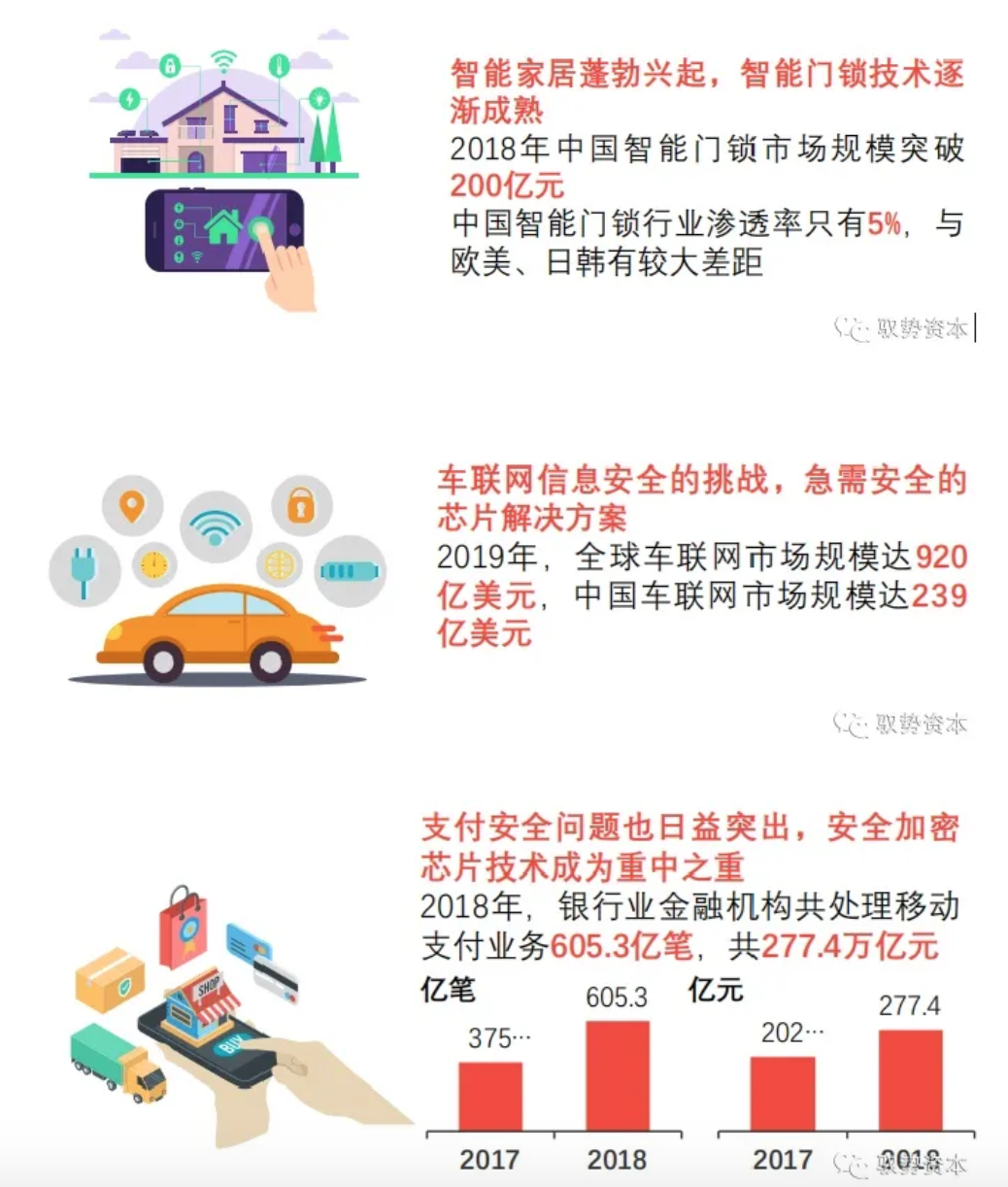

新应用领域使市场进一步扩大

智能门锁、车联网、移动支付等新兴产业的发展促使智能安全芯片应用覆盖领域不断增多。

智能门锁发展带来巨大需求

智能门锁行业需求旺盛,渗透率低,产品品质良莠不齐,智能门锁安全芯片迎来机会。智能家居蓬勃兴起,智能门锁技术逐渐成熟。数据显示,2018年中国智能门锁市场规模突破200亿元,预测2020年中国智能门锁市场规模达将超400亿元。尽管智能门锁行业在近五年中井喷式增长,当前中国智能门锁行业渗透率只有5%,与欧美家庭智能锁渗透率35%,日韩渗透率60%有较大差距,未来市场潜力巨大。

车联网带动汽车电子安全芯片发展

车联网逐渐成为趋势,相关汽车电子安全芯片需求逐渐增长,芯片是汽车网联化的核心,存储着大量敏感数据,与汽车电子信息安全关联度高。当前全球车联网市场进入快速发展阶段,全球车联网市场规模在2019年达到920亿美元,预计在2022年或超1,600亿美元,年增长率在20%-25%。近五年内,中国车联网市场在全球占比不断提升,增速全面高于全球平均增速。2019年,中国车联网市场规模约为239亿美元,预测未来三年内年平均增长率约为30%。汽车行业在向智能化、网联化、共享化、电动化演进发展的过程中,面临着多种信息安全的挑战,急需安全的芯片解决方案。

移动支付渗透率不断提高,安全问题不容忽视

截至2018年末,共有424家商业银行和115家支付机构接入网联平台。移动支付在为人们带来交易便利的同时,支付安全问题也日益突出,成为影响移动支付业务推广和普及的最重要因素之一。2016年以来,以金立、360为代表的手机厂商在手机上嵌入安全加密芯片技术成为安全问题的新解决途径。芯片作为手机的“心脏”,肩负着数据运算、信息处理等功能,芯片的加密性能直接关乎信息安全。

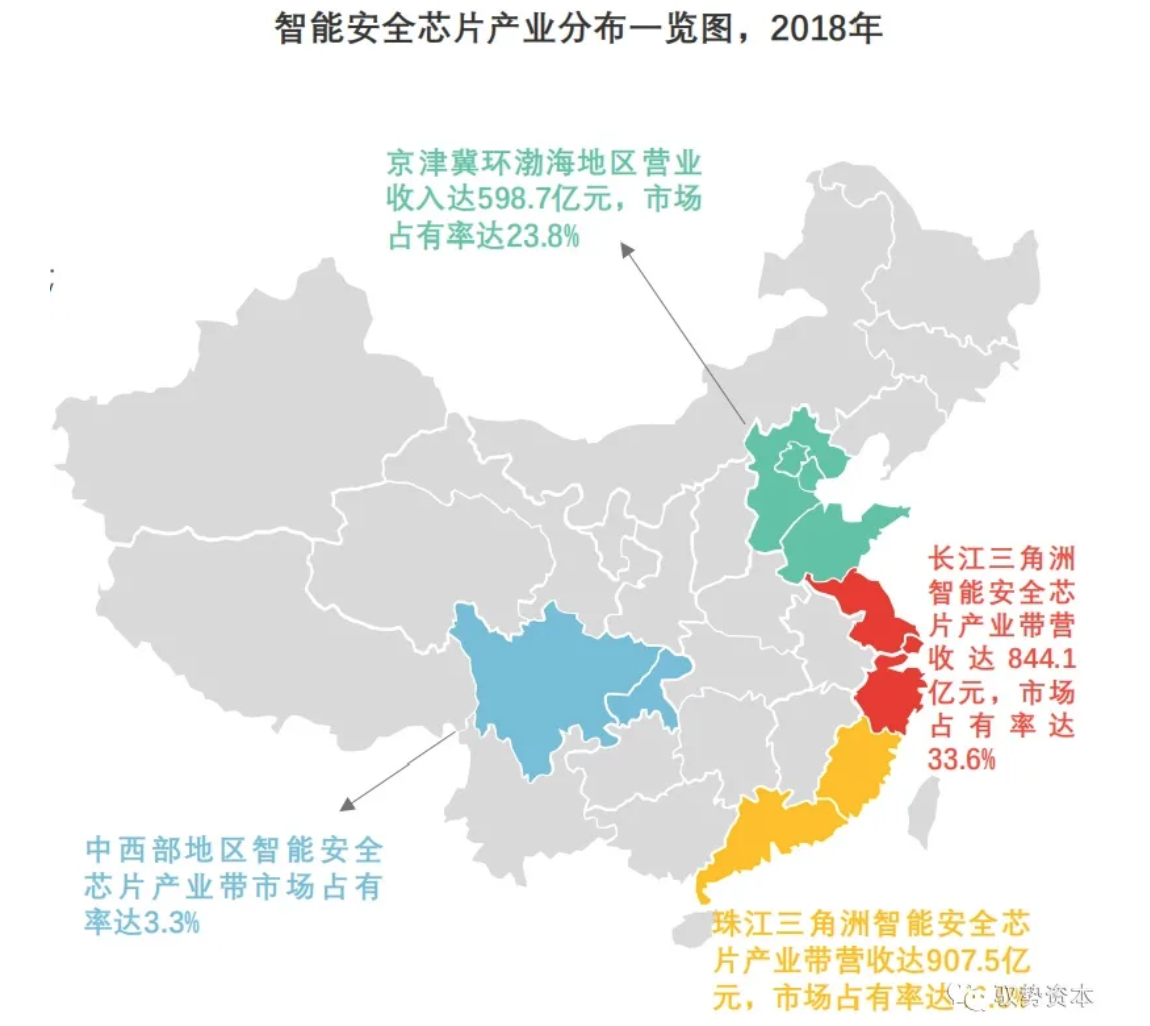

中国智能安全芯片行业竞争格局

中国智能安全芯片行业市场竞争激烈且国际企业占据主导,行业市场头部效应明显,社保卡、身份证等IC卡由头部企业垄断。

中国智能安全芯片行业竞争格局分析

中国大陆4大主要智能安全芯片产业集中地为长江三角洲、珠江三角洲、京津环渤海地区、中西部地区,其中:

(1)珠江三角洲营收最高,2018年营收约达907.5亿元,同比增长32.0%,继续领跑产业发展;

(2)长江三角洲次之,总营收达到844.1亿元,同比增长27.6%;

(3)京津环渤海地区是4大区域中,增速最快的,同比增长48.4%,达到了598.7亿元;

(4)中西部地区是4大区域中唯一出现负增长城市的区域,如西安同比下降1.3%,重庆也同比下降3.3%,但也出现了武汉这样全国增速第三的城市,总体增速为17.3%。因极高的资本壁垒和技术壁垒提高了行业的进入门槛,智能安全芯片Fabless企业需要高强度的投资以负担人力成本、生产成本等费用。相对于形成规模优势,具备研发实力,国家投资基金扶持的大型企业,中小型企业难以承受高额的研发成本,激烈的市场竞争下中国智能安全芯片行业并购重组频繁,部分企业被逐出局。行业市场份额逐渐向大企业聚集,逐渐形成几家头部企业主导市场的竞争格局。

中国智能安全芯片行业进入壁垒

(1)规模壁垒:智能安全发卡机构主要有中国外大型制卡厂商、上市公司及政府部门,应用领域主要包括银行、电信、社保、交通、安全证件、教育、居民健康等领域。发卡机构通常资金实力雄厚,规模较大,在产业链中具有极高话语权,而这些发卡机构则倾向于选择规模较大的智能安全芯片企业,新进企业在短时间内较难与已具有规模优势的企业进行竞争。

(2)技术壁垒:作为技术密集型企业,当前国际领先企业以及国内头部企业在智能安全芯片领域都有不少自主研发的知识产权,新近企业难以在短时间内实现技术赶超,从而与头部企业进行产品竞争。

中国智能安全芯片行业投资企业分析

握奇数据

握奇数据自1994年发展至今,研发团队日益壮大,产品品类逐渐丰富,已成为中国智能安全芯片及终端设备领军企业之一。

公司名称:北京握奇数据股份有限公司

成立时间:1994年

中国公司总部:北京市

企业简介

北京握奇数据股份有限公司是专业的数据安全解决方案提供商,拥有以新加坡为国际业务总部的覆盖俄罗斯、法国、印度、巴西等8个海外分支机构,全系列产品和解决方案广泛应用到全球70多个国家和地区,成功服务于电信、金融、交通、政府、公共事业等领域行业客户,为数亿用户的身份认证与安全交易保驾护航。

握奇数据拥有广泛的产品线,涵盖智能可穿戴设备、智能移动终端、移动支付、金融IC卡、移动通信SIM、交通卡、金融社保卡、网银安全认证设备、高速公路不停车收费ETC、读卡器等。握奇致力于为客户提供端到端的解决方案,从硬件、安全操作系统、应用,到个人化、远程管理、密钥管理等服务。

灵活的定制开发

握奇拥有完全的自主开发能力,可为客户定制基于不同的应用标准定制开发需求。

产品种类齐全

握奇数据产品涵盖目前EMV及PBOC2.0标准主流产品,并且支持接触、非接触、双界面多种通信界面选择。

灵活的个人化设置

可满足不同发卡机构的个性化发卡要求。

高度安全性和可靠性

握奇数据的金融产品通过了Visa、MasterCard、银行卡检测中心的安全测试及功能测试,可保证交易高度安全性和可靠性。

快速的交易性能

握奇数据以独特的平台和应用优势,确保数据交换最优化。

握奇数据不断致力于数字世界的融合与创新旗下产品,26年间已累计发行超过百亿片的安全芯片产品。

握奇数据投资亮点

产品线全

握奇数据自成立以来,26年间一直致力于安全芯片开发,在金融、交通、通信、政企等行业已累计发行超过百亿片的安全芯片产品。为客户提供端到端的解决方案,涵盖从安全硬件、安全操作系统、应用,到个人化、远程管理、密钥管理等各个方面。

合作伙伴多

握奇数据与包括中国银行、中国工商银行、中国农业银行、中国建设银行、中国邮政储蓄银行、兴业银行、中信银行等在内的金融机构与建立金融IC卡合作业务。同时与国家公安部、国家税务总局、河南省公安厅、江西省公安厅、新疆维吾尔自治区公安厅、河南省人力资源与社会保障厅与湖北省人力资源和社会保障厅建立合作关系。

产品性能强

握奇数据兼具保密性、完整性。其产品保证涉及的大量保密信息在公开网络的传输过程中不被窃取,保证所传输的交易信息不被中途篡改及通过重复发送进行虚假交易。

自主研发能力强

握奇数据是中国第一家、全球第二家通过GP TEE安全评估认证。握奇数据旗下自主知识产权的“车联网安全模块COS产品项目”荣获“2019年度中国信息产业创新发展明星一等奖”。握奇数据是2019北京软件和信息服务业综合实力百强企业号,同时入选“2019北京市软件企业核心竞争力评价(规模型)“榜单。

瑞达信安

瑞达信安具有国资背景,与高校密切合作,是可信计算领域的领军企业之一,其产品产品和服务广泛应用于政府、国防、航天、金融、能源等多领域。

公司名称:瑞达信息安全产业股份有限公司

成立时间:1998年

中国公司总部:武汉市

企业简介

瑞达信息安全产业股份有限公司是具有国资背景、高校合作的高科技企业。瑞达信安研制出了中国首款自主开发的32位TCM安全芯片及可信计算平台,是可信计算领域的领军企业之一。

瑞达信安的产品包括可信安全芯片系列、可信服务器系列、可信安全网关系列以及网络安全监管系统、安全大数据平台、安全运维监控等,形成了覆盖IT系统完整生命周期的安全服务体系。瑞达信安产品和服务广泛应用于政府、国防、航天、金融、能源等领域。

瑞达信安主要产品优势

智能安全芯片

1、技术成熟、性能稳定、产品可靠。

2、丰富的应用积累,帮助用户的产品通过概念重用快速进入市场。

3、广泛的标准化安全控制器以及专用密钥管理

4、可轻松地集成到现有平台架构和操作系统(Windows、Linux及其衍生系统)。

智能安全终端芯片

1、主动防御:提高对病毒、木马等恶意代码的免疫。

2、可控的用户安全策略:未授权内容访问受控。

3、严格的身份鉴别:对隐私信息实现加密保护。

瑞达信安产品应用领域

1、工业控制和自动化、消费类电子产品及配件

2、智能家居和家庭自动化

3、传统互联网

4、车联网

5、物联网

6、PKI网络

7、诊断和医疗设备和网络

8、能源生产与分配系统

9、电力调度与监控系统

瑞达信安具有行业地位高、行业资质强、与高校合作密切、自主研发能力强等投资亮点,是中关村可信计算产业联盟的副理事长单位。

瑞达信安投资亮点

行业地位高

瑞达信安是全国信息安全标准化技术委员会WG1和WG3工作组成员单位,是起草《可信计算平台密码相关技术》规范的召集单位;主持和参与了9项可信计算相关的国家标准制定。公司还是《可信计算平台密码技术方案》、国家标准《可信计算密码支撑平台功能与接口规范》的主要起草单位。

行业资质强

瑞达信安是中关村可信计算产业联盟的副理事长单位,也是可信计算体系结构工作组、可信平台控制模块工作组和可信服务器平台工作组的组员。

与高校密切合作

瑞达信安与武汉大学共建有信息安全博士后产业基地;与华中科技大学、军队院(所)在可信计算研究方面建立了良好的合作关系;并与中科曙光、华为、超微等大企业签订了合作关系。

自主研发能力强

瑞达信安目前拥有21项专利、7项专利待授权,并拥有46项软件著作权。近年来荣获“国家密码科学技术进步二等奖”,“国家科学技术进步二等奖”,“第九届中国国际软件博览会金奖”,“第十二届中国国际软件博览会创新奖”,“2016年中国专利优秀奖”等奖项,是2017年度武汉市大数据认定企业。

瑞达信安战略定位

集成业内领先的高性能密码引擎

产品应用领域涉及工业控制和自动化、消费类电子产品及配件,智能家居和家庭自动化,传统互联网,车联网,物联网诊断和医疗设备,能源生产与分配系统,电力调度与监控系统

为用户构建可靠安全的移动终端产品

1、从硬件到信任链的全面安全保障体系

2、进程强制访问控制

3、病毒、木马等主动免疫

4、加解密服务支撑

5、提供二次开发接口

及时高效的信息回馈

建立了高效的信息反馈机制,提高产品售后服务的效率,完善了产品问题反馈的处理时效。

最大限度地满足客户对产品信息的获取与产品问题的回馈,进一步提升客户服务的整体水平。

晟元数据

经过近十五年的发展与积累,晟元数据以芯片安全为核心目标定位,并不断优化其算法与产品,逐渐成为人工智能及信息安全行业的领先企业。

公司名称:杭州晟元数据安全技术股份有限公司

成立时间:2006年

中国公司总部:杭州市

企业简介

杭州晟元数据安全技术股份有限公司(以下简称为“晟元数据”)成立于2006年11月,是一家以芯片设计和算法研究为基础、面向视觉识别和数据安全方向的人工智能高新技术企业。晟元数据拥有算法、芯片技术经验丰富的产品研发团队,且参与制定了指纹识别、智能系统身份识别等多项国家标准,获得了超过200项自主知识产权专利及软件著作权,15项集成电路设计版权。此外,晟元数据开发的产品已通过中国国家密码局安全认证、公安部检测与WBF微软认证。

战略定位

晟元数据自2006年进入市场以来,积累了丰富的渠道及客户资源,同时在指纹芯片、算法识别芯片级安全芯片上有产品组合优势。因此在智能安全芯片行业市场竞争愈发积累的情况下,晟元数据重点对指纹锁等嵌入式领域、IOT安全等领域做了布局,从芯片供应商向整体解决方案商转型。

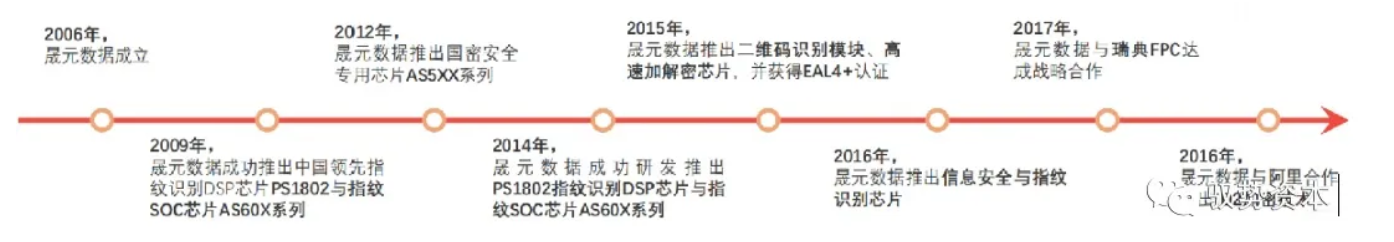

发展历程

晟元数据拥有十二年芯片设计经验,且具有高等级安全,目前已通过国密检测、EAL4+与银联检等专业认证,其产品核心竞争优势凸显。

晟元数据投资亮点

基于人脸识别的身份验证服务,安全系数较高

晟元数据将运行在各地数据中心的远程服务器集群及其提供的服务与手机,车辆,智能家居设备等与用户直接交互的终端设备结合,为客户提供一体化方案,具有快速定位、低带宽、高准确度的优势,且性价比较高。

人脸识别

1、离线定位人脸信息,快速返回检测结果,不占带宽。

2、比对精度达到99.5%,远远超过人眼识别水平。

人脸对比

1、1:1人脸信息比对

2、实现不同光照、年龄、妆容、配饰等复杂条件下精准识别

活体检测

1、静默活体检测,有效防止照片视频攻击

2、客户端进行动作活体初级防御云端进行视频解析,二次防御。

参考资料来自:头豹研究院、驭势资本研究所

驭势资本是一家以研究驱动的硬科技精品投资银行,深耕集成电路、5G、物联网、数据智能和汽车科技领域,为顶尖的科技创业者提供专业资本服务。核心团队在硬科技领域拥有丰富的投融资经验,先后投资及服务的项目包括翱捷科技、臻驱科技、微众银行、微医集团、宏晶科技、晟矽微电子、地大信息、曼荼罗、美林数据、事成股份.

原文链接:https://mp.weixin.qq.com/s/b8FGm2I--1aqRxc7c_-2hQ

微信号

更多硬科技领域的技术和市场分析请关注驭势资本专栏。