TWS

NOR Flash迈入景气周期,下游需求多样化

NOR Flash市场规模虽小,却难以被取代

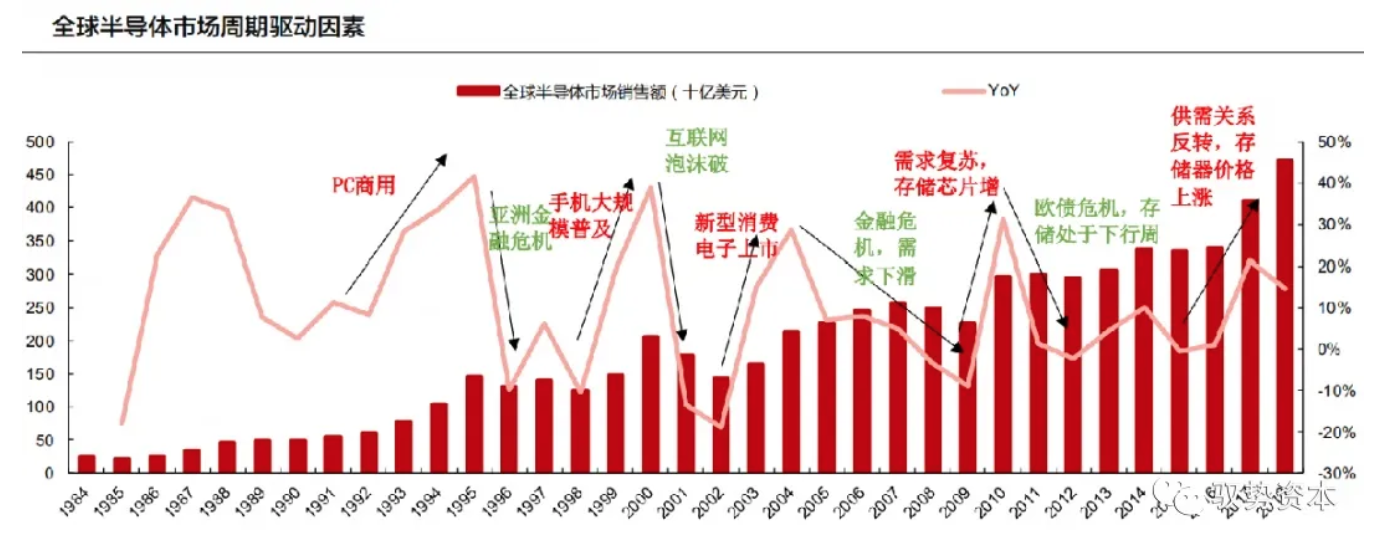

存储IC主导全球半导体周期变动。1990年至今,全球半导体市场共经历了5轮周期,每轮周期反转的因素均有所不同。2015-2017年,存储IC价格上涨是本轮周期的主要驱动因素,从2018年开始,存储IC价格大幅下滑,全球半导体市场再次进入下行周期。目前存储IC价格在底部徘徊,预计其价格的反弹将成为全球半导体周期反转的重要因素。

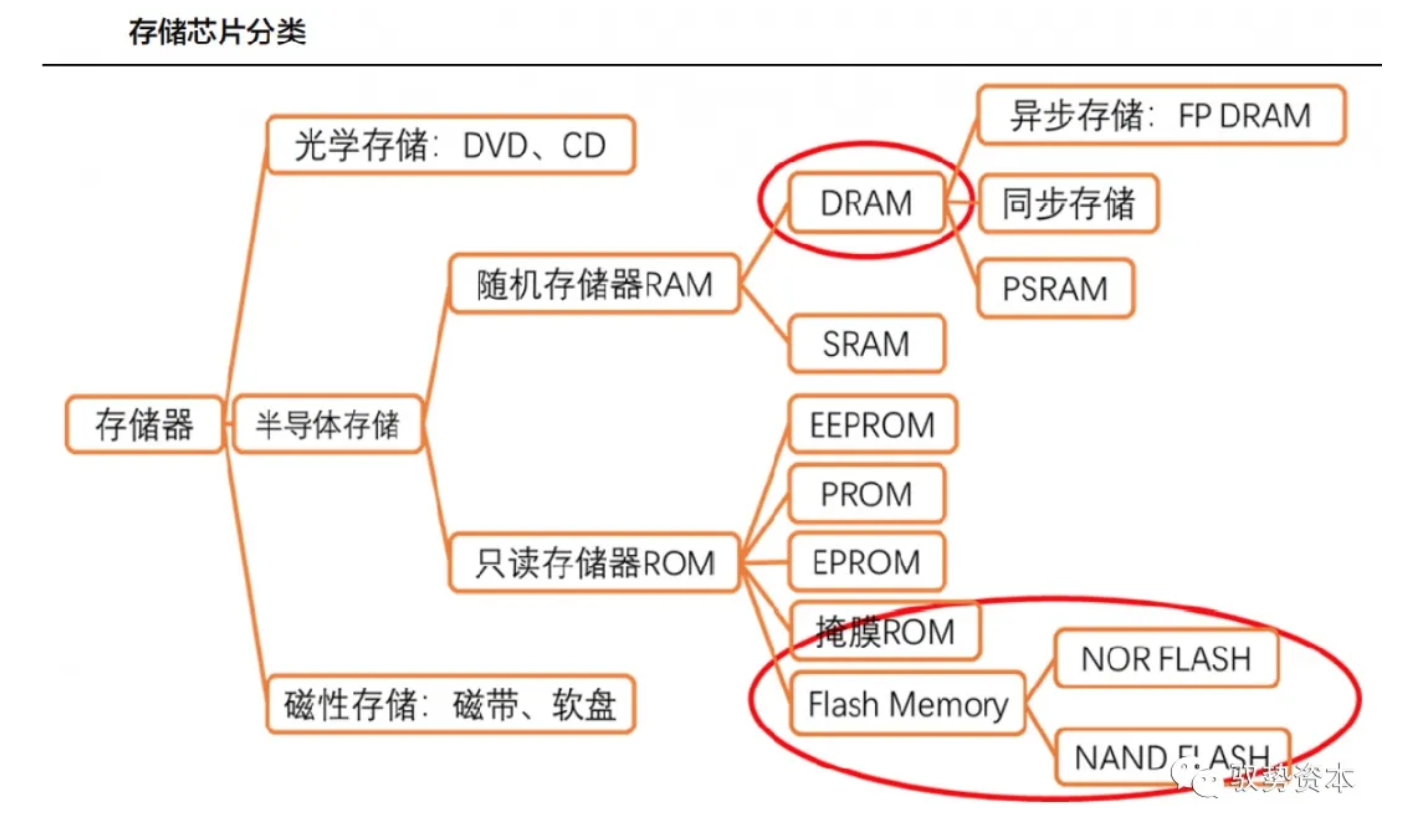

闪存IC是最主要的存储IC,主要为NOR Flash和NAND Flash两种。半导体存储芯片主要分为非易失性存储IC 和易失性存储IC,其最主流的非易失性存储IC为闪存IC,而Flash又可以分为NOR Flash和NAND Flash。NOR Flash分为串行(SPI)和并行(parallel),串行结构相对简单、成本更低,随着工艺的进步,串行闪存已经能满足一般系统对速度及数据读写的要求,因此SPI NOR Flash基本上就可以认为是NOR Flash。

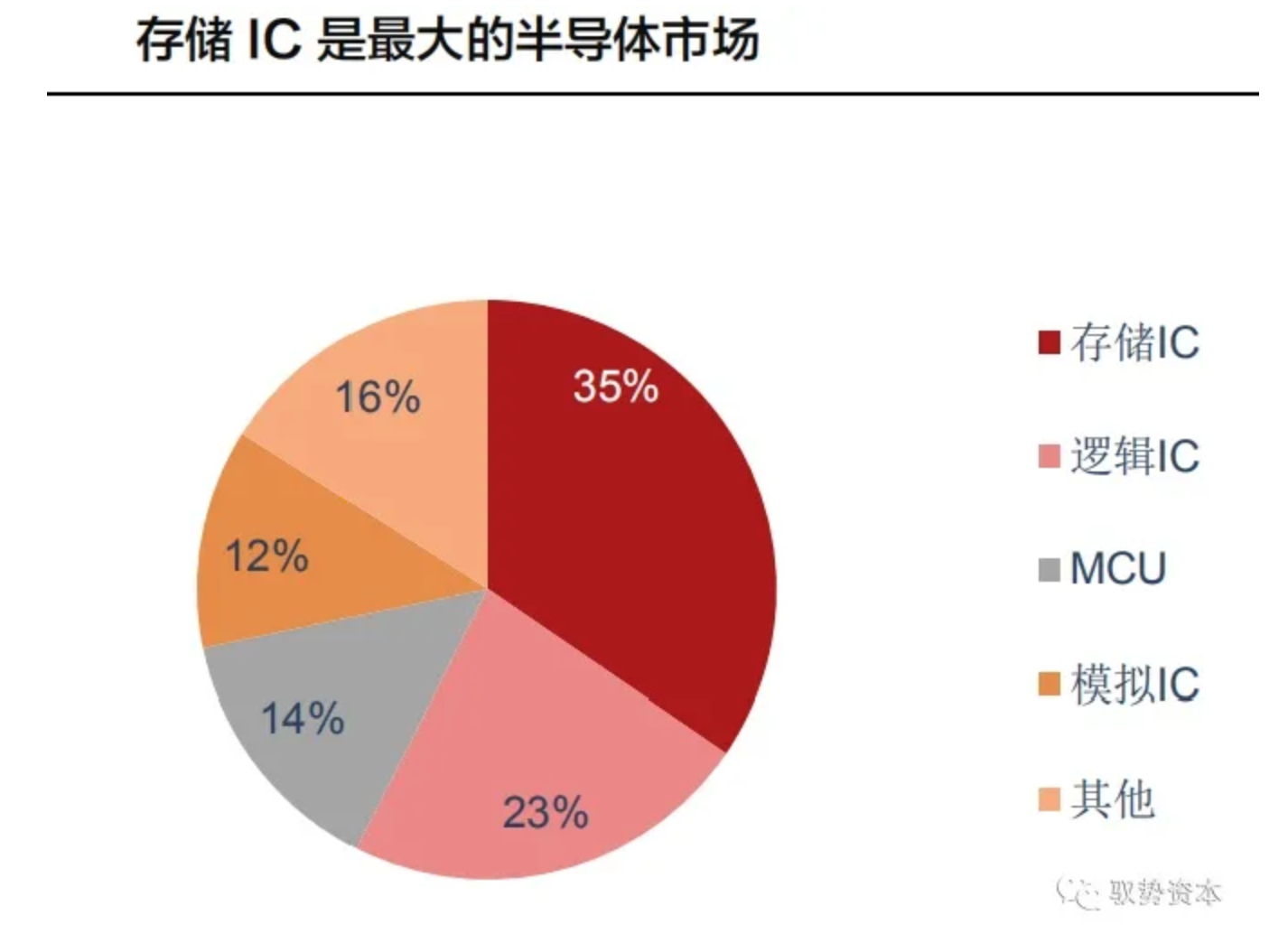

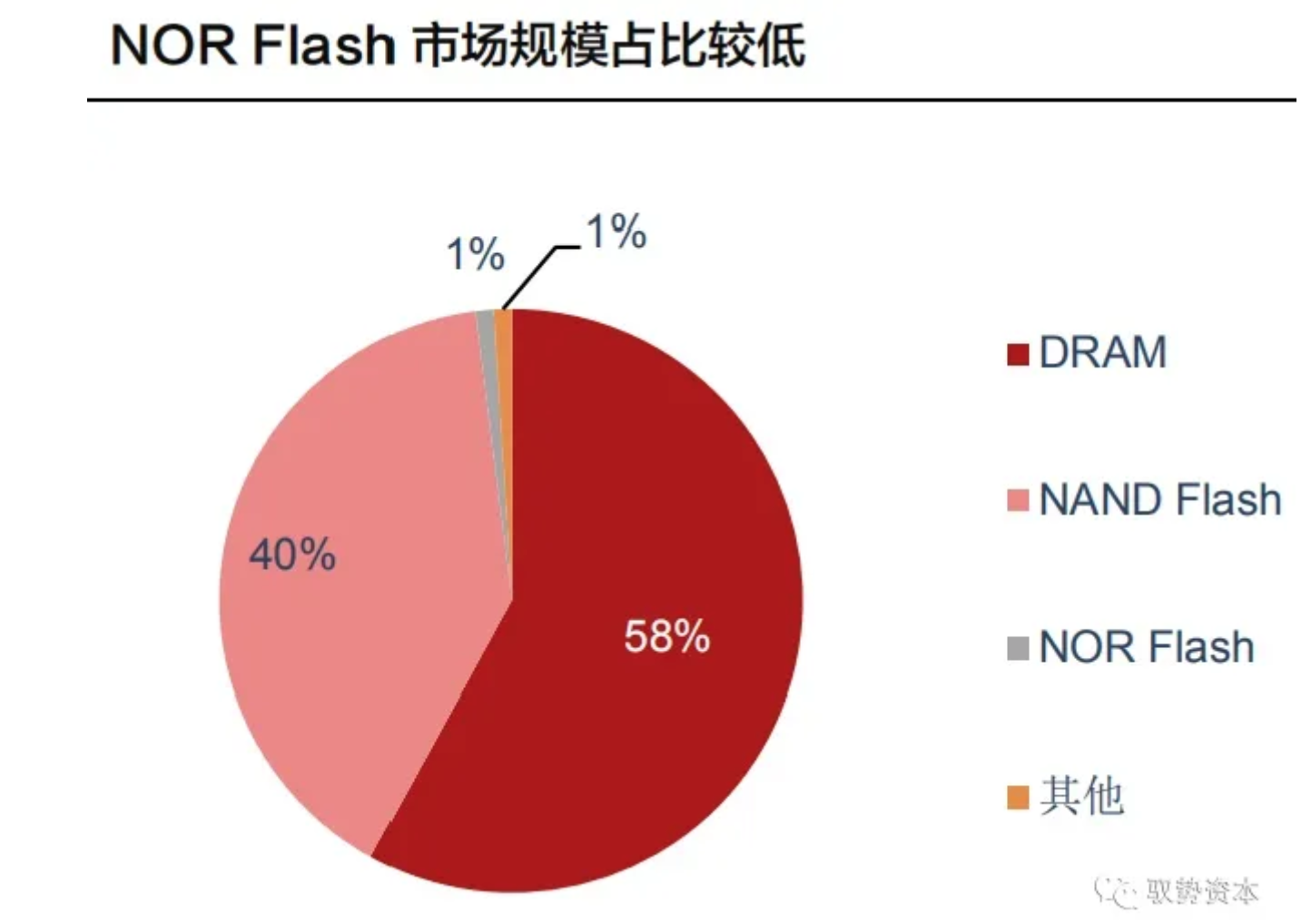

存储IC是最大的半导体市场,NOR Flash仅占1%市场份额。根据WSTS统计数据,2018年全球半导体市场规模达到了4780亿美元,同比增长15.9%,其中存储器市场规模为1650亿美元,占比达到35%,是最大的半导体市场。根据IC Insights 2018年的数据,在全球存储IC市场中,DRAM和NAND Flash是最主流产品,两者市场规模合计占比达到98%左右;NOR Flash是利基存储器,市场规模占比不足1%,约为26亿美元。

NOR Flash价格企稳回升,大厂业绩增速提升明显。2018年,NOR Flash下游市场需求较为疲软,而供货商的产能却在持续提升,导致2018年NOR Flash价格进入下行周期。根据集邦咨询数据,NOR Flash价格在2019第三季度开始企稳回升。从旺宏、华邦和兆易的营收增速也能看出这一趋势,三个行业龙头的营收增速均从2019Q2开始好转,2019Q3的营收增速仍在迅速提升,表明NOR Flash行业进入新一轮景气周期。

兆易创新业绩在行业上行周期时弹性最大。从历史营收增速数据来看,旺宏和华邦电整体趋势保持一致,但华邦电的波动程度要弱于旺宏,这与两者业务构成差异有关,旺宏Flash营收占比超过60%,而华邦电Flash营收占比不到50%,华邦电的DRAM业务对其整体业绩有一定的平滑作用。兆易创新的Flash收入占比超过80%,其中NOR Flash收入比例超过70%,产品结构较另外两大龙头更为单一,在NOR Flash行业景气度上行时,公司业绩增长要快于另外两家龙头,更受益于行业景气度上行。

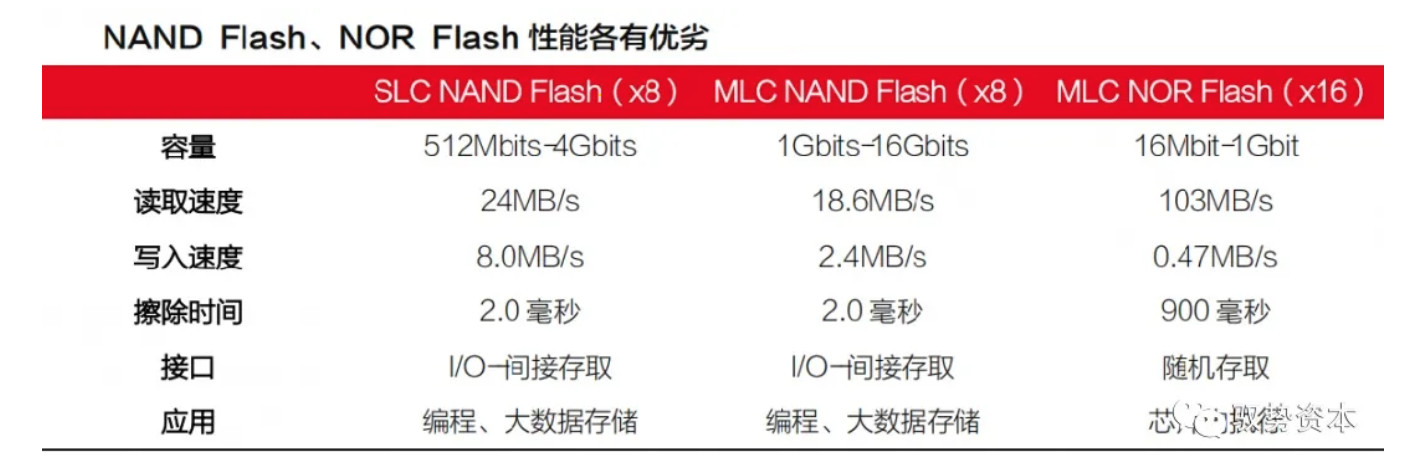

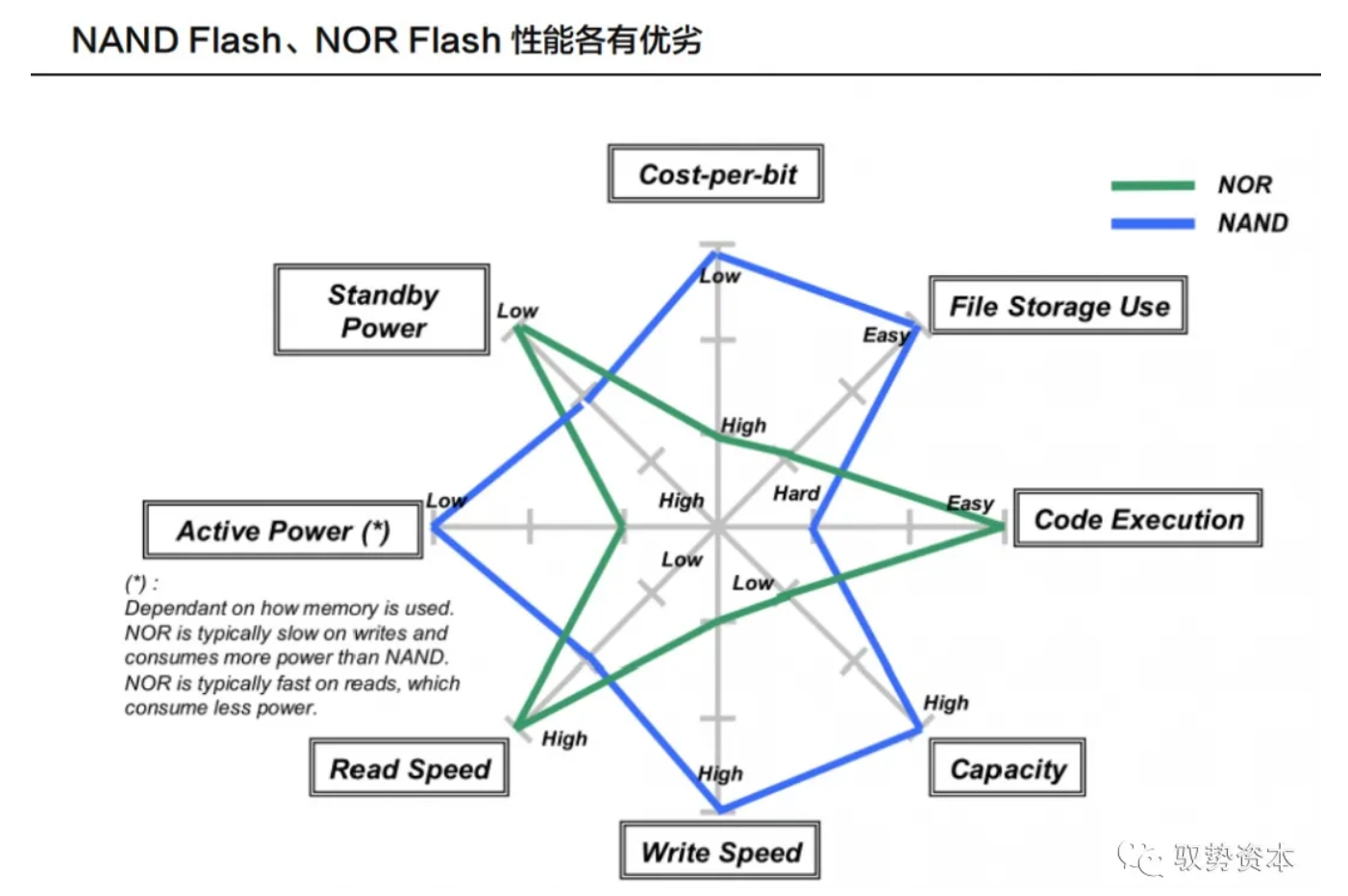

NOR Flash缺点明显,却具备NAND Flash所不具备的优势。与主流的NAND Flash相比,NOR Flash容量密度小、写入速度慢、擦除速度慢、价格高,但是NOR Flash由于其地址线和数据线分开的特性,不必再把代码读到系统RAM中,应用程序可以直接在NOR上运行(XIP,eXecute In Place),且NOR Flash还具备更快的读取速度、更强的可靠性和更长的使用寿命,这些因素的存在也注定了NOR Flash难以被市场淘汰。

行业数次洗牌,如今五强割据

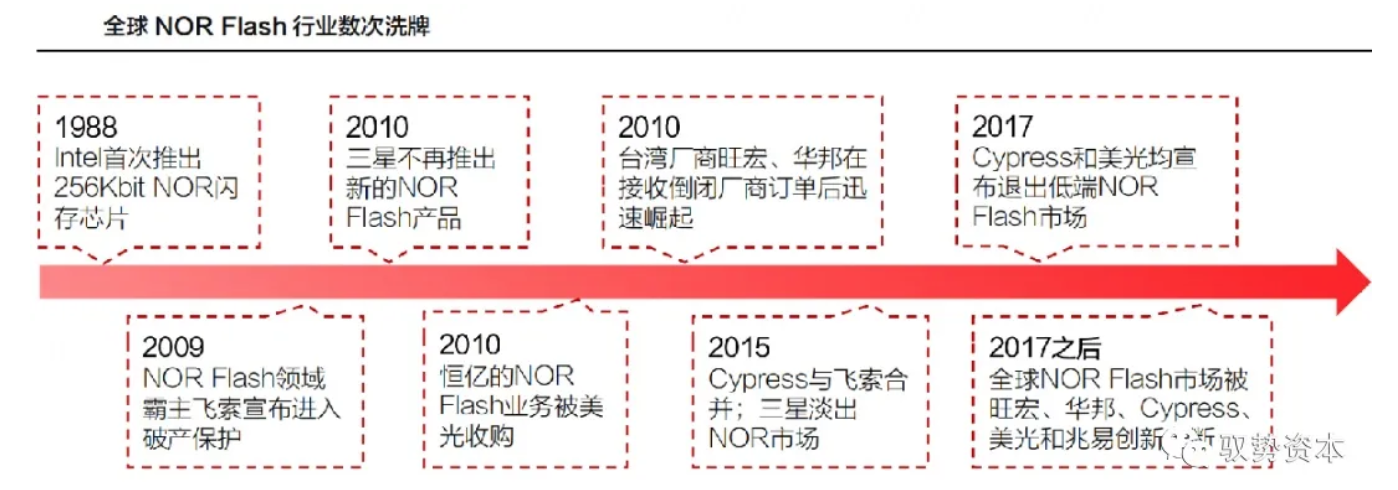

NOR Flash霸主地位几度易主,行业数次洗牌。1988年,Intel公司推出了世界上第一款256Kbit NOR闪存芯片,开创了NOR Flash行业。2009年之前,飞索是NOR Flash领域当之无愧的霸主,然而其在2009年宣布进入破产保护,三星也从2010年开始不再推出新的NOR Flash,剩下的行业巨头——恒忆的NOR Flash业务也在2010年被美光收购。在2010年这波行业洗牌之后,美光以25%市占率成为NOR Flash领域第一霸主,台湾厂商旺宏(2337.TW)、华邦电(2344.TW)在接收倒闭厂商订单后也迅速崛起。

2010年之后,NOR Flash市场也是风云变幻:2015年Cypess和飞索合并;三星逐渐淡出NOR市场;2017年,Cypress和美光均宣布退出低端NOR Flash市场。2017年之后,全球NOR Flash市场被旺宏、华邦电、Cypress、美光和兆易创新垄断。

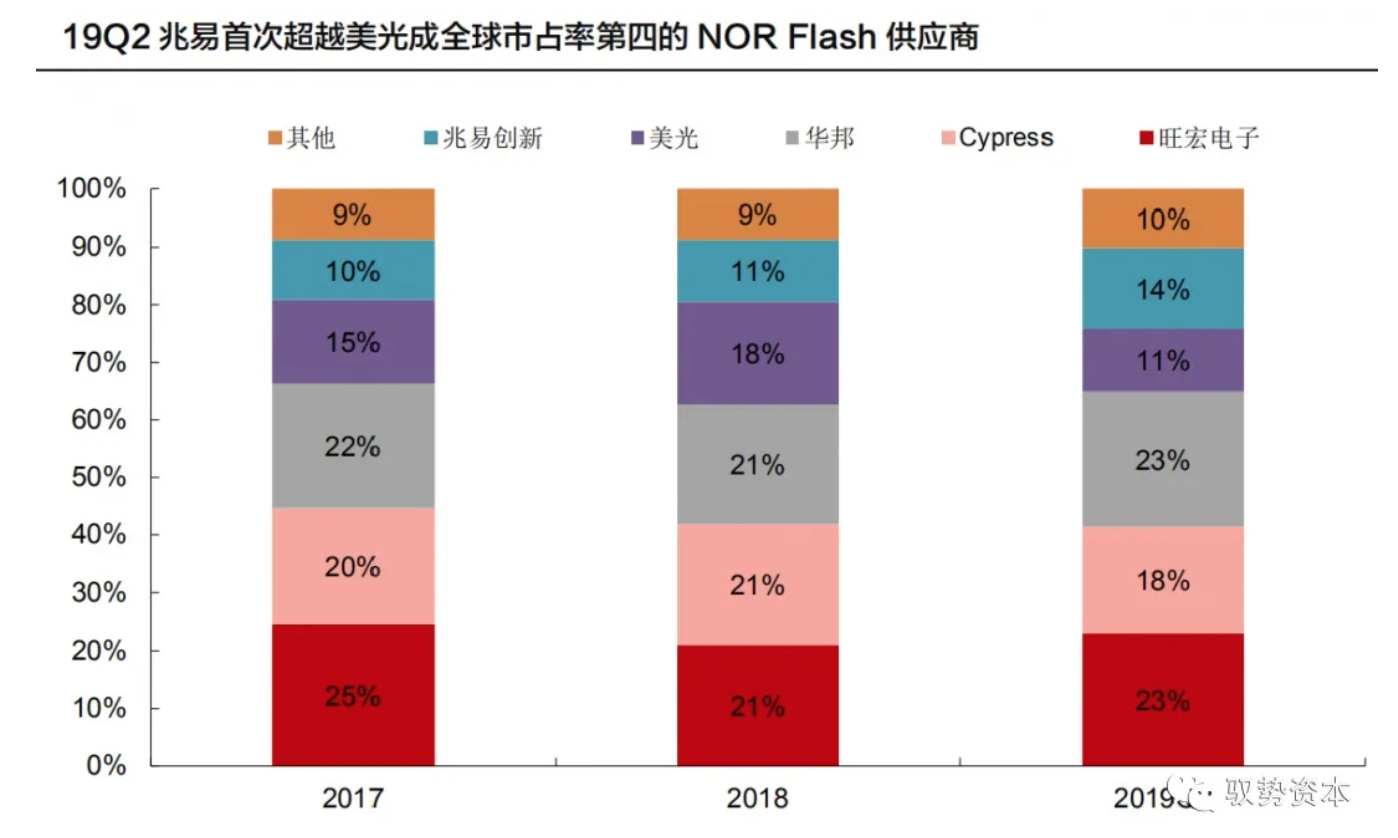

全球五大供应商占据90%以上产能,兆易市占率持续提升。目前NOR Flash产能主要由中国台湾、美国和中国大陆垄断,合计占据全球9成以上份额。2017-2019Q2,旺宏、华邦和Cypress三者一直占据前三位置,不断争夺第一的宝座,而兆易创新的市占率在稳步提升。2019Q2, 兆易营收环比增长45%达7600万美元,一举超越美光首度站上第四名的位置。

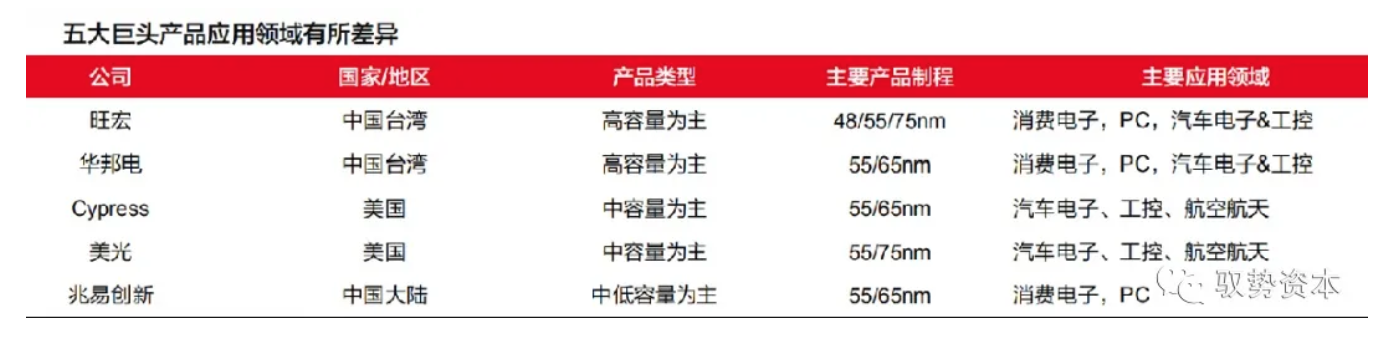

五大巨头专注的市场有所差异,美光和Cypress专注于工业市场、航天市场以及车用电子市场,旺宏、华邦电和兆易更专注于消费市场。

NOR Flash下游应用全面开花

下游市场对NOR Flash需求持续提升,NOR Flash迎来新春。NOR Flash由于容量小、成本高等缺点,一度被大厂边缘化,但是由于5G、IOT、AMOLED和智能汽车等下游市场的快速发展,再次受到厂商的重视。

物联网

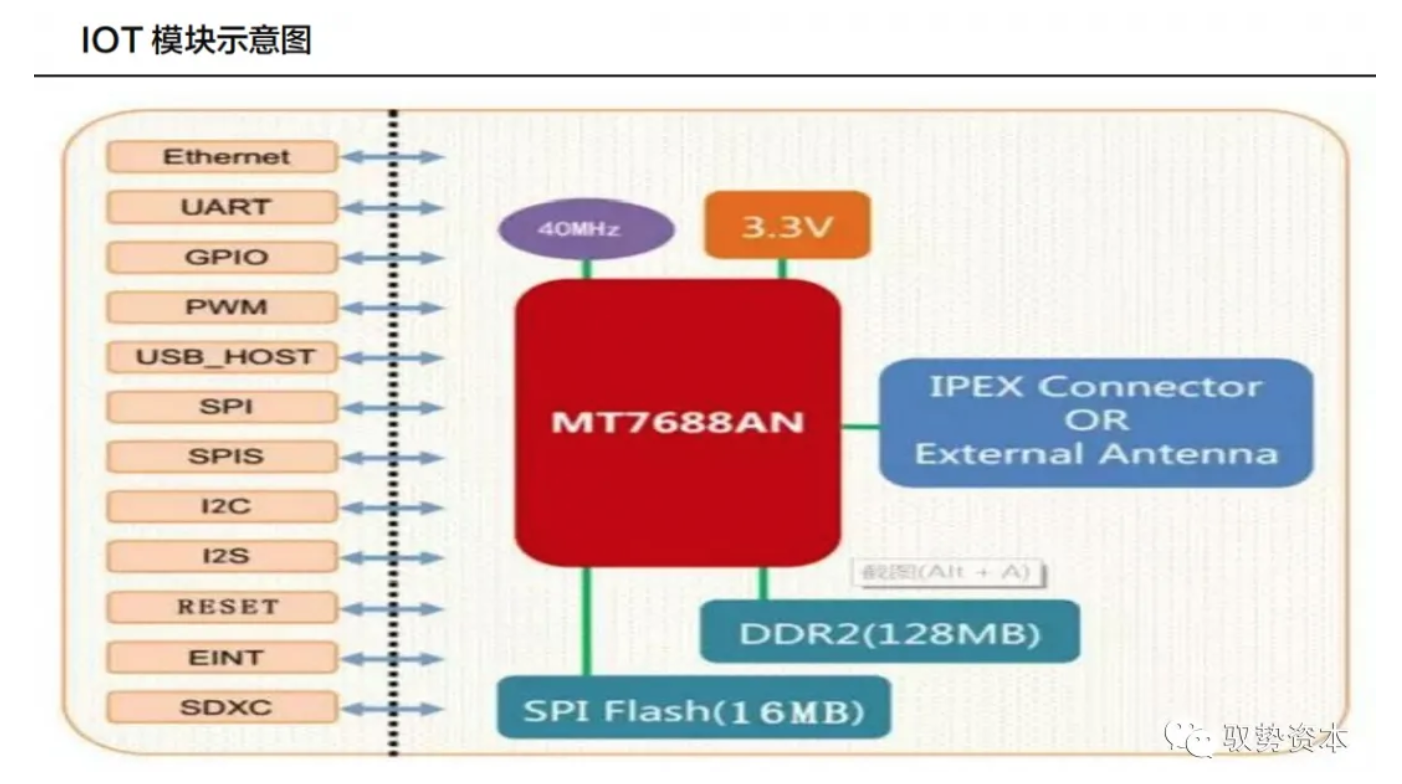

物联网相关产品及TWS等可穿戴设备的快速增长,是 NOR Flash需求增长的主要驱动力。一个典型的IOT模块,核心芯片包括处理器(MCU或SoC形式的AP)、外挂存储芯片(一般为NOR Flash或SLC NAND Flash)、通信连接芯片和传感器。目前的主流方案是‚MCU/AP+NOR Flash‛,而随着NOR Flash的应用场景扩展,对设备的智能程度要求上升,对NOR Flash容量的要求将会更高。

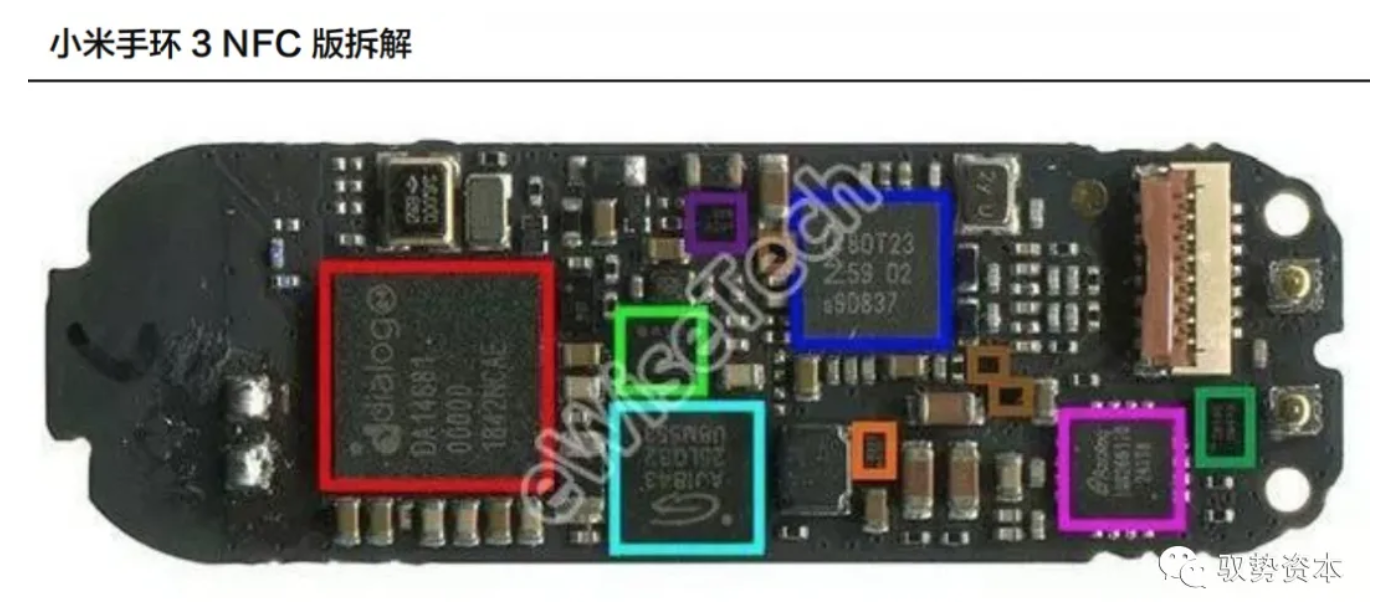

在小米手环3的拆解图中,青色框的就是兆易创新的SPI NOR Flash,型号为GD25LQ32。也就是说,每一个IOT设备中都至少需要外挂一颗Flash来存储大量的数据以达到更智能的效果,而NOR Flash的高可靠性、快速读取使其比起NAND Flash更适合成为IOT设备代码存储的方案。

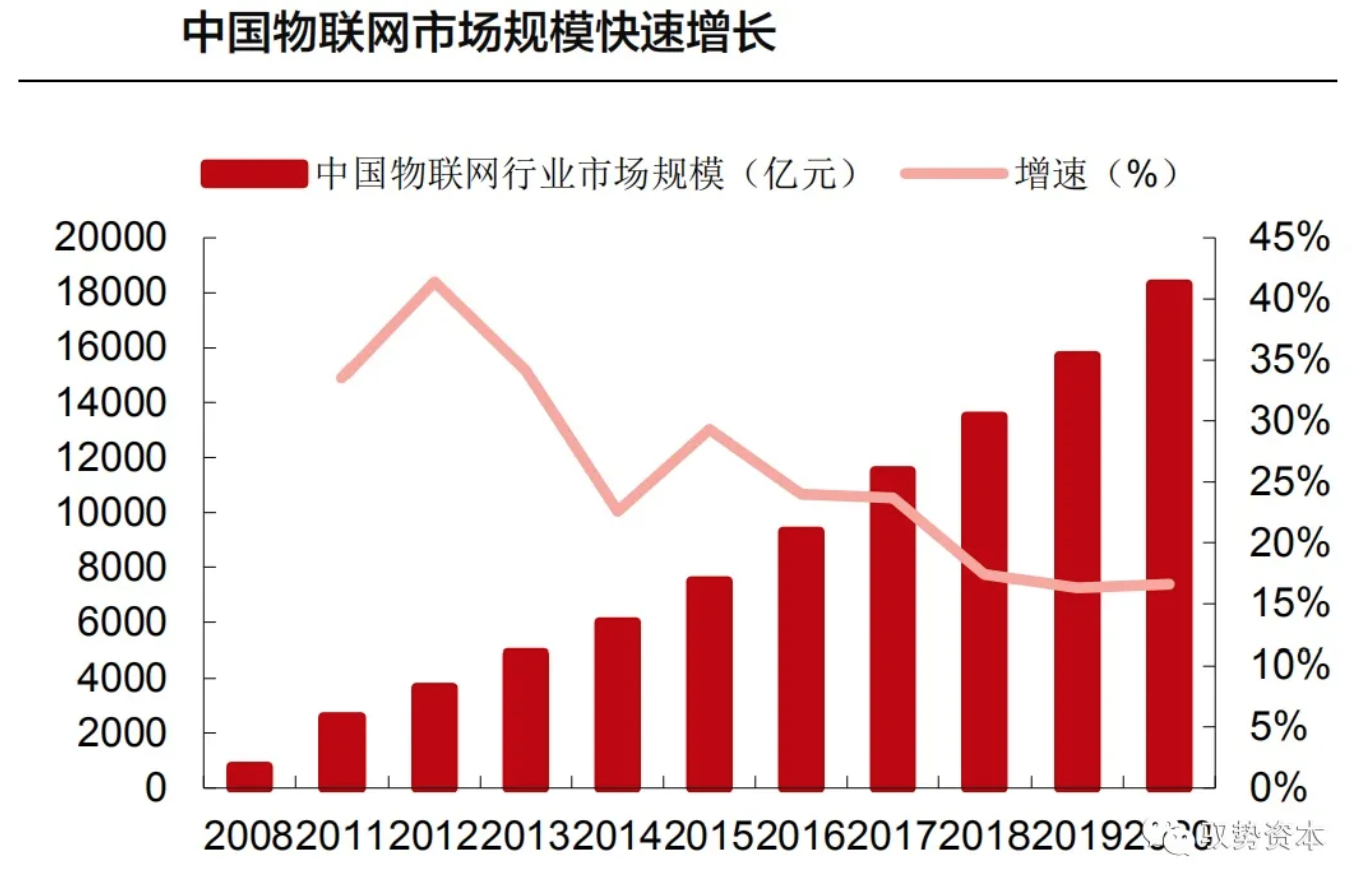

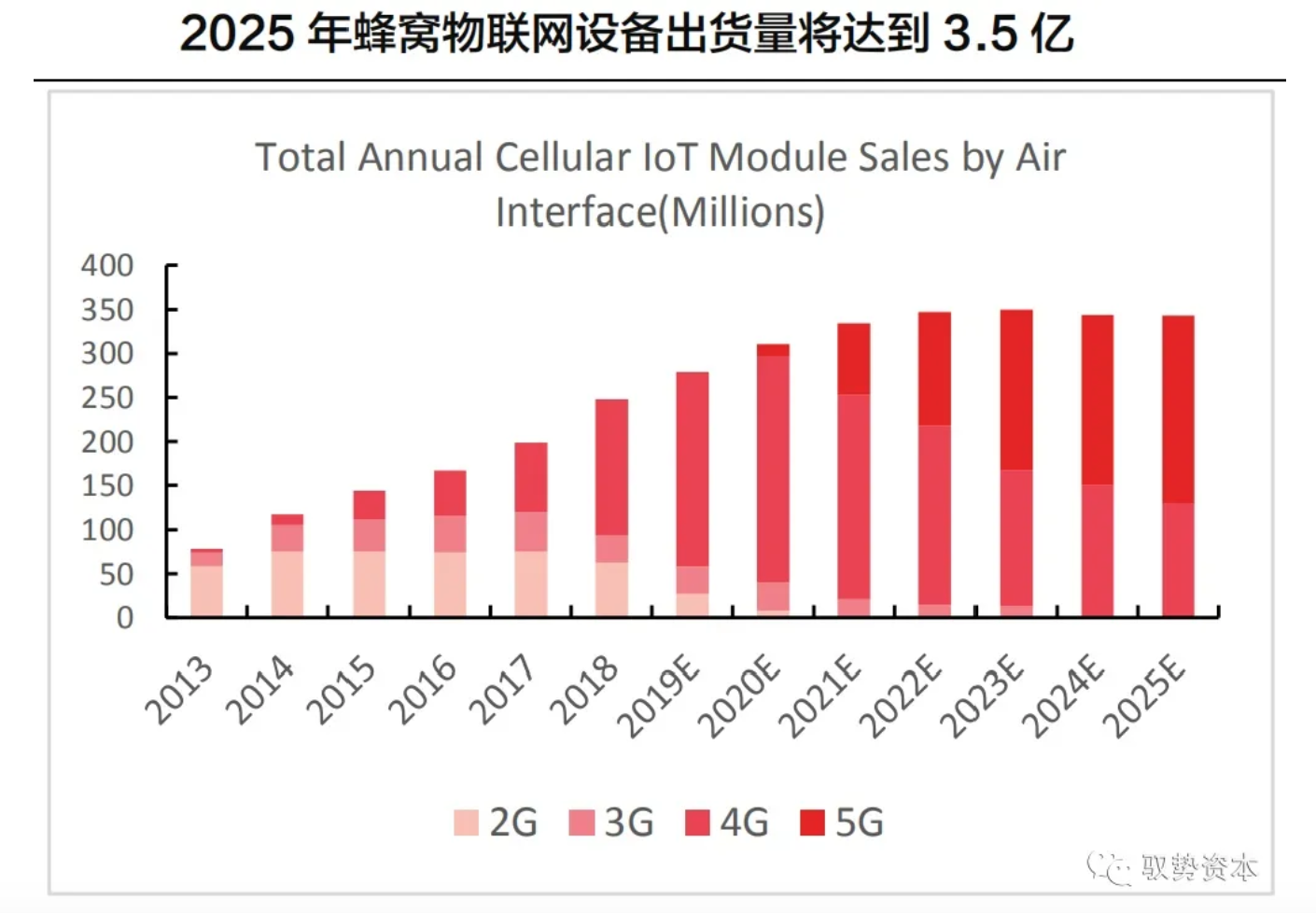

IOT概念宽泛,预计2025年蜂窝物联网设备出货量将达到3.5亿。物联网的概念非常宽泛,TWS、智能音箱和智能汽车等都可以算入IOT,Strategy Analytics预测,未来几年5G物联网模块数量将快速提升,而5G蜂窝物联网设备内多数会内置NOR Flash,预计2025年蜂窝物联网设备单年出货量将达到3.5亿,为NOR Flash市场带来上亿美元的市场空间增量。

AMOLED

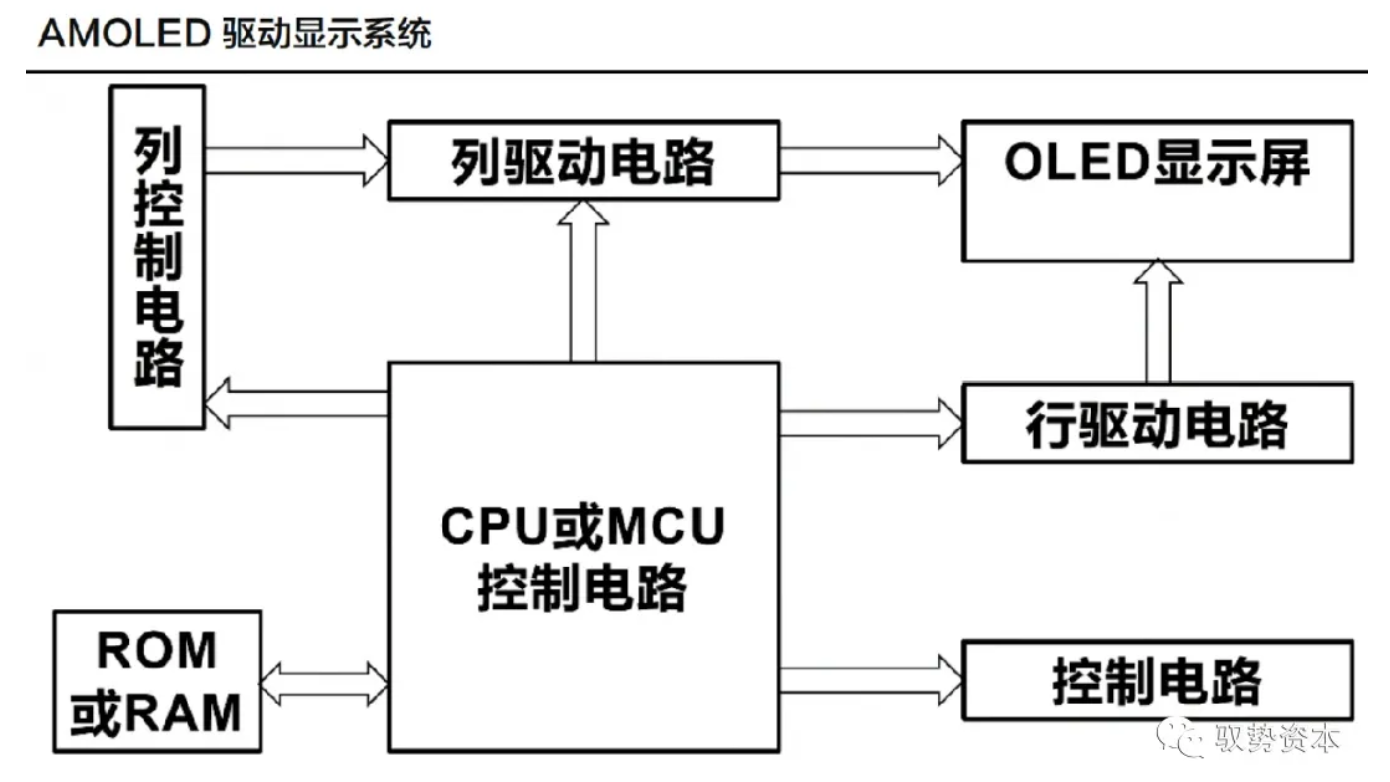

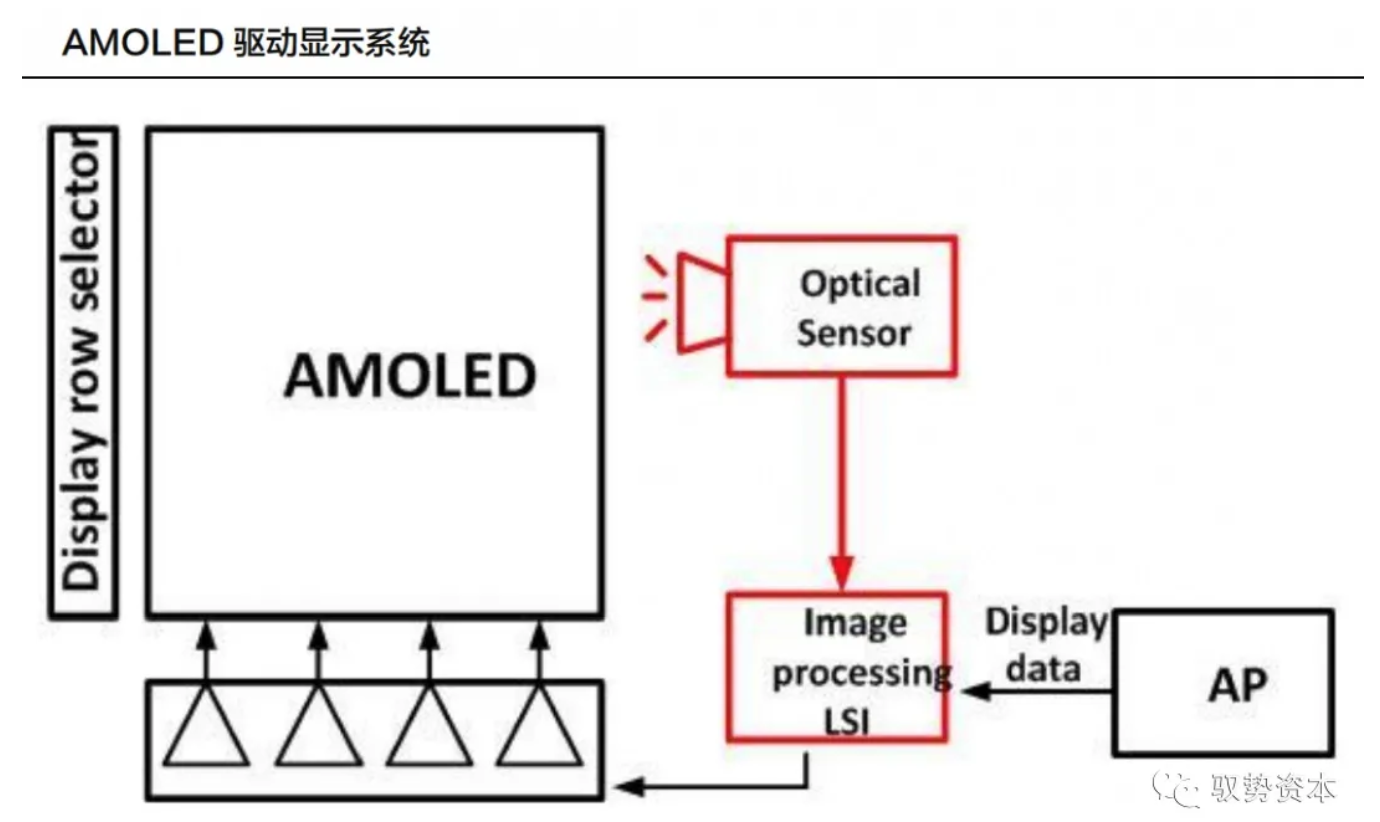

AMOLED驱动方式较为复杂。OLED驱动方式分为无源OLED(PMOLED)驱动方式和有源OLED(AMOLED)驱动方式,无源OLED属于电压驱动型,驱动方式比较简单;有源OLED属于电流驱动型,除了由像素单元电路构成的矩阵显示屏以外,还应该包括驱动IC(行、列控制/驱动电路)、单片机控制电路等。目前无论是硬性OLED还是柔性OLED,基本上都采用AMOLED方案。

AMOLED需外挂NOR Flash来补偿电流和亮度。较LCD 而言,AMOLED优点众多,但是亮度均匀性和残像仍然是它目前面临的两个主要难题,为了解决这两个问题,就需要用到补偿技术。外部补偿的数据和程序均存储于NOR Flash之中,由于晶圆代工厂端还无法提供OLED驱动IC内建eFlash,若现在将eFlash/eMTP加入制程中,新增加的光罩将导致成本过高,所以在成本的考虑下,采用以外挂NOR Flash方式。

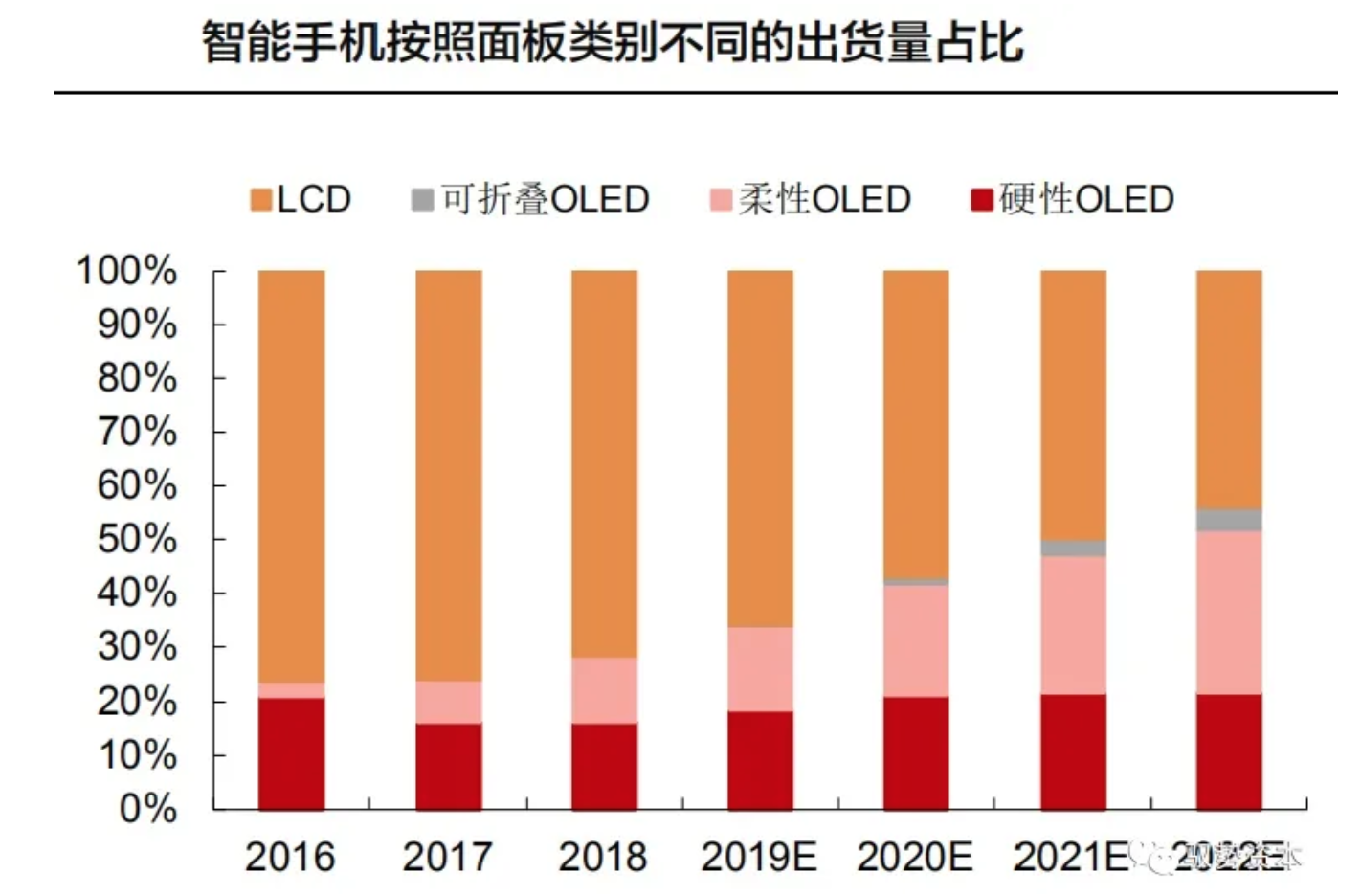

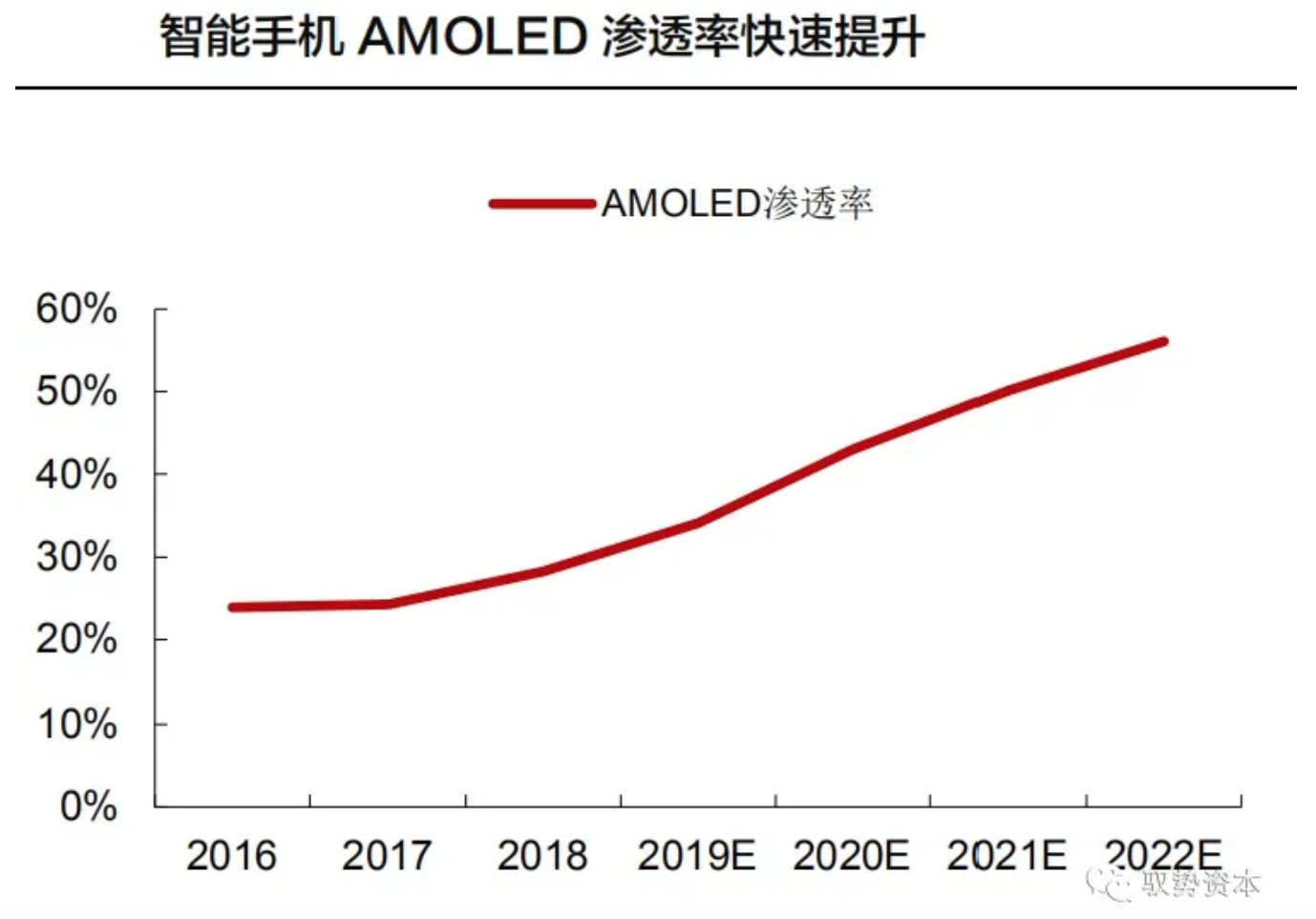

智能手机是AMOLED最主要下游市场,AMOLED渗透率快速提升。根据中国产业信息网数据,智能手机 AMOLED销售额占OLED面板总销售额的88%,OLED电视占7%,智能手表占2.3%。AMOLED(智能手机的可折叠OLED、柔性OLED和硬性OLED均为AMOLED)在智能手机上的渗透率快速提升,预计2019年将达到34%的渗透率。

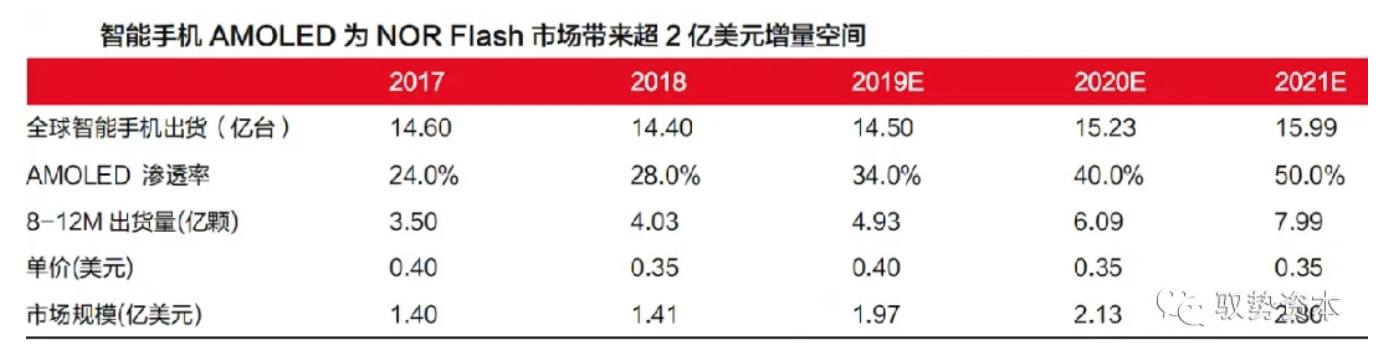

智能手机AMOLED为NOR Flash市场带来超2亿美元增量空间。AMOLED需要外挂一颗8Mb(Full HD)或32Mb(QHD)的NOR Flash,价格在0.2-0.4美元之间。我们认为5G换机潮将推动全球智能手机销量的增长,根据IDC数据和我们的预测,预计2019-2021年全球智能手机销量分别为14.50、15.23和15.99亿部。随着中国AMOLED屏幕逐渐量产,AMOLED在手机上的渗透率会逐年提升,我们预计2019-2021年AMOLED在智能手机渗透率分别为34%、40%和50%,对应当年的NOR Flash增量规模分别为1.97、2.13和2.80亿美元。

TDDI

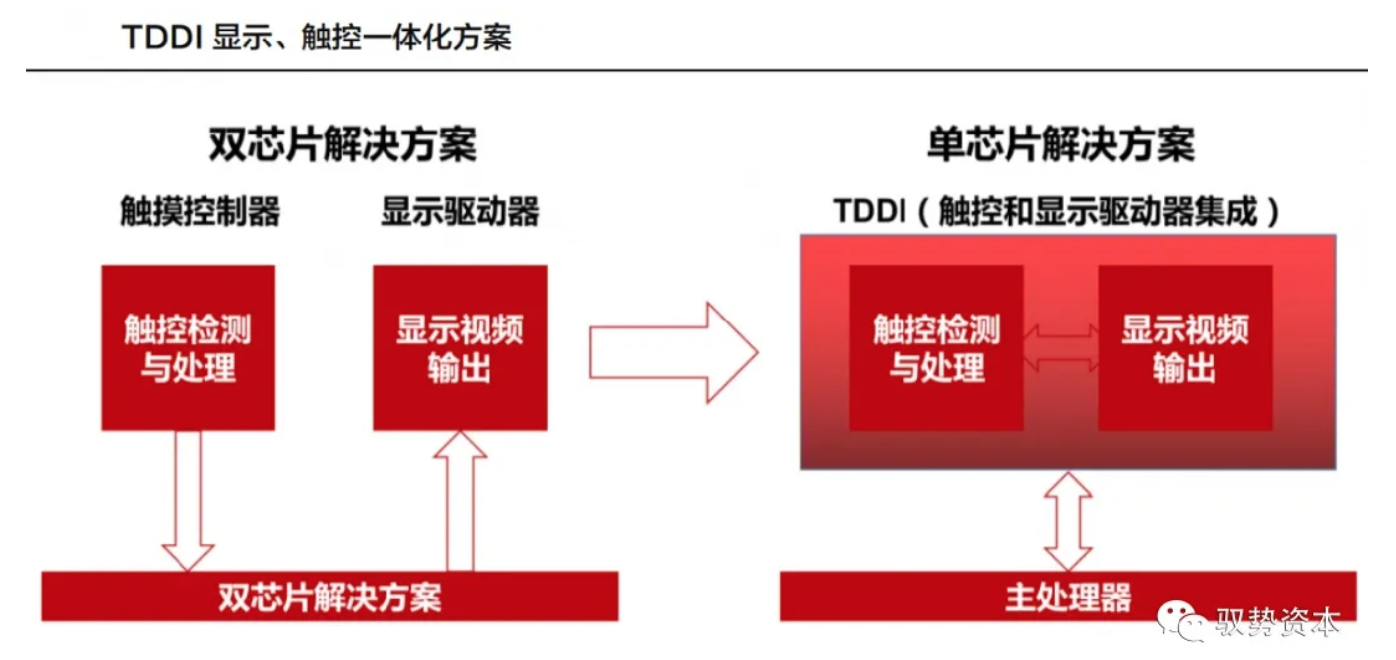

TDDI方案具备多重优势。TDDI即触控与显示驱动器集成,传统智能手机的触控和显示功能都由两块芯片独立控制,而TDDI最大的特点是把触控芯片与显示芯片整合进单一芯片中。与传统方案相比,TDDI方案具备多种优势:

1、减少显示噪声,提供了一流的电容式触控性能;

2、触控传感器集成到显示器中,可以使屏幕更薄,满足了手机薄型化的设计需求;

3、触控屏层数减少,提升了面板透光率,显示屏幕更亮;

4、为设备制造商减少了组件数量,提高了产量,降低了系统总体成本;

5、简化供应链,只需从一个厂商获取触控和显示产品。

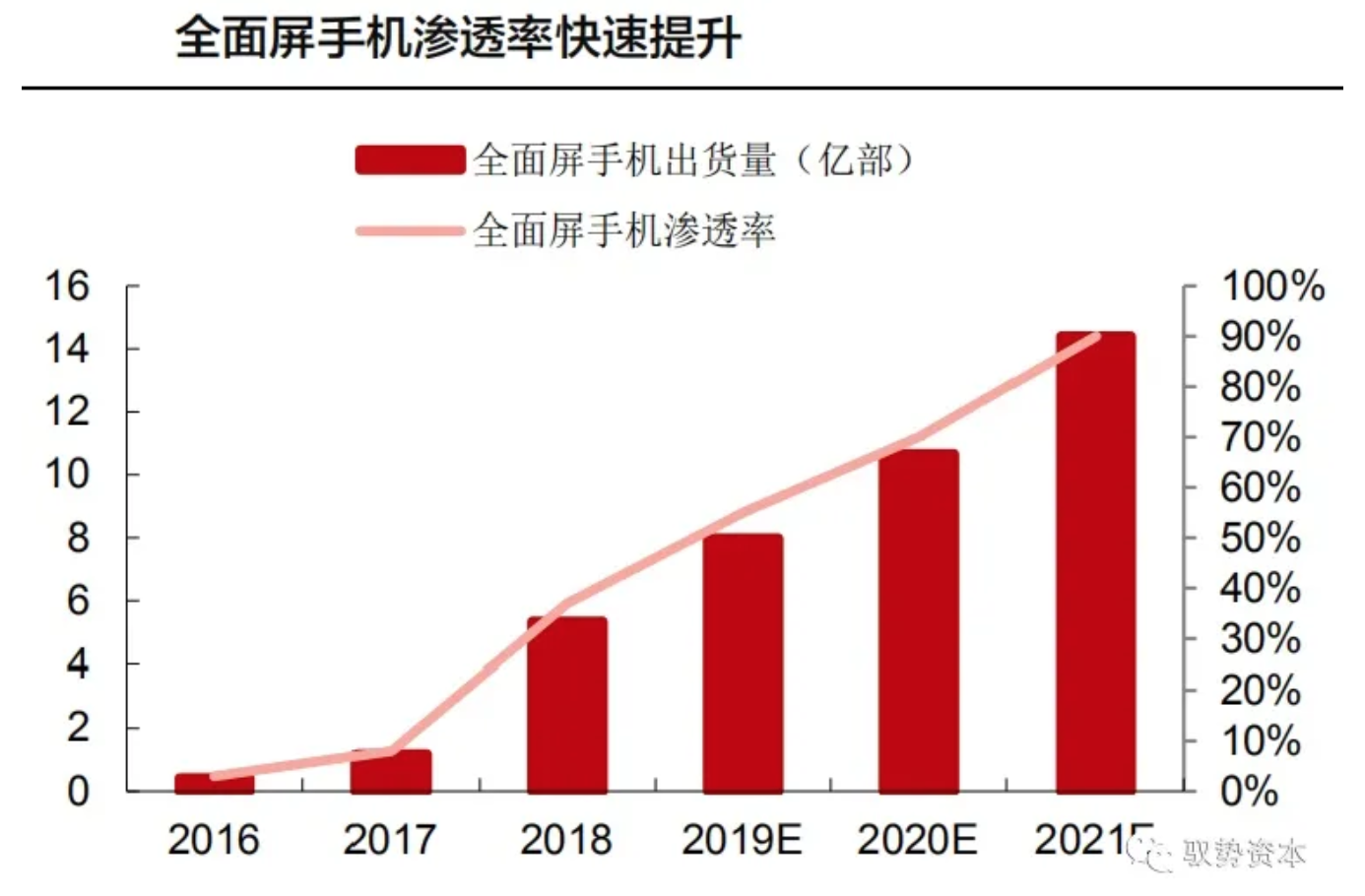

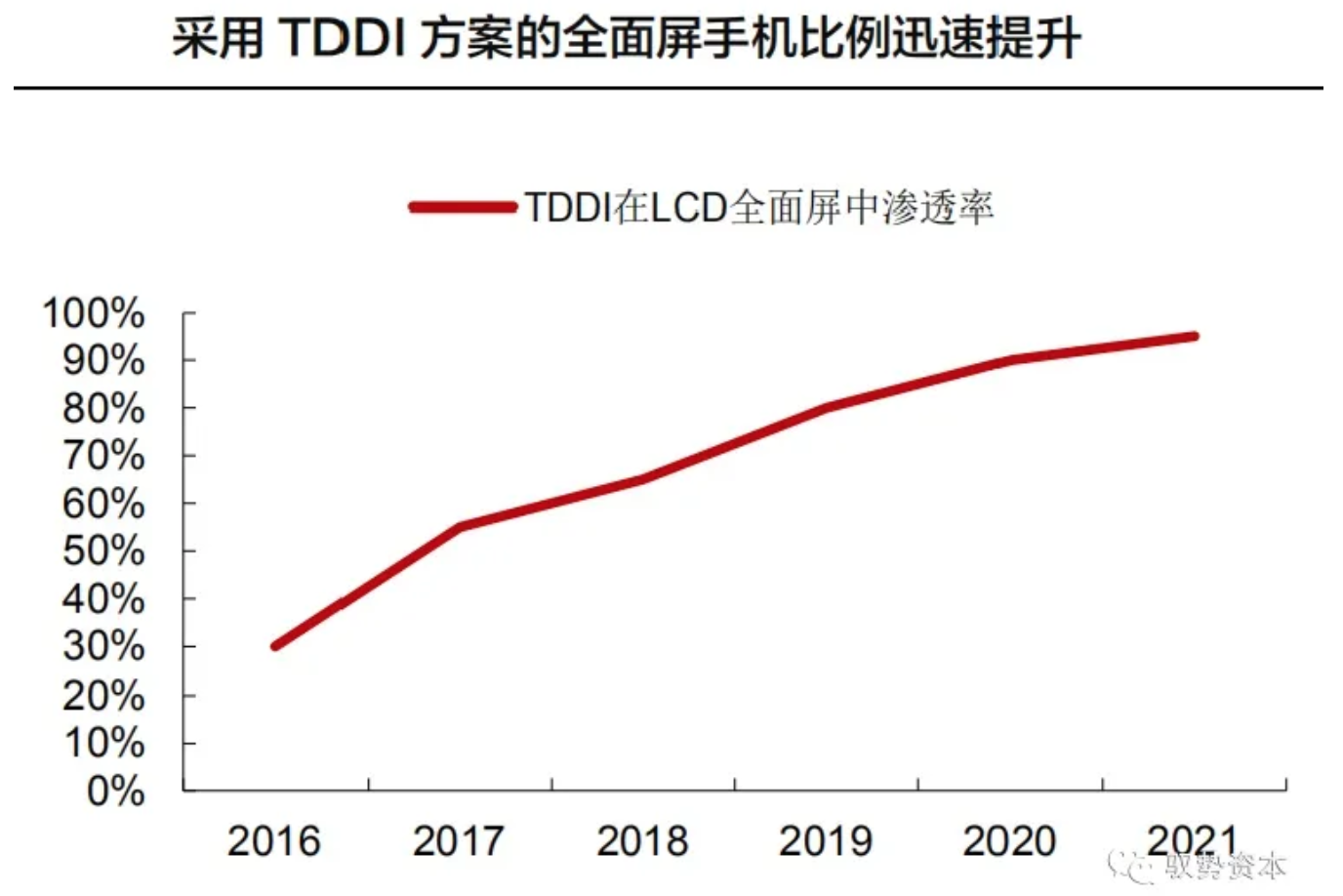

智能手机全面屏快速发展,带动TDDI芯片销量持续提升。自从iPhoneX推出以来,全面屏已经成了智能手机发展的大趋势,而采用TDDI方案可以实现显示屏超薄超窄化,因此TDDI在全面屏手机中渗透率快速提升。根据集邦咨询预测数据,2019年全面屏手机渗透率将达到55%左右,2021年全面屏手机渗透率将达到90%左右。由于AMOLED还未采用TDDI方案,目前TDDI方案全部应用于LCD屏幕,根据旭日大数据报告,2019年TDDI在LCD全面屏上的渗透率将达到80%,预计2021年将达到95%左右。

智能手机TDDI方案将为NOR Flash市场带来超过5000 万美元增量空间。由于触控功能分位编码所需容量较大,无法一并整合进入TDDI IC当中,而须另外外挂一颗NOR Flash作为储存触控功能所需的分位编码。随着全面屏渗透率提升及配置TDDI的全面屏LCD比例的增多,再加上配置TDDI的AMOLED屏幕也即将量产,预计2019-2021年,智能手机TDDI方案将为NOR Flash市场带来4200、6300和8300万美元市场增量。

TWS

TWS发展迈入关键节点,市场开始爆发

TWS概念由苹果提出,安卓产品体验欠佳

TWS是True Wireless Stereo的缩写,也就是真正无限立体声。其工作原理是通过手机连接主耳机,主耳机通过无线连接副耳机,实现蓝牙左右声道分离。TWS技术与蓝牙耳机相结合,便产生了TWS蓝牙耳机这一新产品。

TWS概念最初由苹果推出,迅速风靡全球。从2017年 iPhone取消3.5mm耳机插孔后,蓝牙耳机技术得到极大发展,但市场上产品品质一直参差不齐,直到苹果发布第一款TWS蓝牙耳机AirPods,行业生态才得到改善。AirPods支持苹果旗下的众多生态终端互联,如iPhone、iPod、iWatch等,受到消费者青睐。此后的AirPods 2、AirPods Pro不断迭代技术,加入主动降噪等。

TWS耳机门槛极高,安卓阵营产品体验到了突破的关键时点。纵观这几年安卓TWS耳机的状况却不尽如人意,很多基本问题还没有很好解决。比如,连接稳定性问题,待机时间过短,话音延迟较大,音质差甚至配对问题,这些问题影响了安卓系耳机的发展。这些情况到今年出现转机,在各家芯片方案厂家的努力下,双耳直连的方案明显改善了耳机的连接体验,降低了连接不佳导致的功耗开销,续航得到了明显改善。三年多来安卓品牌市场的困境获得了明显的改观,产品体验到了突破的关键时点。

安卓TWS耳机奋起直追,三大难关逐一攻克

安卓TWS耳机第一关:双耳传输确保稳定的连接和平衡的功耗

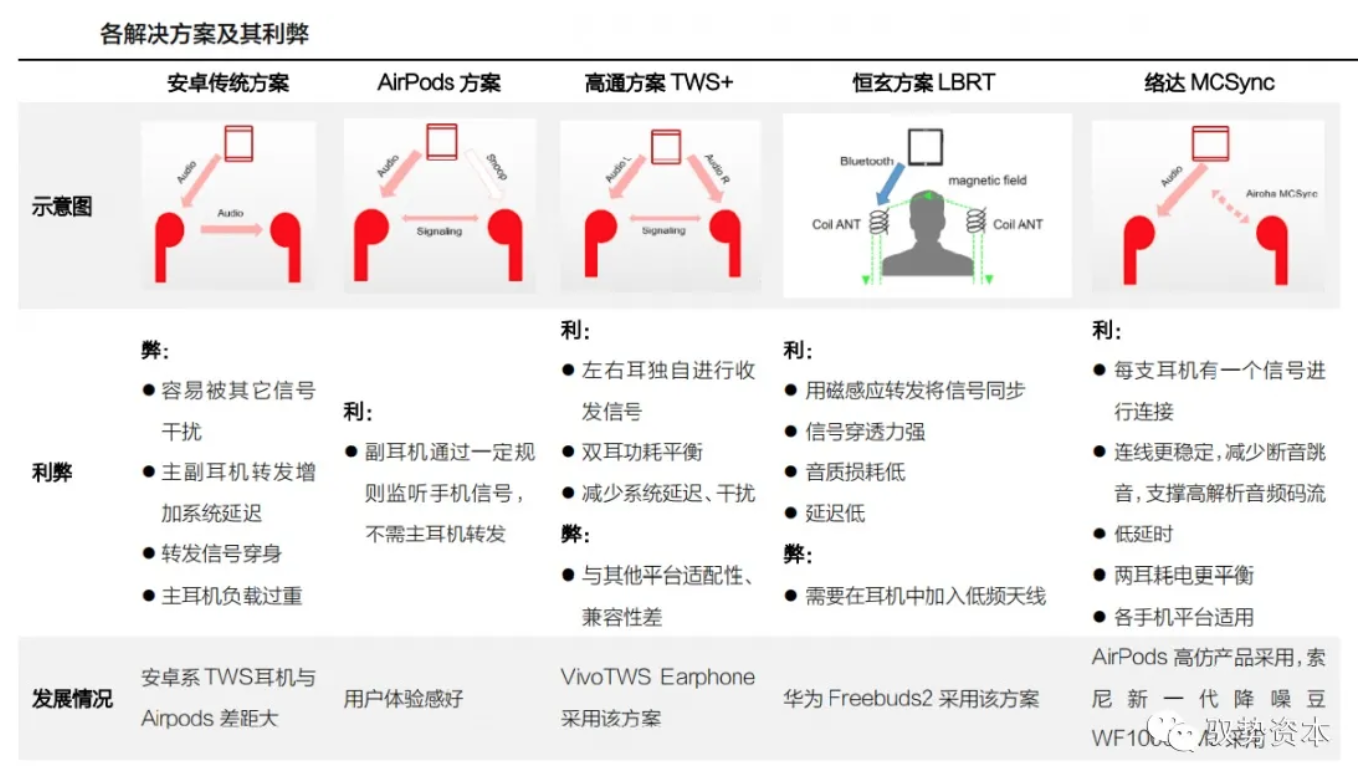

苹果监听方案表现优秀,安卓厂商逐渐走出自己的路。安卓TWS耳机需要克服的第一关是双耳传输,TWS耳机由于去掉了手机以及两个耳机三者之间所有的连接线,由两个耳机通过蓝牙组成立体声系统,这种架构在技术上面临不小挑战。AirPods使用的是自己的监听方案(已申请专利),安卓厂商为了避免专利纠纷,纷纷寻求自己的解决办法。目前,安卓厂商主要有高通TWS+、恒玄LBRT和洛达MCSync等方案,这些技术方案的出现为安卓TWS 市场的爆发奠定了基础。

蓝牙6.0将从协议架构上直接支持TWS。除了各家大厂在转发技术上面进行优化提升,后续还有BT协议升级之后带来的改善。蓝牙6.0协议将从协议架构上直接支持TWS特性,而且有些提案很可能会被纳入,比如LC3(audio over ble,LC3是目前相同压缩比下音质最好的标准算法),这些提高体验的改善都值得期待。

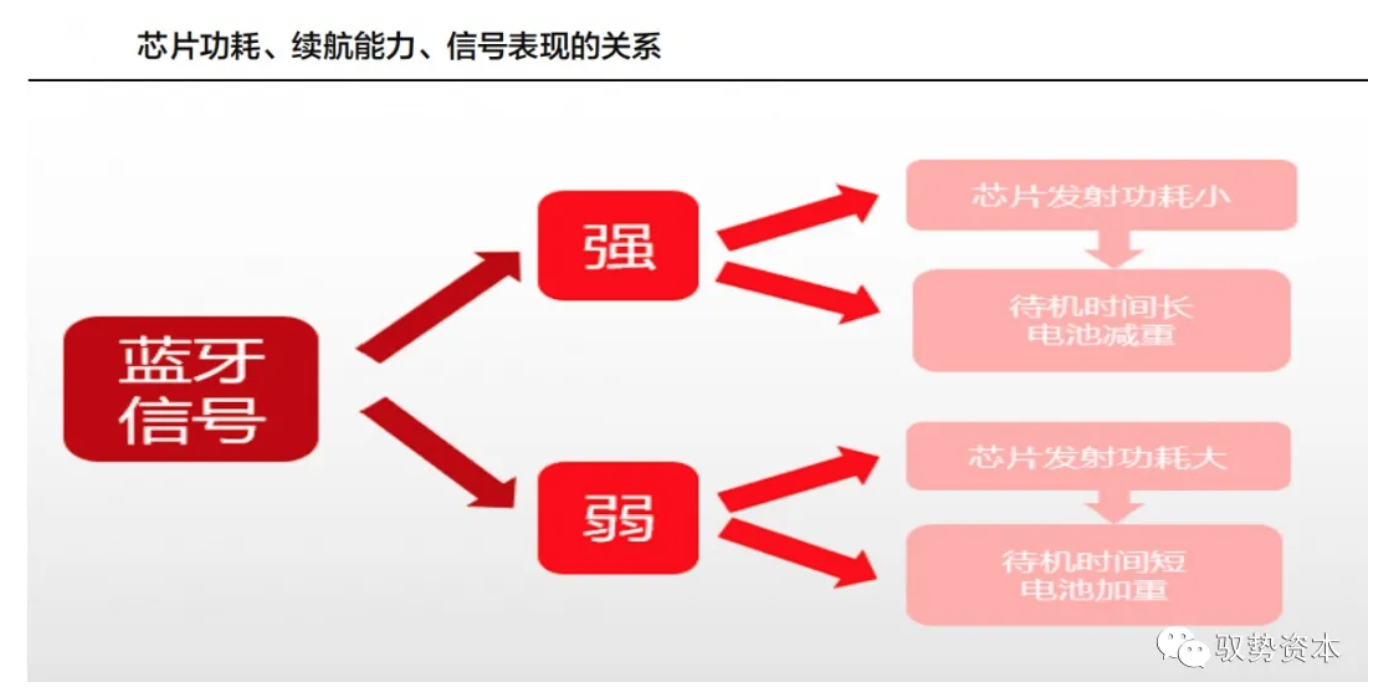

安卓TWS耳机第二关:可靠的续航保障

续航问题可以通过提升电池容量和切入先进制程解决。续航取决于功耗,功耗越大,相同电池续航时间就会变少,而保持合理的续航时间是体验好坏的门槛之一。增加续航最容易做的事就是增加电池的容量,这会直接导致重量增加,长时间佩戴时会因为重量原因变得难以忍受。增加续航还可以通过先进制程来实现,但是先进制程意味着高昂的成本。苹果的H1芯片用的是16nm工艺,而安卓系里面大多是28nm工艺。工艺高功耗小但是代价也很大,反过来要求很大的出货量来分摊成本开销。

随着今年安卓系TWS耳机销量的爆发,出货量逐渐可以支撑先进工艺的投入,预计安卓TWS耳机功耗困境明年将会有很大的进展,根据我们的产业调研,头部大厂的16nm方案已经在研中,体验提升和出货效应预期将带来大的突破,这将引领安卓系竞争力上一个大台阶。

安卓TWS耳机第三关:降噪

目前耳机市场的主动式降噪主要是ANC、ENC降噪技术,技术门槛极高。

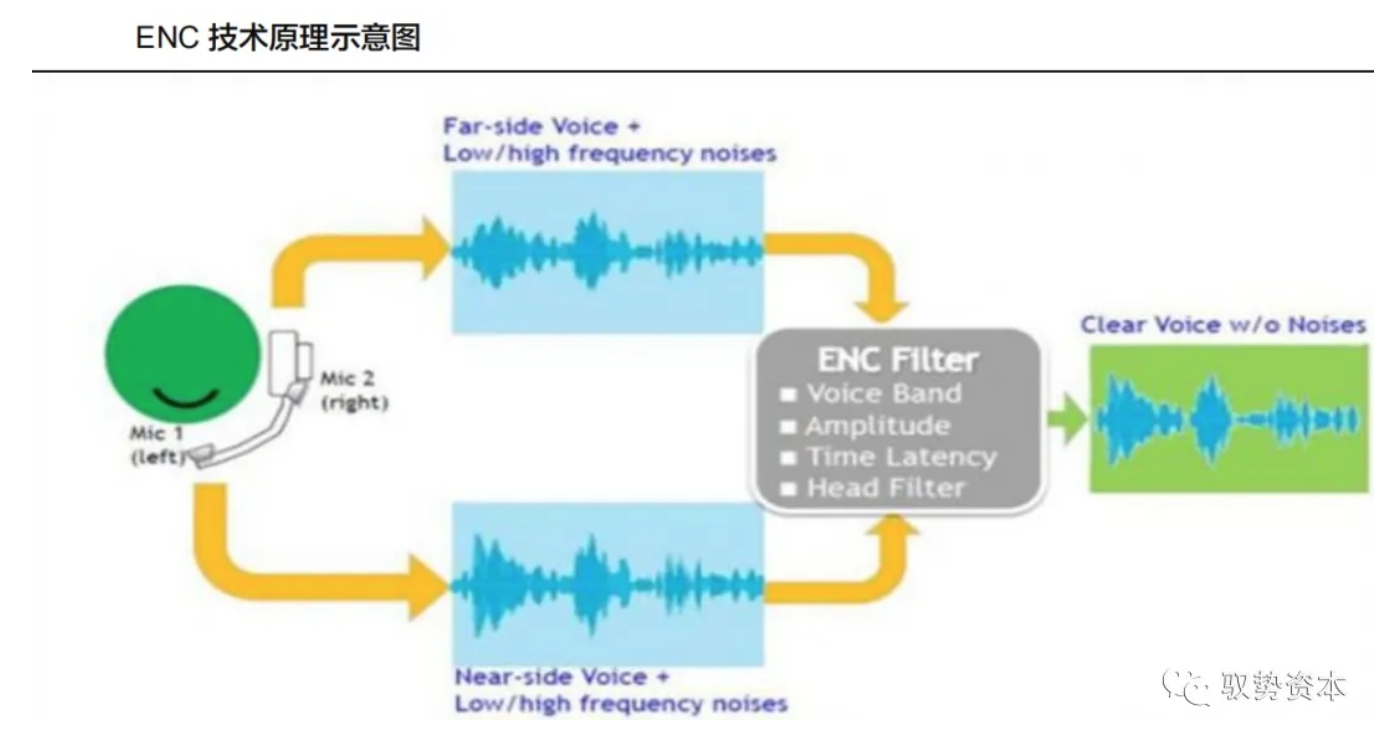

1)ENC(Environmental Noise Cancellation,环境降噪技术)ENC(Environmental Noise Cancellation,环境降噪技术),是通过双麦克风阵列,精准计算通话者说话的方位,在保护主方向目标语音的同时,去除环境中的各种干扰噪声。ENC技术能有效抑制90%的反向环境噪声,由此降低环境噪声最高可达35dB以上,让使用者的语音沟通可以更加自由。

当前采用ENC方案的主要是Airpods和Google的pixel buds,他们都采用了意法半导体的方案。ENC方案需要比较大的算法开发工作,也会提升全系统的功耗,因此目前尚未在安卓品牌TWS耳机中普及。

2)ANC降噪(Active Noise Control,主动降噪)

ANC降噪的工作原理是麦克风收集外部的环境噪音,然后系统变换为一个反相的声波加到喇叭端,最终人耳听到的声音是:环境噪音+反相的环境噪音,两种噪音叠加从而实现感官上的噪音降低,受益人是自己。ANC主动降噪可分为前馈式主动降噪(头戴式耳机应用较多)和反馈式主动降噪以及混合式主动降噪。反馈式容易引起啸叫。

刚发布的Airpods pro就是一款支持ANC的耳机。据宣称很好解决了两个难点,一个是通过SIP封装解决了空间占用问题,另一个是做了一个通气系统解决了耳内外压力差的问题,保证了佩戴舒适度。目前安卓系蓝牙平台都开始支持ANC,关键是看整机厂家能不能克服工程难题真正提升降噪体验。

TWS耳机的市场规模

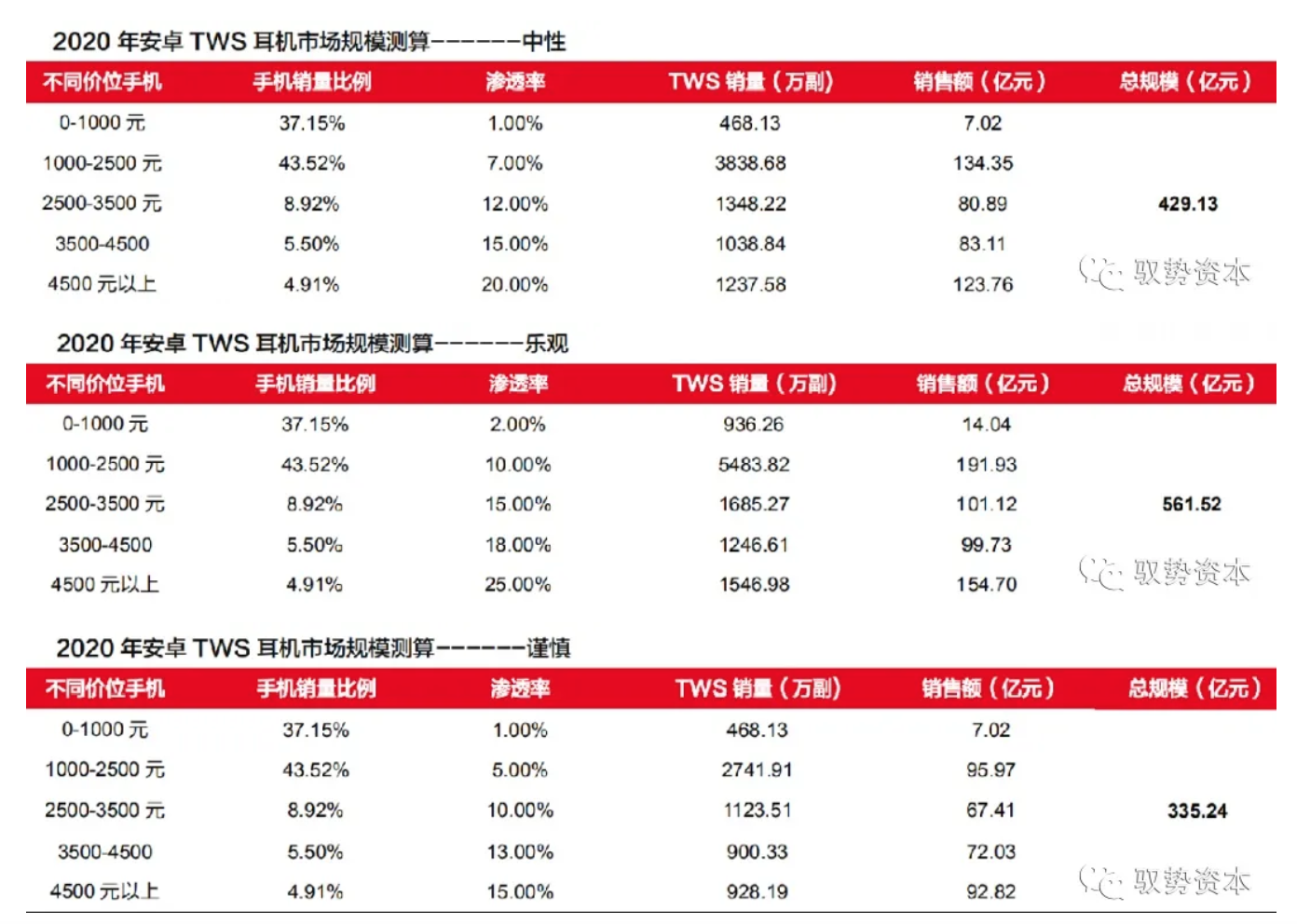

我们预计2020年安卓TWS耳机市场空间将达到429亿元,根据我们的互联网统计数据,我们将安卓手机划分为0-1000元、1000-2500元、2500-3500元、3500-4500元、4500元以上这五个价格段,不同价位段手机对应不同价格的TWS耳机(约为手机价格的20%),我们认为随着消费者对TWS耳机质量要求的提升,明年TWS耳机市场产品结构将会调整,高端市场销量少但是渗透率更高,中低端TWS耳机渗透率稍低(测算不包含山寨耳机)。

以此为基础,根据IDC和我们的预测,预计2020年全球安卓手机销量达到12.6亿部,分中性、乐观和谨慎三个层次,我们分别测算了2020年安卓市场TWS耳机的市场规模,在中性预计下,2020年安卓TWS耳机市场空间将达到429亿元。

2022年全球TWS耳机市场将超过2000亿元。随着产业链的不断进步,我们认为苹果AirPods的功能将会不断出现在中低端的安卓耳机中,TWS耳机在安卓手机中的渗透率将不断提升,考虑到TWS耳机的平均单价也将随之提升,我们预计2022年全球TWS耳机总体市场规模将达到2123 亿元。

TWS

TWS耳机带来NOR Flash需求新增量

TWS耳机功能的增多推动NOR Flash容量提升

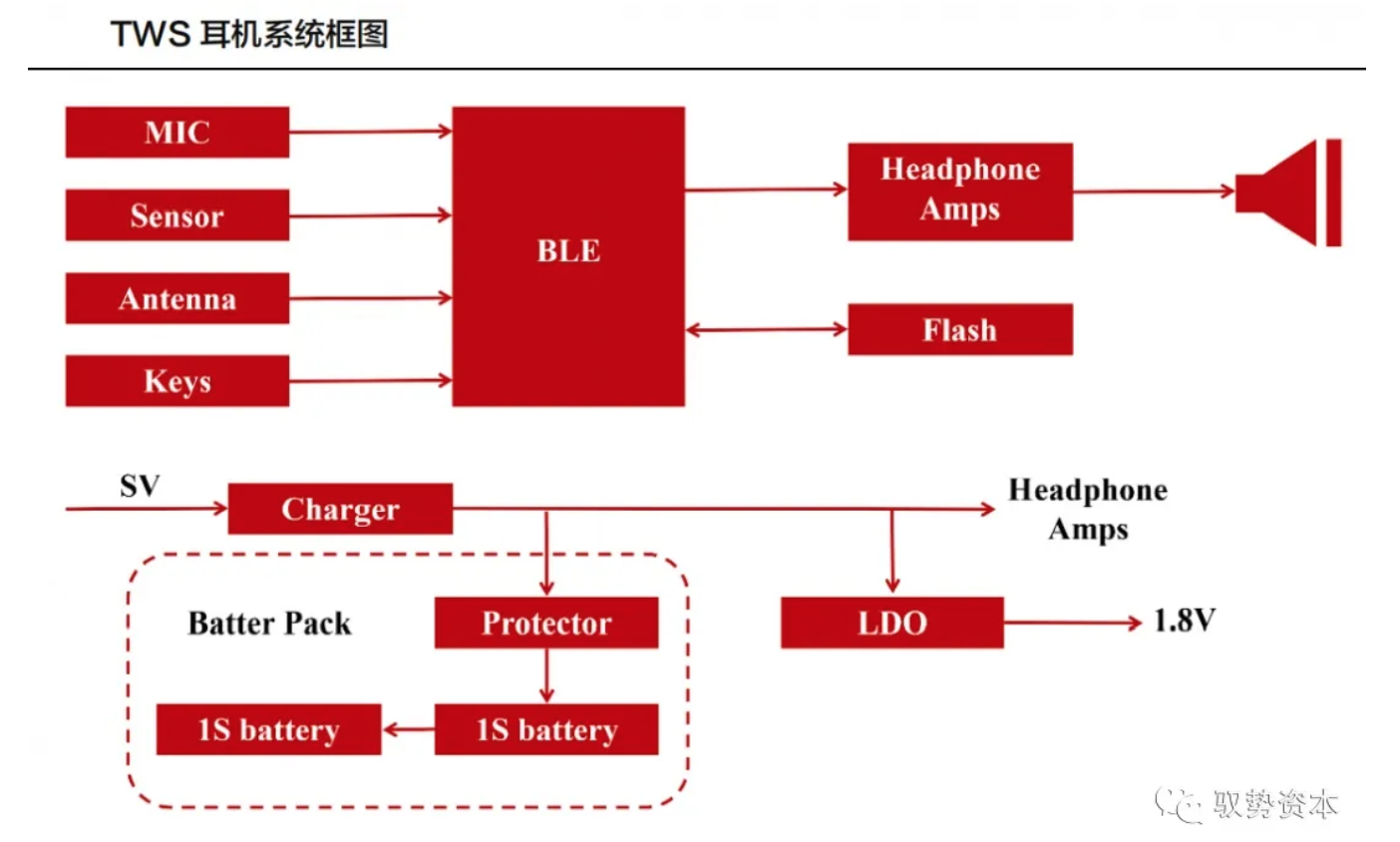

TWS耳机功能较多,配置NOR Flash是刚需。传统的无线蓝牙耳机功能少,主控蓝牙芯片内存已经能够满足需求,而TWS耳机功能较多,为了存储更多固件和代码程序,需要外扩一颗SPI NOR Flash,同时要求小体积和低功耗。

为保证市场竞争力,TWS耳机功能将持续增加,功能的增加意味着存储容量的增加。除了AirPods,最初的安卓 TWS耳机一般采用8Mbit或者16Mbit容量的NOR Flash(现在的低端TWS依然是),之后安卓TWS功能也逐渐增多,添加了包括OTA升级、骨传导、语音识别、降噪、触控等多种功能,需要选32Mbit、64Mbit甚至128Mbit才够用。我们认为,企业为了保证自身产品的竞争力,将会不断为TWS耳机增加新的功能,功能的增多意味着NOR Flash容量需求的增多,这个过程将会维持较长一段时间。

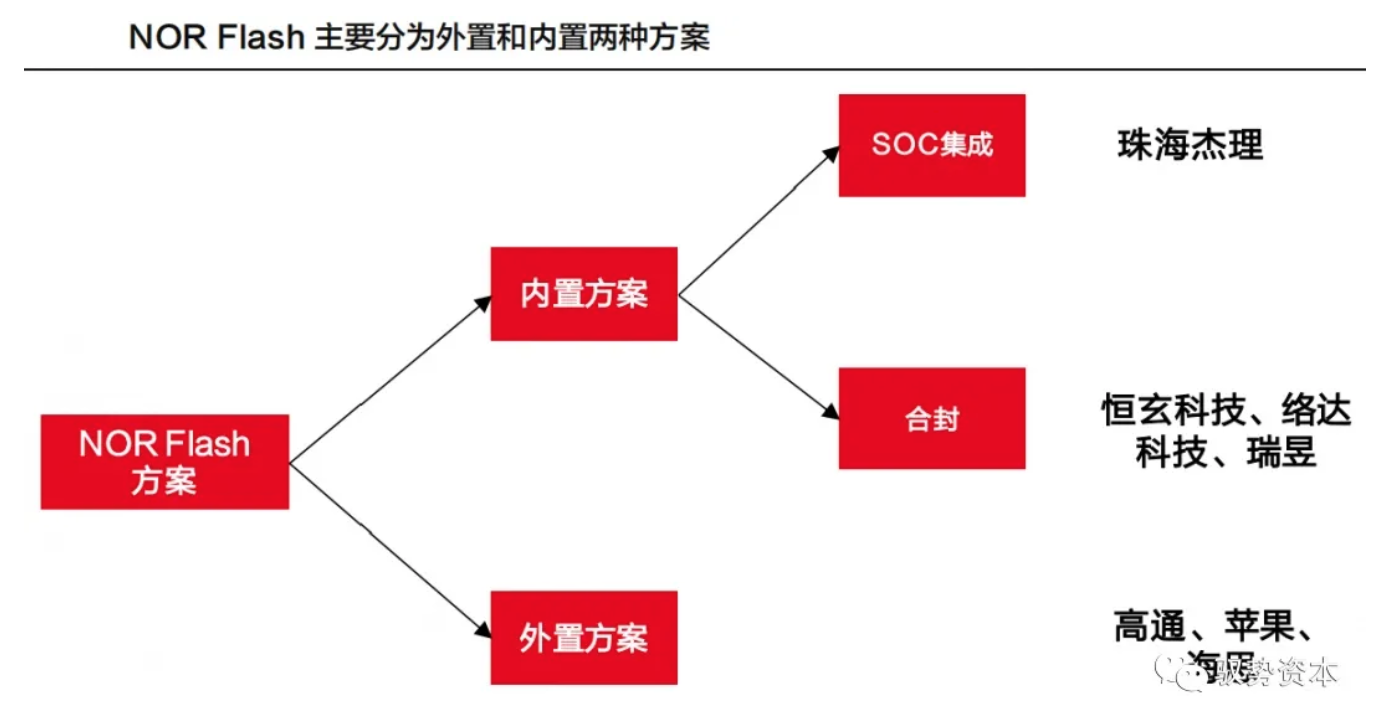

TWS耳机NOR Flash的使用和主控芯片方案密切相关,分为内置和外置两大类。恒玄科技、络达科技、瑞昱以及更多白牌的方案商,比如珠海杰里,采用的主要是内置flash方案,而内置也会分为SOC集成方案和合封方案,SOC集成方案主要是容量小的需求场景,好处是功耗低,尺寸小,但是研发测试周期长;合封方案好处是研发周期短,如果直接合封flash厂家的Die超过一定容量,综合成本是低于SOC集成的。高通、苹果、海思由于采用的NOR Flash容量较大,均为外挂flash方案。

较长一段时间内,合封和外置方案将是市场主流,均利好 NOR Flash需求的增长。我们认为,由于SOC集成方案需要将NOR Flash直接内置于SOC内,因此NOR Flash的制程将与SOC制程相同,这种方案在低端SOC上具备低成本优势,但是在高端SOC上的技术难度和成本压力(普通NOR Flash为65/55nm)将显著增加,较长时间内不会成为行业头部玩家的选择。合封方案更适用于技术实力稍弱和需要采用的NOR Flash容量偏小的厂家,外置方案则是采用大容量NOR Flash厂商的首选,而这两种方案,无论是外挂独立的NOR还是合封NOR Flash Die,都会利好NOR Flash需求的增长。

应用于TWS耳机的NOR Flash市场规模有望突破2亿美元

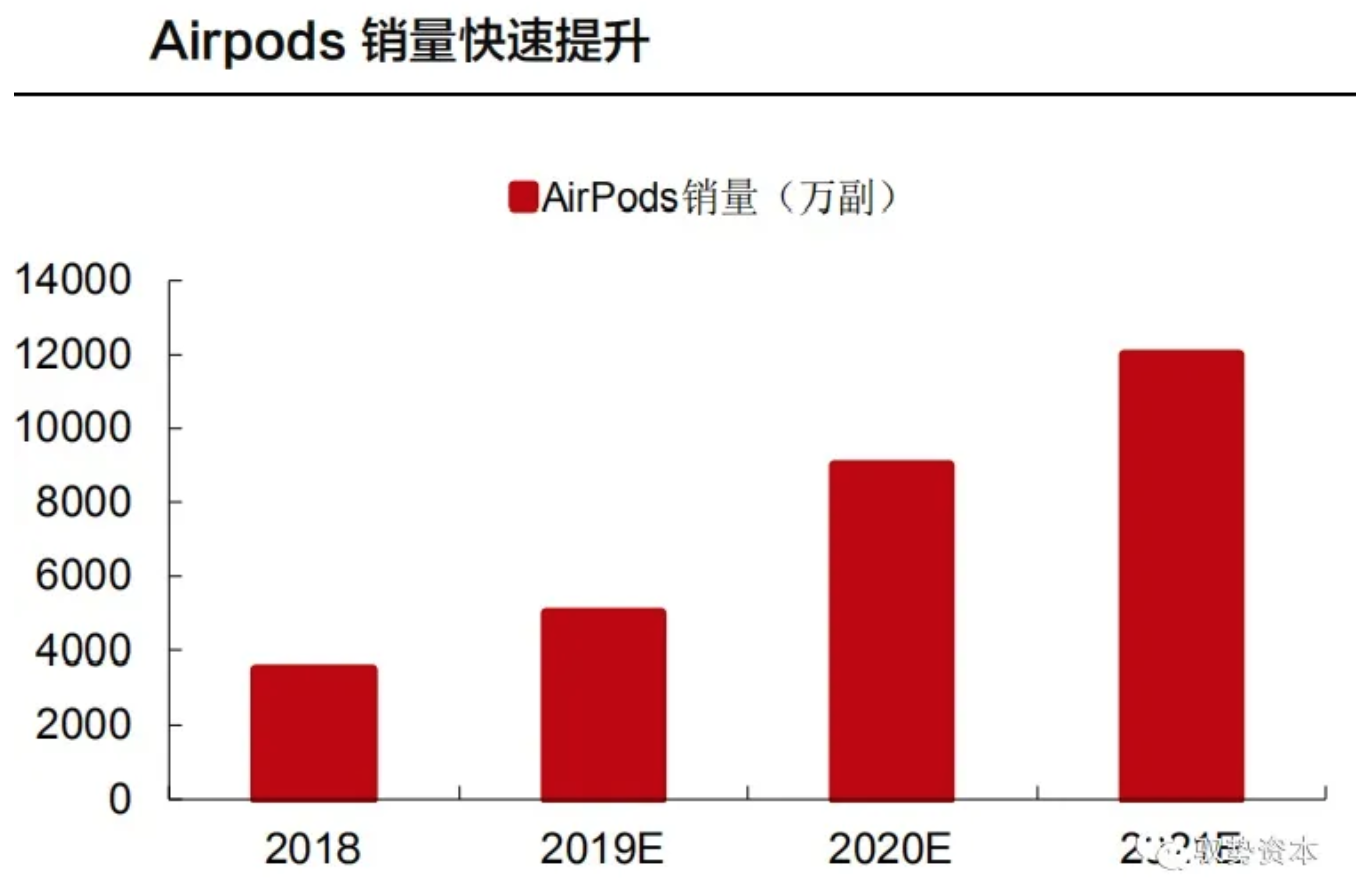

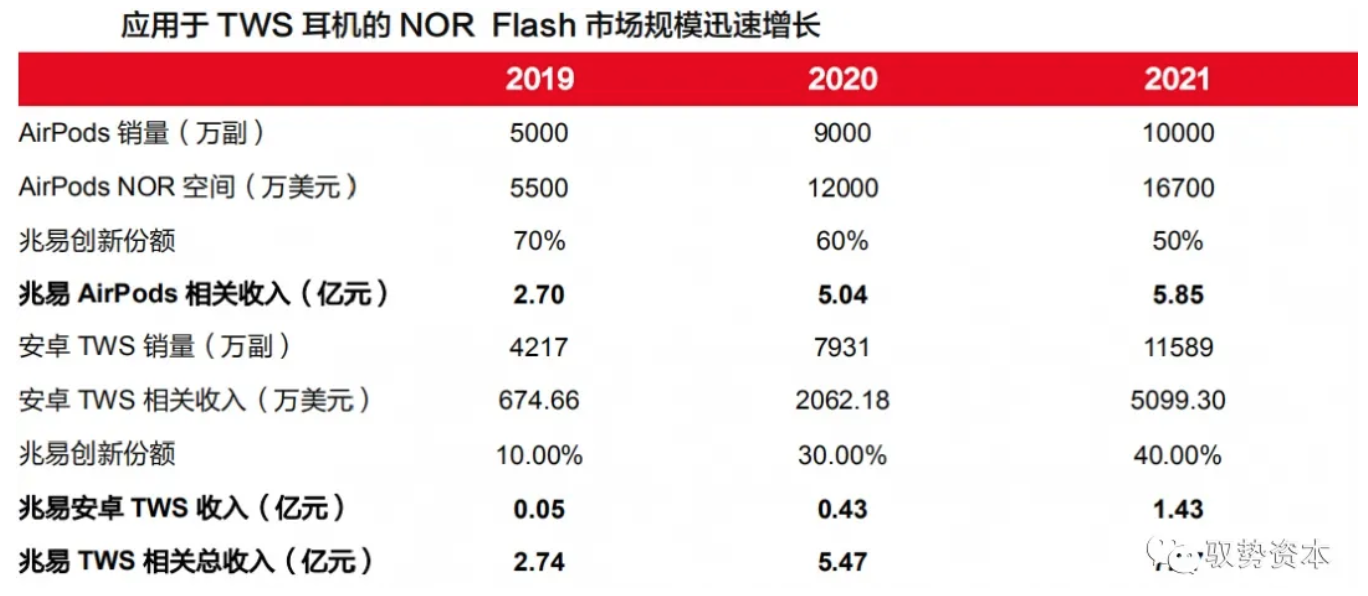

AirPods率先配置大容量NOR Flash,年出货量快速提升。由于具备了语音唤醒、通话降噪等多种功能,AirPods内置了128M NOR Flash,随后三星的Galaxy Buds和华为的freebuds也内置了大容量NOR Flash。AirPods在2018年出货了3500万副,根据Counterpoint data的数据以及我们的分析,预计2019-2021年Airpods出货量分别为5000万、9000万和12000万个。

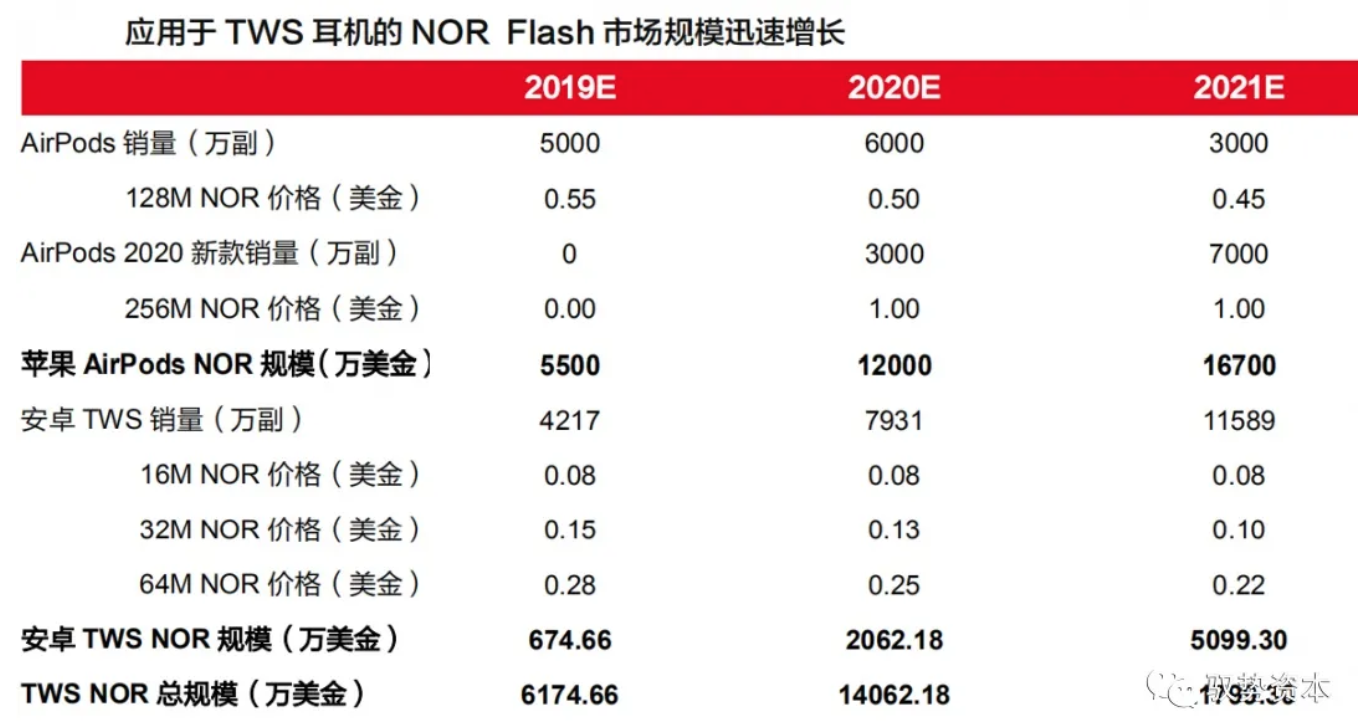

应用于TWS耳机的NOR Flash市场规模有望突破2亿美元。根据产业链调研,明年新AirPods的NOR Flash容量有望进一步提升至256M,经过我们的测算,2019-2020年AirPods NOR Flash市场规模将分别达到5500、12000和16700万美元;安卓TWS高低端差异较大,内置NOR Flash的容量在4M-128M浮动,以功能增加推动容量增加这一逻辑为基础,我们假设安卓市场2019-2021年平均NOR Flash容量分别为16M、32M和64M,由此测算出2019-2021,安卓TWS NOR Flash市场规模分别为675、2062和5099万美元,结合AirPods的NOR Flash市场规模的预测,我们预计NOR Flash在TWS耳机市场的总规模将于2021年突破2亿美元。

TWS

相关标的

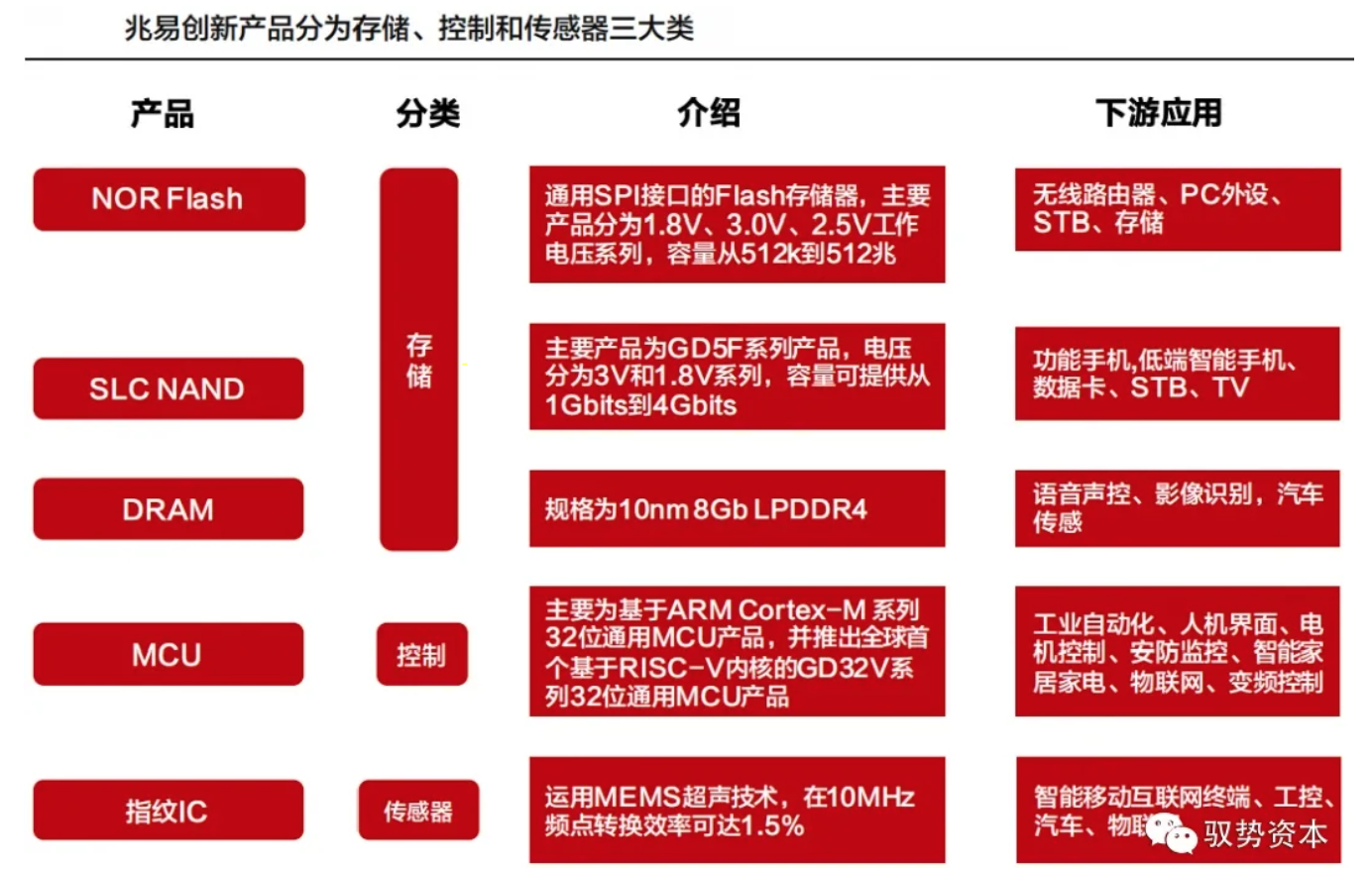

兆易创新是唯一一个具备存储全产品布局的内资企业。公司产品涵盖NOR Flash、SLC NAND Flash和DRAM,其中NOR Flash市场份额达到了14%,位列全球第四。公司是苹果AirPods NOR Flash的第一供应商,深度受益于本次TWS耳机市场的爆发。随着安卓TWS耳机功能不断向苹果看齐,安卓TWS耳机的NOR Flash需求有望在较长一段时间内持续提升,而兆易物美价廉的NOR Flash产品将是他们的首选。

十余年发展史,存储产业全布局

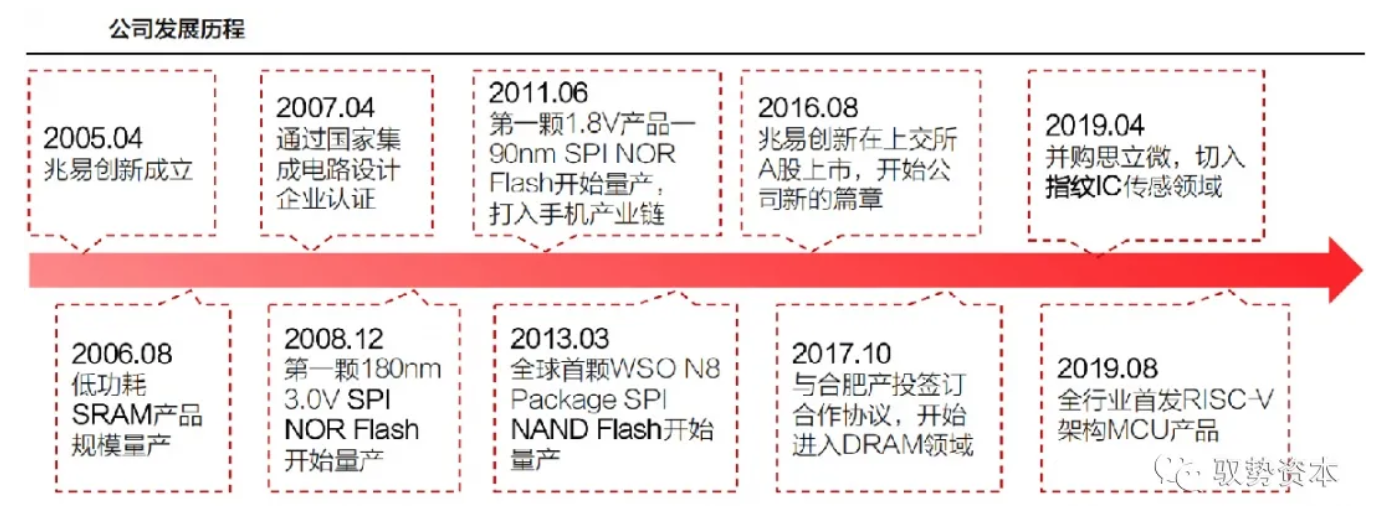

十余年发展史,研发创新是公司的灵魂。公司成立于 2005年4月,是一家以中国为总部的全球化芯片设计公司。自成立以来,公司先后进入了SRAM、NOR FLASH、NAND FLASH、DRAM和指纹识别IC领域,业务布局分为存储、控制和传感器三大方向。公司核心管理团队由来自世界各地的高级管理人员组成,每位都曾在硅谷、韩国、台湾等各地著名IC企业工作多年,有着丰富的研发及管理经验,研发人员占全员比例超过50%。研发创新已经成为公司的灵魂,是公司不断开拓进取的动力源泉。

公司产品为NOR Flash、NAND Flash及MCU,广泛应用于手持移动终端、消费类电子产品、个人电脑及周边、网络、电信设备、医疗设备、办公设备、汽车电子及工业控制设备等各个领域。凭借出众的市场成绩,公司产品在 2010、2011及2012连续三年被工信部授予‚‘中国芯’最佳市场表现奖,企业被依次评为‚重大科技成果产业化突出贡献单位、创新型试点企业。

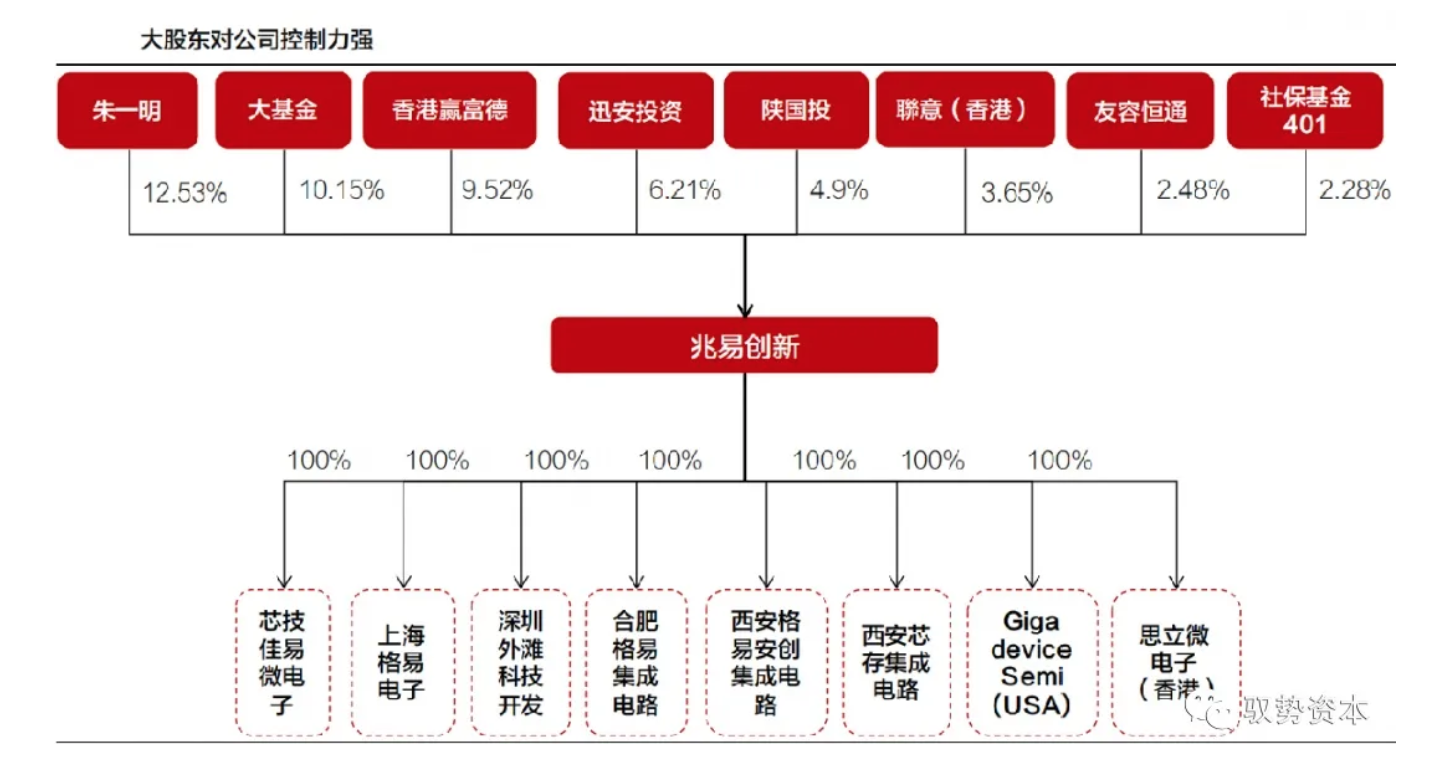

公司第一大股东是朱一明先生,直接持股12.53%,与香港赢富德是一致行动人关系,实际对公司22.05%的股份有控制权。2017年,公司引入集成电路产业基金和陕国投两位战略投资者,优化了公司股权结构和解决了公司产能的忧虑,打开了公司的成长天花板。

管理层嗅觉敏锐,景气周期显著跑赢同行

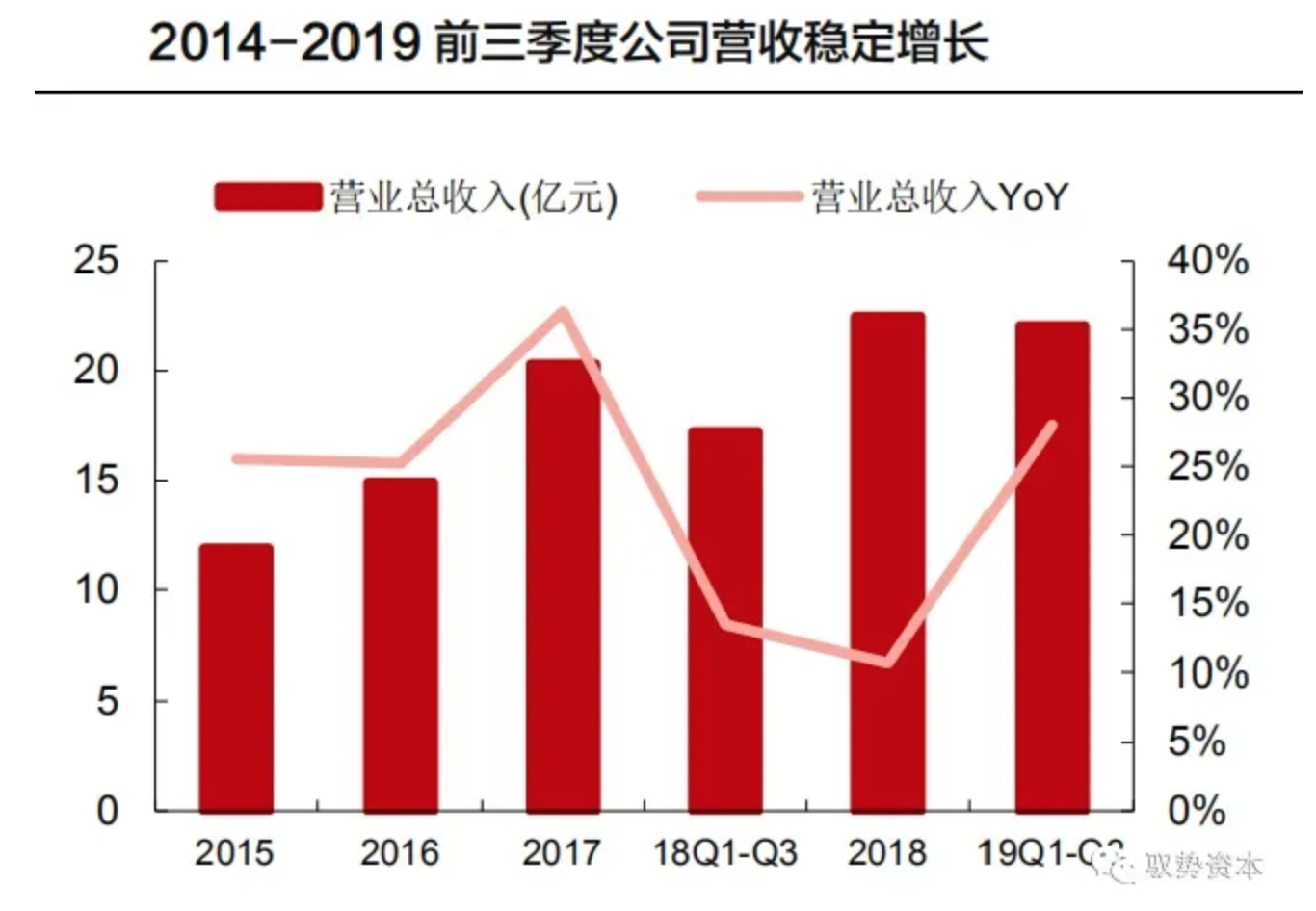

公司营收保持稳定增长,净利润增速始终为正。公司营业收入从2014年7.8亿增长至2018年22.4亿,2018年受中美贸易摩擦及宏观经济增速放缓等因素影响,仍然保持10%以上的增长,2019年前三季度,公司营收实现了28.04%的增长。公司所在的存储行业是典型周期性行业,但是公司的归母净利润同比增速始终为正,反映出兆易创新在客户忠诚度、产品结构、技术研发方面的综合实力。

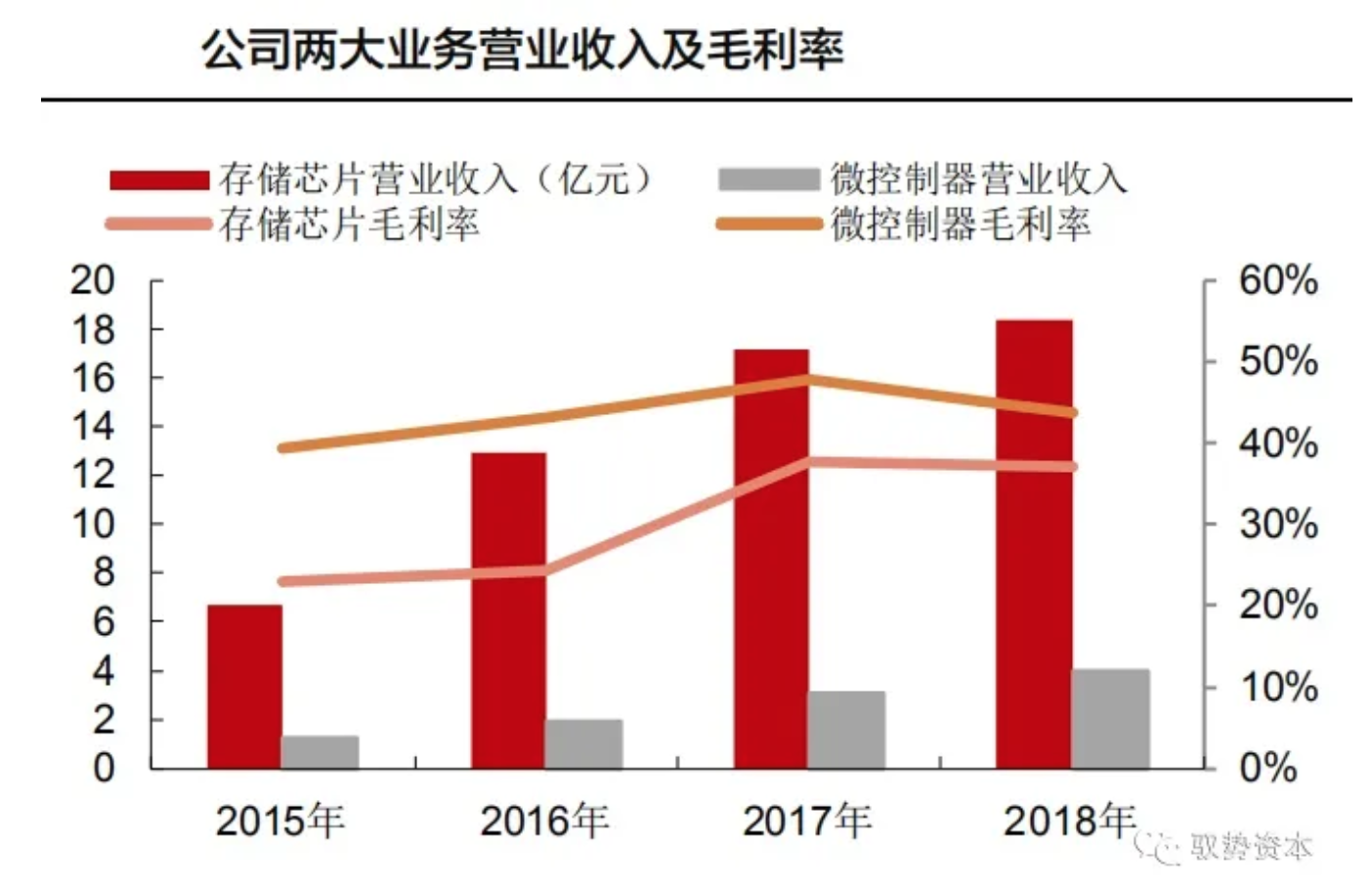

从总体来看,2017-2019前三季度,公司毛利率和净利率较为稳定,在营收增速放缓的2018年,净利率仅下降1.6pct。从业务分拆来看,存储IC(主要为NOR Flash)是公司最主要的产品,占营业收入70%以上,2017-2018毛利率稳定在37%左右;MCU是公司另一大业务,占营收比例在20%左右,比重在逐年增加,MCU的毛利率较存储芯片高,是公司未来重点发展的业务之一。

公司毛利率从2018年Q3开始显著好于旺宏、华邦电,显示出管理层对市场敏锐的嗅觉。从历史数据来看,公司在 2017Q1-2017Q4,以及2018Q3-2019Q3这两段时间内,毛利率明显跑赢了旺宏和华邦电,而这两个时间段均为NOR Flash景气度爬升、市场供不应求的阶段。我们认为,出现这种情况主要有三个原因,第一个是采用 Fabless模式的兆易扩产相对更容易,IDM企业扩产顾虑更多;第二个是NOR Flash营收在兆易(75%)的占比远高于旺宏(53%)、华邦电(33%),公司总业绩更容易受到NOR Flash价格周期影响;最后一个原因是,公司 在产能有限的情况下,高瞻远瞩地调整了产品结构和客户结构,选择了更为积极的策略,从而成为行业景气度上行最大的受益者,吃到了行业最大的周期红利,也充分显示出公司管理层对市场敏锐的嗅觉。

充分受益于TWS耳机爆发,其他业务也极具看点

成为苹果AirPods主力供应商,NOR Flash业绩迎来快速增长

公司NOR Flash产品线全面,累计出货量超100亿颗。公司提供了从512Kb至512M的系列产品,电压涵盖1.8V、2.5V、3.3V以及宽电压产品,针对不同应用市场需求分别提供高性能、低功耗、高可靠性、高安全性等多个系列,各型号累计出货量已经超过100亿颗。目前公司NOR Flash工艺节点为65nm,正逐渐切换到55nm制程,在保持中低端市场竞争力的同时,加大研发力度推进大容量、高性能、高可靠性产品。

推出多款适用于TWS耳机的NOR Flash,成为国产TWS 耳机首选供应商。2018-2019年,兆易推出了一系列适用于TWS耳机的NOR Flash产品,静态电流低至1uA,容量有512Kbit-512Mbit,小封装有WLCSP、USON等,非常适用于低功耗、小体积应用。目前公司产品打入了多款TWS耳机供应链,包括络达、恒玄、Realtek等出货大户,是国产TWS耳机NOR Flash的首选供应商。

公司产品成功打入苹果供应链,吃到了NOR Flash在 TWS耳机行业的最大蛋糕。公司是苹果AirPods2的主力供应商,我们认为公司与苹果的合作将会在未来几年得到持续,AirPods的订单将会在较长一段时间内拉动公司业绩增长。我们预计2019-2021年,公司在苹果的份额分别为70%、60%和50%,对应2.70、5.04和5.85亿元收入;在安卓市场份额分别为10%、30%和40%,对应0.05、0.43和1.43亿元收入。综上,我们预计2019-2021年公司NOR Flash在TWS耳机上营收分别为2.74、5.47和7.27亿元,占公司总营收的10%以上。

公司产品通过AEC-Q100认证,是目前唯一的全国产化车规闪存产品。2019年3月,兆易宣布其GD25全系列SPI NOR Flash产品已完成AEC-Q100认证,是目前唯一的全国产化车规闪存产品,可为汽车前装市场以及需要车规级产品的特定应用提供高性能和高可靠性的闪存解决方案。我们认为,随着自动驾驶、车联网和新能源汽车的发展,汽车产业对存储器的需求与日俱增,兆易的产品正被越来越多的大客户所认可,未来必将逐步进入高容量车用和工业领域,从而打开公司NOR Flash业务天花板。

MCU等业务也极具看点

DRAM:与合肥长鑫合作,公司正式进军DRAM领域

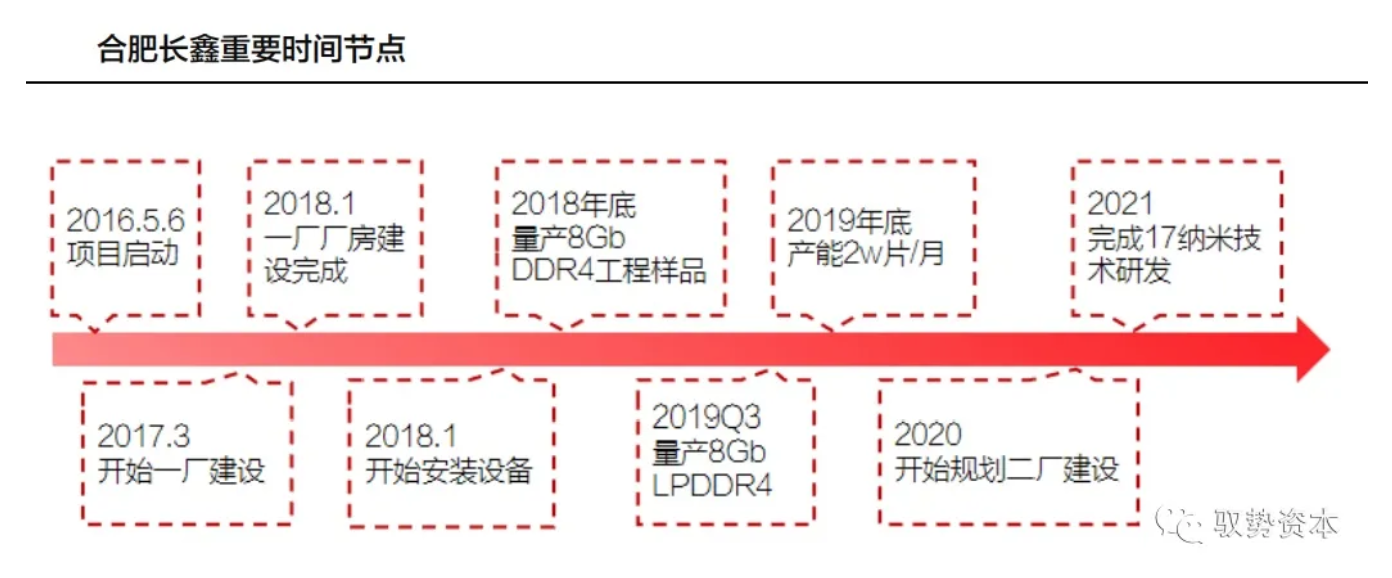

2017年10月,兆易创新与合肥产投签署合作协议,开展工艺制程19nm存储器的12英寸晶圆存储器(含DRAM等)的研发,正式进军DRAM领域。目标是在2018年12月31日前研发成功,即实现产品良率不低于10%。该项目由兆易创新和合肥产投按照1:4的比例负责筹集,兆易负责筹集约36亿元。据半导体投资联盟了解,合肥长鑫项目一旦正式投产,预计将在全球DRAM市场取得约8%的市场份额,填补国产DRAM的空白。

2019年9月,合肥长鑫公司宣布项目投产,将生产国产第一代10nm级8Gb DDR4内存。投产的8Gb DDR4通过了多个国内外大客户的验证,年底正式交付,另有一款供移动终端使用的低功耗产品也即将投产。

2)SLC NAND Flash

SLC即单层式存储,一个存储器储存单元可存放1bit的数据,只有0、1两个充电值。主要运用于工业、汽车、移动终端、智能化产品等领域。MLC、TLC分别为每单元存储2bit、3bit。目前市场以SLC与MLC为主,TLC由于写入数据需要8种不同电压状态,所需时间更长,传输速度较慢,因此性能较差,运用较少。

全球NAND Flash厂商前三为三星、东芝、西部数据,这三家厂商的市场份额相加达到65%,供应绝大部分的NAND产品。但全球排名较前的厂商正在转型向存储容量更大的3D NAND产品,因而在2D SLC NAND领域留给后发企业的市场空间较大。

兆易创新于2017年开始生产38nm SLC NAND芯片,已经稳定量产。公司产品容量从1GB-8GB不等,产品电压涵盖1.8V和3.3V,提供传统并行接口和SPI新型接口,覆盖主流SLC NAND Flash类型。目前公司正在研发的NAND芯片包括小容量的eMMC解决方案和中高容量解决方案,综合来看,兆易创新有望在国内SLC NAND领域快速收割市场份额,取得新的利润增长点。

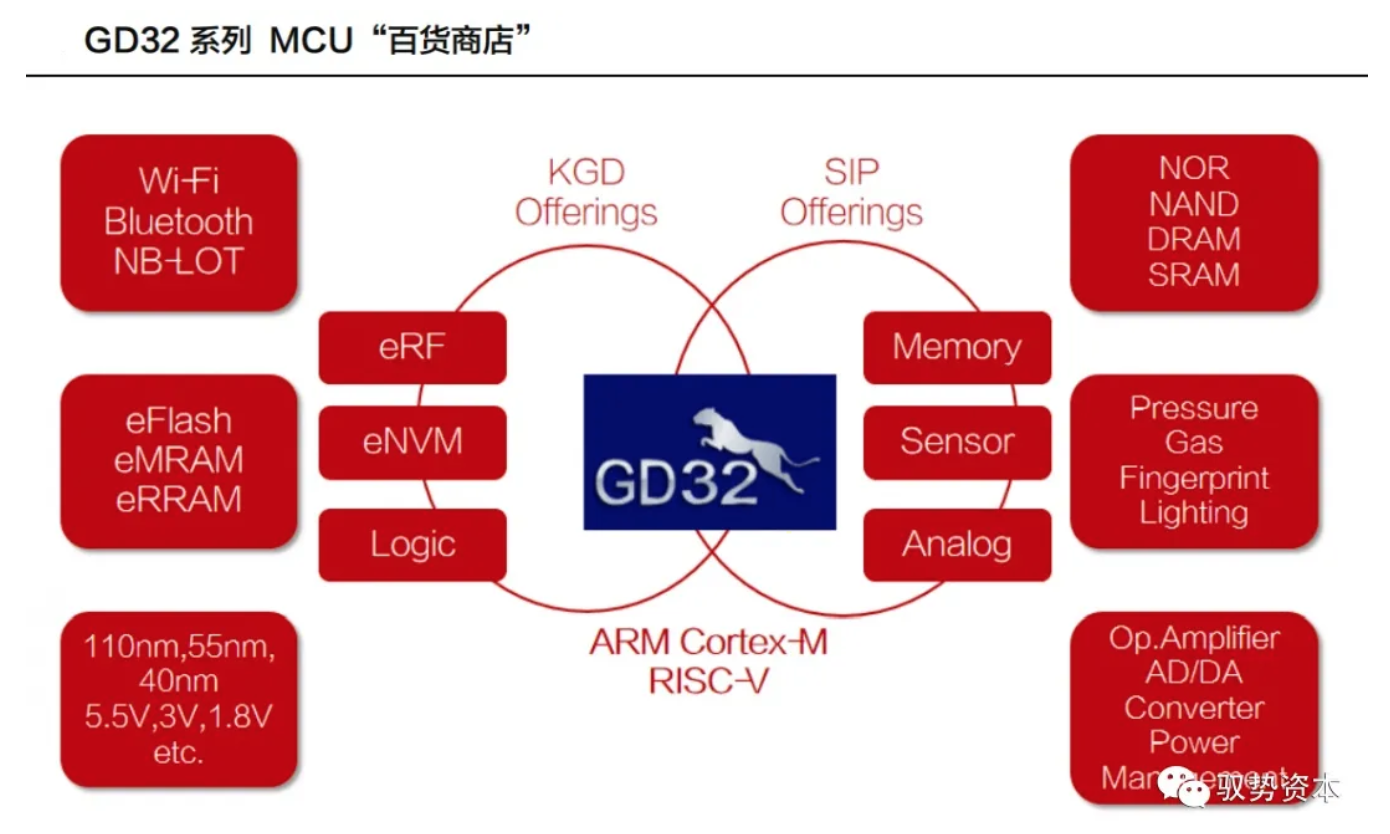

3)MCU:内资MCU龙头,前瞻性推出全球首款RISC-V内核MCU

公司是内资MCU龙头,产品打破国外龙头垄断。2013 年,兆易创新切入MCU领域;2017年推出基于ARM Cortex-M4内核的GD32系列MCU产品,打破了欧美厂商垄断,主要面向工业和消费类嵌入式应用,适用于工业自动化、人机界面、安防监控等领域。目前,公司GD32系列拥有320余款产品型号、22个产品系列以及11种不同封装类型,实现高性能、低成本和易用性,涵盖多种级别应用,累计出货量超过3亿颗,客户数量超过1万家,覆盖率稳居市场前列。

公司具备前瞻性思维,推出全球首款RISC-V内核MCU。2019年8月,兆易创新将开源指令集架构RISC-V引入通用MCU,正式推出全球首个基于RISC-V内核的GD32V系列32位通用MCU,并提供程序代码库、集成开发环境、嵌入式操作系统、云生态、开发板等完整工具链支持。RISC-V指令集是中国在CPU领域弯道超车的绝佳机会,未来将有望成为世界主流CPU核之一。公司在RISC-V MCU的前瞻性布局,有望缩小与国外先进企业在MCU技术上的差距,为公司未来发展打下良好基础。

根据Wind一致预期,截至2019年11月14日,兆易创新(603986.SH)2020年PE为65.67倍。

参考资料来自:西部证券、驭势资本研究所

END

驭势资本是一家以研究驱动的硬科技精品投资银行,深耕集成电路、5G、物联网、数据智能和汽车科技领域,为顶尖的科技创业者提供专业资本服务。核心团队在硬科技领域拥有丰富的投融资经验,先后投资及服务的项目包括翱捷科技、臻驱科技、微众银行、微医集团、宏晶科技、晟矽微电子、地大信息、曼荼罗、美林数据、事成股份.

原文链接:https://mp.weixin.qq.com/s/kR...

微信号

更多硬科技领域的技术和市场分析请关注驭势资本专栏。