车联网

车联网已形成完整产业链

车联网涉及车端、路端产业链

车联网的建设需要车路协同发展。车联网要实现人、车、路、云的互联互通,必须从车端、路端着手进行技术、设备的升级,整个产业链涉及通信、车厂、运营商等板块,车联网的迅速发展将为多个行业带来驱动力。

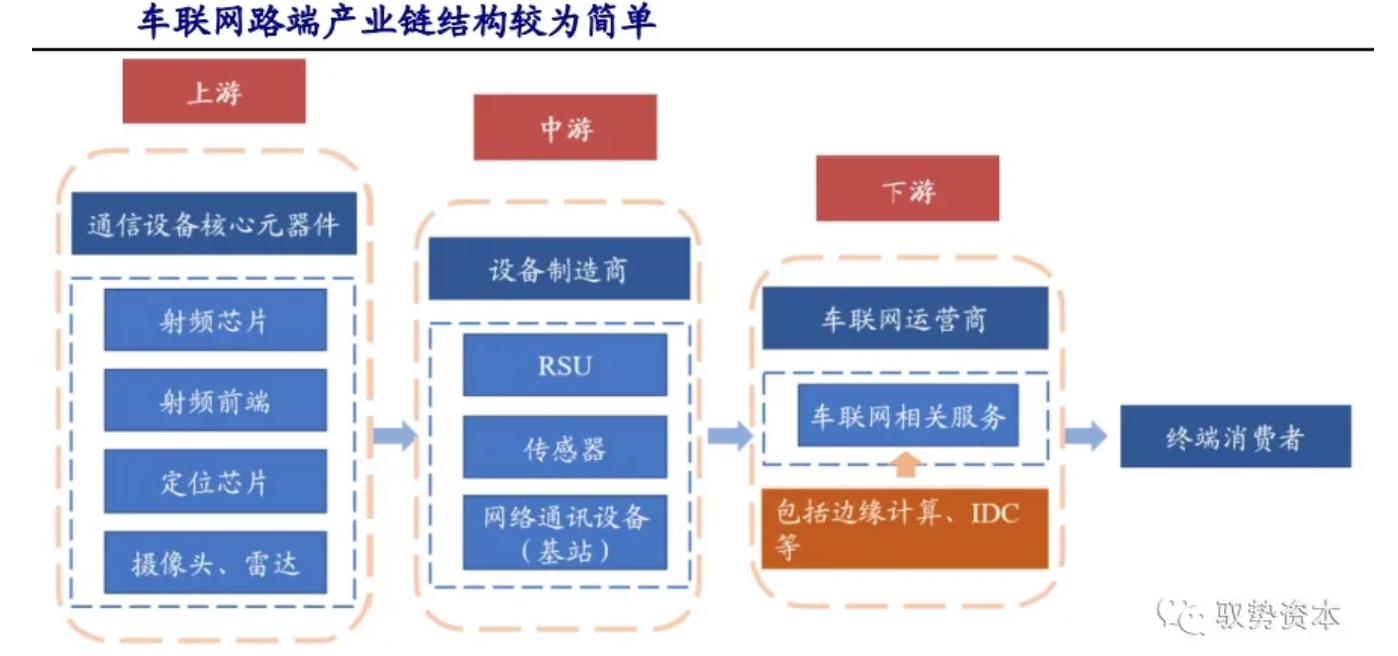

路端产业链较简单,主要涉及通信设备制造商和运营商。车联网产业链可划分为路端产业链和车端产业链两部分,其中路端产业链较为简单,包括通信设备核心元器件,传感器、RSU(路侧终端)等设备制造商、车联网运营商等,其终端消费者主要包括政府机构、交通公司等大型机构或组织。

车端产业链所涉行业较多,市场价值主要集中于后装市场。车端产业链可分为前装市场(上游)和后装市场(下游),其中上游行业包括通信芯片、通信模组、终端设备、整车零部件,后装市场包括车联网运营与服务平台、及车联网测试验证。从行业驱动因素看,前装市场主要依赖政策需求变化、技术革新、产品性能要求提升的推动;而后装市场技术壁垒较高,下游客户结构和需求的变动对其影响较大。

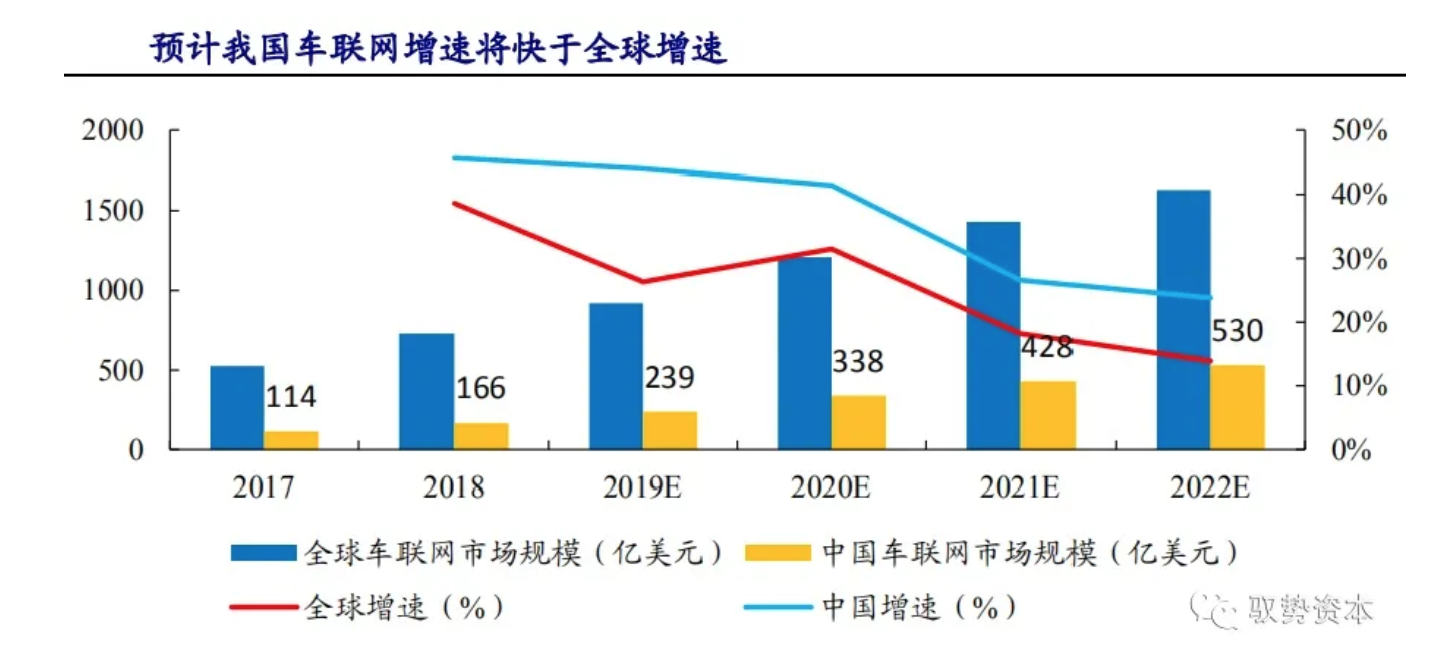

车联网市场规模呈上升趋势,具备发展前景。随各国车联网进程推进和标准落地,整体行业规模呈现逐年上升状态,但因投资规模限制和技术壁垒等因素,使整体增速有所下降。预计期间内中国市场规模增速高于全球平均水平,2022年全球与国内车联网市场规模将分别达到1629亿美元、530亿美元。

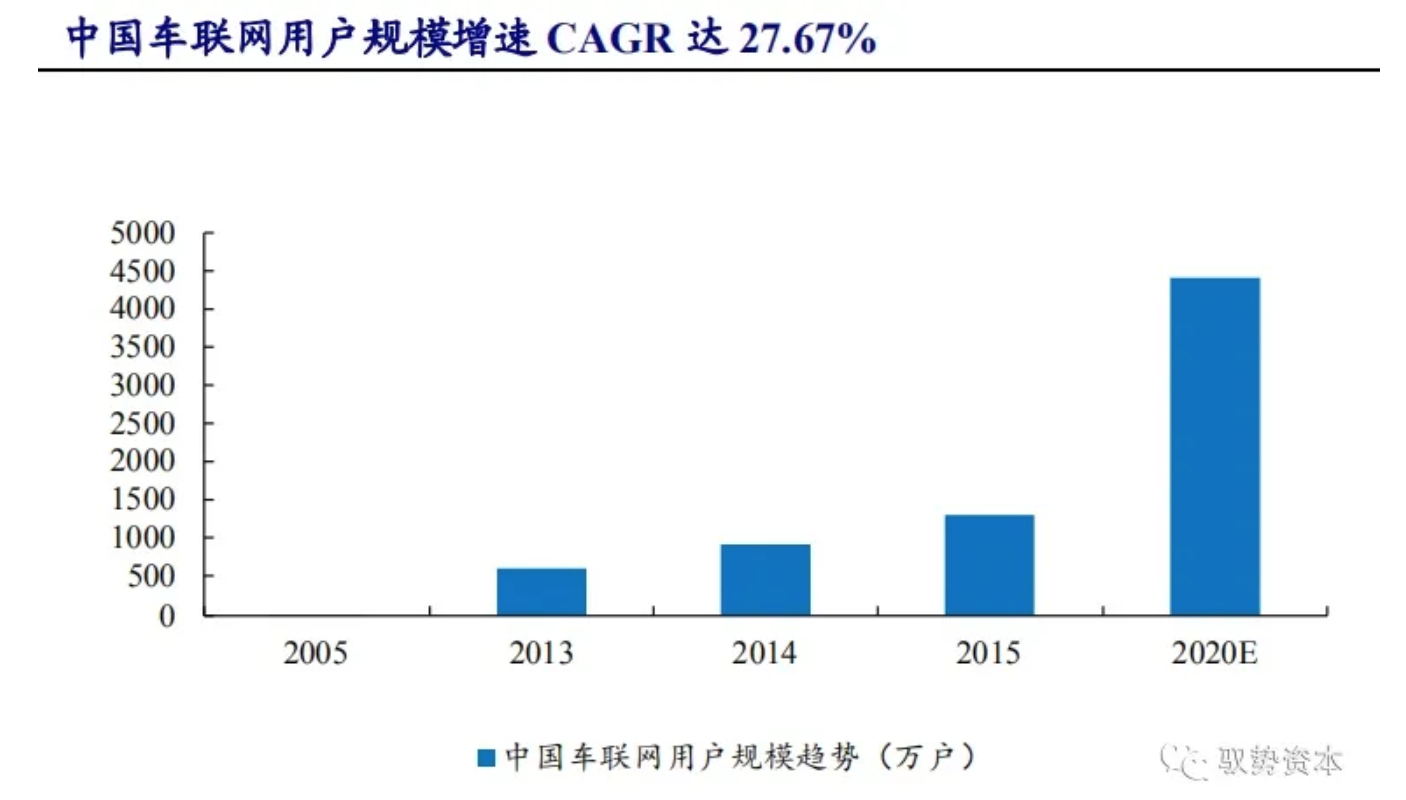

供需端联动上升确保车联网规模稳定增长。从需求端看,自2005年开始进行车联网建设以来,其用户数量迅速增加,根据HIS资料显示,2020年中国车联网用户规模将达4410万户,CAGR约为27.67%。从供给端看,大量车企、大型互联网公司等加入车联网市场,智能网联汽车产品革新速度加快,同时R16标准的冻结和5G商用进程的加速,将促使中国车联网进入迅速提升阶段。

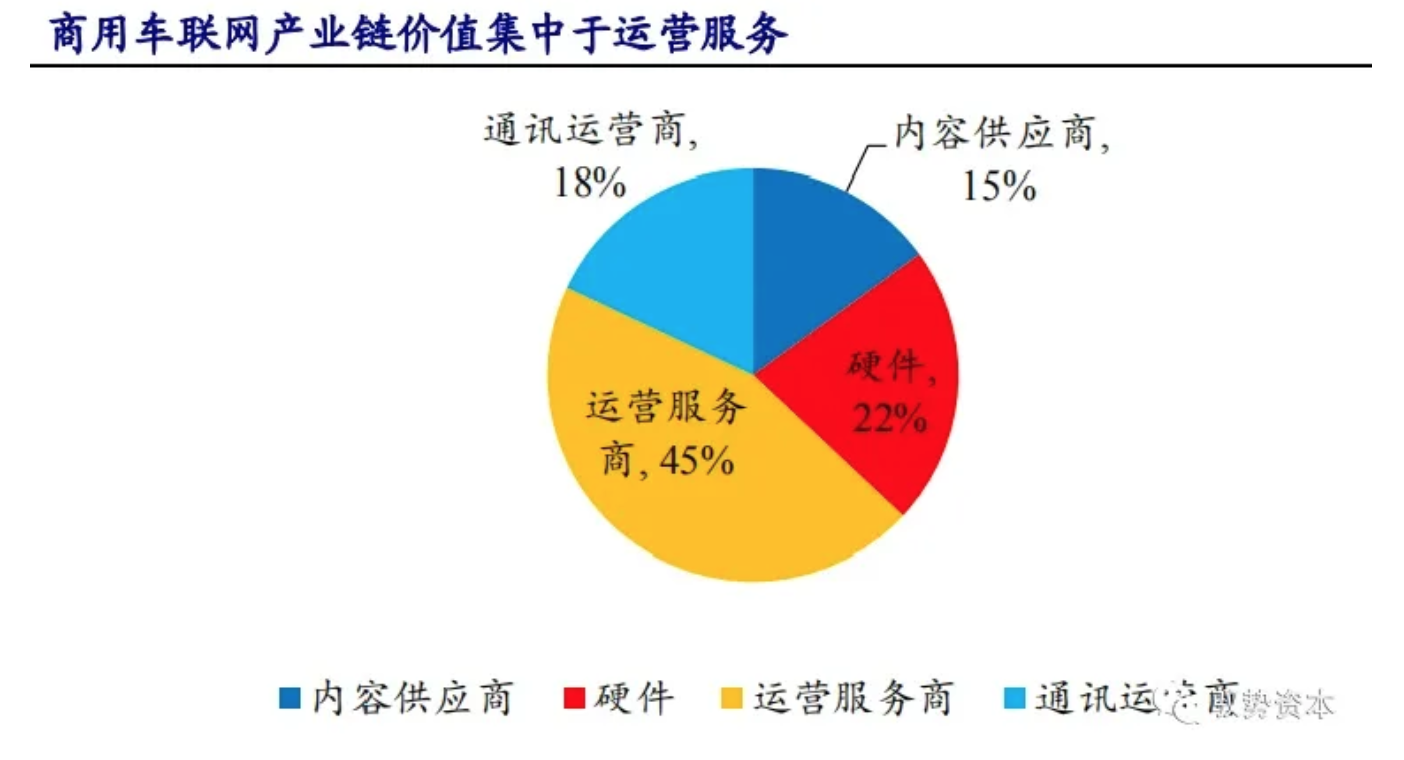

车联网优先拉动相关硬件厂商景气水平。根据资料显示,商用车联网产业链价值集中于运营服务商,约占45%,其次为硬件占比18%。但前期车联网进程的加速将拉动相关芯片、模组需求量急剧上升,相关硬件厂商优先收益。待车联网相关产品、技术及基础设施相对成熟后,产业链价值将向运营服务等后端市场相关行业倾斜。

传感器为车路协同基础设备

多类传感器协同作用提升环境感知精敏度

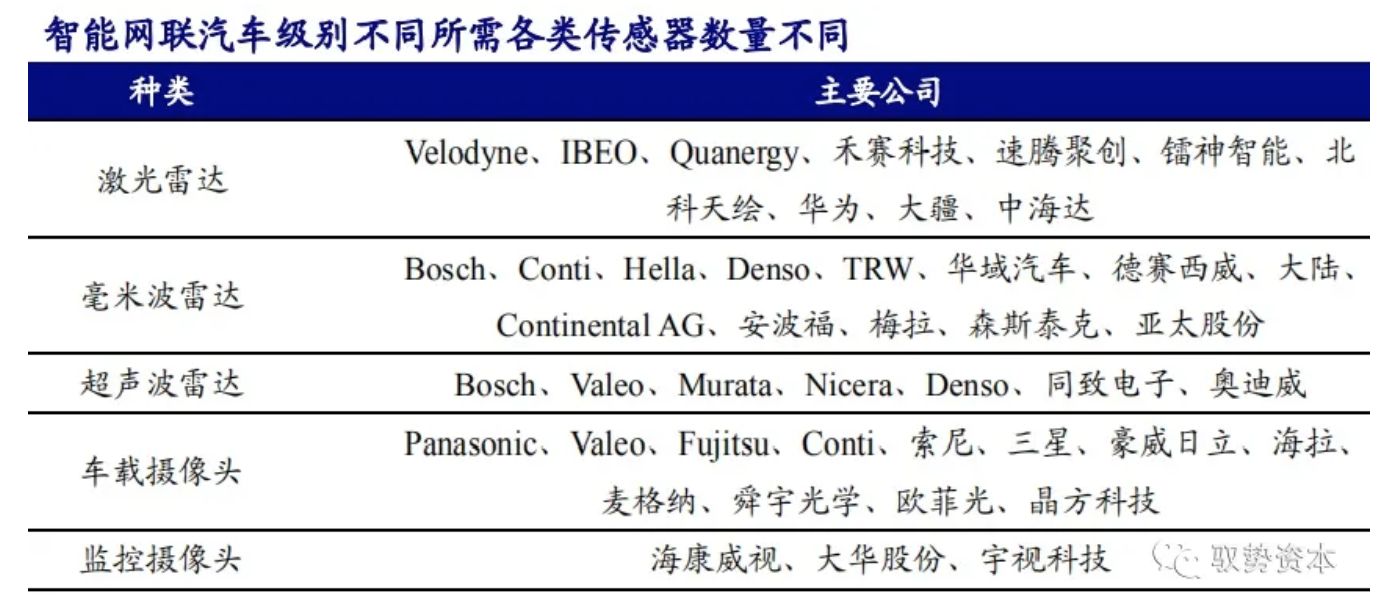

智能网联汽车级别提升,拉动传感器性能及单车装备数量要求。传感器主要应用于环境感知技术,相当于感官系统,是实现车联网的核心技术之一。车辆通过各类传感器获取位置、道路情况等外部环境数据,经数据传输作为路线规划、驾驶辅助等决策依据。随自动驾驶程度的提升,市场对各类传感器精度、分辨率等性能要求大幅提高,单车装备数量直线上升。

实现高精度感知需各类传感器协调配合。各类传感器在工作原理、成本、探测范围、角度等性能上有较大差别。其中摄像头能够进行路标识别且能够进行行人判别,但稳定性有限;激光雷达探测距离远、分辨率高、精度高,是当前测量人体距离唯一方案,但存在成本高、体积大的缺点,在恶劣环境下不易使用;毫米波雷达价格居中,实时性强但易受干扰,精度不及激光雷达;超声波雷达能应用于恶劣天气且成本低,存在易受干扰、精度有限的缺点。当前车厂根据主要传感器不同的特点,让其在智能汽车不同的应用场景中发挥作用,实现系统协同效果。

24GHz毫米波雷达和77GHz毫米波雷达的性能及算法其实相差不远,更主要的差距还是在雷达体积上。由于24GHz雷达的频率更低波长更长,因此雷达所需要的天线就更长,做成小体积雷达的难度就更高,因此24GHz毫米波雷达会比77GHz毫米波雷达的体积更大,在追求美观与轻量化的车载领域体积是个关键问题,但77GHz毫米波雷达由于体积小,其线路板的面积很小,因此射频线路的设计难度非常高,成片的成品率也比较低。

激光雷达是自动驾驶的关键技术。LiDAR通过测量激光信号的时间差、相位差确定距离,通过水平旋转扫描或相控扫描测角度,并根据这两个数据建立二维的极坐标系;再通过获取不同俯仰角度的信号获得第三维的高度信息。高频激光可在一秒内获取大量(106-107数量级)的位置点信息(称为点云),并根据这些信息进行三维建模,区分真实移动中的行人和人物海报。除了获得位置信息外,它还可通过激光信号的反射率初步区分不同材质。根据线束数量的多少,激光雷达又可分为单线束激光雷达与多线束激光雷达,单线束激光一次只产生一条扫描线,线束越多的激光雷达垂直视野的范围越广,范围可在10°-40°甚至以上。

国内厂商技术革新,有望重塑竞争格局

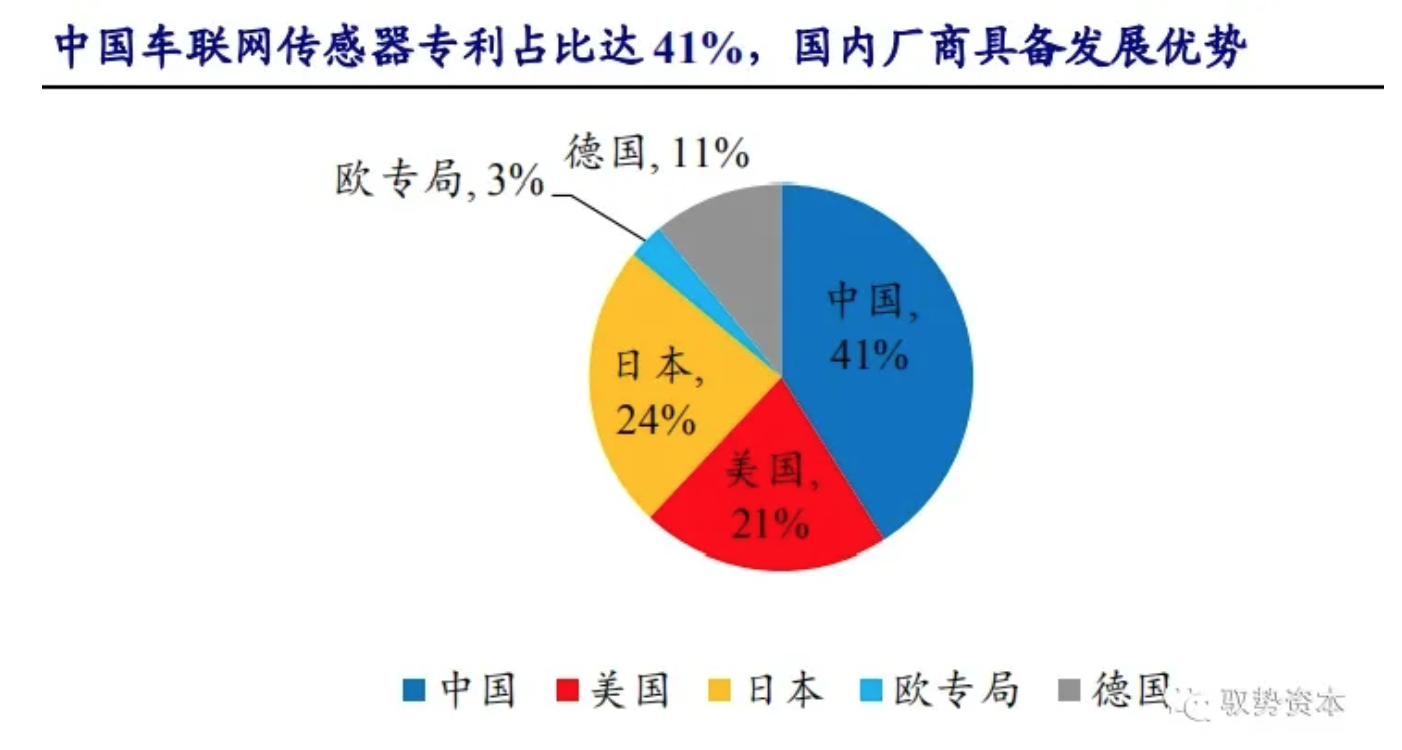

中国车联网传感器专利占比高,国内厂商具备发展优势。2019年数据显示,中国车联网传感器专利占比高达41%,位居全球首位,随车联网标准制定,相关产品实现量产后,国内厂商核心竞争力将有所提高,改变海外传感器巨头占据主要市场份额局面。

目前激光雷达技术含量最高,一般为创业公司参与,上市公司主要参与毫米波雷达等其他赛道。当前国内企业、高校研究所等通过大量研发投入实现国产传感器性能提升,部分公司已和整车车企建立合作关系。其中上市公司包括,中海达、德赛西威、华域汽车、亚太股份、欧菲光、晶方科技、海康威视、大华股份等,但主要集中于毫米波雷达、超声波雷达、摄像头等,激光雷达技术含量最高,目前主要为创业公司参与。

毫米波雷达全球发达国家向77GHz升级切换,24GHz产品在国内短期仍有市场。毫米波雷达的技术主要由大陆、博世、电装、奥托立夫、Denso、德尔福等传统零部件巨头所垄断,特别是77GHz毫米波雷达,只有博世、大陆、德尔福、电装、TRW、富士通天、Hitachi等公司掌握。国内上市公司中华域汽车、德赛西威切入到毫米波赛道、国内部分创业公司切入77GHz毫米波赛道。

自动驾驶落地看AI芯片、模组需求量大幅上升

芯片市场有望实现国产替代

芯片是影响终端性能和体验的决定性因素之一,将向智能化、集成化方向发展。车联网芯片包括传感器芯片、定位芯片、通讯射频芯片、安全芯片,是数据的来源和自动驾驶的基础,传感器、模组等都需要搭载大量芯片,属于车联网的上游产业。随着芯片数量的增加,未来车载芯片将向集导航、环境感知、控制决策、交互等多项功能于一体的方向发展。

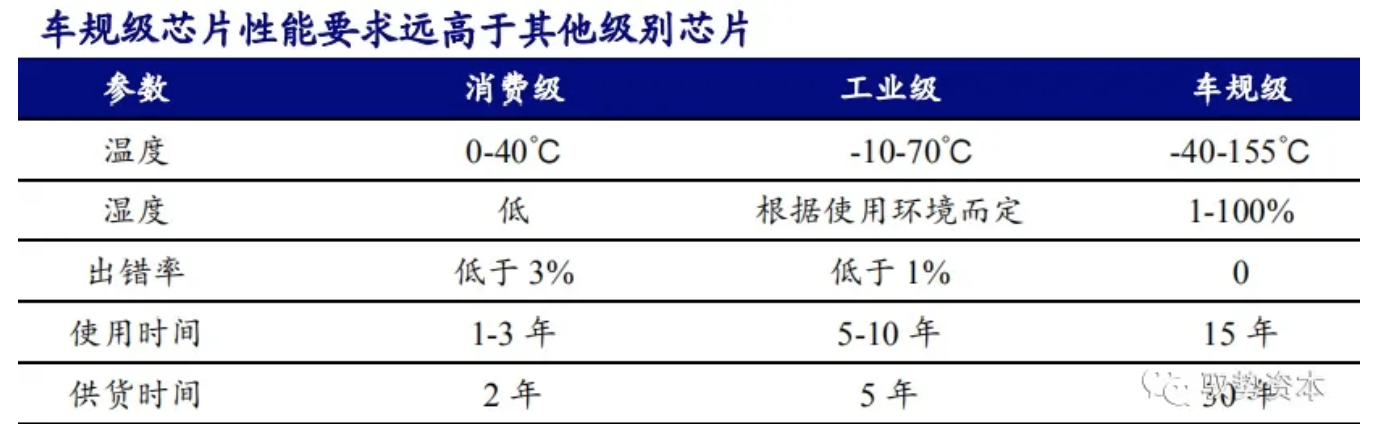

车规级芯片要求远高于传统芯片要求。车联网芯片主要为车载芯片,工作环境相比于消费级芯片和工业级芯片更加恶劣,温度范围从零下40℃至150℃,远高于其他级别芯片水平,需拥有抵抗高振动、多粉尘、多电磁干扰的能力。车规级芯片寿命要求更高,寿命约为15年或20万公里。车联网芯片需2年左右的时间完成认证,供货周期相对较长。

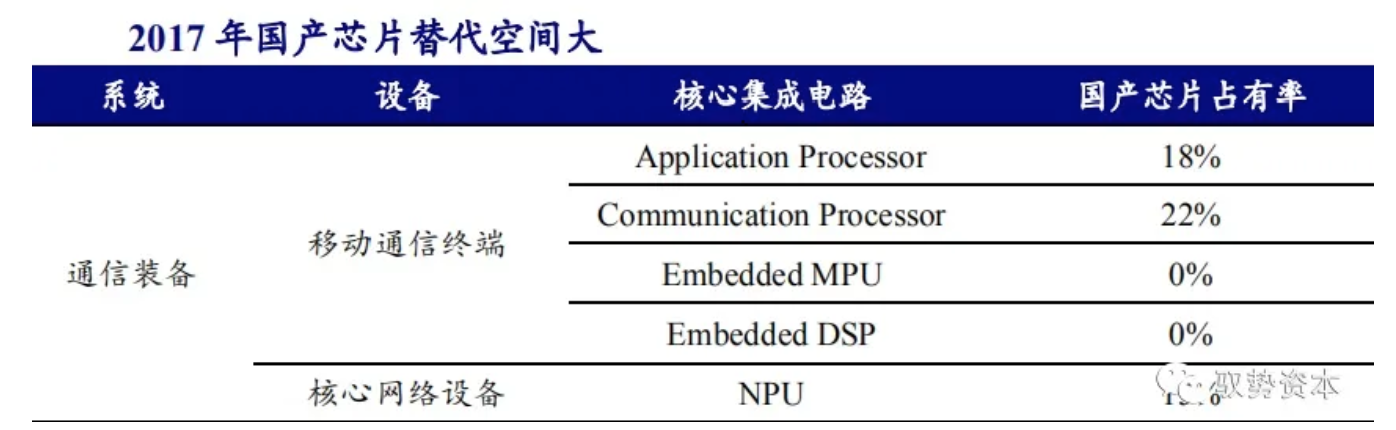

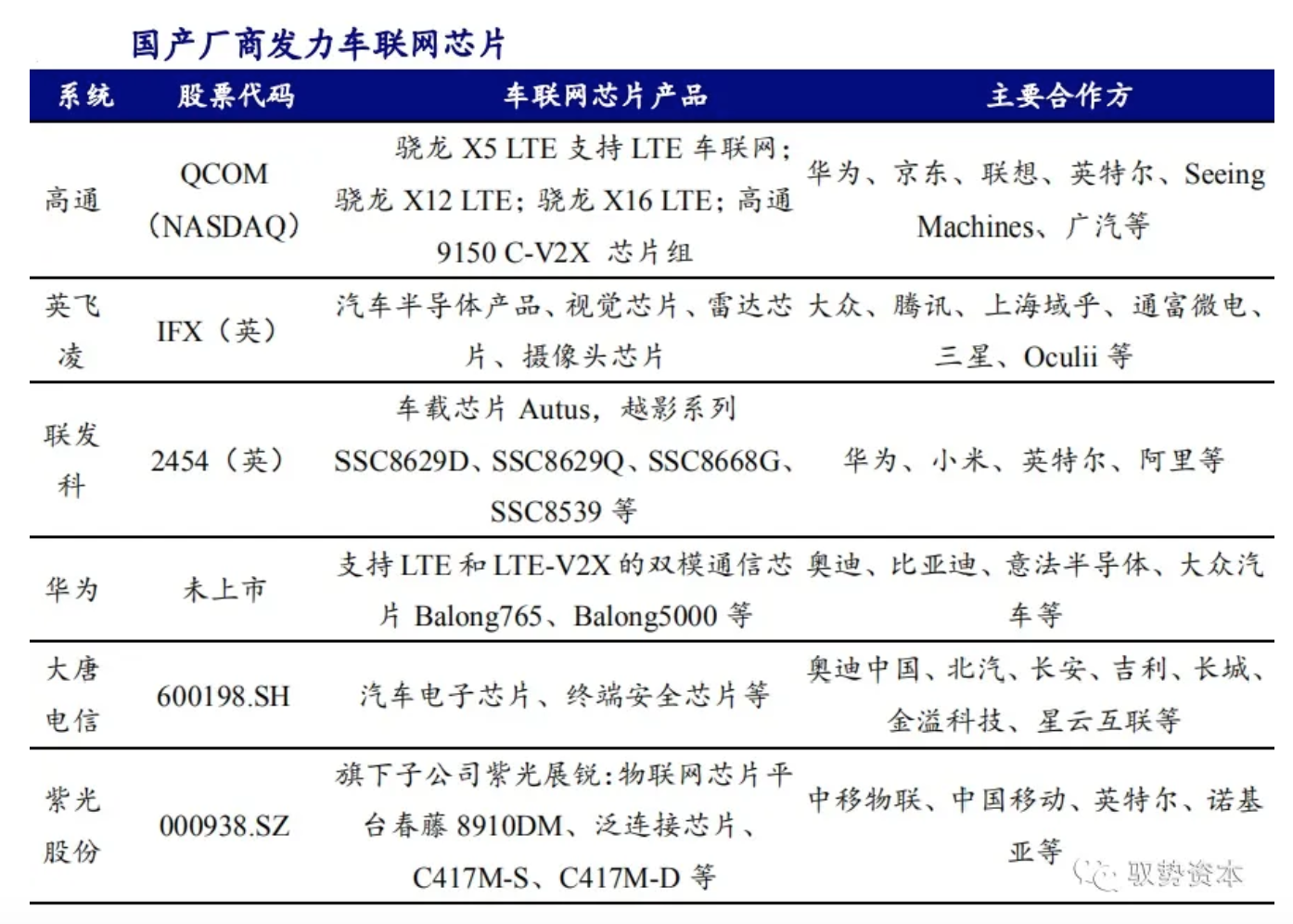

国内芯片厂商经技术积累,逐渐提高竞争力。由于车规级芯片对安全性和可靠性要求严格,技术壁垒高,主要被高通、联发科、海斯等厂商垄断,自给率水平低。但随相关芯片厂商生产能力、研发能力的提高,国内芯片厂商逐渐积累竞争优势,华为、四维图新、紫光展锐、大唐电信等纷纷推出相关芯片产品,并实现量产。

相关芯片厂商陆续发布车联网芯片产品,与相关公司达成合作协议。高通、英飞凌、联发科等凭借先发优势和长期技术积累,与多家大型企业、互联网公司、整车车厂达成合作,在全球芯片市场中占据主要市场份额。紫光股份旗下子公司紫光展锐为展讯通信与锐迪科的合并,具备前期资本、经验积累优势,推出多类全国首款芯片,成为国内车规级通信芯片龙头公司,推动实现国产芯片替代。

AI芯片为自动驾驶的落地提供可能

当前以深度学习为代表的人工智能迎来第三次爆发,这对底层芯片计算能力更高需求。人工智能运算具有大运算量、高并发度、访存频繁的特点,且不同子领域(如视觉、语音与自然语言处理)所涉及的运算模式具有高度多样性,对于芯片的微架构、指令集、制造工艺甚至配套系统软件提出巨大挑战。AI芯片作为专门针对人工智能领域的新型芯片,相较传统芯片能更好满足人工智能应用需求。

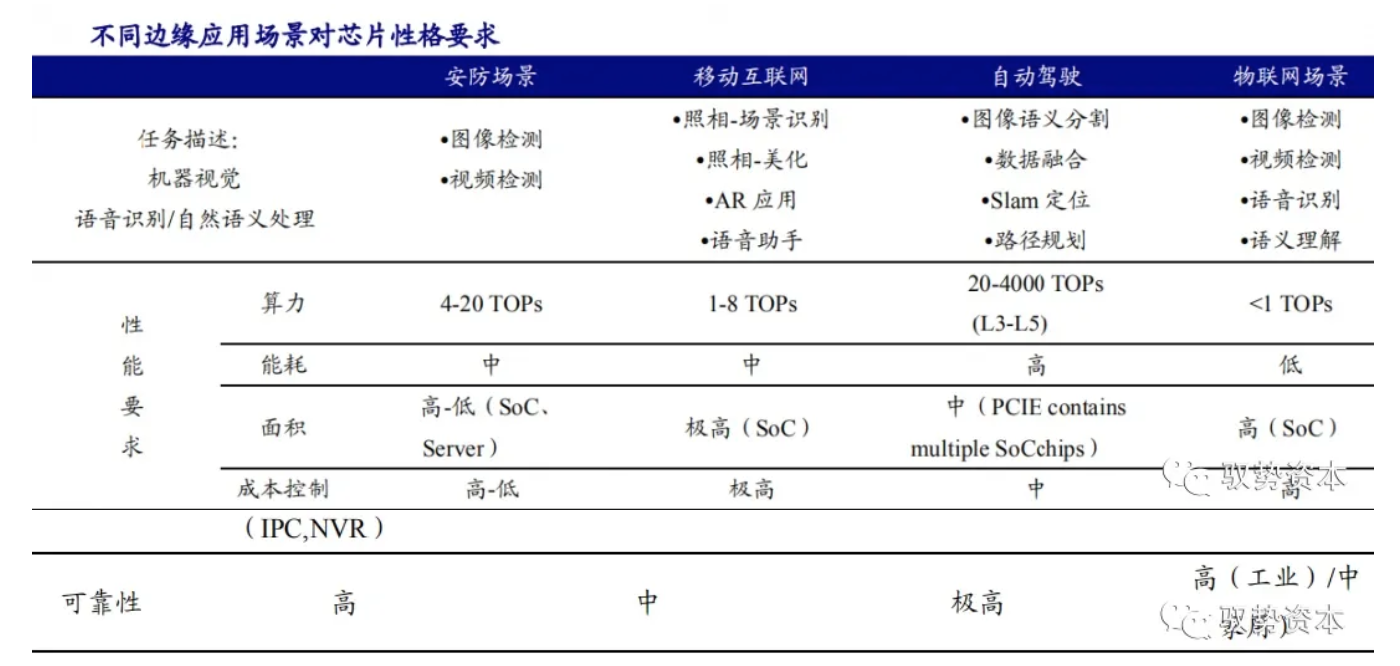

根据部署位置,AI芯片可以分为云端(数据中心)芯片和边缘端(终端)芯片。云端芯片部署位置包括公有云、私有云或者混合云等基础设施,主要用于处理海量数据和大规模计算,而且还要能够支持语音、图片、视频等非结构化应用的计算和传输,一般情况下都是用多个处理器并行完成相关任务;边缘端AI芯片主要应用于嵌入式、移动终端等领域,如摄像头、智能手机、边缘服务器、工控设备等,此类芯片一般体积小、耗电低,性能要求略低,一般只需具备一两种AI能力。

按芯片承担的任务,可以分为用于构建神经网络模型的训练芯片,与利用神经网络模型进行推断的推断芯片。训练是指通过大量的数据样本,代入神经网络模型运算并反复迭代,来获得各神经元“正确”权重参数的过程。推断是指借助现有神经网络模型进行运算,利用新的输入数据来一次性获得正确结论的过程。训练芯片受算力约束,一般只在云端部署。因此,AI芯片可以分为云端训练芯片、云端推断芯片和边缘端训练芯片。

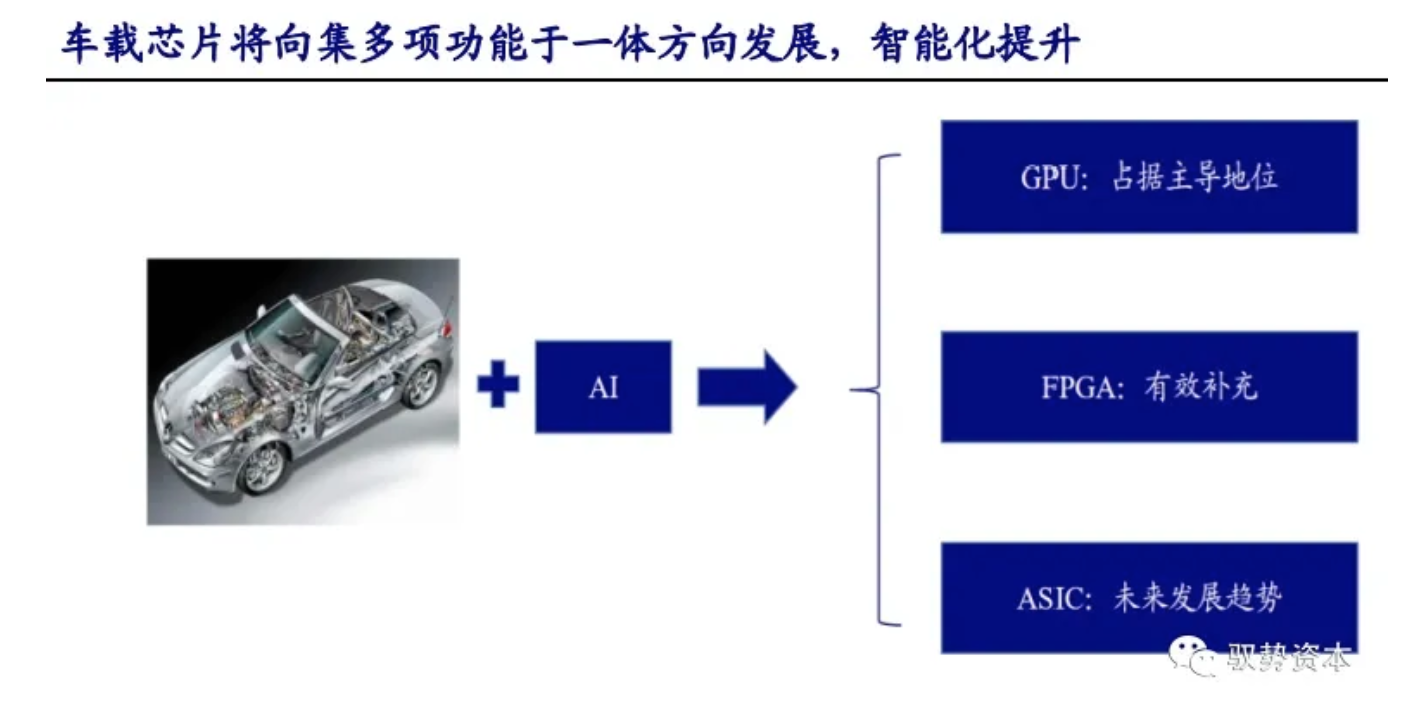

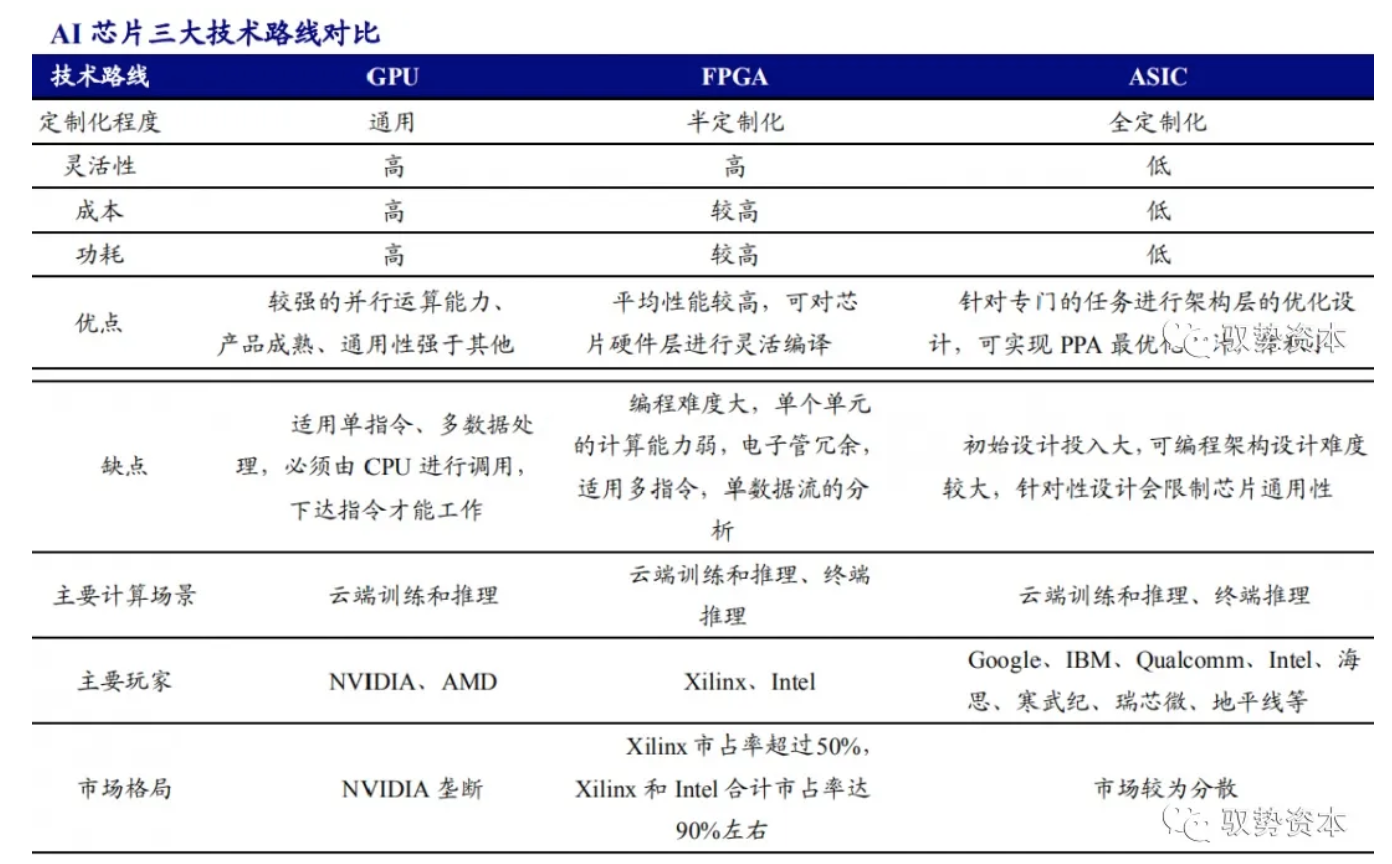

从AI芯片的技术路线看,主要包括基于传统架构的GPU、FPGA、ASIC。

短期内GPU仍将主导AI芯片市场,长期三大技术路线将并存。目前AI芯片并不能取代CPU的位置,正如GPU作为专用图像处理器与CPU的共生关系,AI芯片将会作为CPU的AI运算协处理器,专门处理AI应用所需要的大并行矩阵计算需求,而CPU作为核心逻辑处理器,统一进行任务调度。在服务器产品中,AI芯片被设计成计算板卡,通过主板上的PCIE接口与CPU相连;而在终端设备中,由于面积、功耗成本等条件限制,AI芯片需要以IP形式被整合进Soc系统级芯片,主要实现终端对计算力要求较低的AI推断任务。FPGA技术,因其低延迟、计算架构灵活可定制,正在受到越来越多的关注,微软持续推进在其数据中心部署FPGA,Xilinx和Intel均把FPGA未来市场中心放到数据中心市场。Xilinx更是推出了划时代的ACAP,第一次将其产品定位到超越FPGA的范畴。相较云端高性能AI芯片,面向物联网的AI专用芯片门槛要低很多,因此也吸引了众多小体量公司参与。长期来看,GPU主要方向是高级复杂算法和通用型人工智能平台,FPGA未来在垂直行业有着较大的空间,ASIC长远来看非常适用于人工智能,尤其是应对未来爆发的面向应用场景的定制化芯片需求。

自动驾驶的落地需要AI芯片支持。自动驾驶对芯片算力提出了很高的要求,而受限于时延及可靠性,有关自动驾驶的计算不能在云端进行,因此边缘推断芯片升级势在必行。根据丰田公司的统计数据,实现L5级完全自动驾驶,至少需要12TOPS的推断算力,按现行先进的Nvidia PX2自动驾驶平台测算,差不多需要15块PX2车载计算机,才能满足完全自动驾驶的需求。

近些年来各传统车载半导体供应商纷纷涉猎自动驾驶业务。各厂商推出各自的自动驾驶,或辅助驾驶平台,如TI推出了面向于L1/2级的平价产品,而Renesas和NXP步入中高端市场。V3M与Bluebox分别是两家的代表性产品,均满足客户L3级自动驾驶需求。目前NXP的Bluebox 2.0也在测试中。老牌厂商中Mobileye(被Intel收购)在自动驾驶边缘推断芯片上表现最为抢眼,其EyeQ3芯片已经被集成于新一代量产Audi A8中的zFAS平台上,而A8也因此成为第一款支持L3级自动驾驶的车型。

智能驾驶汽车全球市场规模预计2021年可增长至70.3亿美元。智能驾驶系统核心是AI芯片,汽车的新能源化和互联化进程必将要求底层硬件能够支撑高速运算的同时保持低功耗与逻辑控制,未来AI芯片在车载领域具备广阔市场空间。

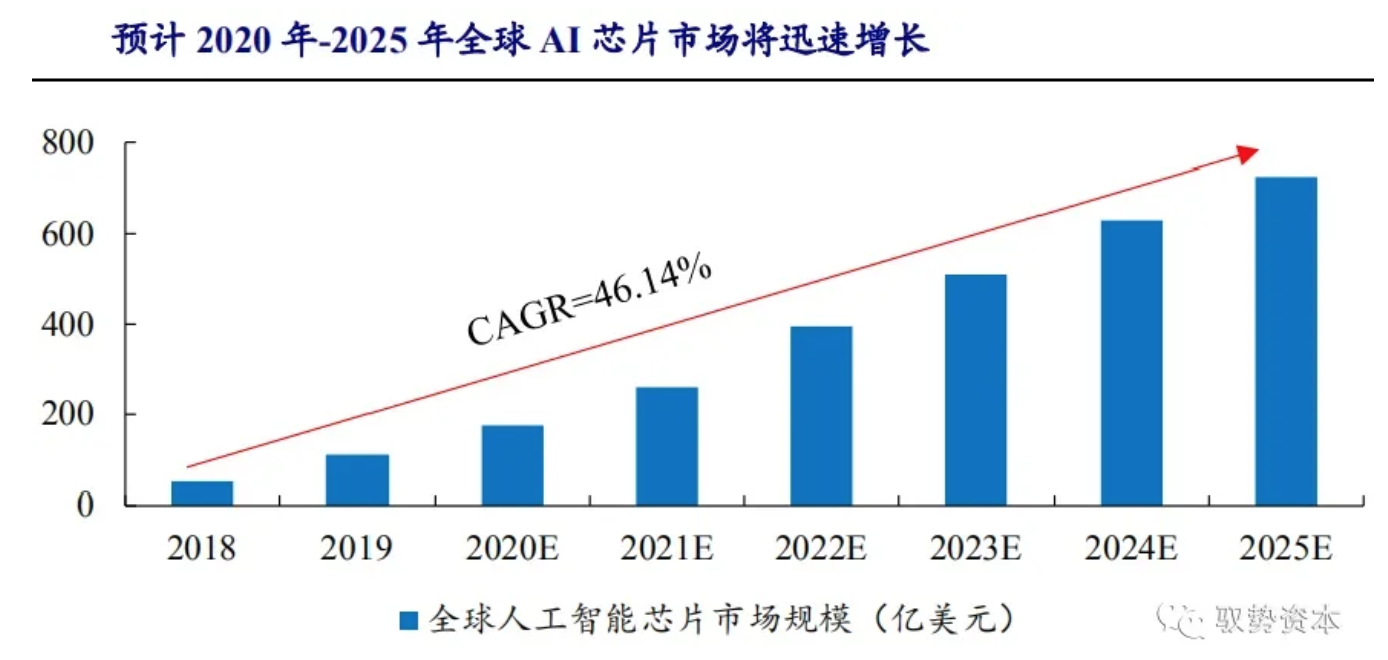

根据Tractica预测,综合来看AI芯片市场规模将由2018年的51亿美元增长到2025年726亿美元。当前人工智能应用越发强调云、边、端的多方协同,各芯片厂商的多样化布局与竞争将促使整个AI芯片行业在未来几年内实现高速发展。

模组市场进入“量价齐升”黄金发展期

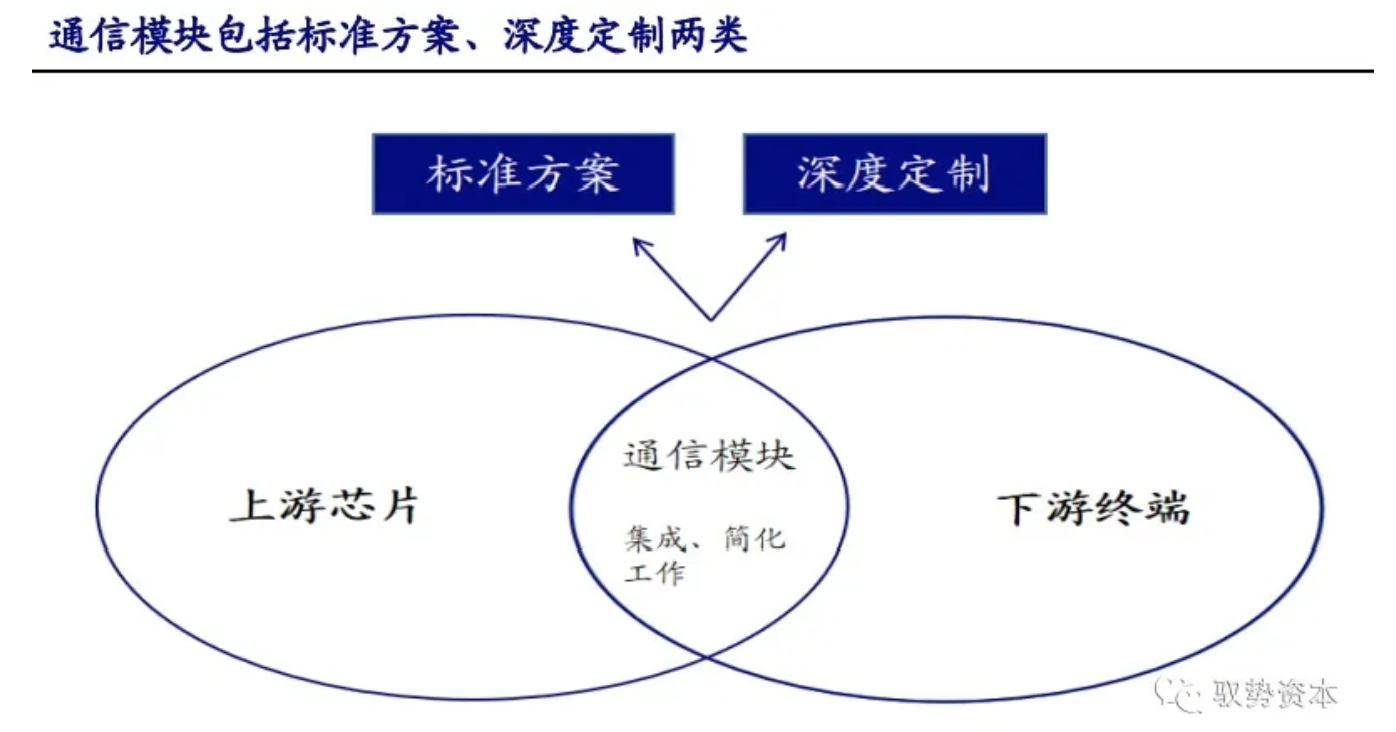

通信模组是各类终端的信息接口,是芯片的集成。车联网通信模组将芯片、存储器等器件集中在同一线路板,实现各类终端间的通信和传输。主要包括蜂窝通信模组和非蜂窝通信模组,随着车联网进程推进,通信模组市场空间打开。通信模块厂商的产业链由上游芯片和下游终端组成,主要业务模式分为标准方案及深度定制。

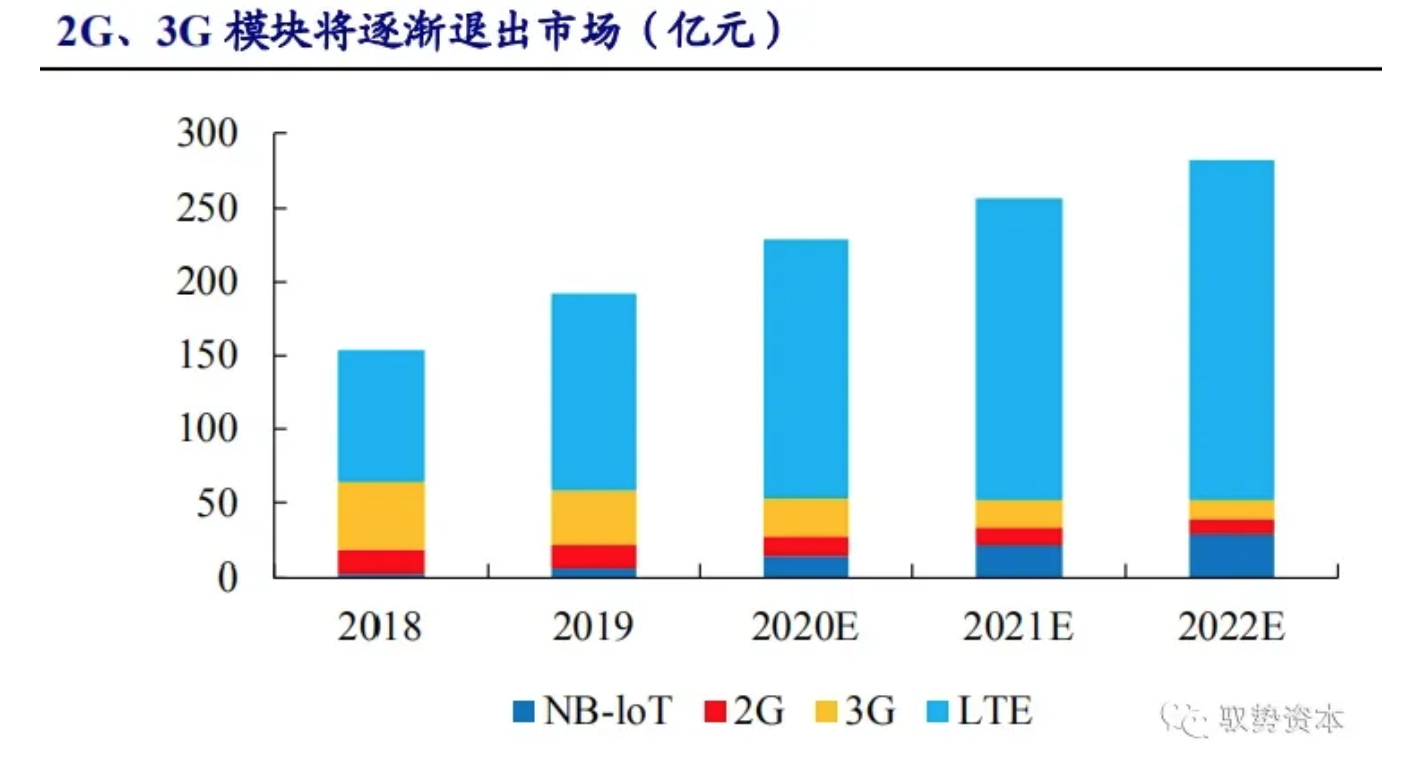

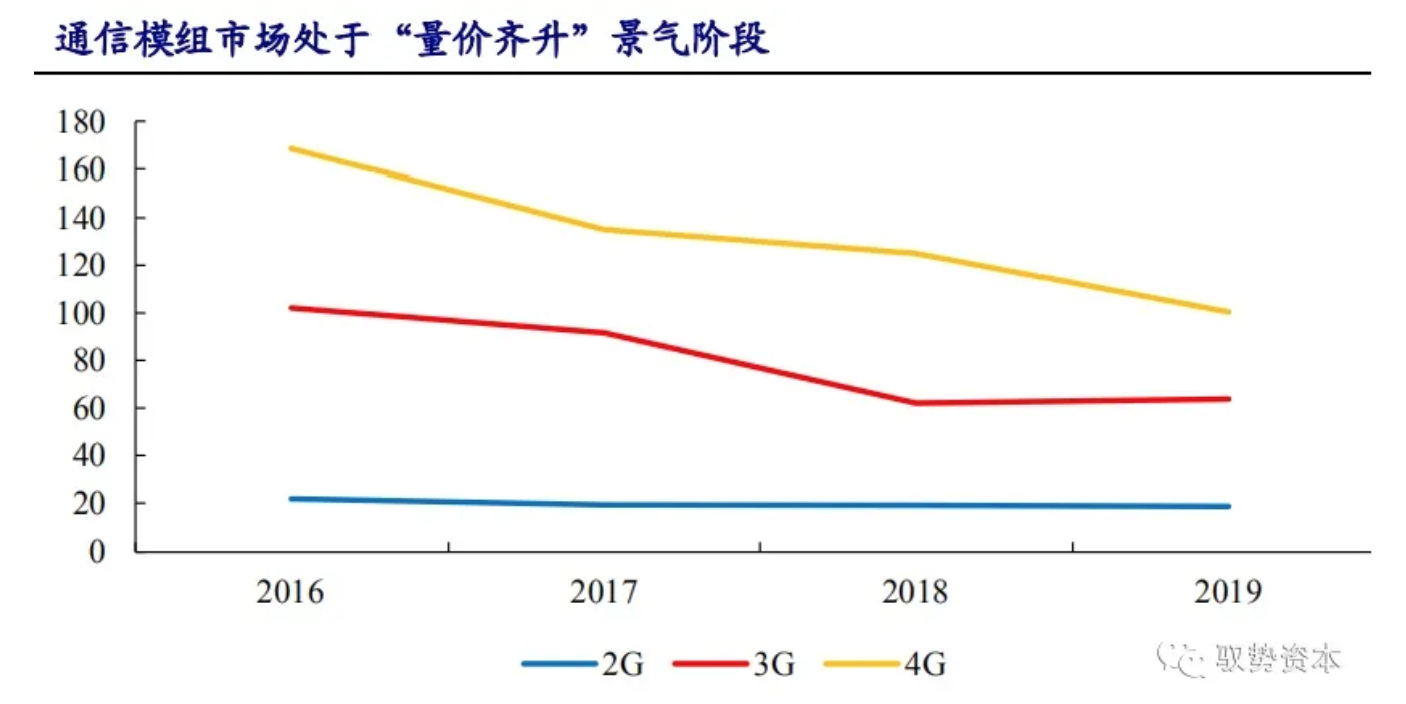

通信模组总体市场规模呈上升趋势,2G、3G模组逐渐退出市场。车联网通信模组按功能主要分为车载模组、功能模组和智能模块;从通信制式上可分为2G、3G、NB-loT和LTE模块,目前随5G建设进程加速,NB-loT、LTE模块占比大幅上升,2G模块将逐渐退出市场。智妍咨询预计,2022年NB-loT、LTE模块市场规模将分别达到28.7亿元和229.8亿元。预计2023年全球蜂窝通信车联网通信模组需求量将达1.5亿块,按4G模组单价100.35元计算,2023年市场规模将达到150.53亿元。

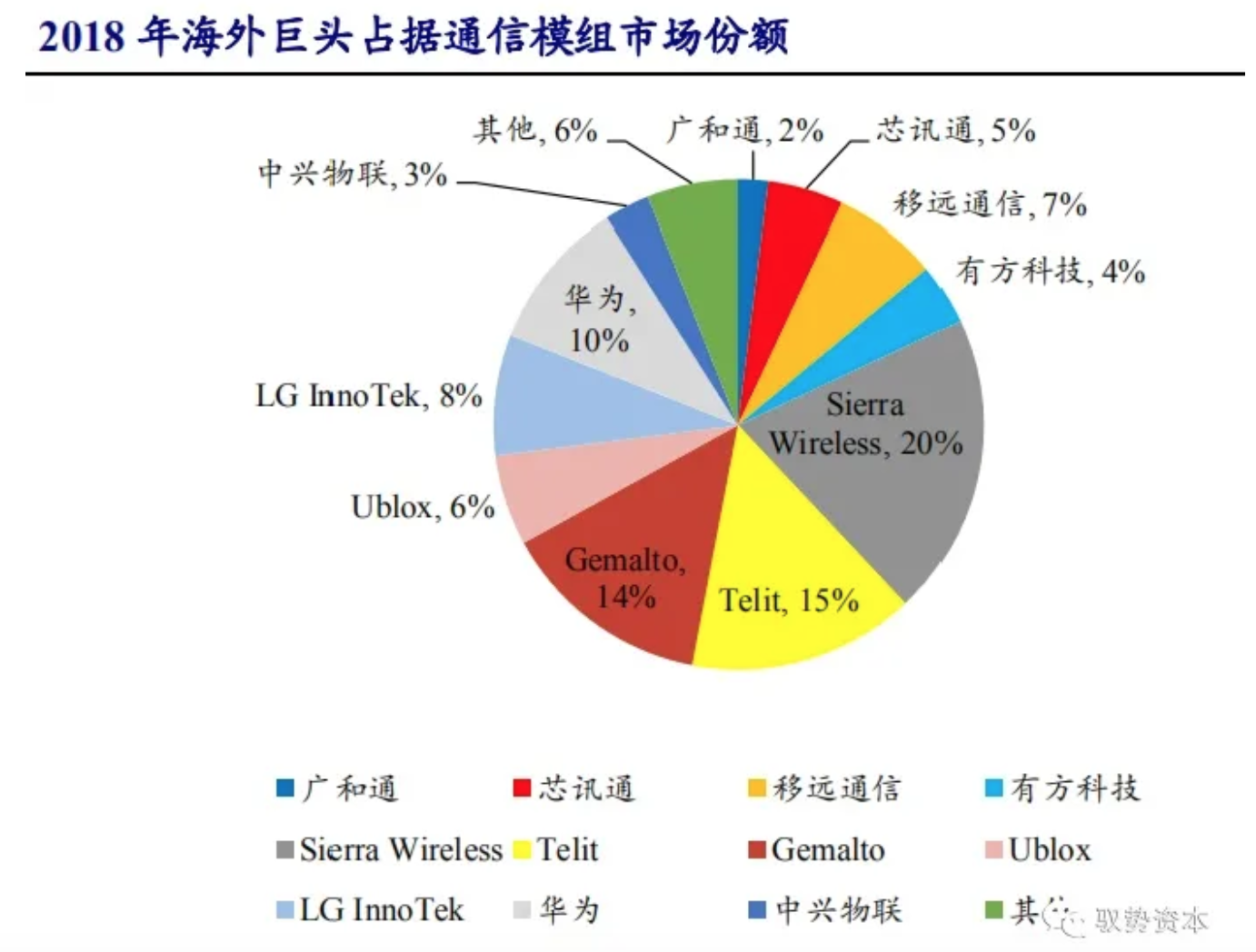

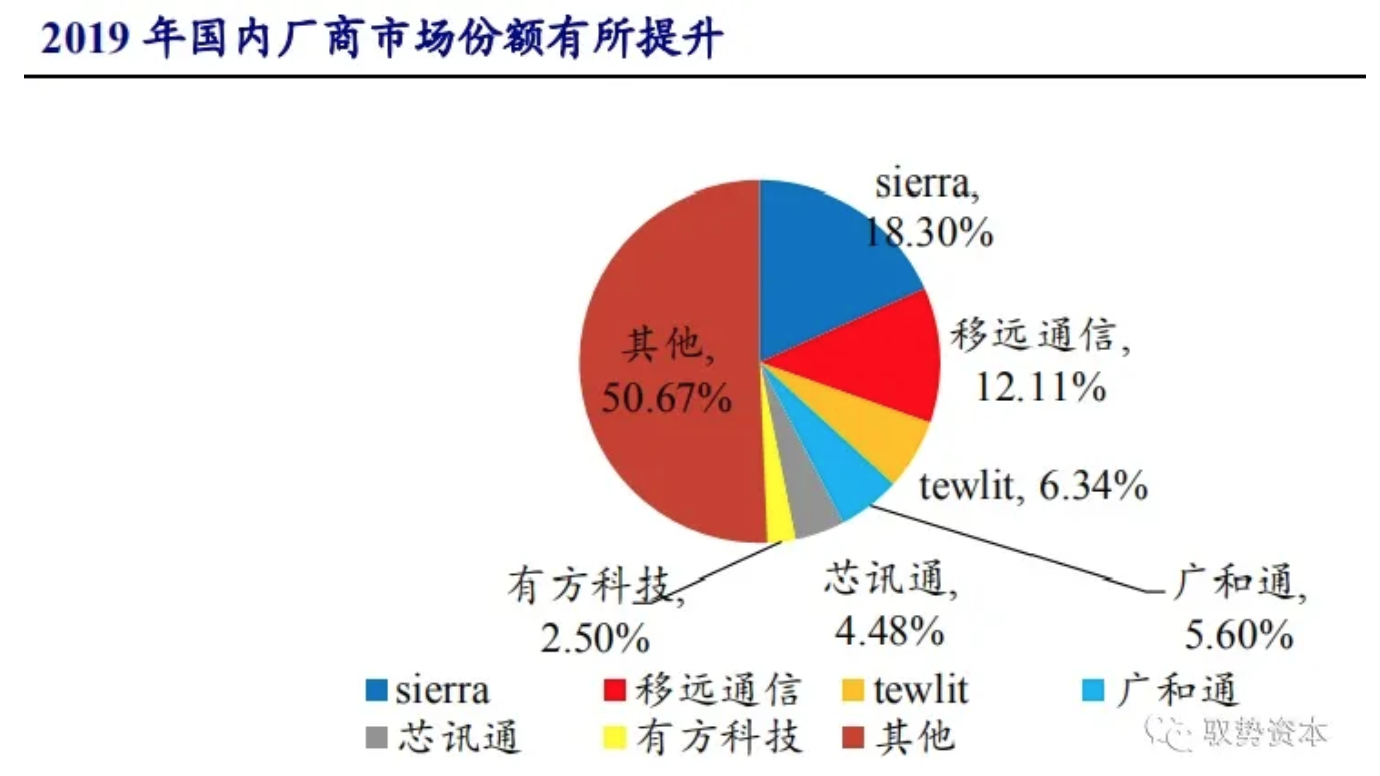

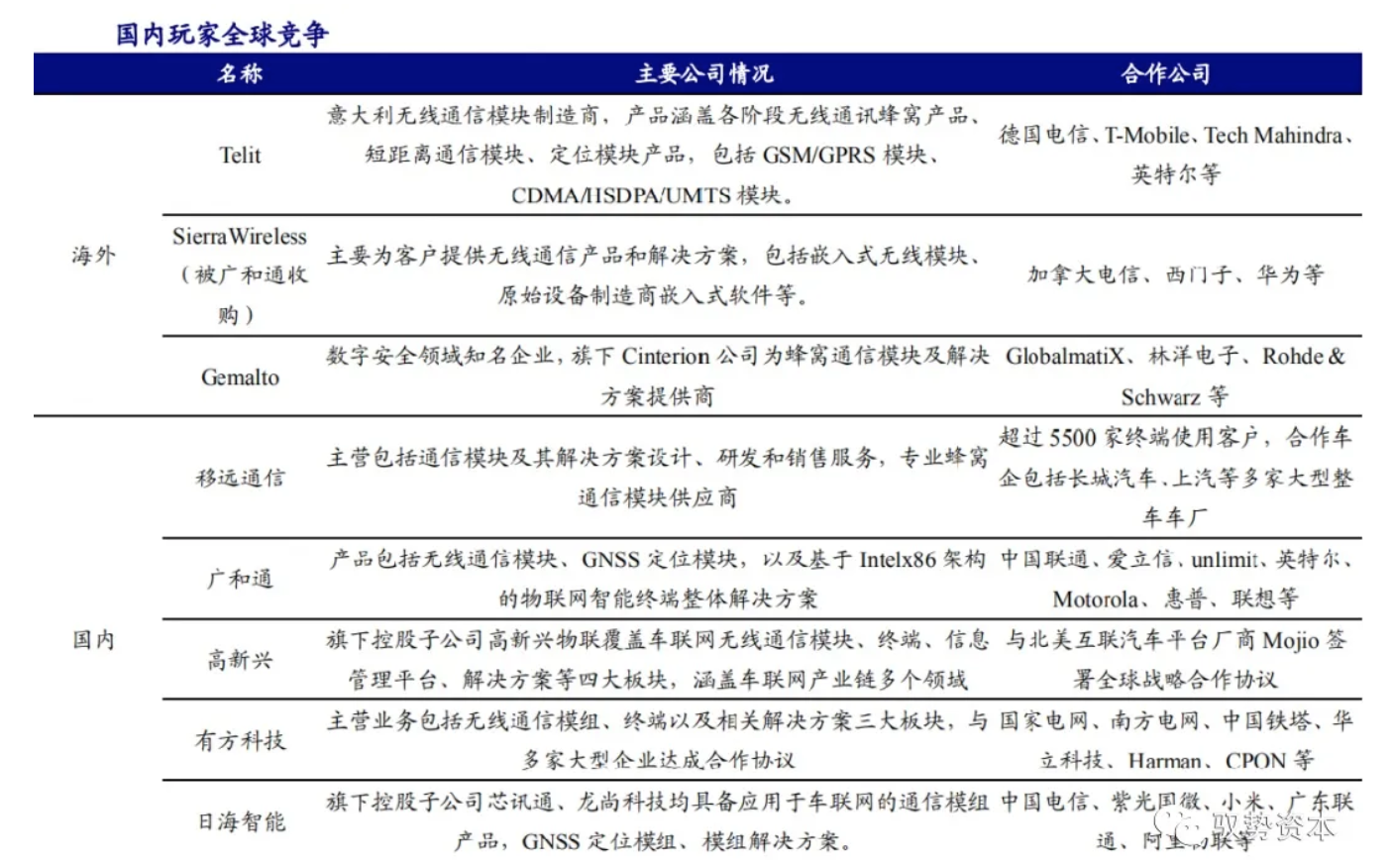

国内模组厂商市场份额提升,行业格局基本稳定。通信模组行业的技术门槛低,市场竞争较为激烈,产品迭代更新速度快,前期需要大量资金投入。上游芯片技术壁垒高,议价能力强,采取返利政策与模组厂商合作,具备规模优势的厂商获得竞争优势。近年来,通信模组携带功能趋于复杂化,且模组厂商存在渠道壁垒,下游客户呈碎片化,利润空间有限,积累客户资源优势和研发优势的厂商具备更强的核心竞争力和规模优势。从市场份额变动看,国内厂商份额有所提升,2019年移远通信占据12.11%市场份额,通信模组行业格局较稳定。

经多年积累,国内厂商核心竞争力逐步提升。车载前装市场客户认证和导入周期较长(1~2年),行业壁垒高,尤其是海外整车厂对技术要求更加严苛,且资质认证周期更长(1~3年)。国外厂商主要通过和运营商(需获得运营商资格认证)合作,国内厂商则主要和车厂合作,覆盖各类通信模组、定位模组及对应解决方案,通过前期价格战抢占市场份额及高端模组核心技术升级,国内模组市场集中度提高,随着相关芯片厂商逐步实现核心芯片的国产替代,原材料成本有望得到控制,促使毛利率水平好转。

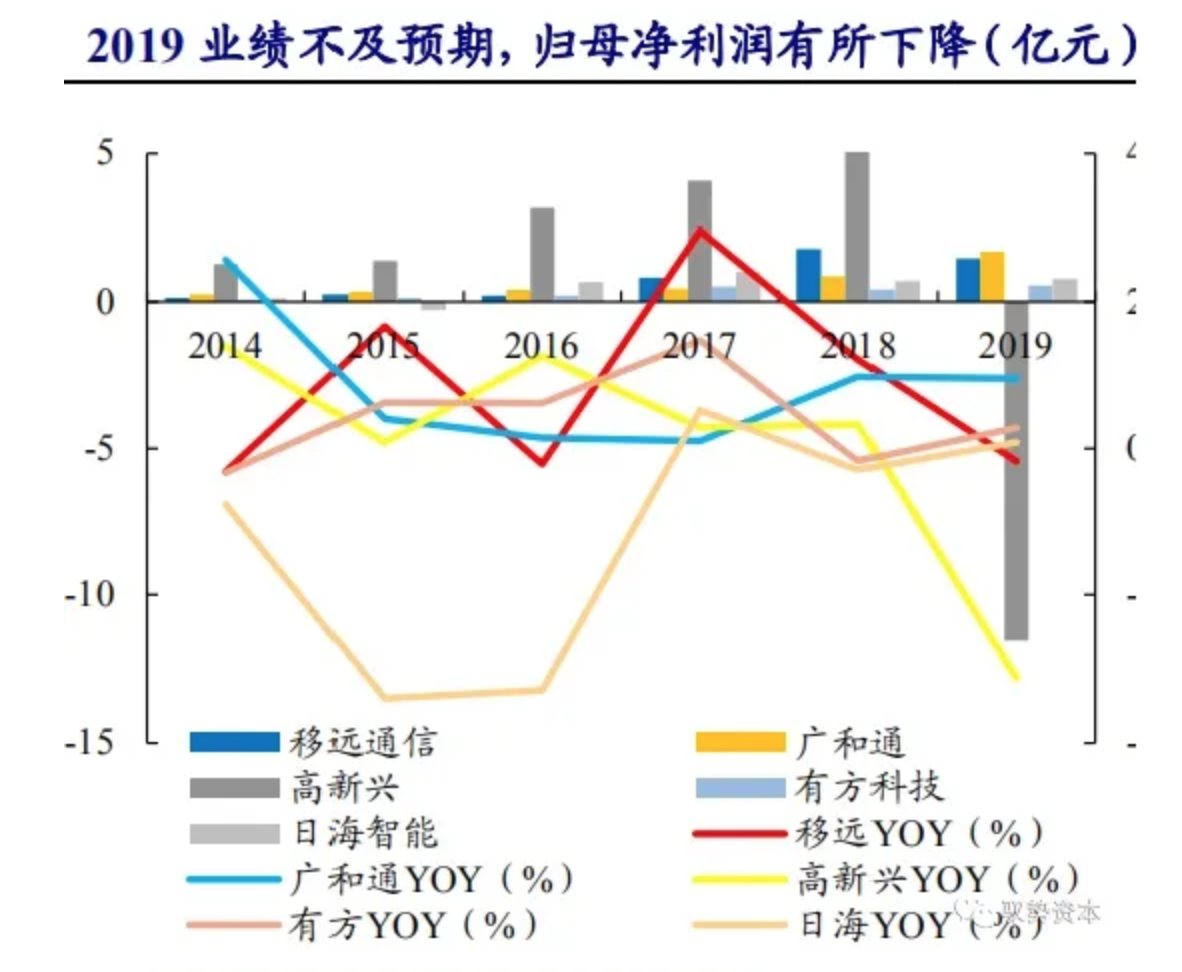

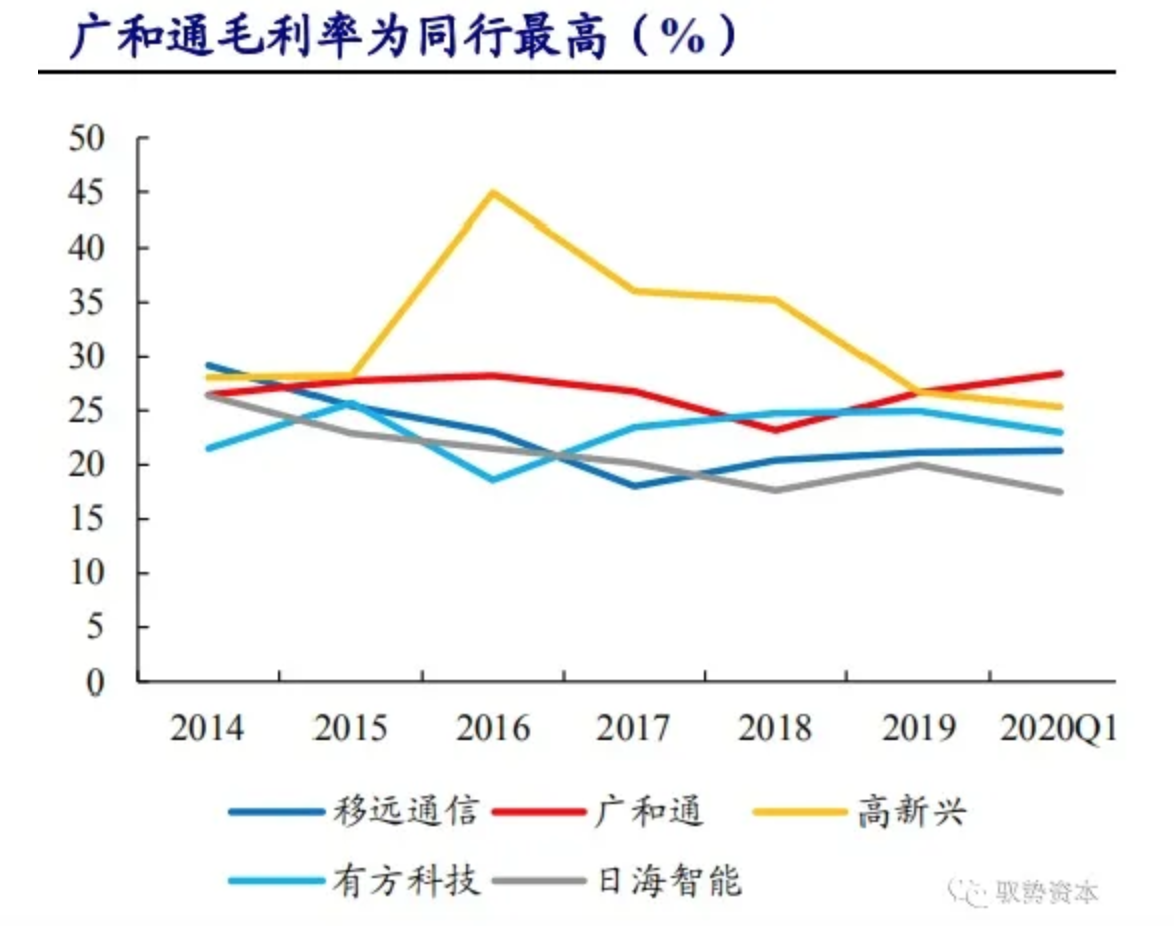

受疫情影响,当前模组厂商经营情况不及预期。由于市场竞争加剧,相关销售费用、研发费用等成本投入增加,国内模组厂商归母净利润近年来有所下滑,增速不及预期。其中高新兴铁路采购业务审核趋严和市场竞争等因素,2019年归母净利润为负。且2020年由于受疫情影响,国内低毛利率模组销售占比高,发货量及收入确认不及预期,使大部分模组厂商毛利率有所下降。但广和通得益于产品线布局和大客户合作优势2020年超预期发展,2020Q1毛利率达28.4%。

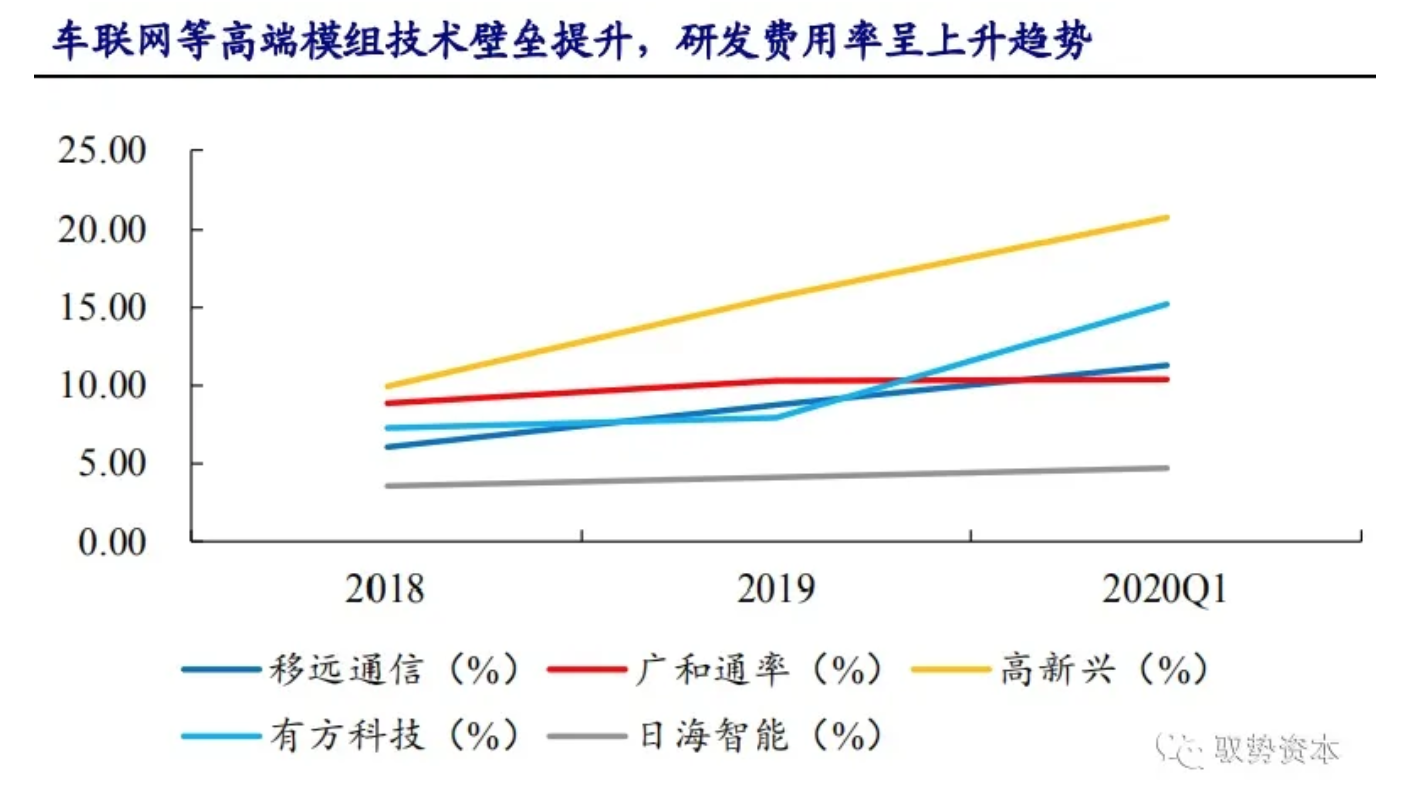

高端模组存在技术壁垒,模组厂商加大研发投入。由于应用于物联网、车联网等相关领域的高端模组存在较高技术壁垒,为实现产品技术升级,相关模组厂商均加大研发投入,研发费用率逐年上升,相关产品更新速度加快,未来有望实现前期投资产生的经济收益。

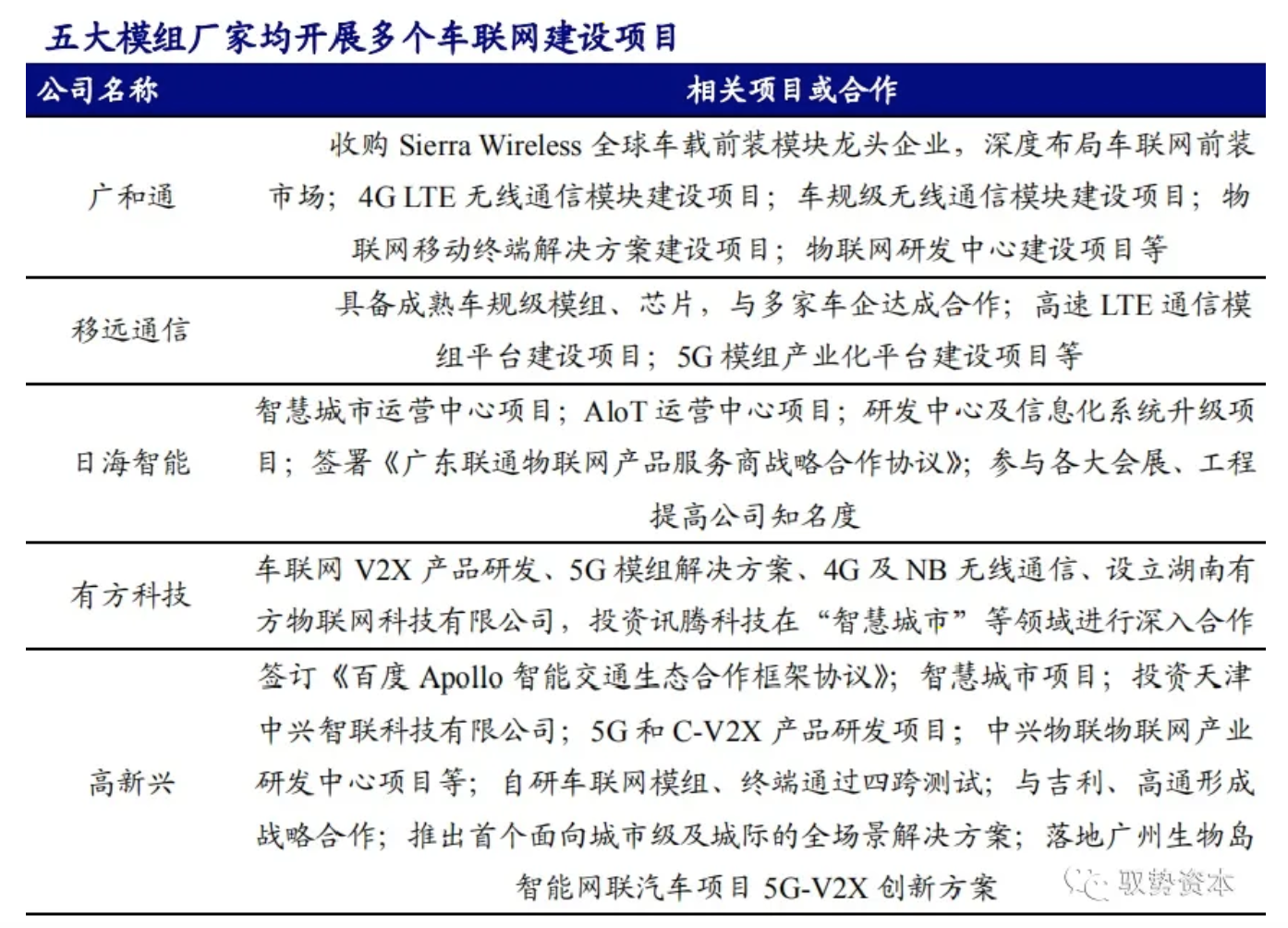

各大模组厂商进行车联网相关项目深耕。当前国内五大模组厂商均布局车联网相关项目,与大型车企、运营商或互联网公司签订长期合作协议,通过并购、设立子公司等方式扩大车联网等相关业务规模,进行车规级通信模组等产品的深耕,以稳固市场份额。广和通、移远通信因前期积累和近期规模扩张、项目的成熟将具备相对发展优势。

模组市场整体处于景气发展阶段。从价格趋势看,虽由于市场竞争和技术升级,相关模组价格呈下降趋势,但由于2G/3G逐渐退出历史舞台,4G、5G模组成为趋势,制式升级带来价格大幅提升,整个模组市场将处于“量价齐升”的景气发展阶段。

终端设备为车联网建设关键环节

前装:T-BOX作为车联网“大脑”进行信息决策

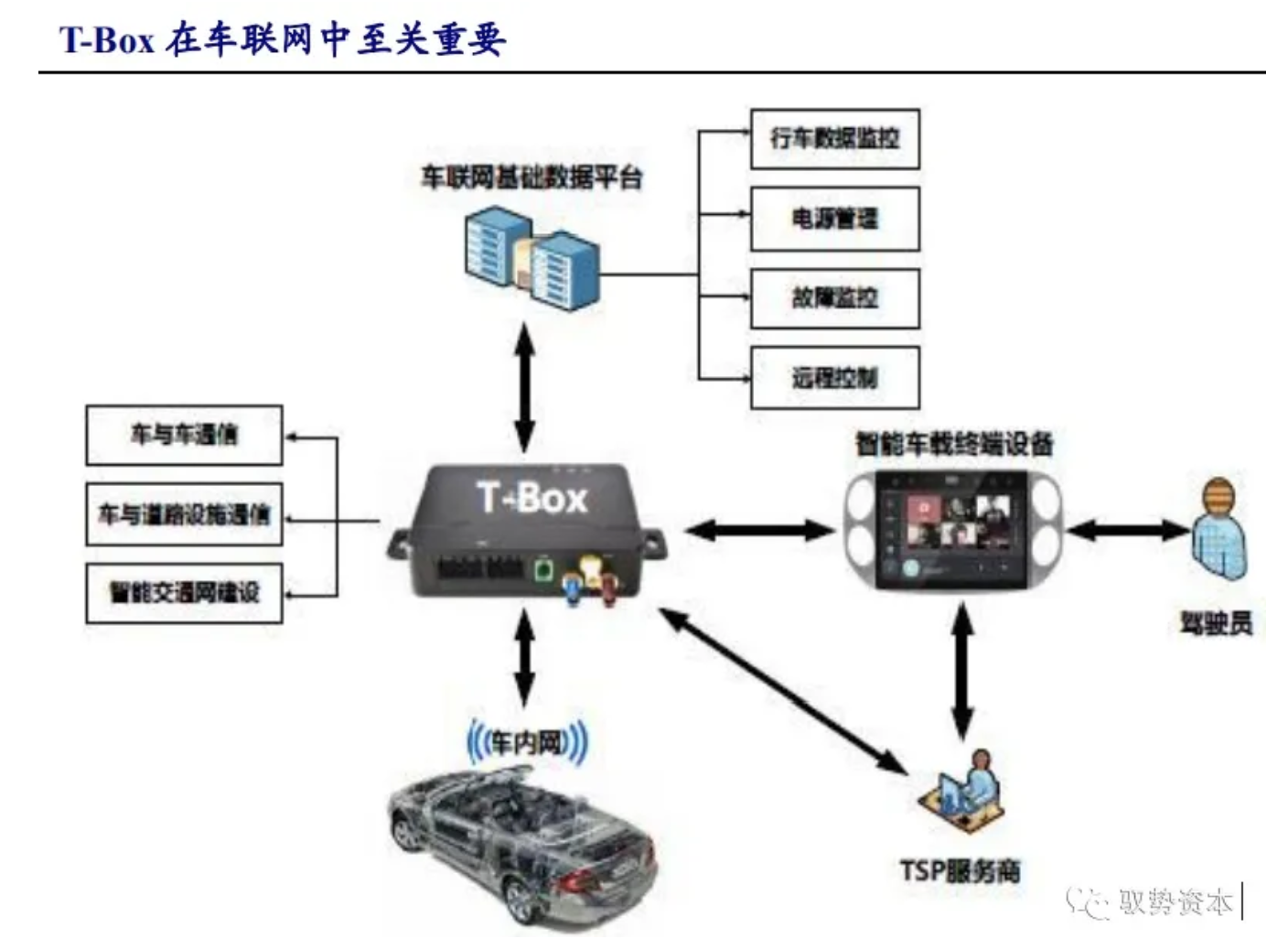

T-BOX是车联网的关键零部件。车联网硬件产品T-Box(Telematics Box的缩写,又称TCU,车联网控制单元),是安装在汽车上用于实现车辆与外界通信的车载终端。新一代的硬件产品主要由移动通信单元(4G/5G)、C-V2X通信单元、GNSS高精度定位模块、微处理器、车内总线控制器、存储器等部分组成。除了满足传统的车联网应用要求外,T-Box逐渐向网联化控制器方向发展,实现车-云平台、车-车、车-道路设施等各个交通参与方的实时通信,是车辆实现智能网联和政府实现智能交通的关键组成部分。

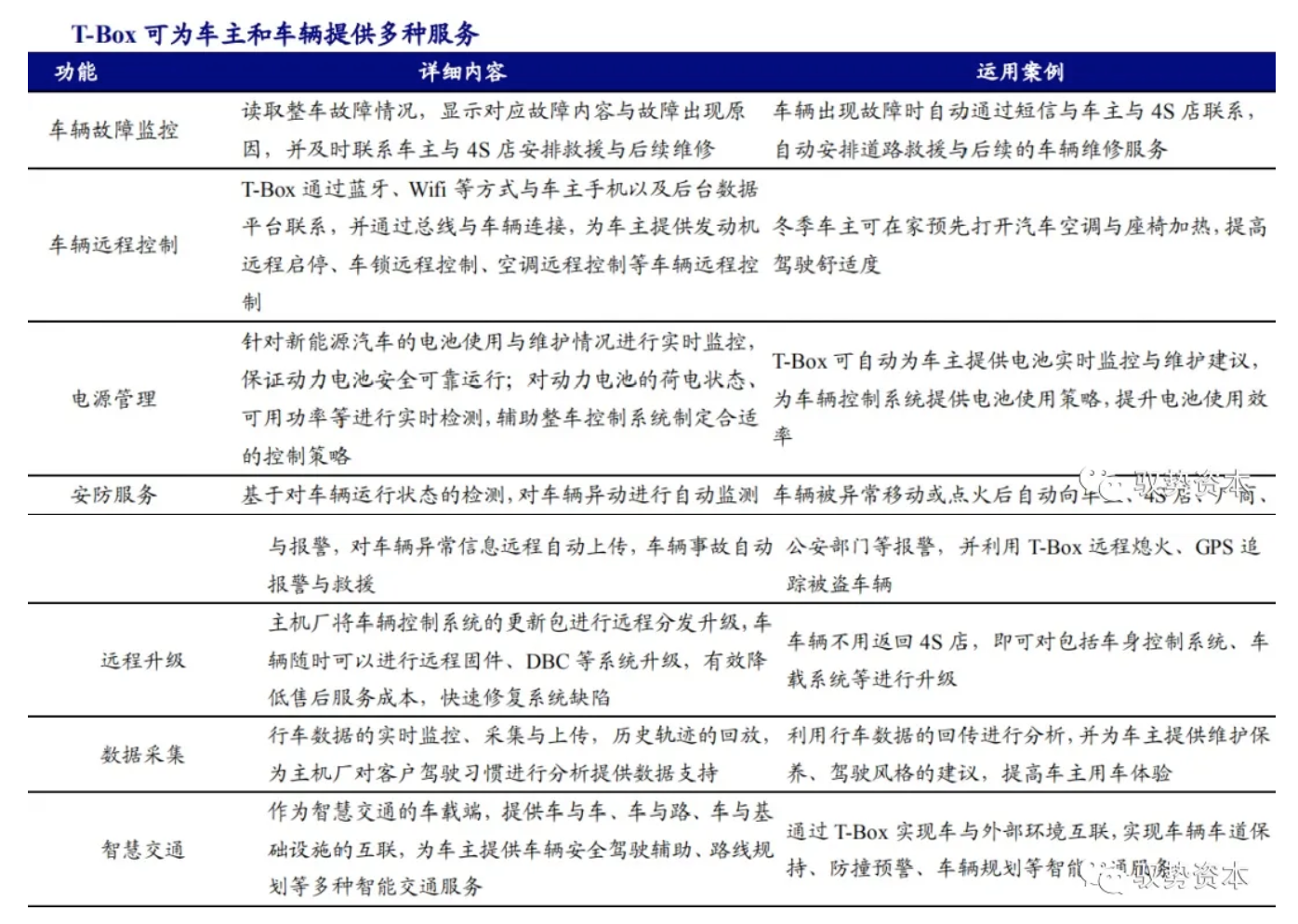

T-Box可为车主和车辆提供多种功能。T-Box深度读取CAN总线数据和私有协议,通过无线网络将数据传出到云服务器,实现车联网的关键信息终端。随车联网推进,消费者对车载无线终端智能化要求提高,智能车载终端的应用随当前技术的发展而丰富,从早期系统检测和数据服务,发展为集导航、娱乐、社交等功能于一体的产品形态。对车辆,T-Box可提供车辆故障监控、电源管理、远程升级、数据采集、智慧交通等功能,对车主,T-Box可为提供车辆远程控制、安防服务等功能。随着车联网的产业链不断完善、新能源汽车快速发展、共享汽车等业务的兴起,车载T-Box终端需求正持续增加。

RSU(路侧设备)、OBU(车载单元)初步构筑智能交通系统

RSU(路侧设备)和OBU(车载单元)打造车联网系统基础。RSU,即路侧单元,基于3GPP R14 LTE-V2X技术的通信设备,集成智能摄像头等信息来源,采用DSRC技术(专用短程通信)与OBU(车载单元)构成传感网络,而OBU中储存车辆识别等信息。整个系统通过环路感知感应车辆,RSU与OBU进行双向通信和数据交换,中心管理系统完成信息获取。该系统不仅可以用于ETC(不停车收费系统),还将广泛应用于自动驾驶的各个功能中。

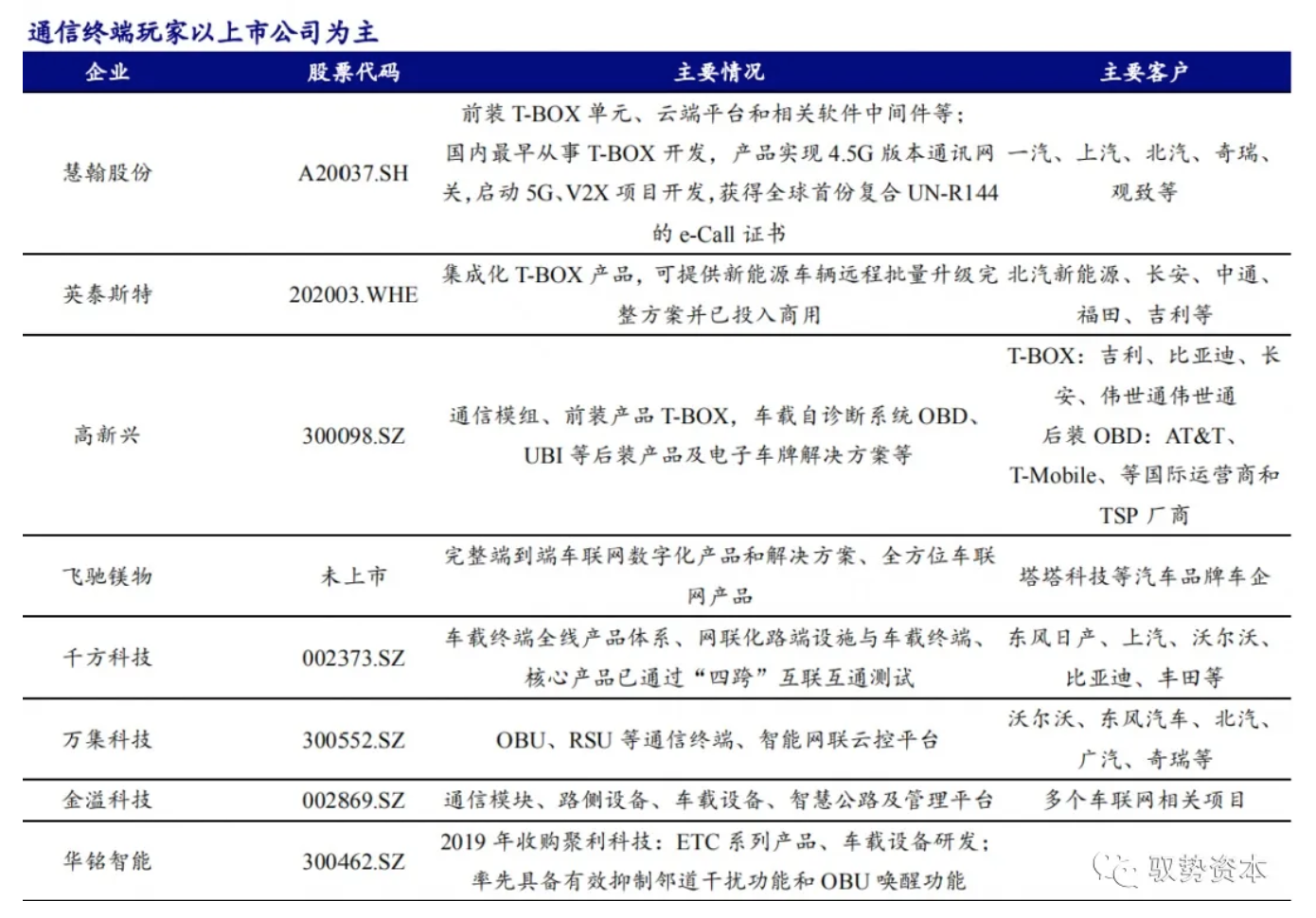

大量厂商布局车联网终端市场

通信终端相关产商产品链完备,市场集中度高。目前大部分通信终端厂商均布局前装、后装市场以及路侧单元和车载单元相关产品,部分公司,如高新兴、金溢科技实现模组、终端、解决方案等大部分车联网产品覆盖。在T-BOX领域,慧翰微电子占据国内主要市场份额。根据华铭智能2019年年报披露资料,在ETC相关产品中,金溢科技、万集科技和聚利科技具备相对发展优势,2019年合计占据85%市场份额。

高精度定位确保路况信息准确度

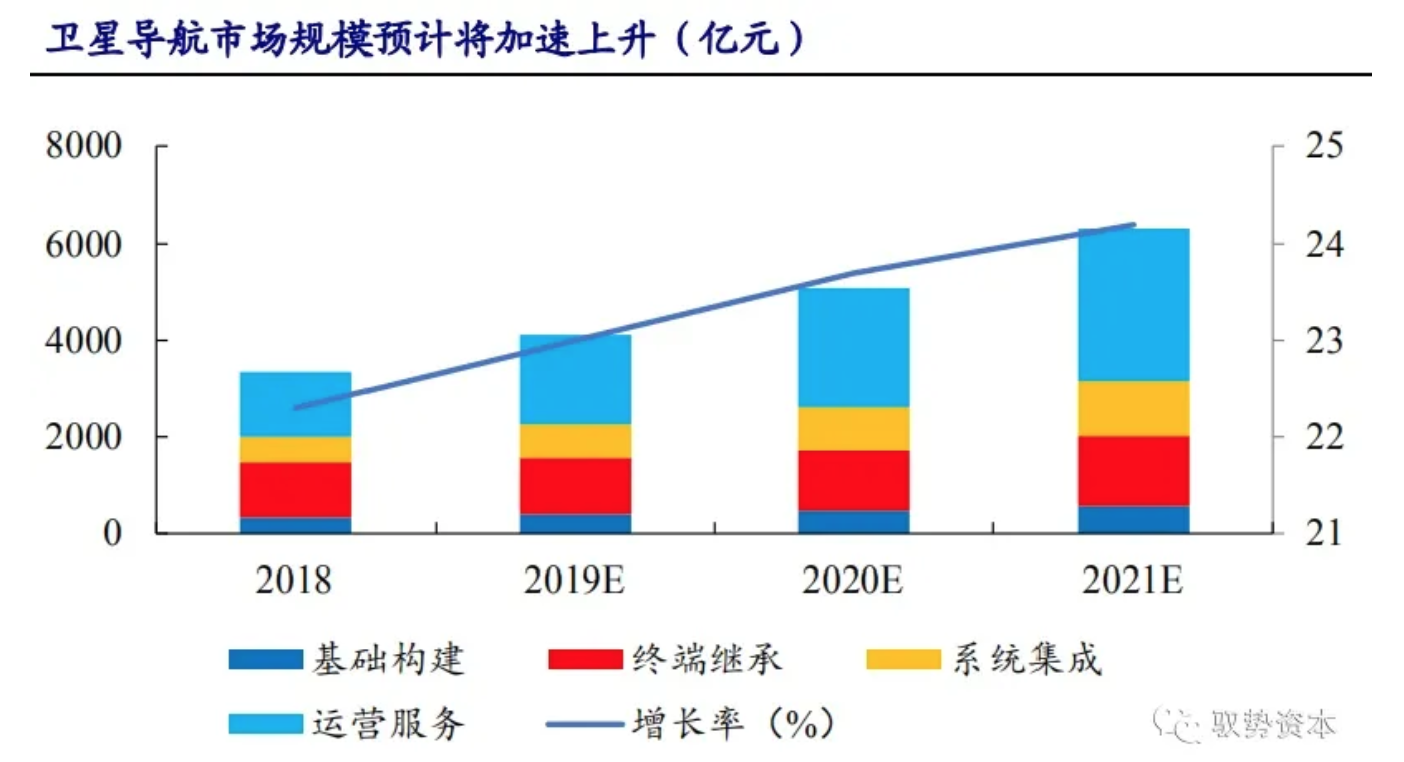

北斗系统全面建成,卫星导航市场规模逐年攀升。2020年7月,北斗三号全球卫星导航系统正式开通,为全球用户提供定位及通信数据传输服务,标志着中国自主建设、独立运行的全球卫星导航系统全面建成。北斗系统的全球实测定位精度均值为2.34米,测速精度优于0.2米/秒,授时精度优于20纳秒,服务可用性优于99%,具备明显相对优势。根据赛迪顾问数据显示,预计2020年中国卫星导航市场规模将达到6323亿元,其中运营服务为3161.5亿元,总体增长率逐年升高。由于地图产业涉及国家机密,国内厂商在发展上具备相对优势。

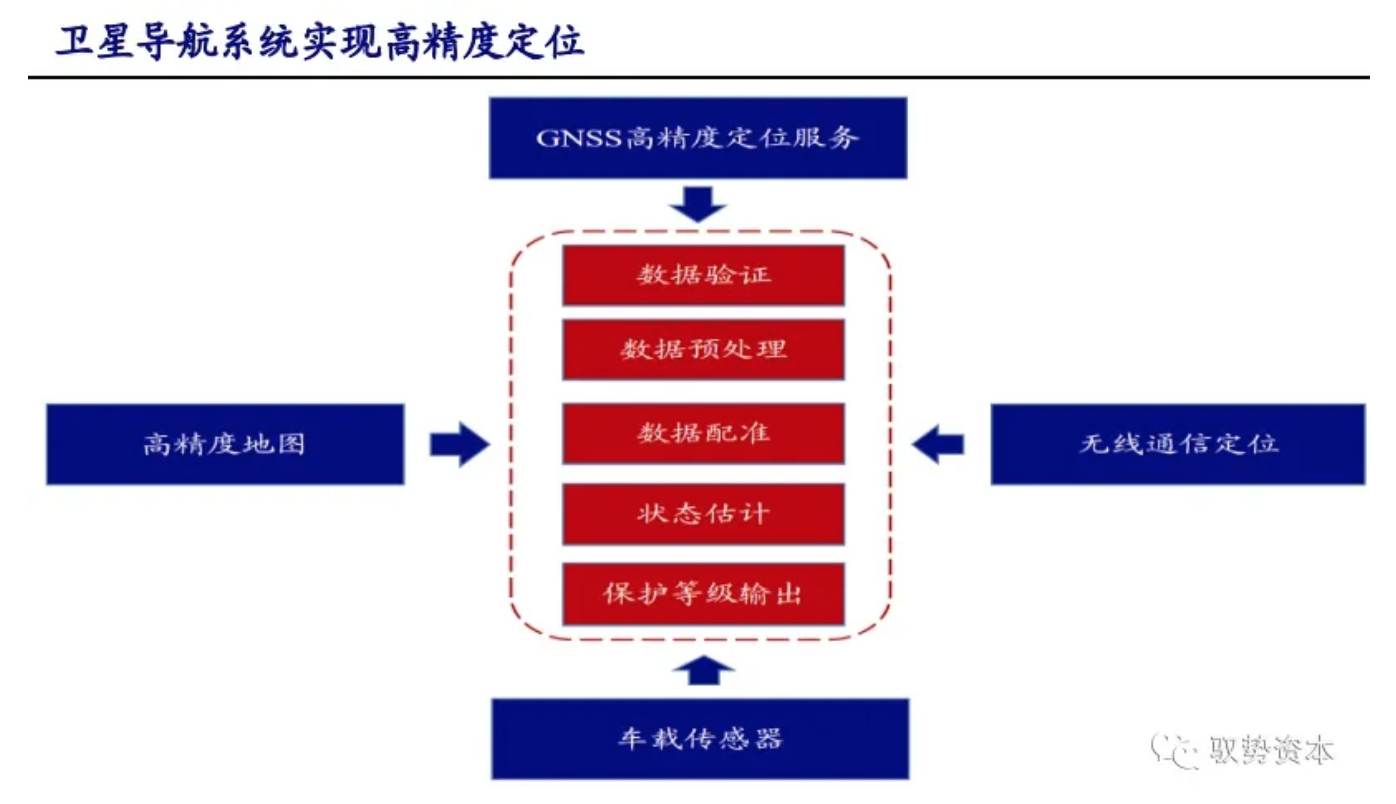

智能驾驶高精度定位技术包含五大方面。智能驾驶高精度定位服务的技术包括数据验证、数据预处理、数据配准、状态估计、保护等级输出构成的多源传感器融合定位系统,精度及技术水平要求高,最终与传感器构成“环境感知+高精度定位”系统,将车辆位置精准定位,以及实时外部信息反馈,实现最优路径规划、交通救援等功能,助力自动驾驶进程。

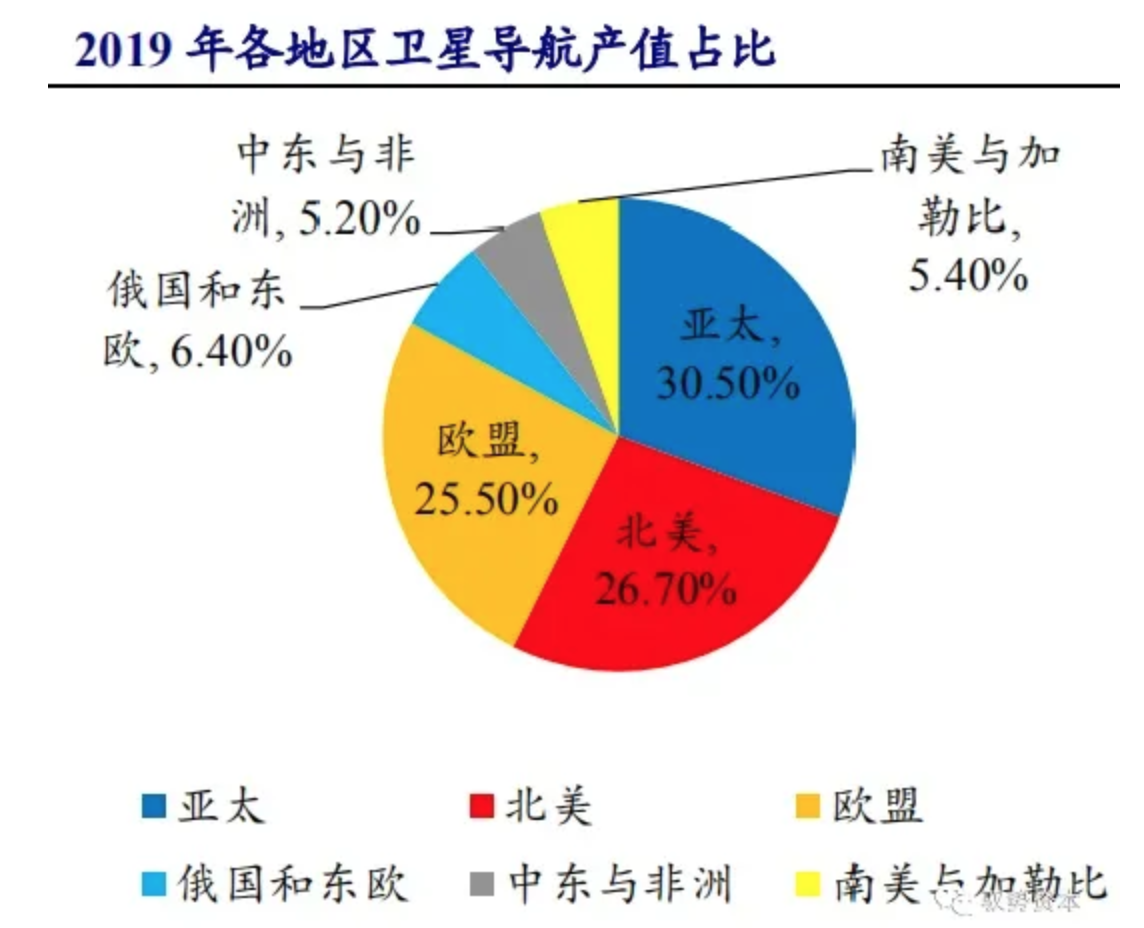

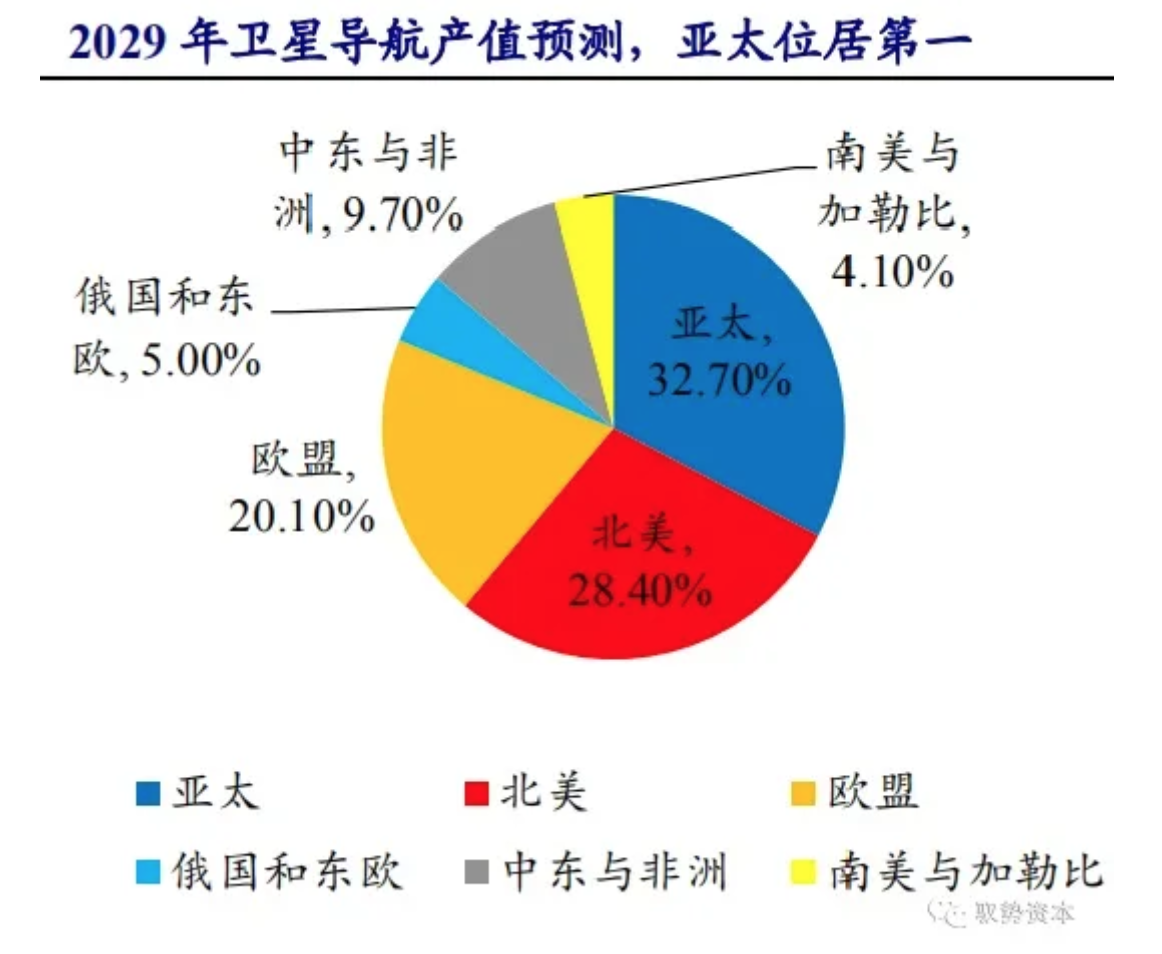

亚太地区有望在2029年成为全球卫星导航核心地区。根据前瞻产业研究院数据显示,预计2029年亚太地区卫星导航系统占比为32.70%,约达1060亿欧元,形成全球GNSS系统核心地区,终端保有量达51亿台,占全球总量53.7%。由于我国北斗系统具备技术、双向通信等优势,注重与全球主要卫星导航系统的协调合作,且能够提供面向全球范围的定位导航受时、短报文通信、国际搜救等服务,有望以“互联网+北斗”为基础,促进北斗高精度服务商业化应用,推动国内厂商市场份额提升。

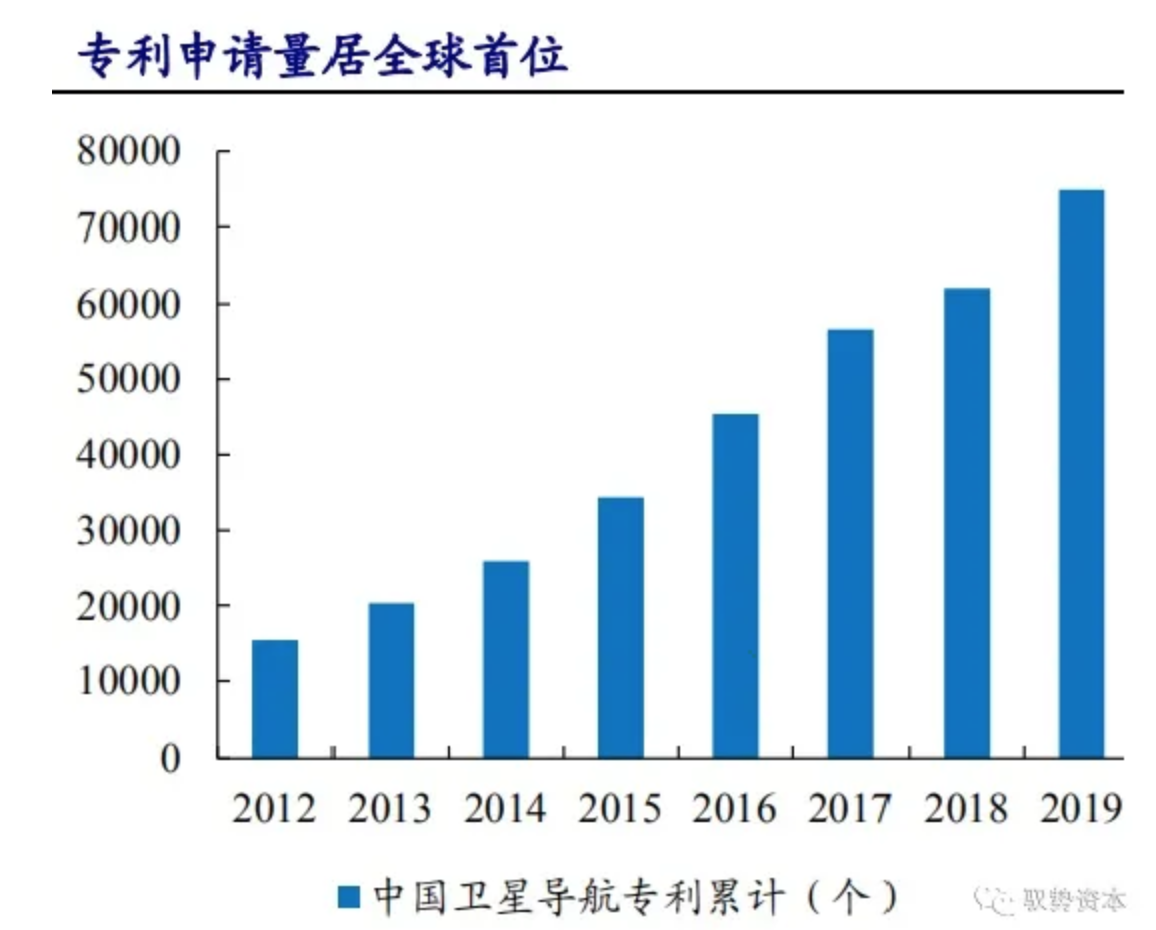

我国卫星导航专利数居全球首位,导航型芯片模块销量突破1亿片。据前瞻产业研究院资料显示,截至2019年,中国卫星导航专利申请总量达74897件,居全国首位,主要系北斗全球系统建设和产业发展推进所致,发展势头强劲,奠定技术优势。导航型芯片模块增速虽有所趋缓,但2019年已突破1亿片,需求量上升,市场规模持续扩大。

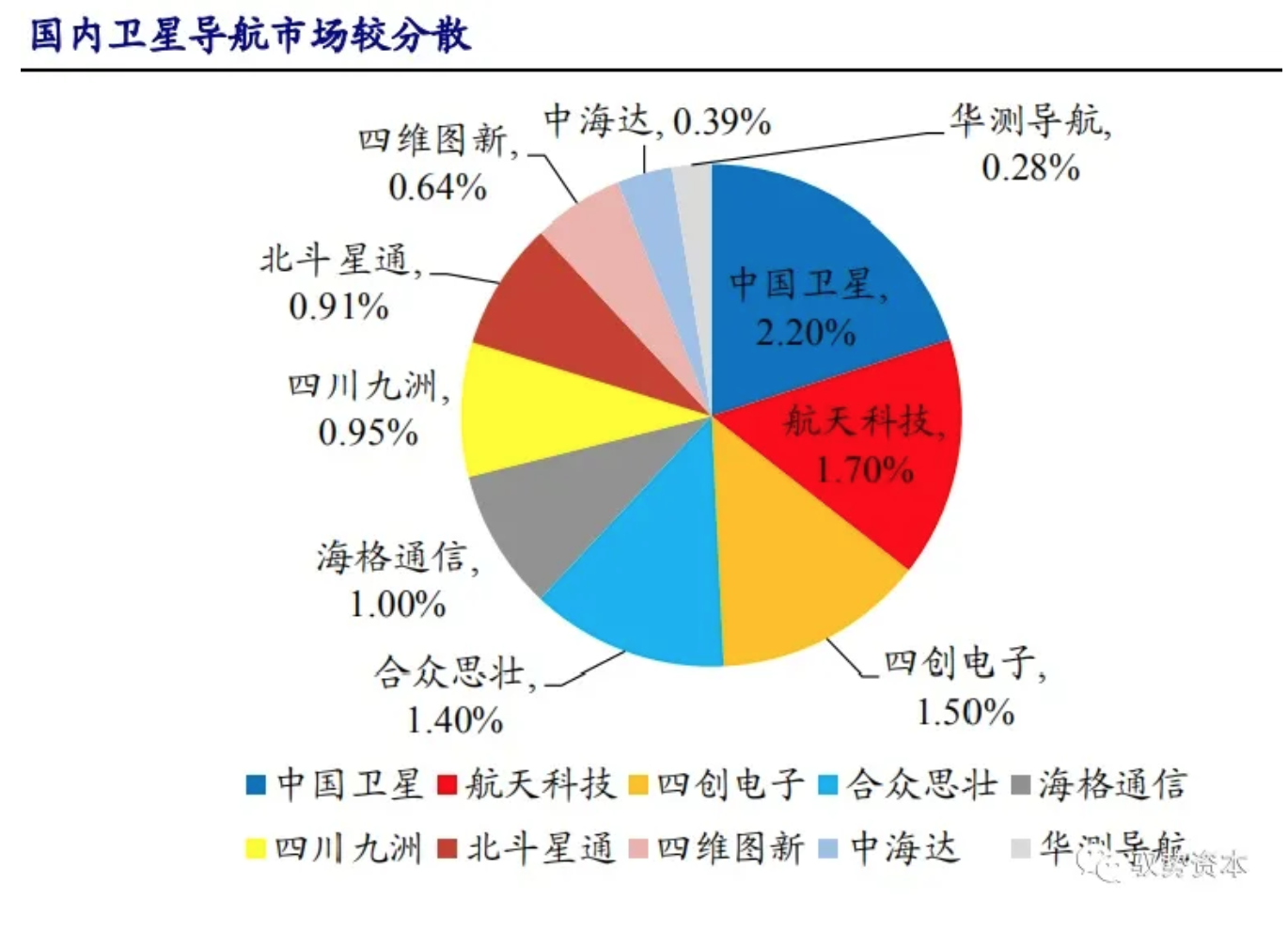

卫星导航市场准入门槛高,市场格局相对稳定。我国已实现卫星导航市场“进口-国产替代-产品出口”的发展历程,由于该市场行业壁垒较高,融合卫星定位、微电子、无线通讯等多个技术、多种学科,需要多年技术积累,市场准入门槛较高,客户品牌黏性强,市场格局稳定,竞争主要集中于产品、客户和价格上。从2018年市场份额上看,中国卫星、航天科技、四创电子、合众思壮占据主要市场份额。其中北斗星通、四维图新、中海达致力于相关产品的研发和推广,随高精定位地图在车联网领域应用程度的深化将进一步受益。

车联网

车联网投资规模测算

路端投资规模测算

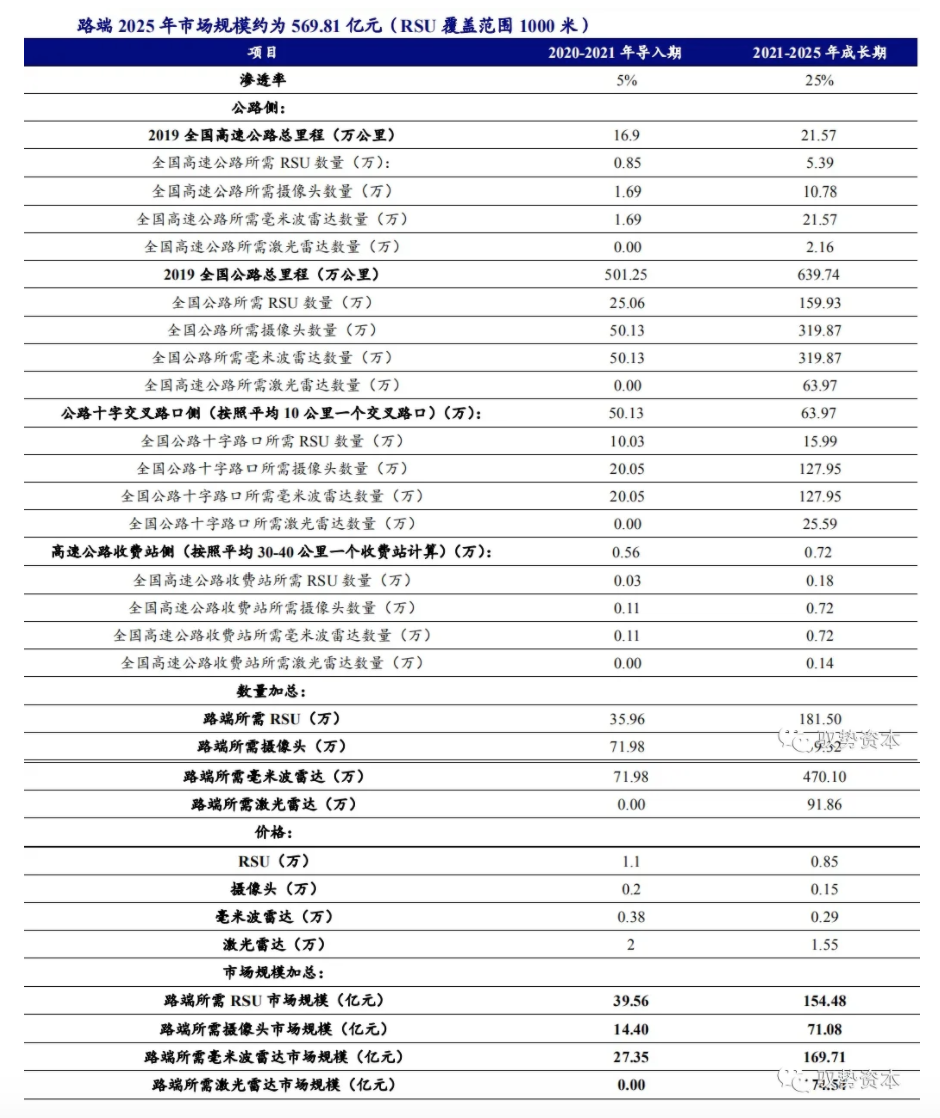

假设1:C-V2X路侧设备的部署位置主要包括三类。一类部署在城市内交叉路口,用于提升交通效率和安全性。目前RSU的通信距离通常在500-1000米,基本能覆盖城市内交叉路口之间的距离,因此一个交叉路口需配备一套RSU设备,路口的每条分岔路上前后方向需配置2个高清摄像头、2个毫米波雷达和2个激光雷达(2025年L4级别自动驾驶需要,下同,此时渗透率为1%)。二类在城市间的高速公路,以及城市内部快速路、绕城快速路,平均每隔1000m左右需部署一套RSU路侧设备,同时一个RSU的左右方向需配置2个高清摄像头、2个毫米波雷达和2个激光雷达。三类则部署在高速公路收费站,假设每隔高速公路收费站需部署一套RSU路侧设备,平均4个出入口,每个出入口处部署1个高清摄像头、1个毫米波雷达和1个激光雷达。

假设2:根据《C-V2X产业化路径和时间表白皮书》,2019-2021年“在国家车联网示范区、先导区、特定园区规模部署路侧设施,形成示范应用”,2022-2025年“在全国典型城市、商速公路逐步扩大C-V2X基础设施覆盖范围”,我们预计:2020-2021为车联网导入期,2021-2025年为快速成长期,假设导入期内实现5%覆盖,成长期内实现25%的覆盖。

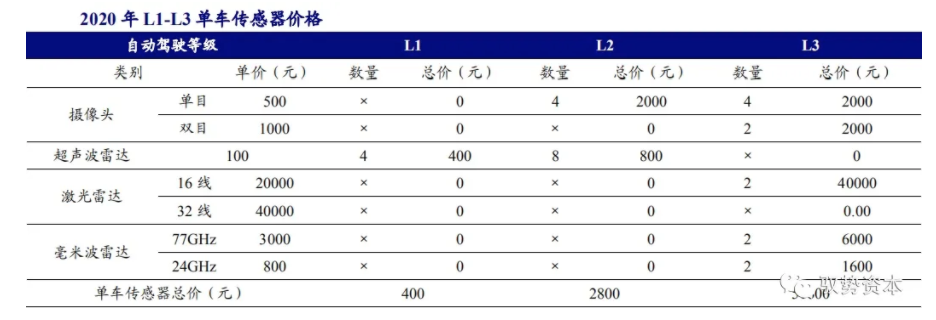

假设3:我们预计,当前激光雷达在传感器成本中占比较高,16线约2万元,32线约为4万元,一般配置于L4/L5级别自动驾驶车辆中。摄像头单目500元,双目1000元,高清的则更贵,再加上摄像头控制单元,一套系统平均2000元。毫米波雷达24GHZ为800元,77GHZ为3000元。当前RSU单价为1.1万/台,所有产品随着规模量产和技术迭代,每年以5%价格下降,2020-2021年导入期RSU

结论:为实现车路协同,路端RSU市场规模约为569.81亿元。2019年全国高速公路总里程达16.9万公里,全国公路总里程达501.25万公里,每年均以5%的速度增长,则到2025年RSU市场规模为154.48亿、摄像头市场规模71.08亿、毫米波雷达市场规模169.71亿、激光雷达市场174.54亿,合计569.81亿元。

车端投资规模测算

传感器规模达千亿级

激光雷达单价高,传感器数量与自动驾驶程度同步上升。传感器的种类和数量随自动驾驶级别的提升而逐渐升高,当前激光雷达在传感器成本中占比较高,16线约2万元,32线约为4万元,一般配置于L4/L5级别自动驾驶车辆中。传感器配置数量和各类传感器价格均为市场调研结果,计算得出L1至L3级别单车价格约为400元、2800元、51600元。

2020年车端传感器市场规模达469.80亿元。受疫情影响,2020年汽车产量较2019年或呈下降趋势,预计产量约为2250万辆,工信部在《《车联网(智能网联汽车)产业发展行动计划》中表示2020年车联网用户渗透率将达30%。在智能网联汽车中,L1、L2、L3的占比约为30%、60%、10%,L4/L5级别暂未实现量产。以此计算得出,2020年车端传感器市场规模约为469.80亿元。

2025年各类传感器单价下降。由于技术升级、市场竞争等因素,各类传感器市场价格均呈下降趋势,预计各类传感器以每年5%幅度下降,至单车传感器价格下调,2025年L4级别自动驾驶开始量产,预计市场规模将进一步上升。

2025年传感器市场规模达6397亿元。从2015年至2019年,乘用车产量CAGR约为3%,以此计算得出2025年乘用车总产量约为2608万辆。据前瞻产业研究院资料显示,车联网渗透率约为77%,L1、L2、L3、L4级别占比约10%、20%、55%、15%,L5暂未实现量产。经计算得出2025年车端传感器市场规模达6397亿元。

经济复苏加速车联网渗透率提升

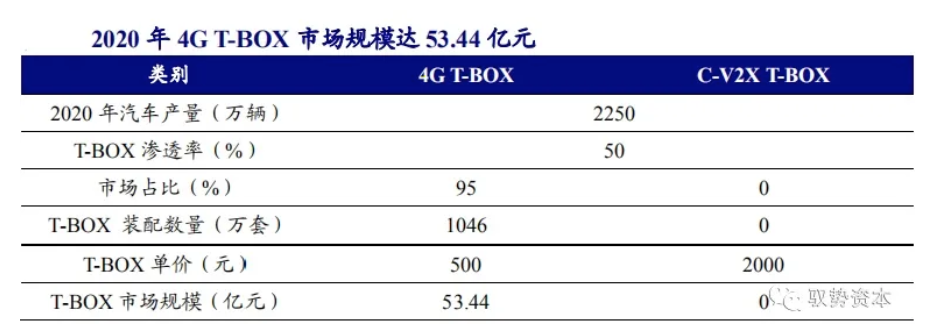

2020年4G T-BOX市场规模将达53.44亿元。据佐思汽研发布的《2020年全球及中国T-BOX行业研究报告》显示,2020年第一季度T-box装配率达46.70%,4G T-BOX占比约为93%,考虑到3G T-BOX将逐步推出市场,预计2020年4G T-BOX占比将达95%,2020年C-V2X T-BOX暂未投入市场。预计2020年4G T-BOX市场规模将达53.44亿元。

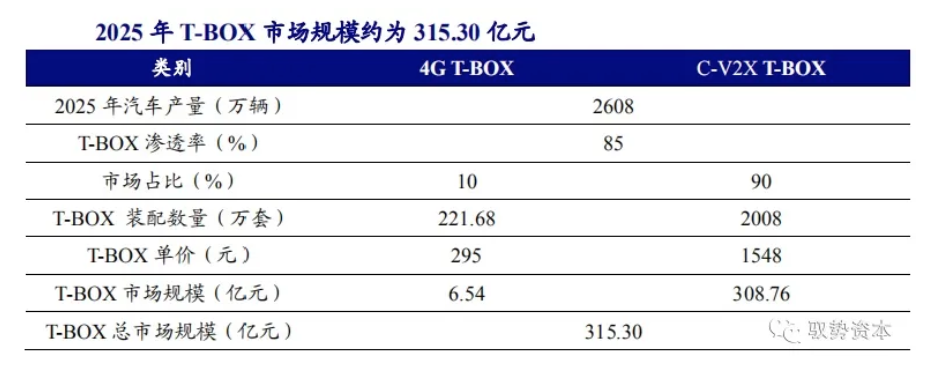

2025年T-BOX规模达315.30亿元。由于技术升级、产品迭代等因素,预计4G T-BOX价格呈下降趋势,由于C-V2X T-BOX技术壁垒更高,产品推出时间交完,价格下降幅度将低于4G T-BOX,因此假设4G T-BOX每年下降10%,C-V2X T-BOX每年下降5%,且由于5G全面布局,3G T-BOX完全退出市场,4G T-BOX与C-V2X T-BOX占比约为10%和90%。经计算,2025年T-BOX市场规模约为315.30亿元,呈明显上升趋势。

车载单元规模与汽车产量紧密相关

车载单元技术较为成熟,预计2025年市场规模将达13.38亿元。2018年车载单元渗透率已达31%,随相关政策推动,渗透率在2019至2020将进入大幅上升阶段,预计2020年渗透率将达65%,随后渗透率增速趋缓,预计2025年达到95%。由于车载单元技术较为成熟,因市场竞争,汽车行业景气度下降等因素,假设车载单元单价下降幅度为每年5%,其余假设及测算方式与前文一致,得出车载单元2020年市场规模达10.24亿元,2025年达13.38亿元。

车载通信器件总规模

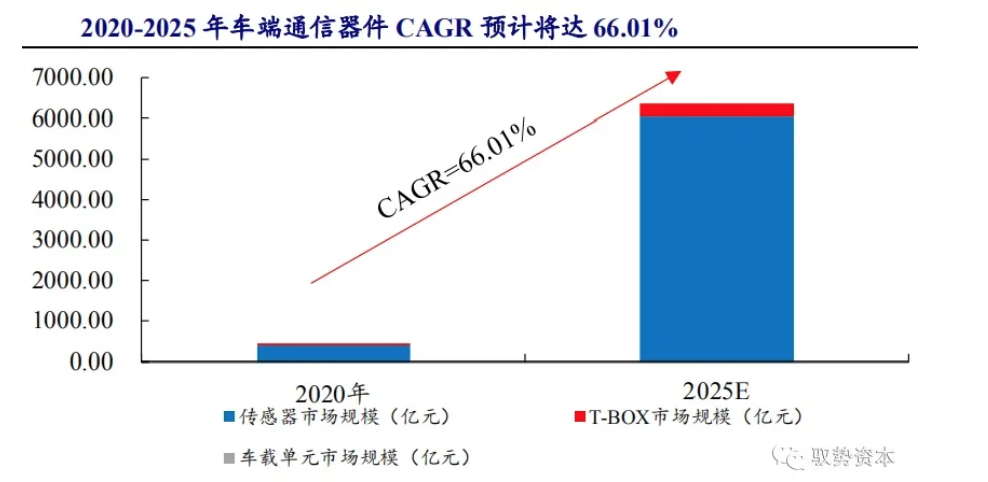

2025年车端相关通信零部件规模达6723.95亿元,CAGR达66.01%。经加总,车端传感器、T-BOX、车载单元2020年总市场规模为533.24亿元,2025年增至6723.95亿元,CAGR达66.01%,整体市场呈较高速度增长,市场景气度持续提升。

车联网

相关标的

推荐标的

广和通(300638.SZ)

核心关注点:

公司经长期经营具备客户资源、地域、产品优势。低于公司主要产品包括无线通信模块以及基于其行业应用的通信解决方案、主要应用于车联网、移动支付、智慧城市等领域,已在华南、华东、华北、西南、香港、美国、德国等地进行业务布局,客户粘性强,通过产品结构的优化和规模效应带来经营业绩的提升。2020年,公司收购Sierra Wireless全球车载前装模块龙头企业,Sierra Wireless是全球领先的无线通信模块供应商,在嵌入式车载前装蜂窝模块领域拥有15年的行业经验,其车载前装通信模块安装量在全球位居前列,下游客户包括VW(大众集团)、PSA(标致雪铁龙集团)及FCA(菲亚特克莱斯勒汽车公司)等全球知名整车厂,并长期保持合作关系,此次收购将加速公司在全球车联网的布局。

公司注重新产品和技术的研发升级。为维持竞争力,公司专注于产品研发与市场开拓,具备成熟的研发团队和较强的研发实力,至2019年已取得29项发明专利、41项实用新型专利以及46项计算机软件著作权,能够满足多个领域应用,为市场开拓奠定良好基础。

主要财务数据:

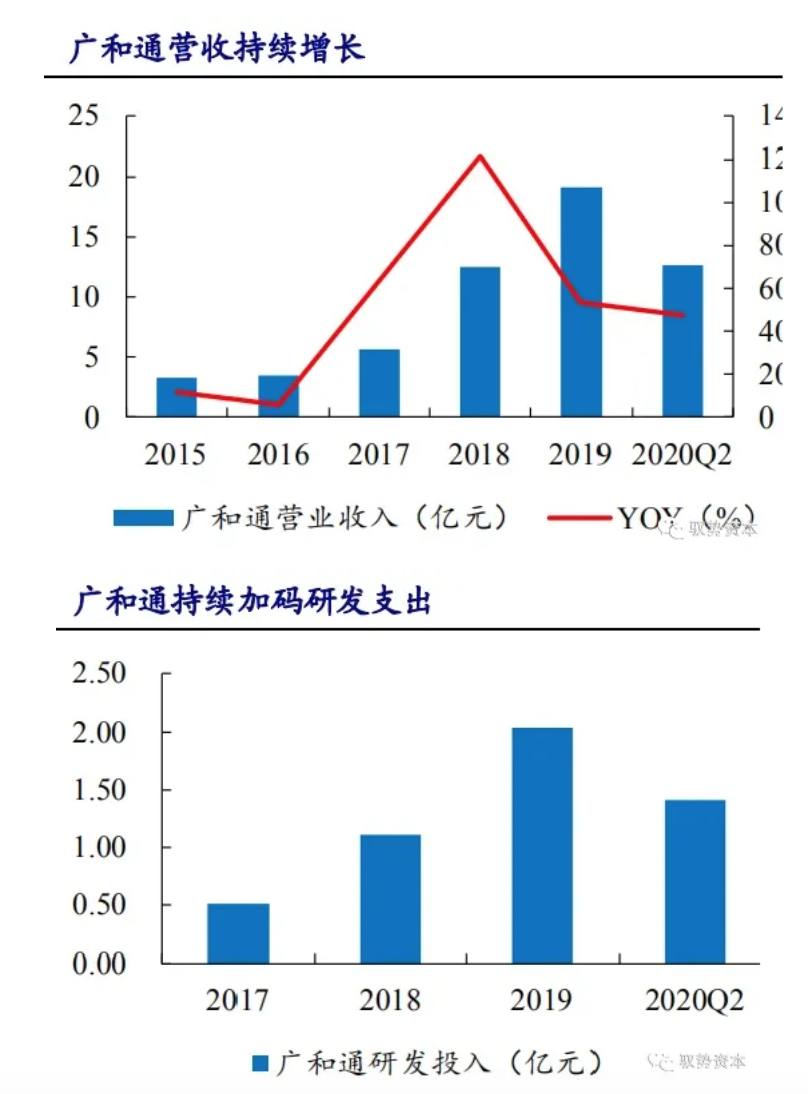

广和通2020年第二季度实现营业总收入12.66亿元,相比2019年同期上升了47.42%。公司研发支出持续增加,2020年第二季度研发支出1.41亿元,占营业收入11.13%。

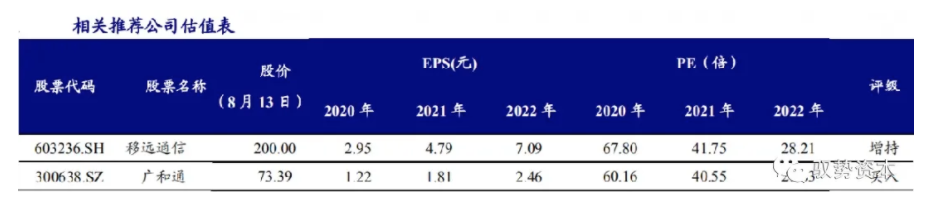

移远通信(603236.SH)

核心关注点:

公司于通信模组专业化发展,逐渐发挥规模优势。公司专注于无线通信模组及解决方案设计,当前已具备多样性产品及功能以满足不同场景应用需要,通过建设智能制造中心提高生产销量及产能供应。已和长城、上汽、通用等大型车企达成合作关系,不断拓展全球战略布局,具备技术、产品及规模上的相对发展优势。

公司保持高水平研发投入,提升产品竞争力。公司不断推出、储备符合市场需求的创新型产品以维持持续发展动力。目前在上海、合肥等地设立研发中心,取得授权专利94项,商标46项,软件著作权108项,相关技术、产品获得多项表彰。

主要财务数据:

移远通信2020年第一季度实现营业总收入10.30亿元,相比2019年同期上升了39.25%。公司研发支出持续增加,2020年第一季度研发投入1.16亿元,同比增长110.91%。

参考资料来自:开源证券、驭势资本研究所

END

驭势资本是一家以研究驱动的硬科技精品投资银行,深耕集成电路、5G、物联网、数据智能和汽车科技领域,为顶尖的科技创业者提供专业资本服务。核心团队在硬科技领域拥有丰富的投融资经验,先后投资及服务的项目包括翱捷科技、臻驱科技、微众银行、微医集团、宏晶科技、晟矽微电子、地大信息、曼荼罗、美林数据、事成股份.

原文链接:https://mp.weixin.qq.com/s/DpFDWsZgmYC9inkx2g9iiA

微信号

更多硬科技领域的技术和市场分析请关注驭势资本专栏。