基站

基站滤波器概述

滤波器是什么?

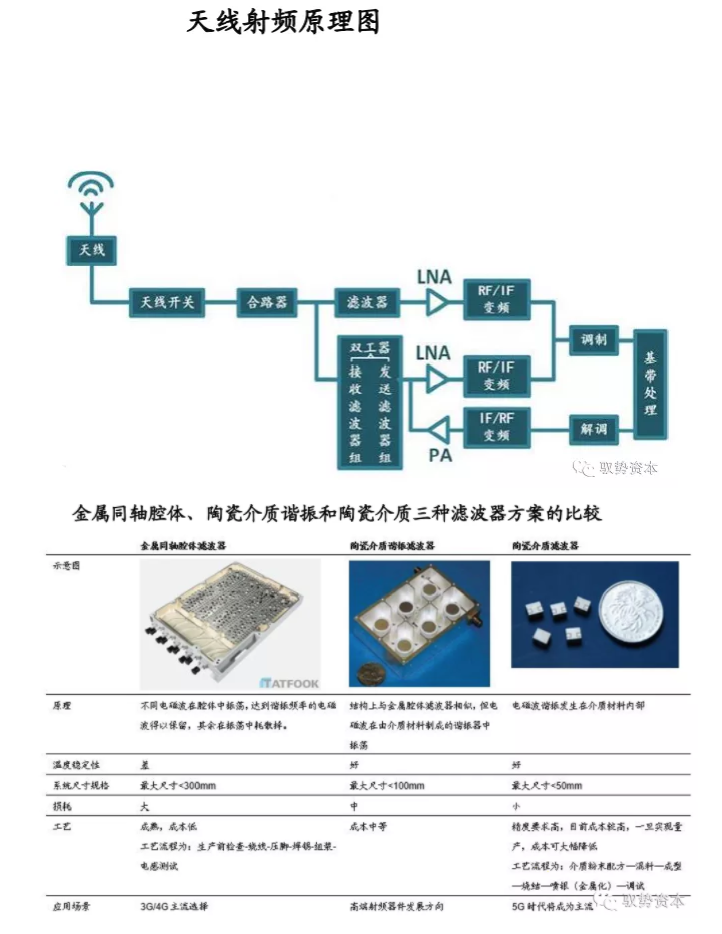

滤波器是基站射频核心器件,滤波器过滤的是电磁波信号,只允许需要的信号通过,主要目的是为了解决不同频段、不同形式的无线通讯系统之间的干扰问题。目前,主要的三类滤波器分别是金属同轴腔体滤波器、金属腔体+陶瓷介质谐振杆滤波器和陶瓷介质波导滤波器,后两者的原材料均涉及陶瓷介质。3G/4G时代以金属同轴腔体滤波器为主。

工艺流程

采用高温烧结工艺,流程为:射频/结构设计—介质粉末制造—喷雾造粒—压制成型—烧结—研磨—金属化—制电极—调试等环节,其中,核心制造工艺主要包括粉体配方、压制成型及烧结、金属化和调试四大环节。

技术创新

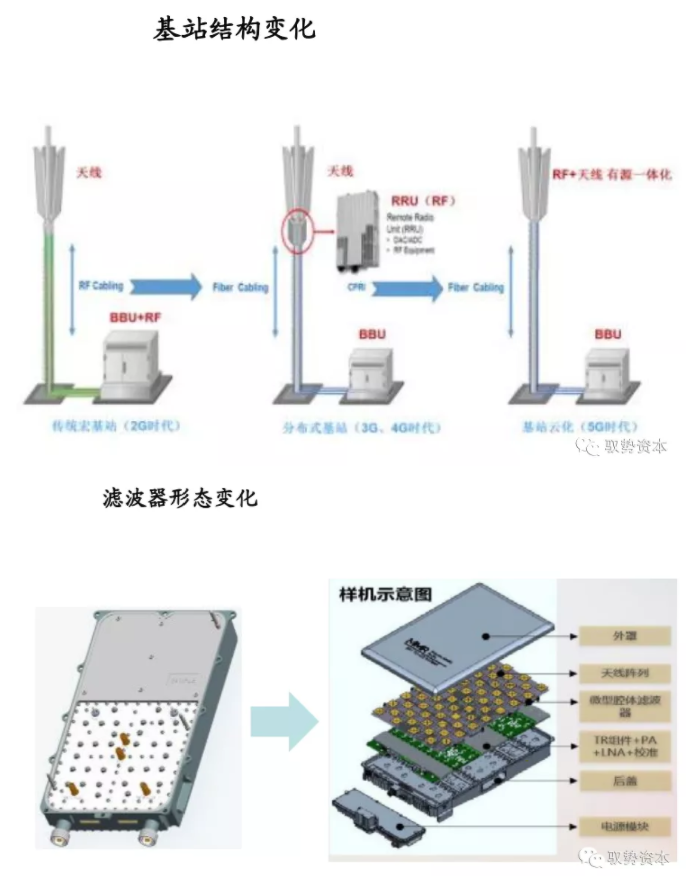

3G到4G滤波器形态变化不大,主流产品是金属腔体滤波器。5G时代Massive MIMO技术和有源天线的应用驱使滤波器小型化和轻量化,滤波器行业面临技术升级,金属腔体向陶瓷介质滤波器演进。华为在推进纯介质波导滤波器的应用上最为激进,其他主设备商以半介质或小型化金属滤波器为主。

陶瓷介质滤波器的生产工艺关键环节

陶瓷滤波器的生产技术难点在于一致性,陶瓷粉体材料的配方、生产的自动化以及调试的良率和效率都是滤波器生产的难点所在。

粉体制备:自有配方是企业竞争力之一。

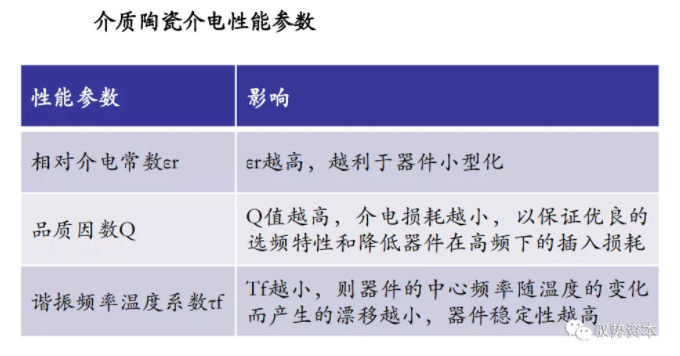

陶瓷粉体配方是决定滤波器性能好坏的关键因素,只有拥有好的材料配方才能获得相应的高Q值介质陶瓷,酸碱控制不合理、杂质等因素都将损害粉体质量。

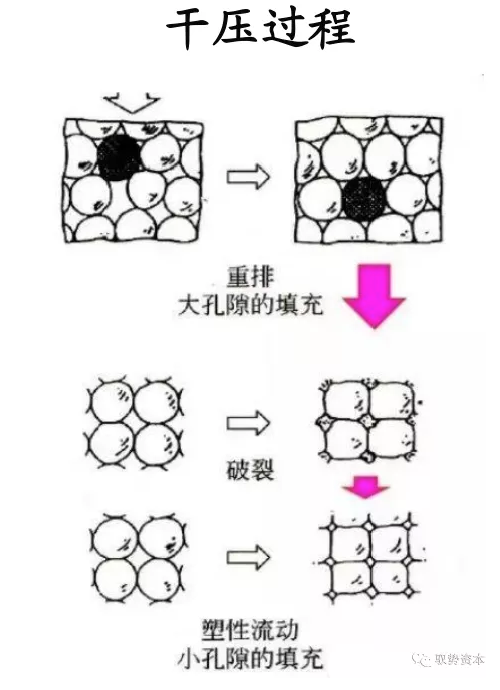

干压成型:粉末干压成型设备的自主化和生产工艺是核心竞争力之一。

干压流程是将造粒好的粉料放入模具中,最终使其重排变形而被压实,形成具有一定强度和形状的陶瓷素胚。影响因素主要包括:粉体性质、粘结剂和润滑剂的选择、模具设计、压制过程中的压制力、加压方式、加速速度与保压时间等。

烧结:烧结炉的自主化和生产工艺是核心竞争力之一。胚体在高温作用下,最终形成坚硬的具有某种显微结构的多晶烧结体。烧结工艺决定了陶瓷的晶粒大小和密度高低,进而影响陶瓷的机械强度和极化,工艺的改进能显著影响产品性能。

陶瓷介质滤波器的生产工艺关键环节

陶瓷滤波器的生产技术难点在于一致性,陶瓷粉体材料的配方、生产的自动化以及调试的良率和效率都是滤波器生产的难点所在。

CNC加工:生产工艺成熟的厂商可以跳过CNC加工环节,大幅提高生产时间。CNC加工即采用CNC数控机床进行磨削,精确陶瓷介质机体的尺寸精度。

金属化:采用化学电镀、喷涂、溅射、丝网印刷等工艺在陶瓷介质基体上覆银层,经过烘银炉烧银,可使用激光设备调节镀银层。

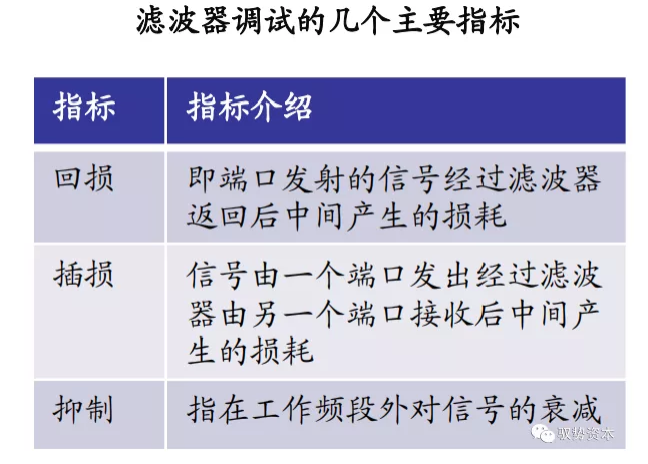

调试:传统腔体滤波器通过调节谐振杆进行调试,主要有回损参数、插损参数、带外抑制参数等。

陶瓷滤波器的调试只能通过磨削,由于陶瓷打磨的不可逆性,产品的调试是影响产品良率和生产效率的关键环节。

陶瓷介质滤波器在5G应用中存在多方面优势

陶瓷介质滤波器在小型化、轻量化、低损耗、温度稳定性、性价比上存在优势

5G时期滤波器用量成倍增加,对器件尺寸、重量、发热性能、价格提出更高要求。4G RRU重量在13-20kg之间,5GAAU重量在38-47kg之间,导致天面承重受到巨大挑战。

陶瓷介质的品质因数Q值高,相对介电常数高,损耗小。根据电磁波的传播特性,当电磁波从高介电常数的介质进入低介电常数的介质时,会在介质分界面上发生发射和折射。当入射角大于或等于临界角时,电磁波会发生全反射。介质的介电常数越高,临界角越小,在介质表面容易形成磁壁,电磁场能量集中在谐振腔内,辐射损耗小。介质本身的损耗决定谐振器的Q值,Q=1/tanδ(δ是损耗角),Q值越高,电磁震荡更容易维持下去。

陶瓷介质相对介电常数最高可达90以上,可大大缩小滤波器的体积和质量,且不会降低滤波的性能。滤波器的尺寸与谐振频率、材质的相对介电常数有关,谐振频率越高、相对介电常数越高,器件尺寸越小。介质滤波器几何尺寸为波导波长的一半。

陶瓷介质材料比金属材料轻且便宜。

基站滤波器行业壁垒

行业壁垒高:

认证壁垒。通过下游通信主设备商的认证并进行批量供货需要经过通信主设备商较长时间的考察、审核,供应商一旦通过主设备商的认证,主设备商不会轻易考虑更换,但若跟不上技术革新,则可能被淘汰。(对自主研发能力和快速响应能力要求高)

技术壁垒。滤波器从设计到生产制造需掌握多种学科领域的关键技术,要生产出高性价比的产品,供应商需要长时间的积累。

客户信任。5G和物联网时代,对万物互联的可靠性和安全性提出更高的要求和保障,系统集成商对供应商的能力认证和信任更重要,将会谨慎选用新进入者。

资金壁垒。滤波器的生产设备包括模具加工设备、压铸机、数控加工中心、网络分析仪等高价值设备,批量生产前期投入资金较多。应对客户的付款信用期也需要充裕资金。

基站

基站滤波器行业市场空间

5G时代基站滤波器的挑战和机遇

5G相比4G时代的基站结构变化,对基站天线射频端带来增长空间

1)天线和射频一体化集成AAU(天线+RRU=AAU);2)BBU拆分为CU(集中单元)和DU(分布单元);

3)Massive MIMO天线的广泛应用要求射频通道数大幅增加(从4G时代的平均2发2收变成未来主流的64发64收,以及32发32收或16发16收)

5G时代滤波器技术革新,新产品前期毛利率较高

5G宏基站容量测算

电磁波在空间中的传输遵循如下公式:

传输损耗=20LogF+20LogD+32.4

其中,F是电磁波的频率,D是传输距离。

核心假设:

(1)4G频率按2.4GHz,5G频率按3.5GHz测算(2)基站是通过蜂窝的形式覆盖的,近似以圆形来模拟(3)5G信号达到4G相同的覆盖

主要结论:

(1)4G基站覆盖距离是5G基站的1.5倍

(2)4G基站覆盖面积是5G基站的2.1倍

(3)达到4G相同的覆盖,5G基站数量是4G的2倍

基站滤波器市场空间详细测算:量价齐升

假设前提:基于国信证券对未来几年5G基站建设数量的预测。

2018年是4G建设的第6个年头,4G建设高峰期发生在2014-2016年,每年建设基站近百万。按照三大运营商合计口径,2018年4G基站数已超过450万个。

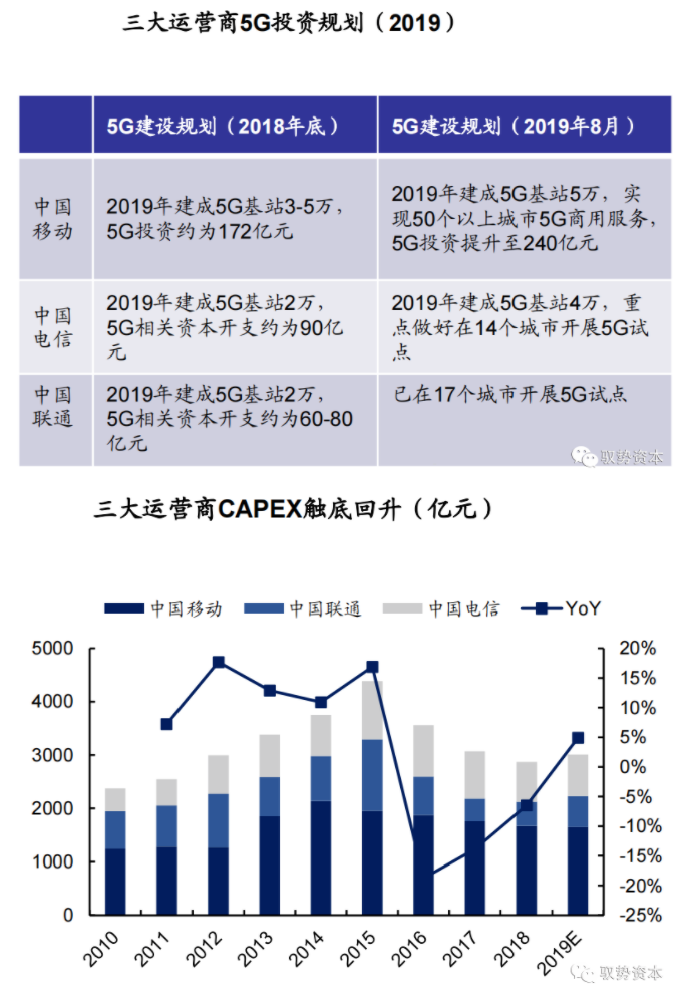

2019年为5G建设元年,预计2021至2023年达到高峰期,每年新增5G基站超过100万,仅基站侧投资就达到2000-3000亿元。

市场空间推算:

5G时代滤波器的市场空间=基站数x单基站滤波器用量(即单基站通道数量)x单通道滤波器价格

4G时代滤波器的市场空间=基站数x单基站使用滤波器的价格(天面数x单天面对应价值量)

基站数:国内4G基站数约450万个,全球4G基站数约为国内2倍,约900万个。按1.2倍保守计算,5G国内基站总数约540万个(建设周期2019-2025年),同期全球基站数约1080万个。按1.5倍计算,5G国内基站总数约675万个,同期全球基站数约1350万个。

4G滤波器市场空间:单基站3面天线,每面天线对应的滤波器价值量目前为800-1000元,假设前期每年降价幅度20%,算得,国内4G滤波器市场空间约214.83亿元,全球市场空间约429.66亿元。

5G滤波器市场空间:5G高容量热点场景的主流方案是64T64R,即64个通道,则一个基站3面天线,192个通道。预计当前价格约50元/单通道,且随着工艺水平和调试水平的进步,价格有望进一步下降,假设在5G滤波器供应期间的滤波器单价每年降幅10%。算得,国内5G滤波器市场空间为372.21亿元(是4G的1.73倍),全球市场约735.50亿元(是4G的1.71倍)。

基站滤波器市场空间详细测算:量价齐升

市场空间推算

基站

基站滤波器产业链上下游分析

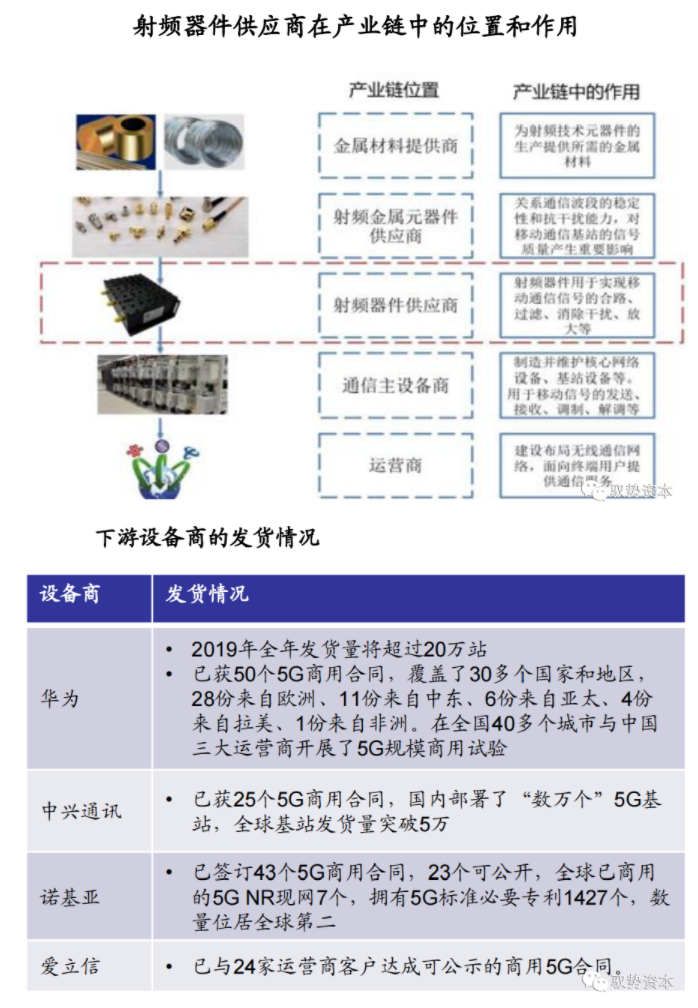

产业链分析:

传统金属射频滤波器行业上游是射频金属元器件和结构件提供商,行业集中度较低。5G时代上游原材料从金属材料向陶瓷粉体转变,陶瓷粉体配方直接影响滤波器的性能,因此自有成熟配方是滤波器厂商的核心竞争力之一,也有助于降低成本。

2000年之前,微波陶瓷的核心生产技术主要掌握在日本和美国手中,目前,国内厂商已经掌握了陶瓷粉体的生产工艺,尚属起步阶段。

基站滤波器产业链分析

产业链分析:

行业下游是通信设备集成商,产品由主设备商集成后交付给运营商。运营商CAPEX决定行业发展进度,主设备商影响上游行业竞争格局。

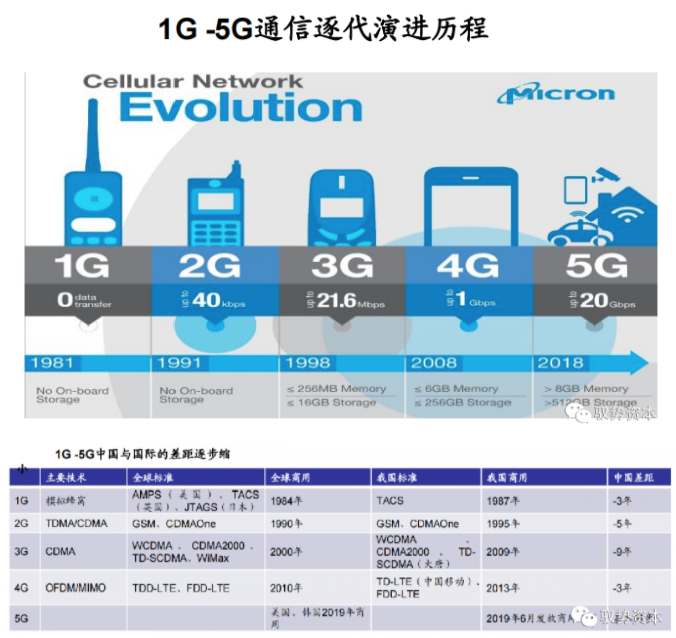

从投资周期来看,每一代移动通信网络以10年为周期迭代商用,我国5G预计将于2020年大规模商用,目前正处于4G末期,并逐步向5G过渡,预计4G和5G将并存一段时间。从我国5G基础设施建设节奏来看,预计2019年是行业产能爬坡阶段,2020年是行业投资放量的起点,2021-2023年是5G投资建设的高峰期。

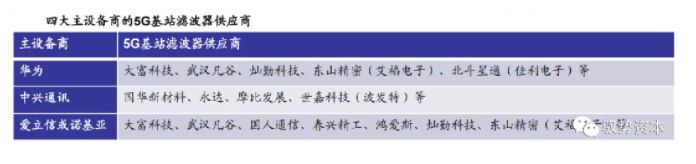

从主设备商的生态格局来看,每家主设备商根据自己的技术路线培养自己的供应商体系,在通信设备行业各细分领域会选择3-4家核心供应商,决定了上游滤波器行业的竞争格局。随着技术革新和优胜劣汰,新一轮通信周期来临时上游供应商行业竞争格局面临洗牌。

运营商建设情况

国际来看,目前宣布商用的国家有美国、韩国、瑞士、英国等,其中,韩国预计今年年底将建成9万个5G基站。

国内来看,中国移动2019年建成超过5万个5G基站,在超过50个城市5G商用,2020年地级以上城市5G商用;中国联通已在40个城市开通5G试验网络;中国电信在17个试点城市5G试验网建设,并迅速推进至40个城市。

基站

基站滤波器行业竞争分析

行业格局:3G开始国产替代,4G国产厂商居上

行业格局演变

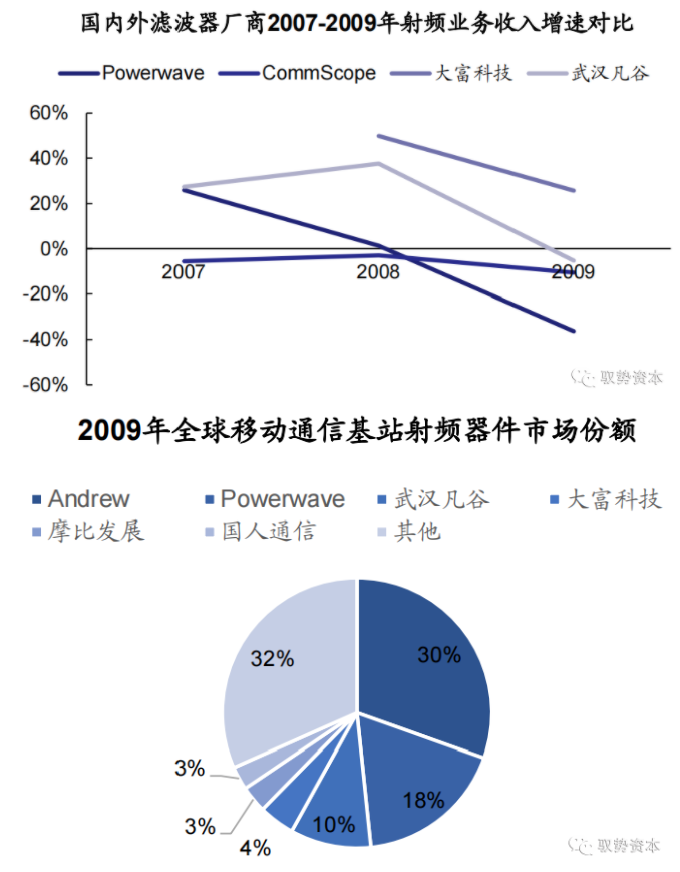

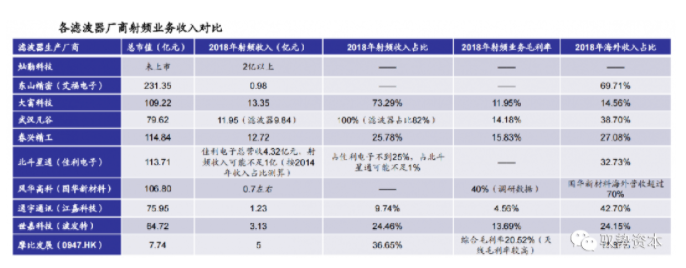

3G时代是国产替代初期阶段,4G时代国外厂商退出竞争,5G时代是面对技术升级的新一轮优胜劣汰。

2004年之前,全球射频市场主要为外资厂商占据,当时的6家主要供应商为康普、波尔威、瑞美、飞创、弗雷、安德鲁。安德鲁于2004年收购弗雷,波尔威于2005年收购瑞美,又于2006年收购飞创,康普于2008年收购安德鲁,至此,康普和波尔威成为全球射频市场的两大巨头。

3G时代,即2010年前后,基站滤波器行业处于中外厂商共存的状态,部分主设备商自研滤波器,将生产工序外包。主要滤波器厂商包括国际龙头Powerwave、CommScope(Andrew)和Kathrein,以及国内厂商大富科技、武汉凡谷、摩比发展等。

行业格局:5G格局仍存在不确定性

行业格局演变

4G时代,即2010年-2014年,国外厂商基本退出滤波器供应商竞争。大富科技2005-2008年期间是Katherin的控股公司,在2012年又收购了Powerwave和CommScope的中国资产,分别是苏州波尔威(飞创、瑞美、阿尔贡)和深圳弗雷100%股权。春兴精工收购迈特通信。

5G时代的滤波器相比4G时代在原材料、产品形态、生产工艺等方面都有了质的革新,行业格局重新洗牌,随着运营商5G建设招标的逐步落地,格局会逐渐明晰。

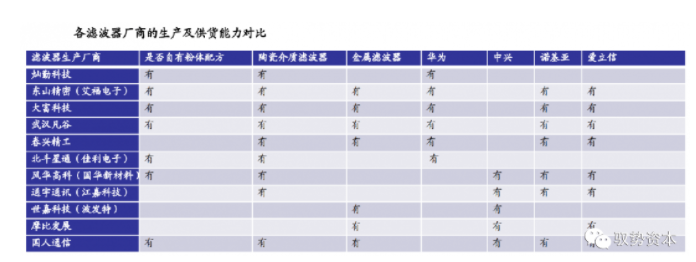

5G基站中使用的滤波器有两种方案,分别是小型化金属滤波器和陶瓷介质滤波器,我们认为,前者是4G向5G的过渡方案,后者是未来基站滤波器的主流方案。目前除了华为在陶瓷介质滤波器应用上较为激进外,其他大部分主设备商,如中兴通讯、爱立信、诺基亚等选择兼顾两条路线,并在5G商用前期先采用小型化金属滤波器。

行业玩家:各厂商基本情况介绍

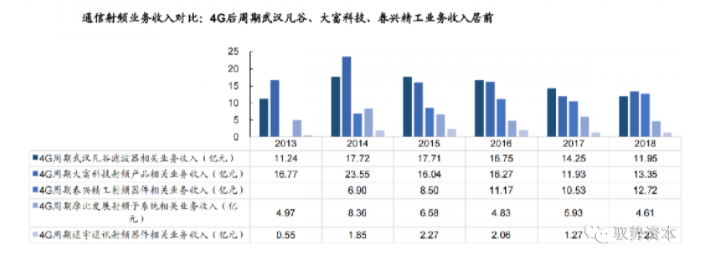

射频业务收入对比

2018年通信射频业务规模(2019年排列顺序或有调整):大富科技>春兴精工>武汉凡谷>摩比发展>世嘉科技(波发特)>灿勤科技>通宇通讯>东山精密(艾福电子)>风华高科(国华新材料)>北斗星通(佳利电子)

2018年通信射频业务集中度(2019年排列顺序或有调整):武汉凡谷>大富科技>摩比发展>春兴精工>世嘉科技>通宇通讯

射频业务收入对比:回顾4G时期

2013-2014年大富科技通信射频业务体量高于武汉凡谷,2015-2017年市场价格战激烈,凡谷获取较高份额,2018年大富科技和春兴精工超过武汉凡谷。

公司收入与三大运营商的资本开支总和(或当年新建基站数)呈现一定的正相关性。

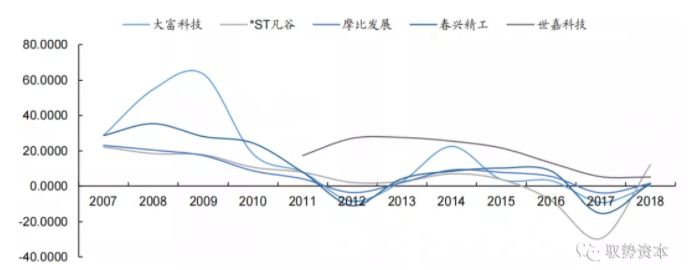

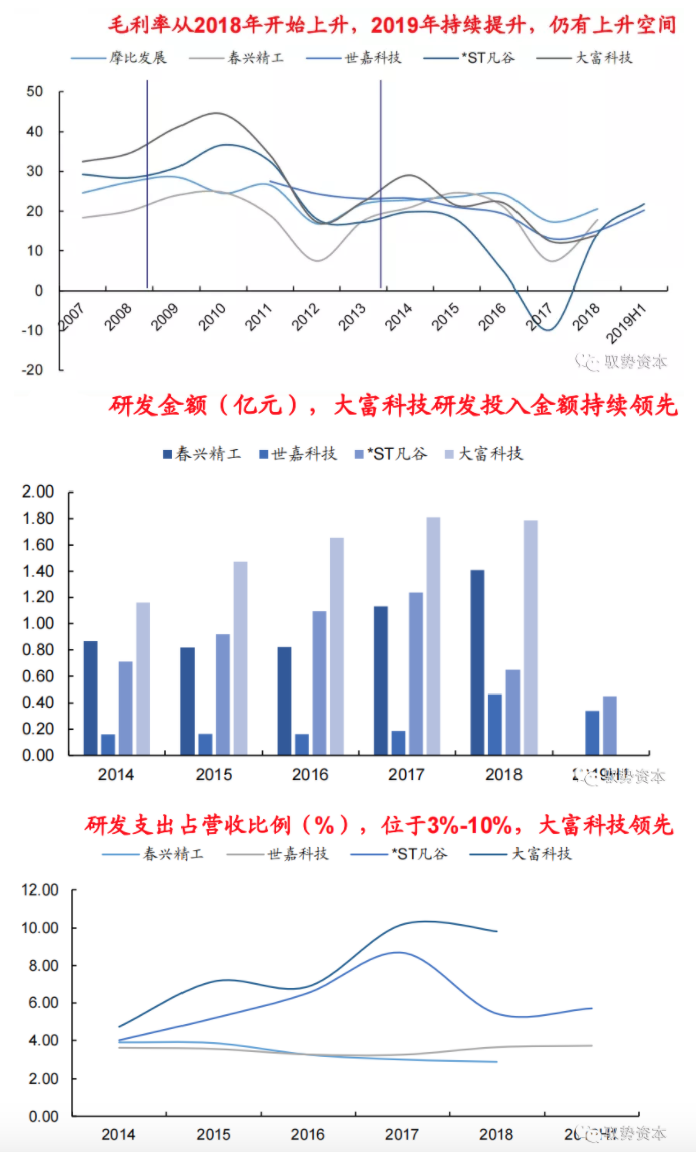

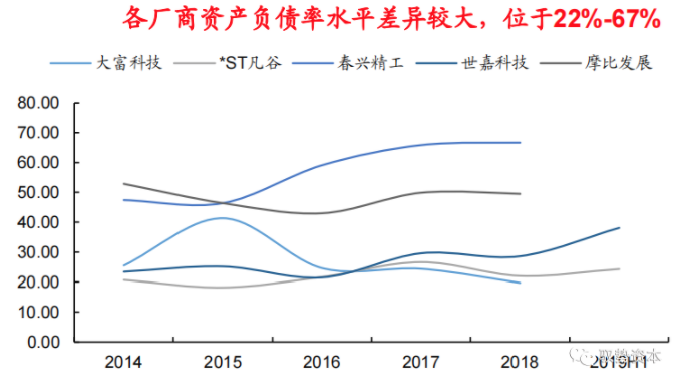

财务数据对比

净利润对比(万元)

2014年是4G建设高峰期,各厂商出现盈利高峰,2017年各厂商普遍出现大幅亏损,2018年出现业绩拐点,2019年H1行业进入上行周期。

ROE对比(%)

ROE波动周期较为一致,2018年是各厂商的ROE好转的拐点

财务数据对比

产业链生产及供应现状

陶瓷介质滤波器供货能力对比

灿勤和艾福电子最早于2018年开始对华为小批量供货陶瓷介质滤波器,灿勤产能高于艾福。大富科技和武汉凡谷有望从2019年下半年开始对华为批量供货。国华新材料已对爱立信、诺基亚等厂商小批量供货。

参考资料来自:国信证券、驭势资本研究所

END

驭势资本是一家以研究驱动的硬科技精品投资银行,深耕集成电路、5G、物联网、数据智能和汽车科技领域,为顶尖的科技创业者提供专业资本服务。核心团队在硬科技领域拥有丰富的投融资经验,先后投资及服务的项目包括翱捷科技、臻驱科技、微众银行、微医集团、宏晶科技、晟矽微电子、地大信息、曼荼罗、美林数据、事成股份.

原文链接:https://mp.weixin.qq.com/s/-It5LJhIa6XFCtSQX8VbFA

微信号

更多硬科技领域的技术和市场分析请关注驭势资本专栏。