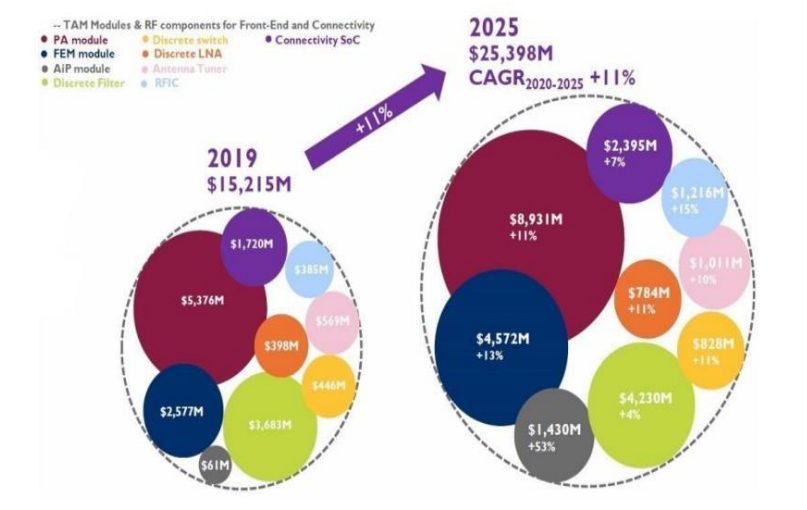

集微网报道(文/王小方) 随着5G智能手机的不断普及和5G基站规模化建设的推进,射频前端市场呈现出急剧增长的态势。根据Yole的市场研究数据,2019年全球射频前端市场规模已经达到152亿美金,预计到2025年将超过253亿美金,年复合增长率为11%,整体增长势头将长期延续。

图 全球射频前端市场规模预测 (数据来源 Yole)

在射频前端市场高速增长的同时,集成多模多频的PA、RF开关及滤波器的模组化程度相对较高的PAMiD在5G时代的需求也不断增长。但由于在技术、工艺以及产业链整合能力上的差距,国内射频前端厂商一时尚难攻破美日射频巨头的市场壁垒。因此,在不可避免的趋势之下,“模组化之路该怎么走”成为了厂商们不得不面对的一道难题。

射频前端市场割裂严重

射频前端市场迅猛增长的主要原因是智能手机普及率的提升,特别是5G智能手机出货的高速增长,以及单个手机上的射频模组、器件用量的大幅提升。

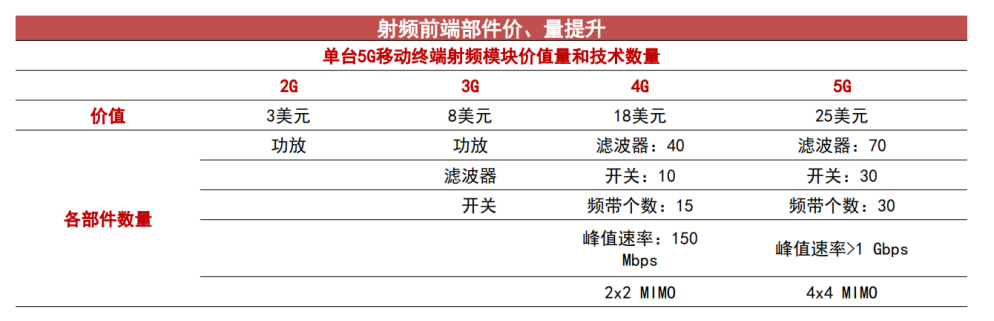

根据国际射频巨头Skyworks给出的数据,随着智能手机频段的升高与增多,射频前端价值量也随之水涨船高。2G时代,手机射频前端价值量仅为3美元左右,到3G时代迅速提升到8美元左右,4G时代则升为18美元左右,而到了5G时代,射频前端价值量进一步提升至25美元左右。

图 射频前端价值量预测 (来源 Skyworks,中信证券)

在整个射频前端的组成结构中,滤波器和PA占据了主要市场份额,分别占据整个射频前端市场的47%和32%,而它们也是射频前端器件中技术难度最高的产品。

长期以来,全球射频前端高端市场一直被美日企业把持,包括博通、Qorvo、Skyworks、村田、高通等,它们的产品模组化程度高,大多采用IDM生产模式,在设计、制造、封测各环节都达到了很高水准。

整体来看,博通、Qorvo、Skyworks、村田四大巨头占据射频前端市场份额八成左右。不过,博通和Qorvo在BAW滤波器上优势更大,村田则在SAW滤波器上优势更大,而Skyworks的部分器件则来自太阳诱电。因此,Qorvo和博通在高频段模组更具市场竞争力,通常为手机厂商供应MB/HB PAMiD。村田和Skyworks则在低频段模组更具优势,主要给手机厂商供应 GSM/LB PAMiD。

就国内市场而言,模组产品的竞争还相对边缘,市场主体依旧是分立器件。这也导致国内射频前端市场陷入严重的同质化竞争局面,多数厂商在中低端市场争得头破血流,却只能博得较低利润。

高性能滤波器是道坎

那么,为什么多年来国内厂商一直无法攻入高端市场?对此,迦美信芯通讯技术有限公司董事长兼CTO倪文海博士表示,国内厂商在射频前端模组化上的关键短板是缺乏高性能、高品质的滤波器资源,特别是低成本的4G LTE的高频段MB、HB的SAW或BAW滤波器。

从技术指标上看,是指带内插损低,带外抑制高,并且需要能承受比较高的功率。这些要求同时叠加在一起,并且需要在细小的模组封装尺寸内摆放SMT电感、电容、封成高集成度的模组芯片,这是当前射频前端厂商的技术高点。

由于有源器件与无源器件在生产工艺上完全不同,滤波器在研发上与PA差别极大。苏州汉天下电子有限公司市场副总殷毅敏表示,相较于PA产品的研发,滤波器没有一个成熟的代工产业链可以使用。因此,滤波器厂商不仅要在设计上下功夫,还必须兼顾工艺和模型,三者是紧密结合同时又彼此影响。所以,滤波器的开发绝不是简单的“1+1+1”的难度,而是成倍叠加的难度。

苏州汉天下电子有限公司CTO赖志国则指出,许多人在认识上存在一个误区,因为看到SAW的模组产品做出来了,就认为SAW的模组好做,而BAW的模组难做。事实上,低频段的模组跟中高频的模组一样都是很难做的,只要是做多频多模的产品,在技术上都要面对很大的挑战。

另外,对于一个有竞争力的模组产品,挑战是来自很多方面的。首先,一定不能在任何一个器件上有短板;其次,将其整合的时候又需要产品级的方案,难度又上升了一个级别。

为何模组化是必须?

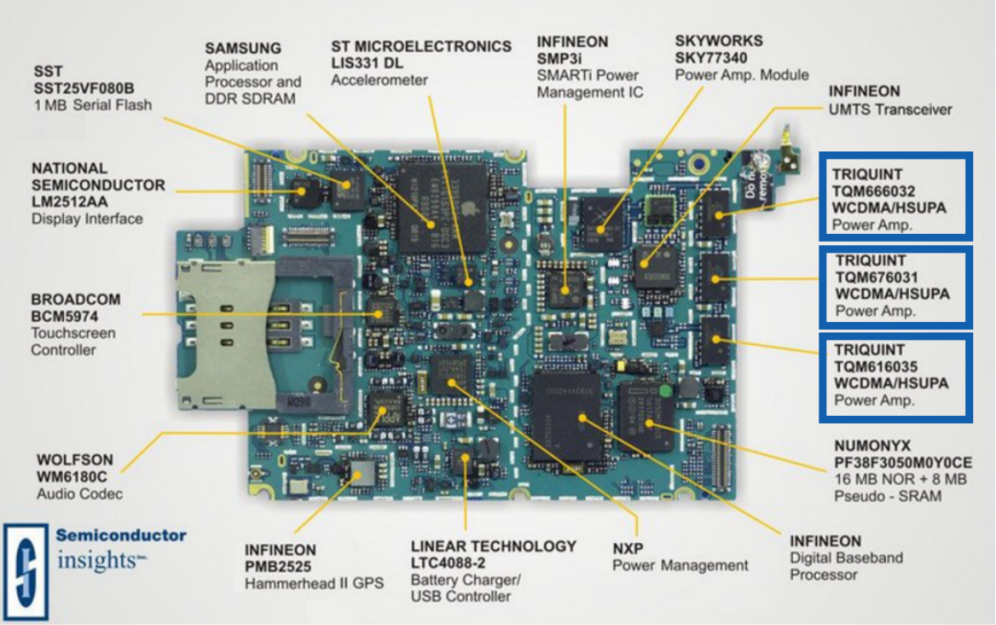

事实上,射频前端向模组化演进的历史算起来也不是太长。这一方向开始被手机厂商广泛采用,是智能手机进入4G时代后才真正开始的,而最早推动这一变革的正是我们非常熟悉的手机厂商——苹果公司。

2008年,苹果公司推出了首款支持3G的手机iPhone 3G,并在这部手机中首次采用了模组方案。从此以后,历代iPhone产品便一直引领着射频前端模组化的大方向。一直到2021年发布的iPhone 13产品,它依旧以支持45个频段位居同期智能手机榜首,其背后就有射频前端模组很大的功劳。

图 iPhone 3G采用的PAMiD模组

客观而言,分立器件在成本上更占优势,应用的灵活性也更强。但是,随着手机支持频段数的升高与增多,如果仍旧延续分立器件方案,那将会占据手机PCB基板上很大一部分空间。以滤波器为例,滤波器的需求量与频段数直接相关,5G应用新增50个以上通信频段,全球2G/3G/4G/5G网络合计支持频段能达到91个以上,使得滤波器需求量大幅增长。

站在手机厂商的角度来看,如果继续使用分立器件,由于所需分立器件的数量大幅增加,手机的设计难度会变大,产品一致性也会因此降低。另外,手机的研发周期也将拉长,会削弱手机厂商的竞争力。

在4G时代,仅头部手机厂商旗舰机可能采用高度集成的PAMiD射频前端解决方案。而到了5G时代,L-PAMiD和L-PAMiF等更高集成度的射频前端解决方案或将成为中高端手机的标配,进一步提高射频前端企业进入中高端市场的门槛。

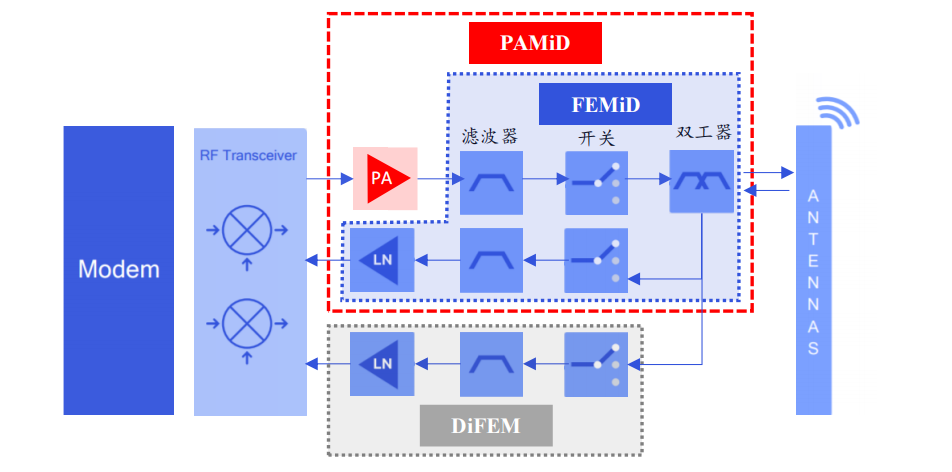

图 集成化模组示意图 (来源 高通)

根据相关专业人士的拆机分析,在2020年至2021年期间,华为、小米、OPPO、vivo、荣耀等手机厂商发布的1500至2000价位的多款手机均已采用模组化方案,可见射频前端模组化方案已经在中等价位手机中有了不小的渗透率 ,大趋势已不可避免。

对国内射频厂商而言,朝模组化方向发展能帮助自身挣脱低价竞争的泥淖,从产业链中赚取更高利润,也能抓住5G和国产替代带来的机遇,从低端切入,逐渐向上攀登,还能为整个IC产业的本土供应链安全作出一份贡献。

模组化之路怎么走?

射频前端模组化的关键难点在于高性能的滤波器,特别是5G高频段需要的BAW滤波器。由于技术壁垒高,滤波器想在短期内达到很高的水平并不现实。因此,国内厂商短期内在中高频PAMiD上的机会不是太大,但在低频PAMiD上的机会却很大,因为国内在PA等配套器件上的发展已经较为成熟。

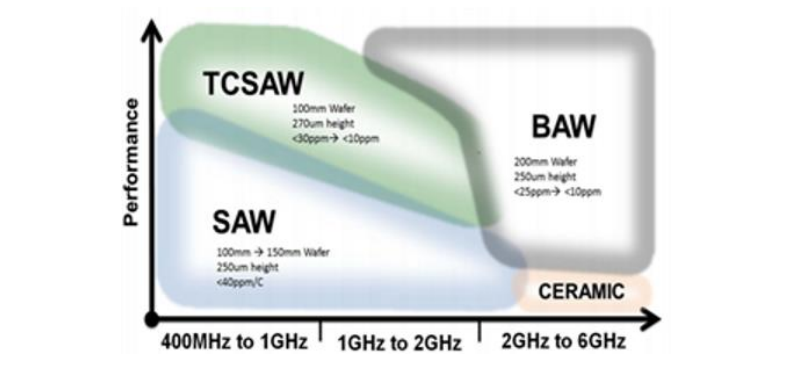

图 滤波器频段适配 (来源 Qorvo)

想要开发出合格的PAMiD,厂商必须同时掌握有源(PA及LNA,Switch)及无源(SAW、BAW或FBAR)等能力。就目前来看,同时掌握这些资源的厂商只有Skyworks、Qorvo、博通和高通等少数具有完整资源的厂商。

国内厂商在射频前端领域的切入点上差异很大,有的厂商擅长PA,有的擅长Switch,有的擅长LNA,有的擅长滤波器,不过,这些厂商追求模组化的方向却高度一致。

倪文海认为,目前国产射频前端模组化赛道的选手基本可以划分为四大类。

一是像卓胜微等上市企业,资金实力雄厚,PA、LNA、SW和SAW滤波器都自行开发。为了增强竞争力,卓胜微还花费重金自建SAW滤波器生产线,进而跨入IDM的行列。

二是像唯捷创芯等企业,利用自身PA占据国内第一梯队的优势,与国外经过产业化和批量验证的SAW滤波器厂商合作,甚至会提出一些定制化要求。

三是类似好达这种国内一线品牌的SAW滤波器公司,利用资金优势,重金招纳贤才,建立自己的PA团队,弥补在主动射频元器件上的短板,布局模组化芯片的研发。

四是像迦美信芯等射频前端公司,虽早在2018年就已涉足SAW滤波器的开发,但深刻认识到术有专攻,真正做到可量产的滤波器并非易事。因此,会以开放的心态寻求优质滤波器资源,并与之强强联合,用较快的时间设计出模组化的射频前端产品,去占领目前利润还比较丰厚的细分市场。

滤波器厂商在无源领域拥有先发优势,有源领域就成了必须发力提升的部分。据赖志国介绍,汉天下目前已经组建了一支实力过硬的有源团队,具备了更强的模组开发能力,计划将在今年内推出Wi-Fi FEM产品,并于明年推出 FEMiD、L-PAMiF和 L-PAMiD产品。

面对模组化的大趋势,有的企业选择了更加务实的方向,并非只是把重点放在开发更高集成度的模组产品上。据天通瑞宏销售副总周俊介绍,天通瑞宏科技有限公司将重心放在了分集模组的开发上,陆续量产了八、九款分集模组产品,且每月稳定批量交付。

“分集模组的市场足够大,特别在5G手机上,分集模组已经称得上是标配了,而且滤波器厂商在分集模组上的优势更加明显。”周俊告诉集微网。

目前,在5G的Sub-6GHz频段,由于工艺上的不同,使用LTCC、IPD滤波器融入模组产品的开发难度更小,包括卓胜微、唯捷创芯、慧智微、昂瑞微、飞骧科技等厂商均推出了PAMiD TxM、L-PAMiF/L-PAMiD等集成模组产品。

就目前来看,Sub-6GHz打开了一个新的增量市场。不过,殷毅敏指出,Sub-6GHz的模组是以单一频段的有源集成形式存在的,在这个频段上的相互干扰比较少,所以受到的限制更小,开发的难度也相对小。但是未来随着高频段应用的增多,对滤波器的要求也会有很大提升,相应的模组开发难度将直线上升。

站在现实的立场上看,国内市场中PAMiD的爆发要等国内滤波器技术赶上日本和美国的水平才有可能实现。因此,国内厂商可以从低端市场切入,抓住5G和国产替代的黄金窗口期,从单频到多频,从低集成度、接收端模组方案入手,积累更多经验后迭代至高端模组产品,这是一条比较理性的发展道路。

抓住国产替代窗口期

近年来,在国内射频厂商的努力之下,射频前端国产化的步伐正在加快,从千元机到旗舰机都有大量国产射频器件应用。以PA为例,近年来国产PA水平可谓突飞猛进,不论是低、中、高端产品均实现量产应用,PA也形成了一套完善的代工模式,整体竞争力大幅提升。

事实上,在经历了中兴、华为事件后,产业界都深刻认识到产业链安全的重要性,在这样的背景下,国产手机厂商亦有意扶持本土供应链。不过,对整个射频前端产业而言,不仅需要在技术和工艺上取得突破,也需要产业链配套的完善。

南通至晟微电子技术有限公司副总裁张强认为,射频前端IDM公司开发产品时在芯片设计与工艺开发、外延材料、模型表征和失效分析等各环节具备更紧密、更高效的配合优势。一个有竞争力的化合物半导体IDM公司从团队组建、工厂建设到工艺磨合,到最终稳定运行所需的时间,将会超过在设计和代工领域竞争中分别胜出的的Fabless和Foundry商业组合的磨合周期。

然而,从国内射频前端行业的发展来看,国产芯片替代进口的市场可能只有数年的时间窗口,这给厂商们带来了不小的压力。

对想要进入射频前端赛道的厂商而言,不仅需要面对技术上的门槛。殷毅敏表示,像华为、小米、OPPO、vivo这些公司是无法接受一个完全在业内没有经验的公司开发出来的产品的,因为它需要产品的可靠性、性能都经过验证。

倪文海认为,国内无论是晶圆代工,还是封测厂,在各地政府支持及社会资本的加码下,代工方面依赖国外的情况正在不断改善。但不可否认的是,国产化的代工还需要更长的成长时间。

虽然射频前端模组化是必然的发展趋势,但分立方案产品市场在短时间内也不会因此萎缩。

张强表示,目前市场上的中高端5G手机射频前端芯片以模组产品为主,而低端手机仍以分立方案为主。高端旗舰机支持全球频段,模块化程度高,而中低端机为了优化成本通常采用区域性机型,即仅支持区域特有的全部或部分5G频段,射频前端模块化的程度较低。高集成度模块产品大规模替代分立方案产品在其成本优势显著时才会发生。

总体而言,射频模组与分立器件在一定时期内将会共存,并分别具有较大增长空间。