电控系统

中国新能源汽车电控系统行业

定义及分类

伴随着电力电子技术的深入发展,电控系统已从传统汽车低功率低压的辅助电气装置转变为新能源汽车的节能环保、高效低噪的电气传动电气装置

新能源汽车电控系统定义

新能源汽车电控系统是控制汽车驱动电机的装置。在新能源汽车中,由于电力电子技术的应用,其电气系统发生了巨大变化,从传统汽车低功率低压的辅助电气装置转变为新能源汽车的节能环保、高效低噪的电气传动电气装置,已成为传统汽车发动机与变速箱的替代,并直接决定了纯电动汽车爬坡、加速与最高速度等主要性能指标。

新能源汽车电控系统分类

新能源汽车电控系统可分为主控制器与辅助控制器:

(1)主控制器: 控制汽车的驱动电机,即通过接收整车控制器与制动踏板、油门踏板、换挡机构等控制机构传送的控制信息,对驱动电机的电动机转矩、转速与转向进行控制,并可对动力电池的电压、电流输出进行相应控制;

(2)辅助控制器: 控制汽车的助力转向泵电机、空调电机、BSG(利用皮带传动兼顾启动和发电的一体机)电机。

同时,新能源汽车电控系统的设计和标定与电机系统相关程度较高,根绝匹配电机的不同,电控系统需开发不同的技术平台:

(1)早期的直流电机普遍采用脉宽调制(PWM)斩波控制的方式进行控制,控制技术较单一,应用较为局限;

(2)随着交流异步电机与永磁同步电机的广泛应用,电控系统的复杂程度迅速提升,矢量控制技术与直接转矩控制技术成为电控产品的技术主流,此外,纯电动乘用车的普及将逐步提高对驱动电机与电控系统集成程度的需求。

系统组成及核心技术

电控系统作为新能源汽车中连接电池与驱动电机的电能转换单元,是电机驱动及控制的核心

电控系统组成

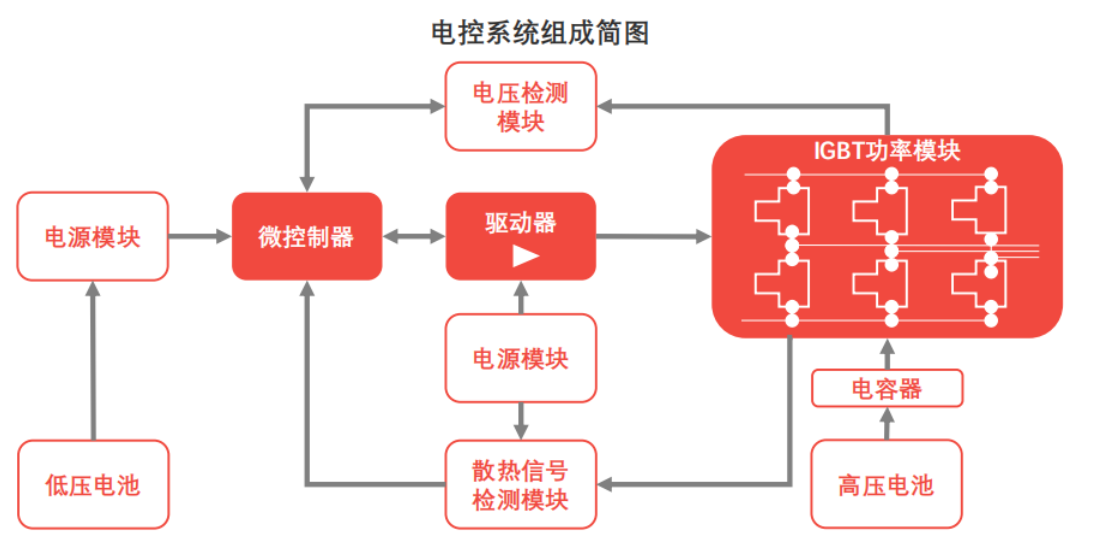

新能源汽车电控系统主要由逆变器、驱动器、电源模块、控制器、保护模块、散热系统信号检测模块等组件组成,其中,逆变器、驱动器与控制器为电控系统的核心部件:

(1)逆变器:对驱动电机电流进行控制,主要由IGBT(绝缘栅双极型晶体管)功率模块组成;

(2)启动模块:将微控制器对电机的控制信号转换为驱动功率逆变器的驱动信号,并实现功率信号和控制信号的隔离;

(3)控制器:主要包括微处理器及其最小系统,是对电机电流、电压等状态的监测电路、保护电路及控制器、电池管理系统等外部控制单元数据交互的通信电路。控制软件根据不同类型电机的特点实现相应的控制算法。

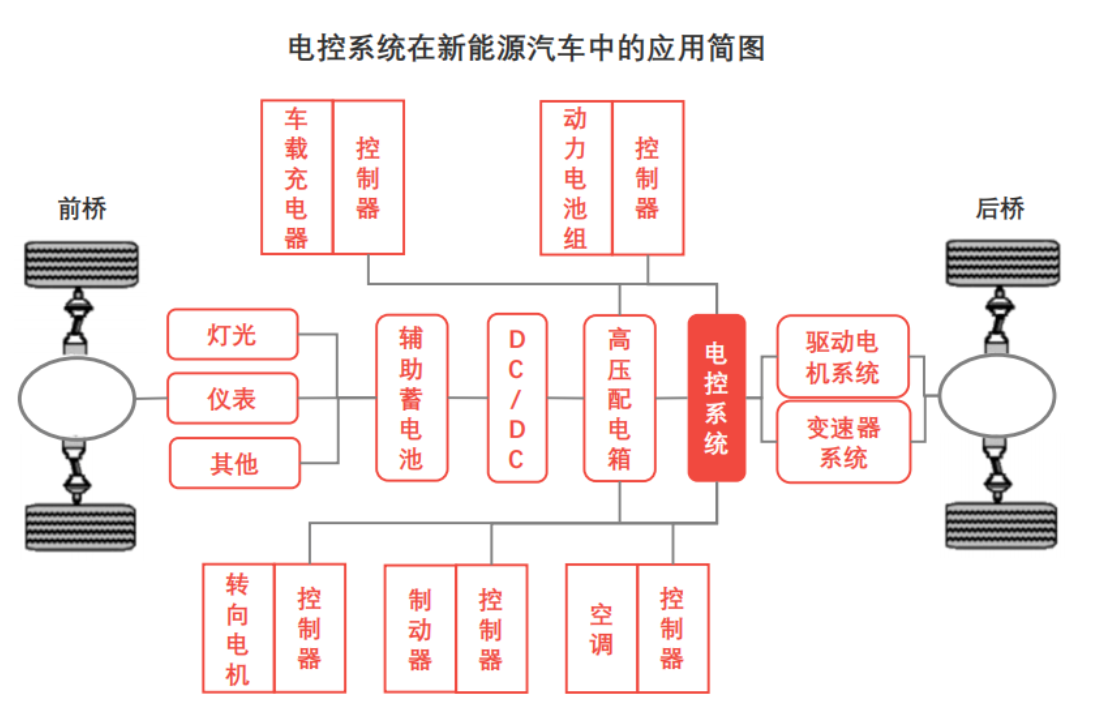

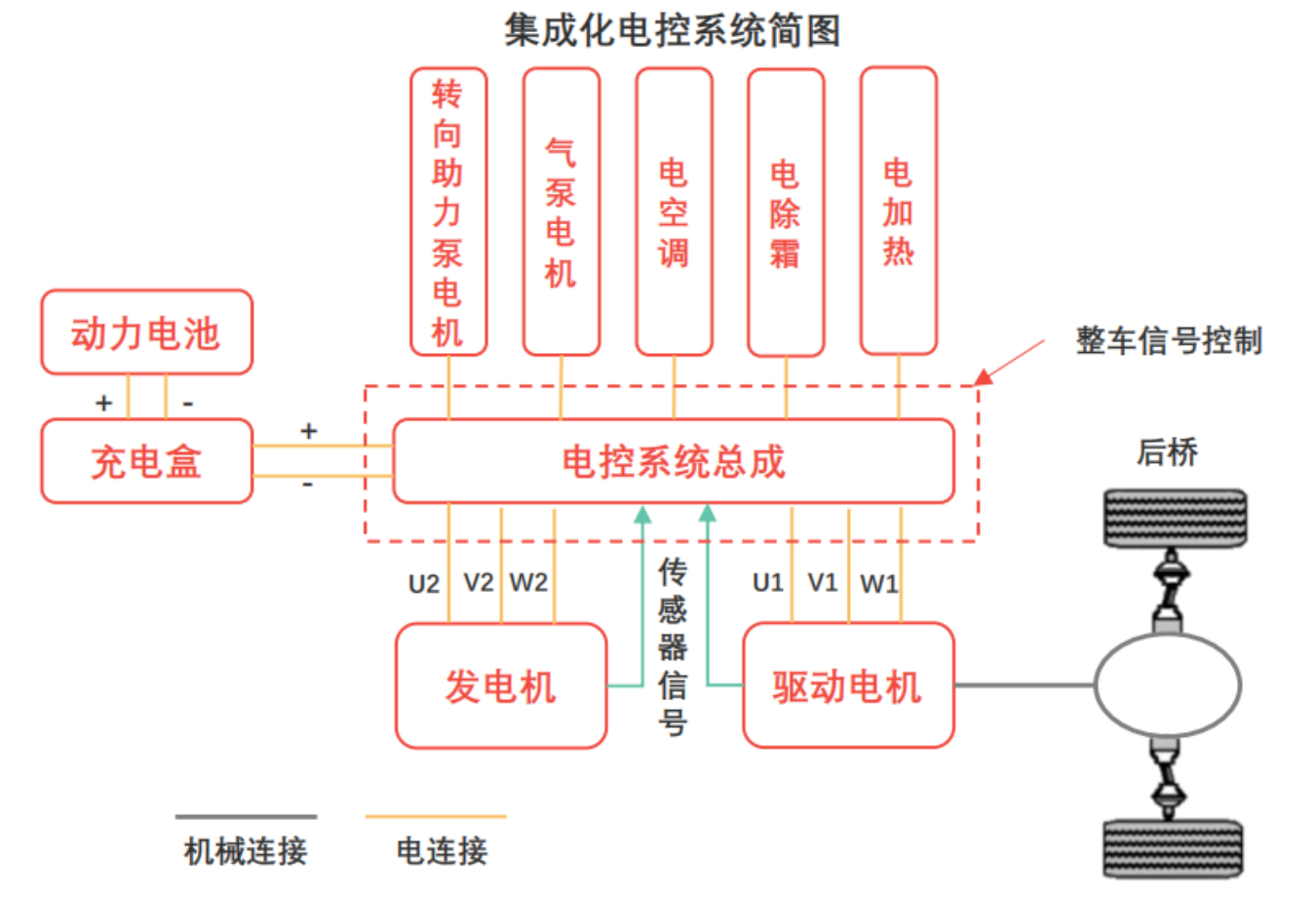

电控系统在新能源汽车中的应用在新能源汽车中,电池是基础能源与动力来源,驱动电机则将此车载能源转化为行驶动力,而电控系统控制整个车辆的运行与动力输出。在车辆行驶过程中,逆变器接收电池输送的直流电电能,并将其逆变为三相交流电给汽车驱动电机提供电源,而控制器接收驱动电机转速、转矩等信号反馈至仪表,当出现加速或制动行为指令时,控制器通过控制变频器频率的升降,从而达到加速或减速的目的。

新能源汽车电控系统需具备高控制精度、高动态响应速率,并同时提供足够的安全性与可靠性

电控系统核心技术分析

新能源汽车电控系统需适应频繁启停与加减速、低速时要求高转矩、高速时要求高转矩,具有较大变速范围,而混合动力取车电控系统还需处理驱动电机启动、发电、制动能量回馈等特殊功能。因此,新能源汽车电控系统需具有高控制精度、高动态响应速率,并提供高安全性与可靠 性,且其技术与制造水平直接影响整车的性能。

IGBT功率模块作为新能源汽车电控系统的关键技术,在满足整车动力性指标的前提下,还需具备合适的功率电子电路设计选型、功能完整的控制电路架构、可靠的电磁兼容与散热能力等条件,以保证电控系统长时间的稳定运行。

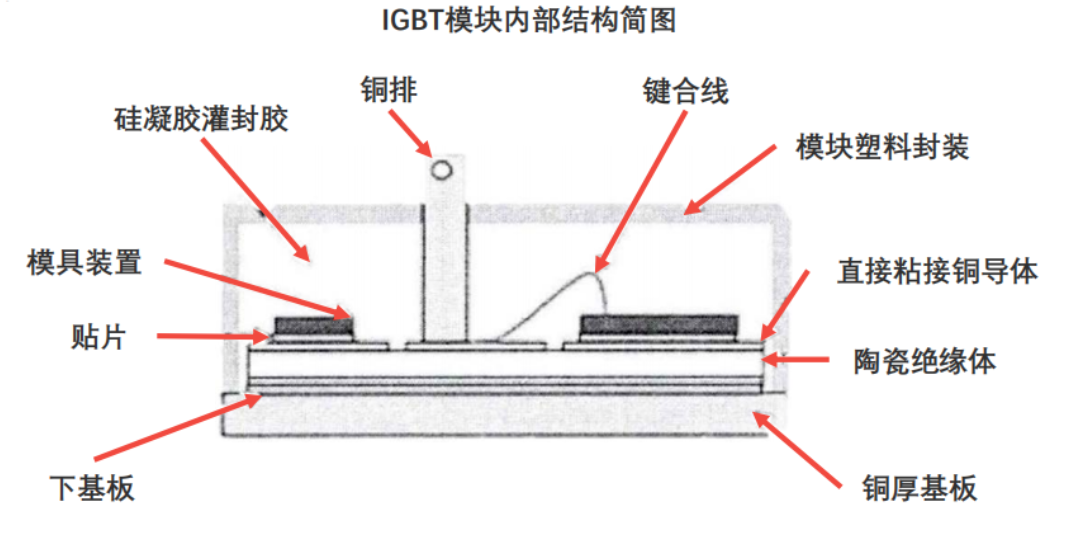

新能源汽车电控系统对IGBT功率模块的需求

与传统内燃机汽车相比,新能源汽车工况较为复杂,导致其电控系统的内部环境较恶劣,内部温升极高。因此,汽车级IGBT功率模块的工作温度范围需达到-40-125℃。IGBT功率模块作为电控系统的主功率变换元器件,长期处于高负荷运转,其内部芯片温度可达50-80℃。目前,在汽车工业领域,IGBT功率模块需通过热循环、热冲击、功率循环等一系列试验及设计验证以保证模块的可靠性与散热性。

IGBT功率模块封装技术分析

现阶段,IGBT功率模块的封装技术主要分为单管形式与双管形式:

(1)单管形式: 62mm经典封装,主要用于工业变频器。单管形式是采用小容量IGBT通过串并联的方式达到大容量应用要求的方式,单个逆变器需6个模块组合形成;

(2)双管形式: 主要应用于光伏发电逆变器及电动汽车逆变器,可有效减少电控系统体积,且通用性强、整体成本较低。

发展历程

随着自动控制理论、电力电子技术、计算机控制技术的深入发展,电控系统装置不断快速发展,且新能源汽车市场的扩张带动汽车电控系统行业兴起

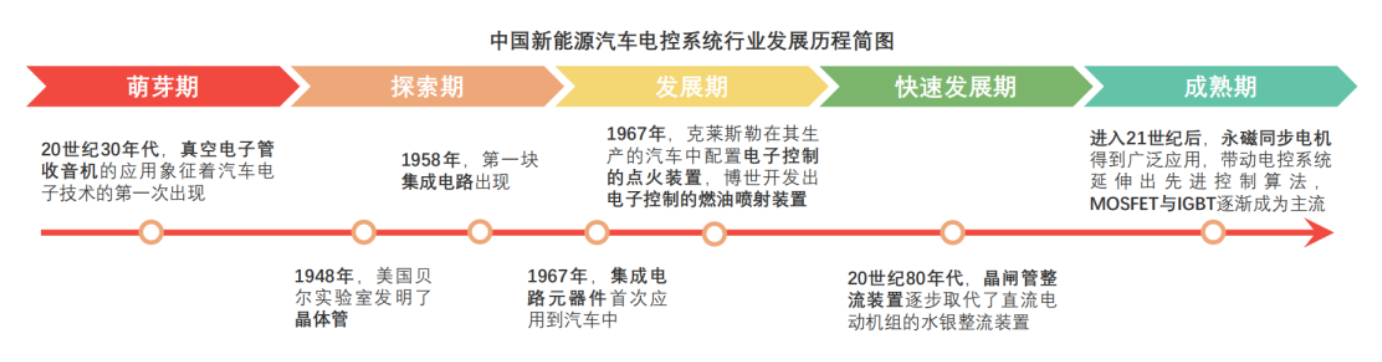

萌芽期(1930-1947年): 汽车电子技术的第一次出现是20世纪30年代早期安装在乘用车内的真空电子管收音机。但由于电子管收音机具有不抗震、体积大、耗电多等缺 点,成为在汽车上推广应用的主要障碍;

探索期(1948-1966年): 1948年晶体管的发明与1958年第一块集成电路的出现开创了汽车电子技术的新纪元。从20世纪60年代开始,乘用车中开始使用半导体元器件, 将硅二极管作为功率晶体管取代原有的电压调节器等电磁接触器等元器件,极大的改善了汽车的性能与可靠性;

发展期(1967-1979年): 1967年,集成电路元器件首次应用到汽车中,将电子技术与汽车发动机电气系统相结合,开发出汽车发电机集成电路调压器、集成电路点火器 等汽车电子产品。同年,美国克莱斯勒公司在其生产的汽车中配置电子控制的点火装置,而德国博世公司则开发出电子控制的燃油喷射装置,标志着作为传统内燃机汽车辅助电气装置的汽车电控系统开始初步发展;

快速发展期(1980-1999年): 自20世纪80年代中后期起,晶闸管整流装置逐步取代了直流电动机组的水银整流装置,使直流电气传动技术完成了巨大飞跃。同时,控制 电路也实现了高度集成化、小型化、高可靠性与低成本,使直流电动机调速系统的性能指标大幅提高,应用范围不断扩大,直流电机调速技术快速发展;

成熟期(2000年至今): 进入21世纪后,随着计算机、微电子技术的发展与新型电力电子功率器件的不断涌现,电动机的控制策略发生了巨大变化,变频技术与脉宽调制 技术发展愈加成熟。此外,永磁材料技术的突破与微电子技术的结合产生了永磁同步电机,并借助其性能优势在汽车领域得到广泛应用,带动电控系统逐步延伸出带有微处理器与传感器的先进控制算法,且全控型功率器件MOSFET与IGBT逐渐成为主流。

产业链

新能源汽车电控系统行业产业链各环节连接紧密,但受上下游挤压较大,行业内竞争较为激烈

中国新能源汽车电控系统行业产业链由上游电子元器件供应商,中游新能源汽车电控系统集成商及下游新能源汽车主机厂组成。

产业链上游分析

中国IGBT行业起步较晚,大部分企业仍不具备自主生产能力,目前市场仍由国际供应商主导

上游IGBT供应商分析

IGBT是由BJT(双极结型晶体三极管)与MOS(绝缘栅型场效应管)组成的复合全控型电压驱动功率半导体器件,具有高频率、高电压、大电流等优良性能。近五年来,随着中国经济的快速发展,IGBT已广泛应用于日常消费、工业制造、电力输配、交通运输、航空航天等重点领域。

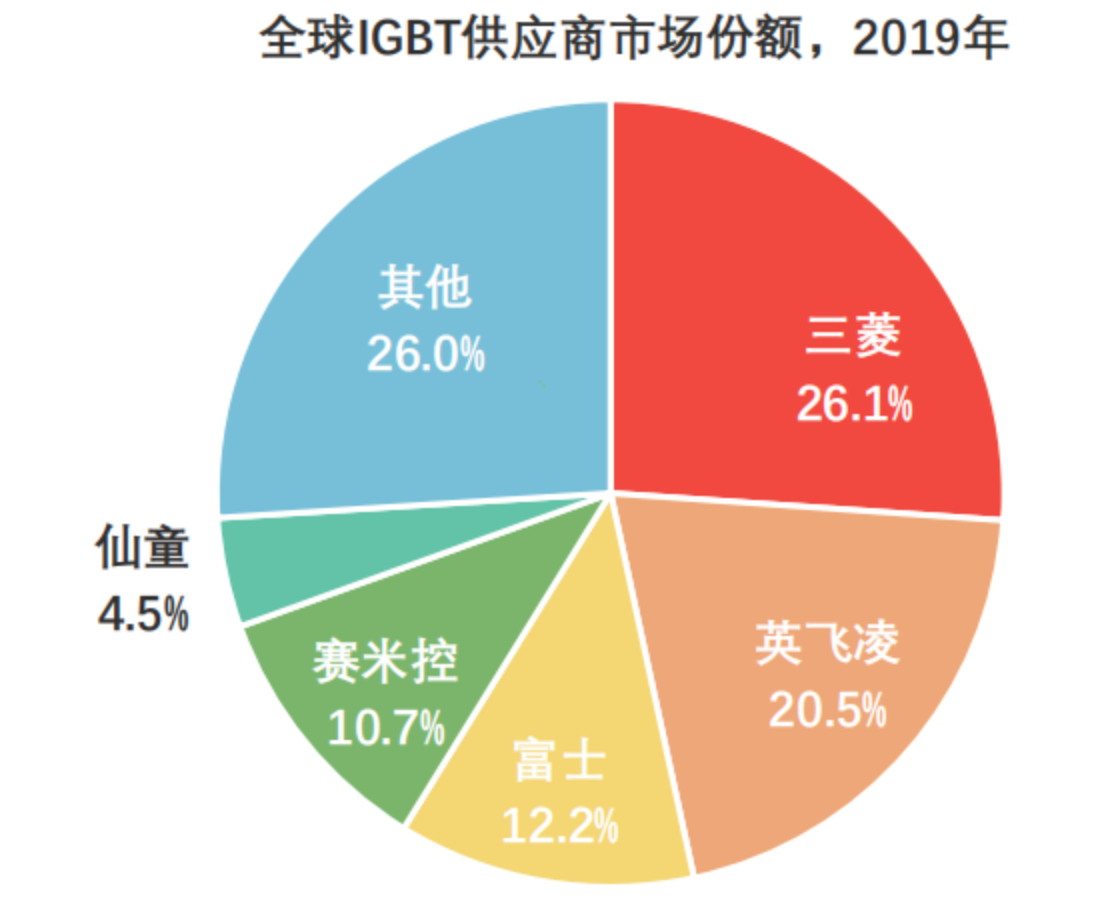

在新能源汽车中,IGBT应用于逆变器中,占到整个新能源汽车电控系统总成本的40-50%。目前,中国IGBT市场仍由英飞凌、ABB、三菱、东芝、富士等国际供应商主导。同时,IGBT行业市场集中度较高,全球Top5供应商市场份额达到总量的74%。

中国IGBT行业现状分析

中国IGBT行业技术与产业化发展较晚,且行业技术门槛较高、资金投入较大,导致目前中国市场IGBT产品约90%依赖进口,中国本土有少量从事中小功率IGBT产品组装企业,但尚未形成规模。在大功率IGBT模块封装技术上,仅由少数企业掌握。而在IGBT芯片技术及后期系统运用方面,中国本土仅有中国中车一家企业全面掌握IGBT芯片技术研发、模块封装测试与系统应用。

在中国国家政策推动及市场牵引下,中国IGBT行业迅速发展,已逐步形成了IDM模式与代工模式的IGBT完整产业链,进一步提升IGBT的国产化进程。

(1)在IGBT芯片技术方面:以中国中车为代表的中国本土领先IGBT供应商已建成全球第二条、中国首条8英寸IGBT芯片专业生产线,具备年产12万片、并配套形成年产100万只IGBT模块的自动化封装测试能力,芯片与模块电压范围实现从650-6,500V的全覆盖,且成功实现首批8英寸1,700V IGBT芯片下线,8英寸3,300V芯片已完成试制与测试。

(2)在IGBT模块技术方面:封装IGBT模块所用芯片仍由英飞凌、ABB等国际供应商提供。

IGBT作为新能源汽车电控系统的核心电子元器件,其成本直接决定了电控系统的总成本下降空间。但由于中国本土IGBT产品发展尚未成熟,导致中游电控系统集成商需从海外采购IGBT产品,议价能力较低。

产业链中游分析

中国新能源汽车电控系统关键组件IGBT仍依赖进口,且上游供应商具有较高的市场集中度,导致电控系统集成商元器件采购成本较高

中国新能源汽车电控系统行业分析

新能源汽车电控系统的开发包括软件、硬件设计与集成。核心软件通常由下游整车厂客户进行研发,而硬件与底层驱动软件可由汽车零部件供应商提供。目前,行业竞争者主要由比亚迪、北汽新能源等整车厂与汇川技术、上海电驱动等第三方专业新能源汽车电控系统集成商组成。同时,以比亚迪为代表的整车厂除可实现电控系统的自产自用外,还可满足于其他整车厂的配备需求,且已占据行业约45%的市场份额。

新能源汽车电控系统集成商生产模式分析

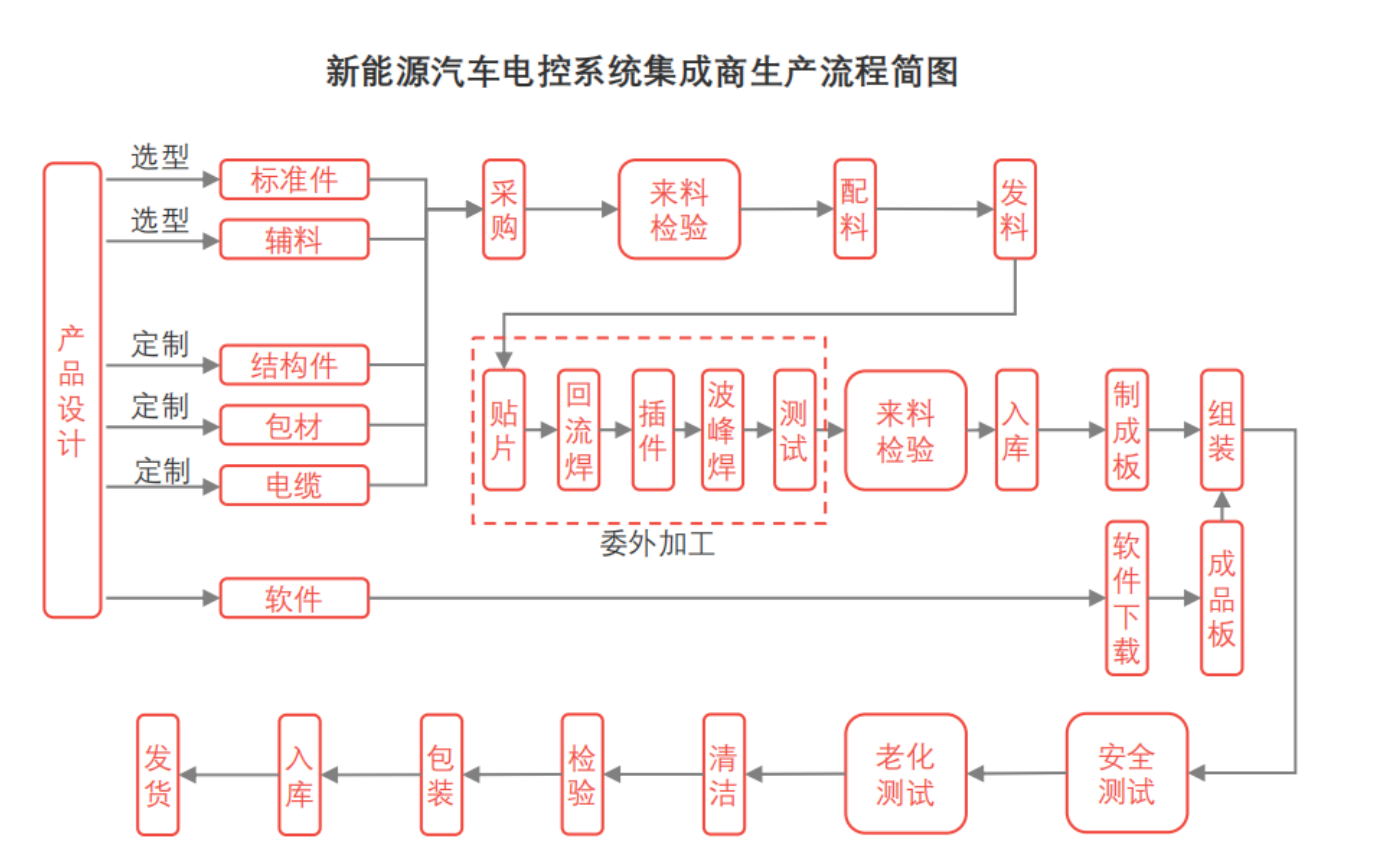

行业内新能源汽车电控系统集成商多采取按订单生产与备货生产相结合的生产计划、自主生产与委外加工相结合的生产模式。

(1)按订单生产与备货生产:新能源汽车电控系统集成商优先安排订单产品生产,以保证供货的及时性与经营资源的有效利用,并在满足订单需求且产能有剩余的情况下,再根据各类产品销售的淡旺季特点安排备货,保持合理库存,从而解决订单集中时产能不足的问题;

(2)自主生产与委外加工: 新能源汽车电控系统产品由众多电子元器件与配件构成,电控系统集成商主要负责生产工序中图纸设计、电路板防护、软件烧录、组装、测试检验等核心环节。而对于贴片、插件等电子加工环节,电控系统集成商多通过委外加工来完成,并以签订委外加工合同、支付加工费用的形式进行。

新能源汽车电控系统集成商采购情况分析

新能源汽车电控系统产品的原材料主要包括IGBT模块、DSP芯片、电解电容、整流桥等电子元器件,及金属材料件、塑胶等各类配件,市场供应较为充足。其中,核心部件IGBT模块平均单价较高,达到约350-450元/个,且上游供应商市场集中度较高,主要依赖进口,是新能源汽车电控系统集成商的主要采购成本支出。

产业链下游分析

下游新能源乘用车主机厂已开始自主研发生产配套的电控系统产品,但新能源商用车主机厂与中小型新能源汽车主机厂对第三方电控系统产品的需求量较大

新能源汽车电控系统行业下游概述

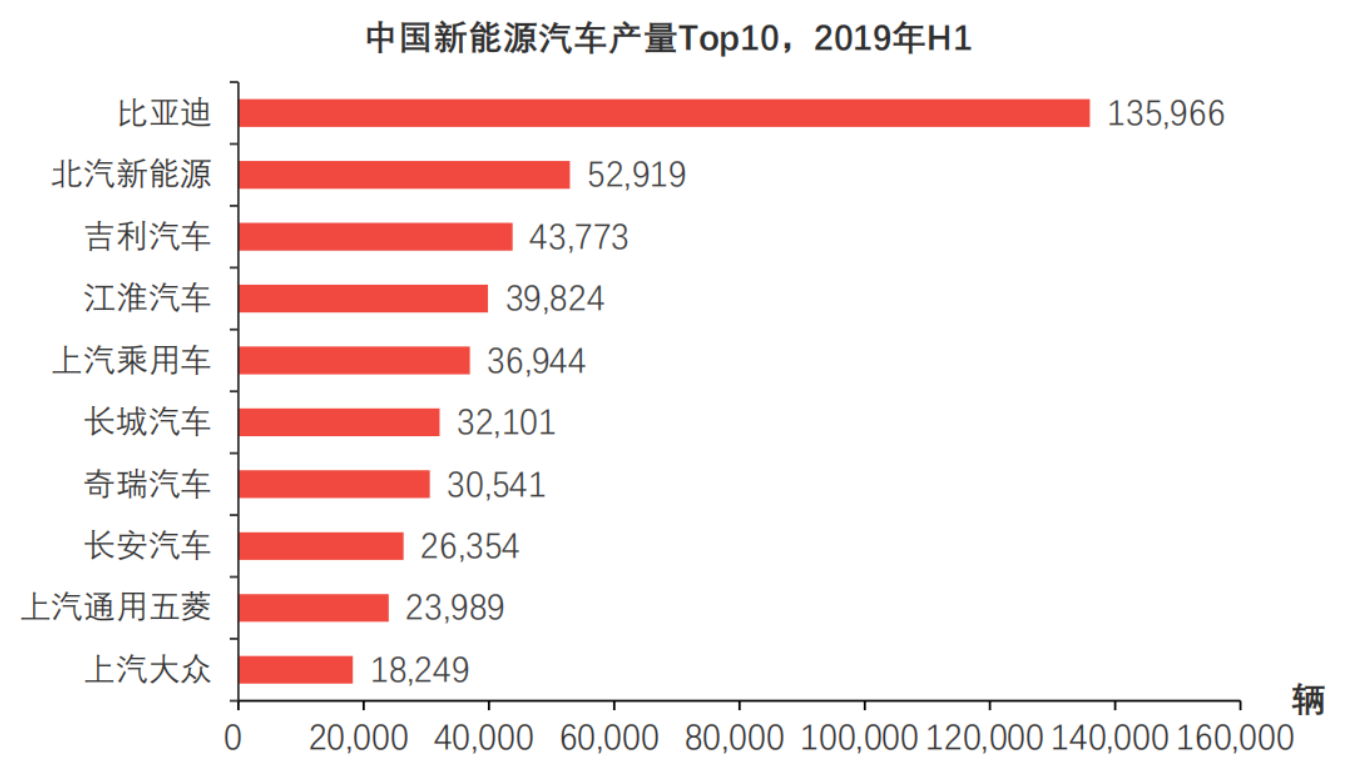

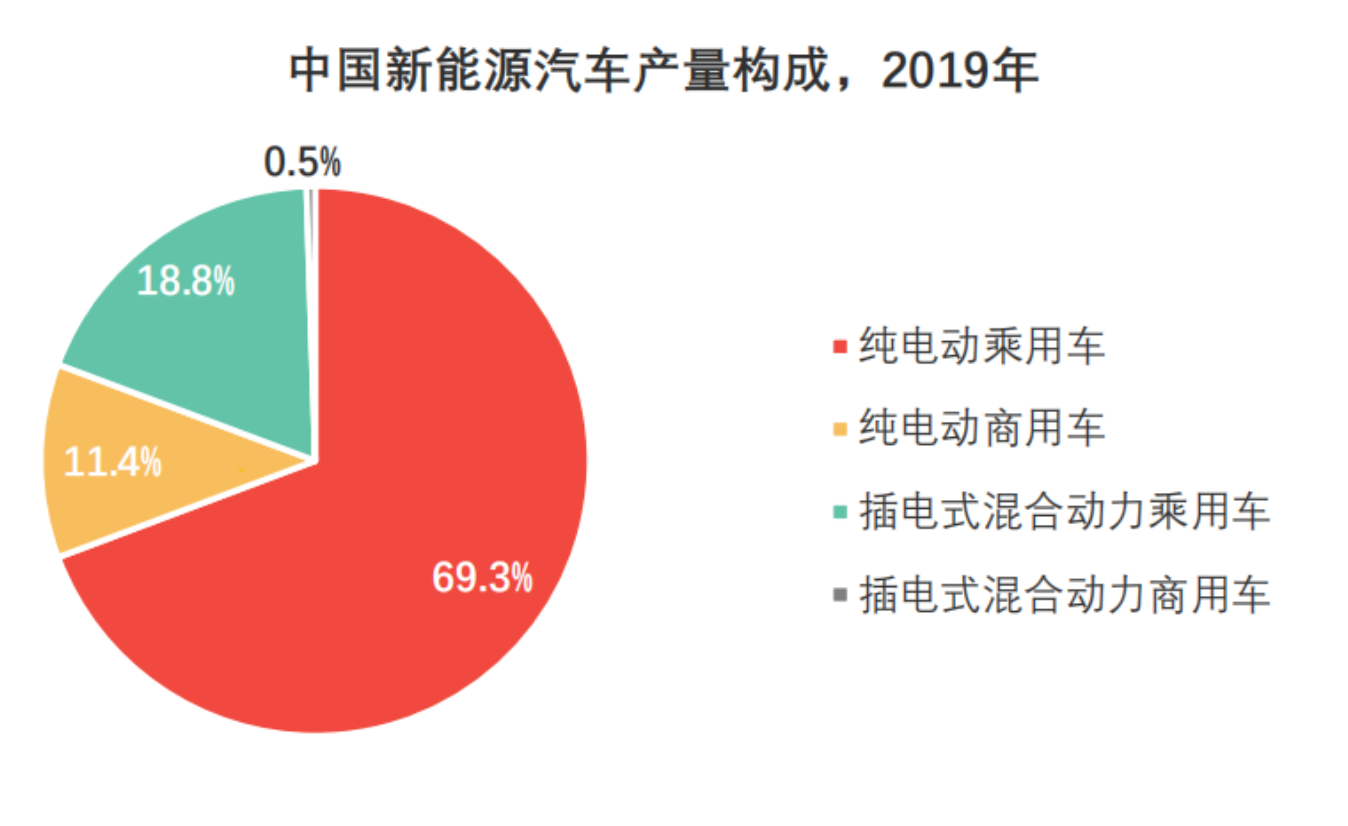

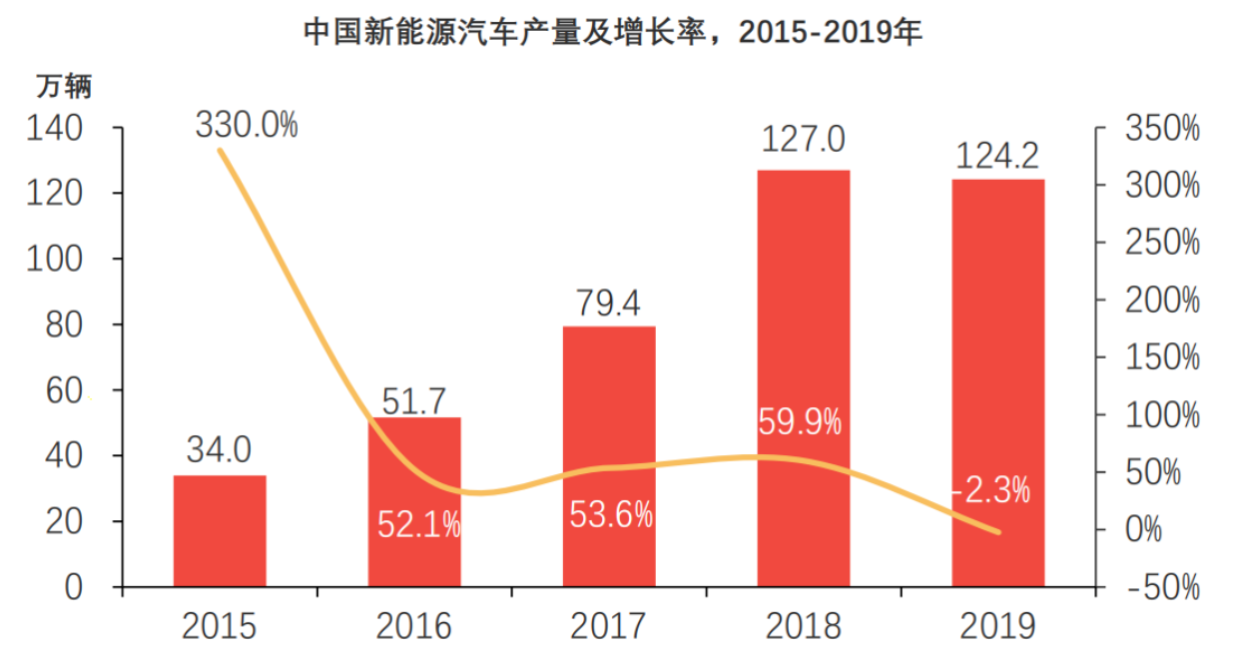

新能源汽车电控系统行业下游主要涉及比亚迪、北汽新能源等新能源乘用车主机厂与宇通客车、中通客车等商用车主机厂。受宏观经济压力较大、国五燃油车降价挤出效应、相关补贴支持政策退坡等多重因素叠加影响,据中国汽车工业协会数据显示,2019年中国新能源汽车产量遭遇下滑,全年产量为124.2万辆,同比下降2.3%,但新能源乘用车产量仍保持稳定增长。其中,比亚迪凭借全面的产品布局与电池、电机与电控三电技术的优势,在新能源市场领先的优势进一步扩大。

乘用车主机厂与商用车主机厂对电控系统的需求分析

(1)新能源乘用车主机厂领域: 以比亚迪、北汽新能源为代表的整车企业具备较强的综合实力,均开始自主研发生产旗下新能源车型配套的电控系统产品,平均价格为0.6-1.5万元/台;

(2)新能源商用车主机厂领域: 整车企业对于电控系统的研发经验不足,多选择外购第三方新能源汽车电控系统产品,仅有以宇通客车为代表的少数规模较大的整车企业选择自主研发生产配套的电控系统产品,平均价格为3-5万元/台。

从车型分布分析,纯电动汽车逐渐成为主流。根据中国汽车工业协会数据显示,2019年中国纯电动汽车生产完成102万辆,同比增长3.4%,市场份额达到80.7%。

市场规模

现阶段,中国政府正逐步将对新能源汽车的政策鼓励转变为市场引导,将有效拉动新能源汽车产量与市场占有率的提升,为中国新能源汽车电控系统行业创造了发展机遇

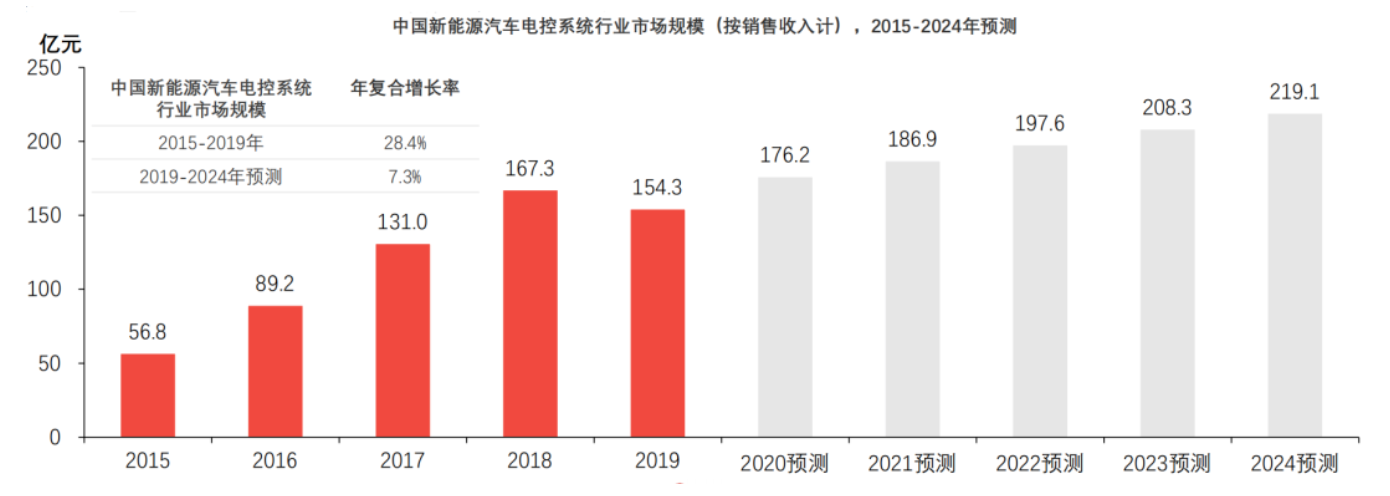

中国新能源汽车电控系统行业伴随新能源汽车的兴起而快速发展,其行业市场规模(按销售收入计)由2015年的56.8亿元人民币增长至2019年的154.3亿元人民币,年均复合增长率达到28.4%。2018年开始,由于新能源汽车补贴力度的下滑,资本市场遇冷,中国新能源汽车电控系统行业增速放缓。但“双积分制”的实施将政府补贴政策实现对新能源汽车行业的资金支持,并将政策鼓励转化为市场引导,有效建立了新能源汽车的长期管理机制,将拉动中国中长期新能源汽车产量的提升。同时,中国政府积极推动IGBT等新能源汽车电控系统核心零部件的国产化进程,持续完善电控系统行业产业链布局,为中国新能源汽车电控系统行业创造了发展机遇。预计未来五年中国新能源汽车电控系统行业市场规模将继续保持增长态势,到2024年有望突破219.1亿元人民币,年均复合增长率达到7.3%。

电控系统

中国新能源汽车电控系统行业驱动因素

充电基础设施快速发展

充电基础设施的快速发展极大提高了车主用车的便捷性,从而将促进纯电动汽车销量的提升,带动新能源汽车电控系统产品市场需求量的快速增长

充电基础设施不断完善

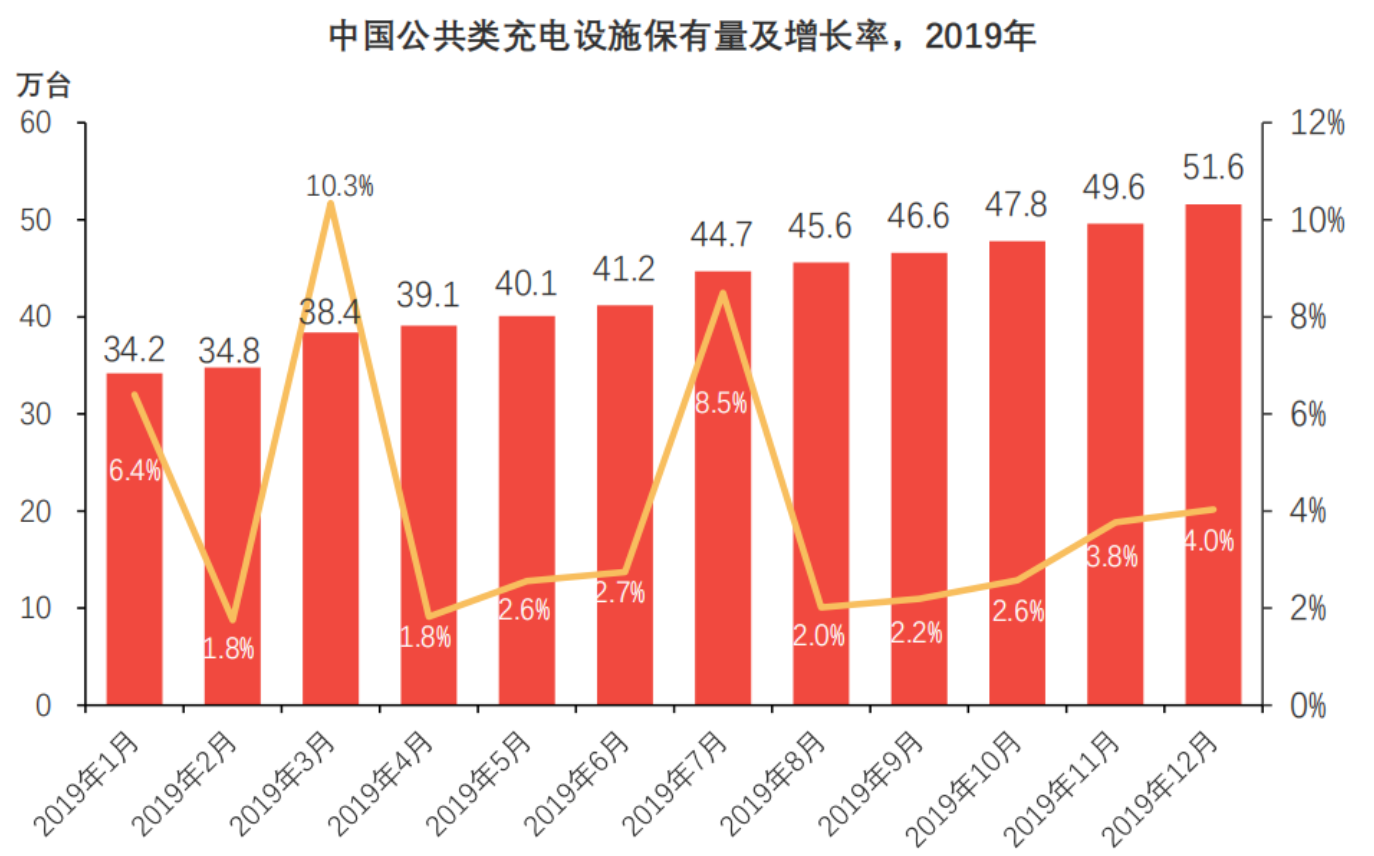

随着新能源汽车市场的快速发展,充电基础设施建设成为新能源汽车进一步取代传统内燃机汽车、扩大市场占有率的重点。根据中国电动充电基础设施促进联盟发布的电动汽车充电基础设施运行情况显示,截至2019年12月,中国公共类充电基础设施保有量达到51.6万台,同比增加 18.1%,并呈现稳定增长态势。

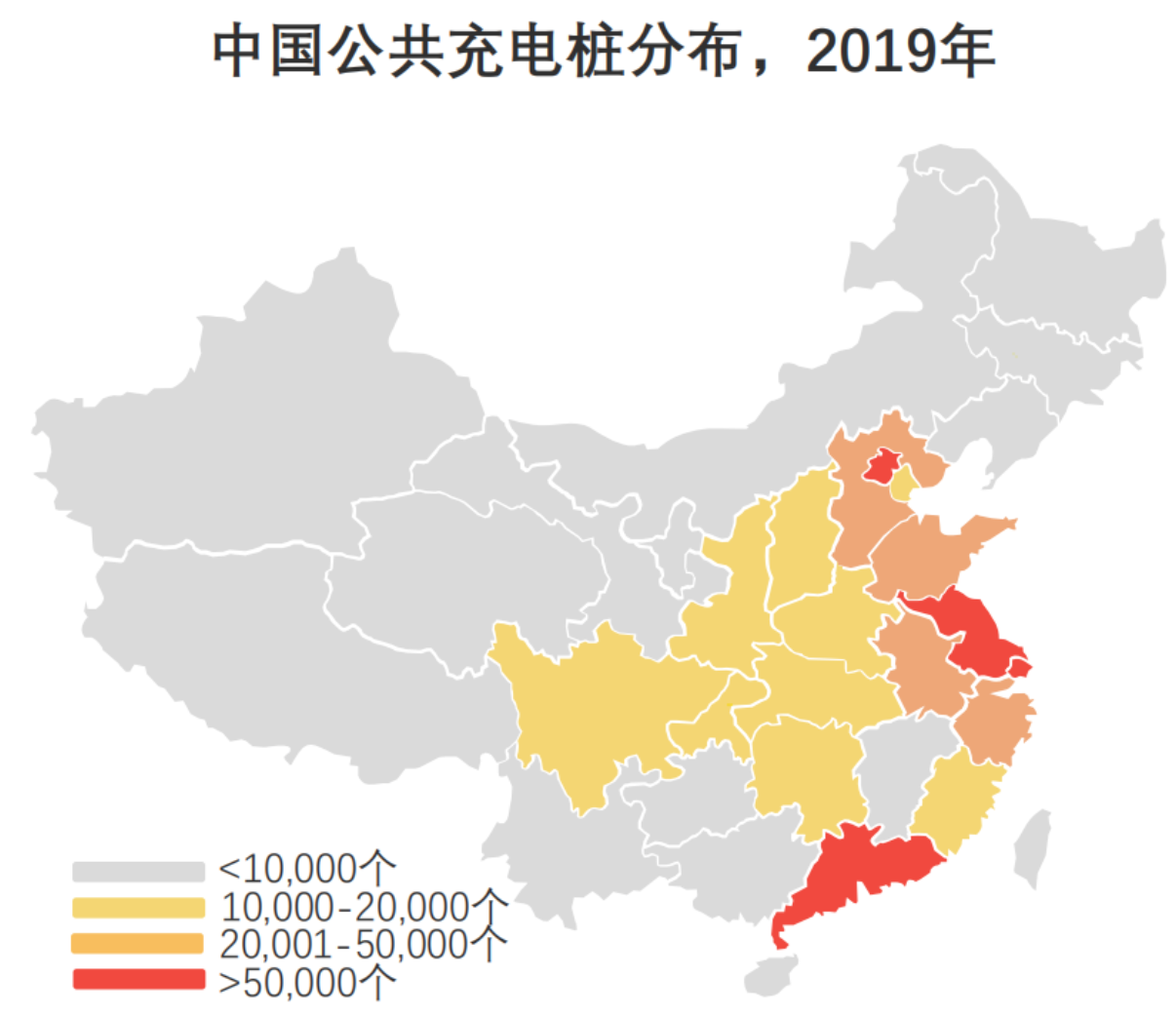

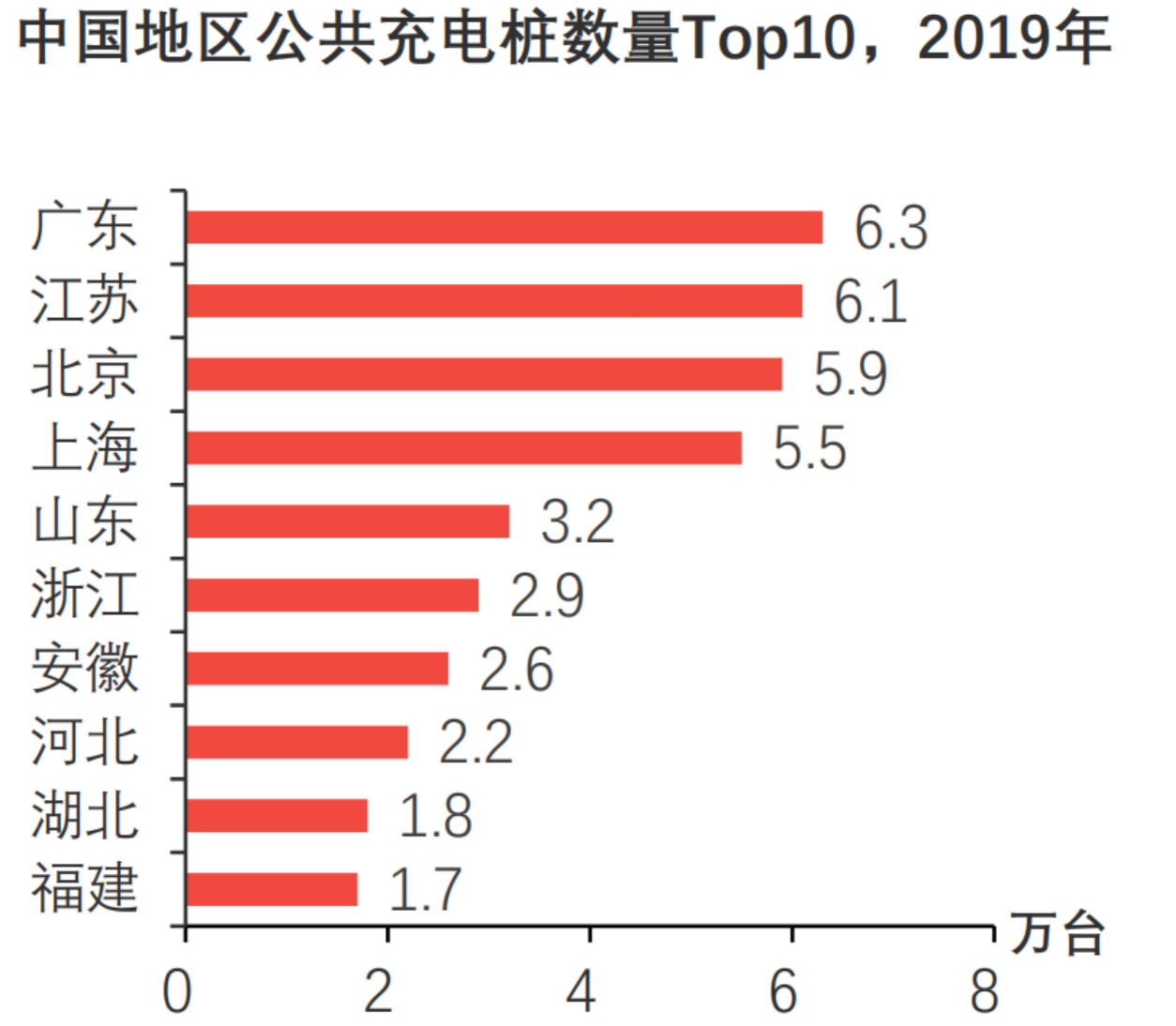

此外,截至2019年12月,中国充电基础设施数量累计达到121.9万台,同比增长50.8%,而新能源汽车累计销量达420万辆,车桩比为3.4:1,且充电桩功率大幅提升,已达到120千瓦以上。同时,中国广东、江苏、北京、上海等省份及城市充电基础设施发展已较为完善,Top10地区建设充电基础设施占比达73.9%。

中国充电基础设施建设的不断完善将显著提升新能源汽车的便捷性与实用性,从而吸引大批潜在消费者进行换购,促进新能源汽车销量的提高,带动车辆配套电控产品市场需求量的增加,为中国新能源汽车电控系统行业创造广阔发展空间。

新造车势力兴起

伴随着汽车工业电气化水平的提高,具有较强互联网背景的新兴造车企业开始进入市场,为中国新能源汽车电控系统集成商注入了大量客户资源

新造车势力快速涌现

现阶段,中国汽车产业正加速变革,伴随着汽车电气化水平愈加增高,电子硬件与配套软件在汽车整车中所占比重逐步提升,汽车产业进入快速转型阶段,以互联网及信息技术公司、科技型公司为代表的新兴科技公司加入传统的汽车行业,新造车势力行业诞生。自2014年新造车势力 出现以来,经过近五年的发展已逐步突破制造生产技术的瓶颈,以蔚来、威马与小鹏为代表的新造车势力先后在2018年顺利完成交付,且新造车势力旗下车型通过硬件设备的升级与智能系统的优化已初步具备市场竞争力。

以蔚来、小鹏为代表的新造车势力具有较强的互联网背景,但对于整车制造与零部件生产等方面经验与相关储备较为薄弱,因此多选择外购配套电控系统产品或外包动力总成解决方案。现阶段,在新能源乘用车领域,有大批新造车势力进入市场,对第三方新能源汽车电控系统集成商需求强烈,并推动其从单纯的电控系统产品供应商转变为新能源汽车整车厂的动力总成方案解决者,为中国新能源汽车电控系统行业内专业化第三方电控系统集成商创造了新型增长点,推动中国新能源汽车产业通过第三方供应电控系统逐渐成为主流趋势。

电控系统

中国新能源汽车电控系统行业风险分析

中国新能源汽车电控系统行业与产业链上下游领域的关联度较高,行业的发展受新能源汽车政策与整体经济情况等宏观因素的影响较大

(1)行业政策变动的风险

中国新能源汽车电控系统行业下游新能源汽车行业受政府政策影响较大,近五年来,中国政府对于新能源汽车相关政策补贴力度持续下滑,进而导致新能源整车厂在资本市场预冷,新能源汽车产量首次出现下降。据中国汽车工业协会数据显示,2019年中国新能源汽车产量为124.2万辆,较2018年同比下降2.3%。若未来新能源汽车行业政策再次发生不利调整,将直接影响到新能源汽车电控系统产品市场需求量的减少,从而导致电控系统集成商收入增速与利润规模的下降。

(2)原材料价格波动的风险

中国新能源汽车电控系统集成商原材料采购成本占主营业务成本比重较大,达到约90%。因此,原材料价格波动对电控系统集成商毛利率水平具有较大影响。同时,电控系统核心原材料IGBT模块目前仍被少数国际供应商掌握,供应商市场集中度较高,若出现IGBT模块供应紧张或价格上涨的情况,将对电控系统集成商毛利率造成不利影响,进而导致盈利水平的下降。

(3)下游客户依赖度下降的风险

现阶段,以比亚迪、北汽新能源为代表的新能源乘用车主机厂借助其资金与研发实力等优势开始自主研发生产旗下车型配套的电控系统产品,外购比例较低,若此类新能源乘用车主机厂持续扩大产能为新能源客车主机厂或低速电动车主机厂等企业提供配套的电控系统产品,将极大挤压中国新能源汽车电控系统行业内第三方集成商的市场份额,并导致其客户资源的流失与市场需求的下降。

(4)市场竞争加剧的风险

随着中国新能源汽车电控系统集成商研发进程的加快、成熟产品的推出及外资企业在中国市场的渗透,未来中国新能源汽车电控系统行业市场竞争将愈加激烈。若中国新能源汽车电控系统集成商在市场竞争中无法持续进行技术创新与推出符合市场需求的产品,将极大限制其客户资源的拓展并将造成现有客户资源的流失,进而导致其收入与市场占有率的下降。

电控系统

中国新能源汽车电控系统行业相关政策法规

新能源汽车顺应了节能环保的发展趋势,在中国政府的政策扶持下得到快速应用,市场占有率不断提升,进而带动其配套电控系统行业的迅猛发展

近五年来,中国政府颁布了一系列利好政策扶持新能源汽车电控系统行业发展,主要从以下两个方面体现:

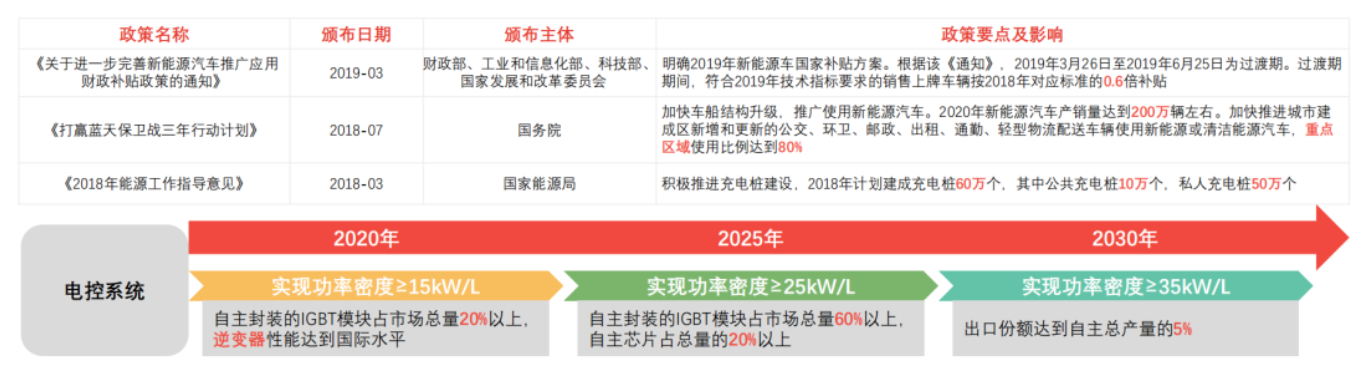

(1)推动中国新能源汽车电控系统行业健康有序成长。《中国制造2025》政策的颁布为中国新能源电控系统行业确定了未来发展方向,推动电控系统产品向高功率密度、高度集成化、高压化等性能指标进行优化升级;

(2)支持新能源汽车产业的培育,扩大新能源汽车电控系统行业的市场需求。 中国新版双积分政策、《打赢蓝天保卫战三年行动计划》与《关于进一步完善新能源汽车推广应用财政补贴政策的通知》的出台明确了未来中国新能源汽车领域的补贴方案与发展目标,有效促进中国新能源汽车在公共交通、物流配送等场景的大范围应用,从而带动电控产品市场需求量的快速提升。

在中国政府发布的《中国制造2025》重点领域技术创新绿皮书中,明确了中国新能源汽车电控系统产品的功率密度发展路线,并着力推进电控系统产品核心零部件IGBT模块的进口替代进程,帮助突破中国新能源汽车电控系统行业原材料供应的瓶颈,将有效降低电控系统集成商的采购成本,为其创造广阔盈利空间。

电控系统

中国新能源汽车电控系统行业发展趋势

集成化发展

随着中国新能源汽车行业的快速发展,市场对于电控系统控制效率与技术提出了愈高要求,电控系统的集成化已成为重要发展趋势

集成化电控系统

随着新能源汽车行业的持续发展,新能源纯电动汽车核心零部件之间的系统集成化趋势愈加明显,电控系统集成方式逐渐成为重要的技术发展趋势。目前,驱动电机控制器与转向助力泵电机控制器、气泵电机控制器、车载DC/DC控制器、车载充电器等多合一电控系统产品,及电空调、电除霜、电加热等高压配电集成产品已开始在电动乘用车与商用车中投入应用。

集成化电控系统优势分析

多种零部件的集成减少了接头与配线,电控系统结构愈加紧凑,使重量与体积大幅下降,从而在应用环节具有较大优势:

(1)产品结构紧凑、体积较小,有利于空间布置;

(2)产品质量轻,行驶能耗较低;

(3)重心下降,有利于整车操控;

(4)高速传动,为新能源车辆带来较高扭矩容量;

(5)可扩展的模块化设计,极大缩短了产品开发周期,有效降低开发成本。

行业内企业集成化发展现状

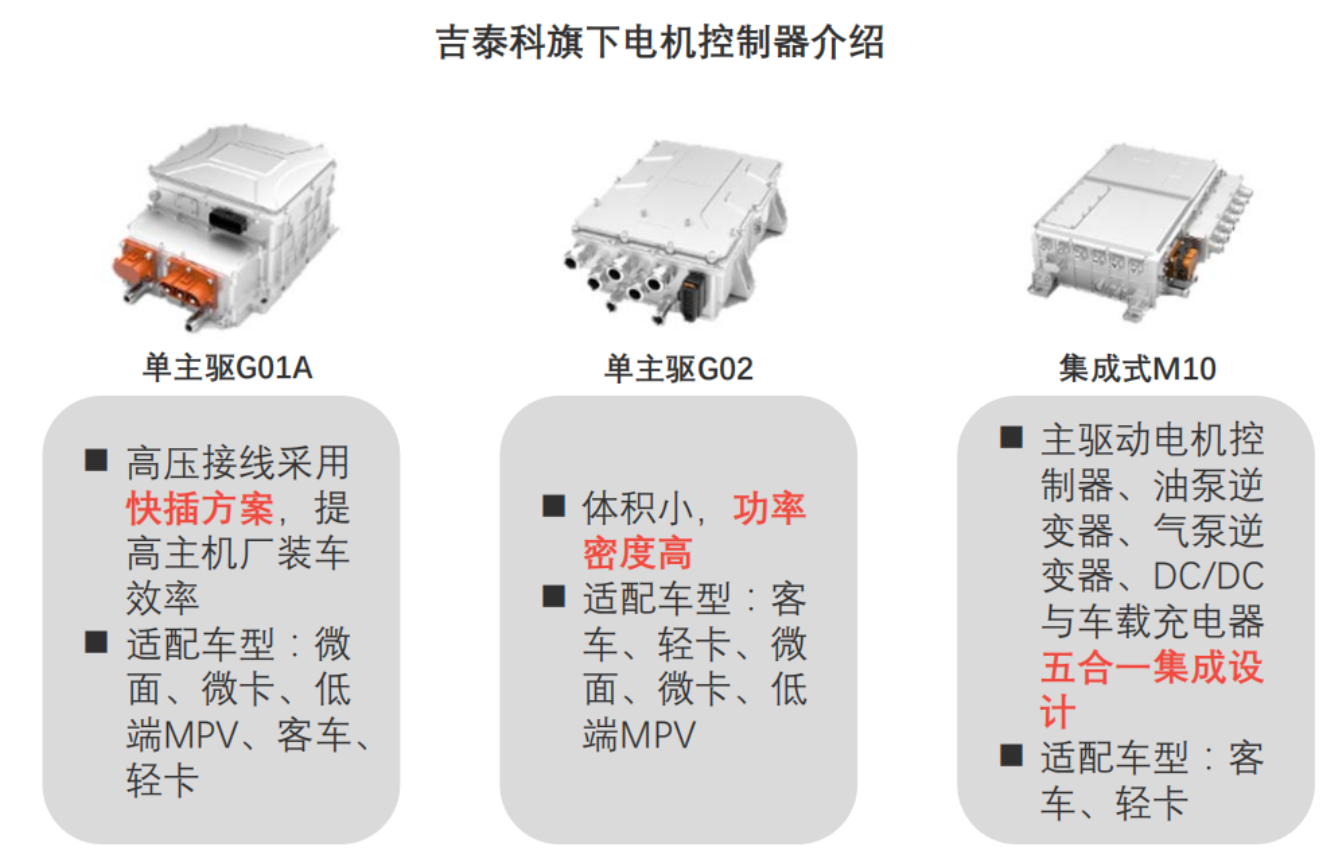

以英威腾、吉泰科、汇川技术为代表的电控系统集成商已开始向集成化方向发展,并已成功开发出二合一、多合一电控系统产品提供给车企。

优化电控系统效率

电控系统效率的提高,可有效提升整车经济性并减轻整车重量,从而达到增加新能源纯电动汽车续航里程的目的

续航能力的提升成为新能源汽车相关领域的重要发展方向

电控系统作为新能源电动汽车电驱动总成的核心,对整车的动力性、经济性具有重要影响。近五年来,中国新能源汽车电控系统行业在关键技术领域快速发展,产品系列化基本可满足200kw以下动力需求。但中国在电控系统关键零部件IGBT模块领域仍不具备完全自主开发的制造能力,导致中国新能源汽车电控系统产品的功率密度为12-18kW/L,与国际领先产品的20-35kW/L仍由较大差距。现阶段,中国新能源汽车市场中主流电动乘用车平均续航里程约为300km,与传统内燃机汽车相比续航里程较短,因此,新能源汽车电控系统的效率提升成为研发重点。

电控系统效率优化的关键技术分析

新能源汽车电控系统效率优化技术包括载频动态调整技术、过调制技术与双面散热技术:

载频动态调整技术

电控系统的主要损耗来源是逆变器部分,而逆变器70%损耗来源于开关

载频动态调整技术可减少30%的开关次数,有效提升电控系统效率,降低电控系统损耗,在车辆电动机低转速的情况下,最大可提高电控系统约2%的效率,提升车辆续航里程

过调制技术

电控系统的损耗来源还包括导动损耗

导动损耗受输出电流影响较大,输出电流降低对应输出电压需相应提高

通过加入过调制,可有效提高弱磁区输出功率与转矩,提高输出电压4%,峰值功率对应提高,改善整车在高速的动力性能

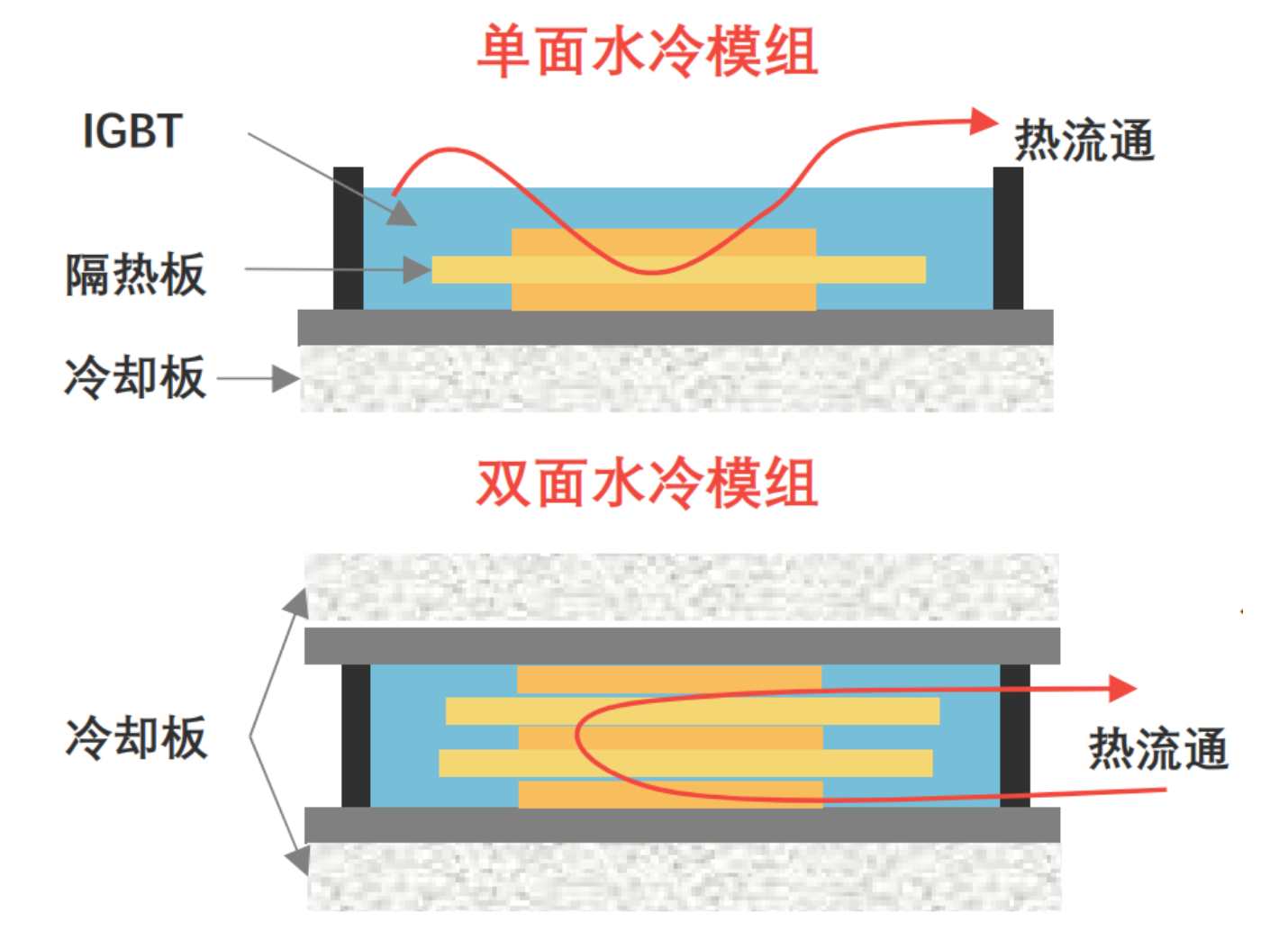

双面散热技术

与单面水冷模组相比,双面散热模组的热阻可减小32%,同时水路压降跌落为单面水冷模组的35%,有效提高电控模组的散热效率

采用双面水冷模组设计后,可使电控系统的功率密度提升88%,输出功率提高约30%

电控系统

中国新能源汽车电控系统行业竞争格局

由于新能源汽车电控系统行业与中国电动汽车市场同步启动,行业相关标准月体系尚未成型,整车厂和第三方供应商各自占据有利位置,市场竞争格局尚未明晰

中国新能源汽车电控系统行业竞争格局分析

现阶段,中国纯电动汽车市场处于初步发展阶段,市场规模尚未大规模启动,中国本土整车制造企业针对纯电动汽车的研发、采购生产与销售规划也处于制定与完善过程中,与之配套的新能源汽车电控系统行业因此尚未形成清晰、稳定的市场竞争格局。

目前,中国新能源汽车电控系统行业市场主要由中国本土品牌占据,外资产品由于其价格较高等原因,在市场的培育与初期发展阶段所占市场份额较小。

中国新能源汽车电控系统行业内竞争者分析

中国新能源汽车电控系统行业内国际企业主要有丰田、西门子、日立、东芝、ENOVA与安川电机等。

而行业内中国本土企业主要分为两类:

(1)新能源汽车主机厂: 以比亚迪、北汽新能源为代表的新能源汽车主机厂借助其整车及零部件制造积累的经验与资源,已开始自主研发生产旗下车型配套的电控系统;

(2)第三方电控系统集成商: 第三方电控系统集成商拥有多年逆变器、伺服电机、工业电机等领域的制造经验,随新能源汽车的兴起快速将业务延伸至新能源汽车电控系统领域,其产品在新能源客车、新造车势力与低速电动车领域已广泛应用。现阶段,上海电驱动在第三方电控系统集成商中已占据领先地位,并持续对新能源汽车电控系统产业链进行建设,带动行业整体快速发展。

电控系统

中国新能源汽车电控系统行业投资企业分析

吉泰科

吉泰科以自主知识产权的电力电子技术和电机控制技术为基础,并借助行业内领先的产品和系统解决方案服务于中国与国际的中、高端客户

公司名称:江苏吉泰科电气股份有限公司

成立时间:2009年

中国公司总部:南通市

企业简介: 江苏吉泰科电气股份有限公司(以下简称为“吉泰科”)于2009年9月由江苏省南通市虹波机械有限公司前期投资2,000万元人民币注册成立,属于中国国家高新技术企业。吉泰科目前拥有一批优秀的电力电子产品方面的专家,有着丰富的研发、生产和市场营销经验,打造了中国本土领先的变频器产品,产品的性能及品质已达到国际水平。

战略定位: 吉泰科以电力电子技术与电控系统技术为发展基础,经营业务主要涵盖工业变频器、伺服驱动器、新能源汽车电控系统、风力发电变流器与光伏逆变器等产品的研发、生产与销售。同时,吉泰科以向客户提供优质的产品与服务为核心理念,推动中国新能源汽车电控系统进口替代进程。

产品介绍: 吉泰科旗下产品主要包括通用变频器与电机控制器,并为中、高端客户提供自动化控制系统解决方案:(1)通用变频器:吉泰科旗下变频器产品应用领域广阔,目前已应用于机床、提升、起重、金属加工、印刷包装、工程机械、冶金与石油化工等多个领域;(2)电机控制器:吉泰科旗下电机控制器拥有独特的核心控制算法与PWM策略,可有效低电机电控损耗,提升车辆节电效果,增加车辆续航里程,且均已达到IP67防护等级。

吉泰科积累了一批具有行业领先地位的核心技术,旗下主要产品性能在中国本土市场处于领先水平

商业模式: 吉泰科形成了以研发与市场为重心,生产环节相对简单的哑铃型结构。同时,吉泰科立足于自主研发,具有较强的研发能力,取得了5项高新技术产品认定证书、20项专利及3项专利申请权、与1项计算机软件著作权,其研发部共有研发人员37名,占总人数的20.7%。此外,吉泰科与福建万润新能源科技有限公司、厦门金龙联合汽车工业有限公司、安徽安凯汽车股份有限公司等企业形成了良好的合作关系,可为其提供较高的毛利和现金流。

投资亮点分析:

研发技术优势

吉泰科拥有一套成熟的研发体系,内容涵盖研发理念、研发组织、基础技术平台、研发人员培养等多个方面,为其持续进行产品的创新开发、快速响应市场技术需求提供了强大的体系保障

吉泰科构建了先进的基础技术平台,包括各类产品生产所必需的软件、硬件、结构、测试等关键技术

产品优势

吉泰科具备较为完整的产业化设计和生产能力,产品种类丰富、品质可靠、性能优良,得到客户和终端用户的广泛认可,由此直接推动了公司业务的快速发展,构成公司的核心竞争优势

吉泰科通过了ISO9001:2008质量管理体系认证,主要系列产品已通过CE认证

人才优势

吉泰科拥有一支高素质的复合型研发技术团队。核心技术人员拥有多年中低压变频器研发经验,可够有效带领研发技术团队开展多层次、多领域和具有前瞻性的技术开发

吉泰科制定了科学有效的人才选拔任用机制,通过组织技术培训、与供应商进行充分沟通、参加行业技术交流和行业展会等方式,帮助研发人员提升专业水平

精骏电控

精骏电控高度整合中国及国际电力电子、电机控制、电机设计、整车控制和制造领域顶尖人才和团队,拥有较高起点

公司名称:江西精骏电控技术有限公司

成立时间:2016年

中国公司总部:上饶市

企业简介: 江西精骏电控技术有限公司(以下简称为“精骏电控”)成立于2016年9月,是汉腾新能源汽车科技有限公司旗下的子公司。精骏电控是以新能源汽车驱动电机、电机控制器、整车控制器及动力总成系统的研发、生产、销售为核心业务的中国国家级高新技术企业。精骏电控经过多年的快速发展,产品与整体解决方案在市场上得到了汉腾汽车、众泰汽车、猎豹汽车、开瑞新能源、吉利汽车、江铃汽车、上饶客车、新吉奥汽车、中汽瑞华、新楚风、雷丁汽车、瑞易电动、长安跨越的认可,实现多个主机厂的合作配套。

战略定位: 精骏电控拥有较高起点,以高素质水准研发团队为核心,协同中国及国际知名新能源汽车整车企业,研发生产高功率密度、高可靠性、高效率、高安全性的交流异步电机、永磁同步电机、同步磁阻电机以及相匹配的控制器和动力总成系统产品。

产品介绍: 精骏电控旗下产品包括新能源汽车电机、电控系统、工业电机与工业电机驱动器等,并为客户提供一站式安装与解决方案支持:

(1)电机产品: 精骏电控的电机产品可以覆盖整个新能源汽车,包括乘用车、商用车,低速车等;

(2)电控产品: 精骏电控的电控及逆变器产品已进行至验收阶段,预计在2020年底可批量生产;

(3)三合一产品: 精骏电控旗下的电机、电控系统与减速器三合一产品具有高功率密度、高转矩密度、低速范围宽,高精度的响应速度、低噪音、震动小与重量轻等优势。

精骏电控以新能源汽车动力总成和整车控制系统为创新切入点,产品技术路线覆盖新能源汽车的全方位需求,为客户提供系统化的解决方案和服务

投资亮点分析

产品技术路线: 精骏控制产品技术路线覆盖纯电动、插电混合动力与增程式混合动力等新能源汽车的需求,规划占地面积8万㎡,建筑面积5万㎡

产能建设: 精骏控制一期生产面积达1.5万㎡,办公面积3,000㎡,可实现年产15万套新能源汽车驱动电机、驱动器及控制系统的生产能力

技术进展: 精骏控制组建和培养了一支电动车辆驱动系统领域的系统设计和产品开发团队,截至2019年初,研发团队占公司总人数的60%

研发能力建设: 精骏控制实验室占地1,200㎡,拥有乘用车测功机、商用车对拖台架等设备,可以标准规范要求进行高低温湿度、冷热冲击等项目测试

核心技术及目标应用

乘用车三合一配置方案

纯电驱动与P4混合动力SUV总成方案

采用模块化设计,具备完善的系统动态和静态标定能力、系统诊断能力、高效的系统温度管理及振动管理乘用车增程器配置方案

商用车配置方案

系统一体优化设计动力总成研发体系

发动机、变速箱、动力总成集成联合仿真的产品开发流程

上海电驱动

上海电驱动在新能源汽车用电驱动领域取得了多项核心专利,主持并参与了多项国家标准和行业标准制修订工作,在行业中具有较高影响力

公司名称:上海电驱动股份有限公司

成立时间:2008年

中国公司总部:上海市

企业简介: 上海电驱动股份有限公司(以下简称为“上海电驱动”)于2008年7月由上海安乃达驱动技术有限公司、中科院北京中科易能新技术有限公司、宁波韵升的核心团队共同发起成立。上海电驱动主要从事节能与新能源汽车电机驱动系统的研发、生产与销售,是中国电动汽车电驱动系统全产业链技术创新战略联盟理事长单位、上海汽车电驱动工程技术研究中心的依托单位,承担和参与多项863、科技支撑和国家技术创新工程项目。上海电驱动于2015年与大洋电机完成资产重组,整合成立新能源事业部。

战略定位: 上海电驱动以技术研发为发展核心,拥有一支超过200人的高素质研发团队,团队研究方向覆盖电磁设计、机械设计、工艺工装、控制算法、系统可靠性、动力 总成及控制等领域,形成了高效的产品开发流程,具备同时开发多个电驱动项目的能力,先后为中国整车企业配套开发电驱动系统车用电驱动系统超过200项,具有丰富的车用电驱动系统开发经验。

产品介绍: 上海电驱动已形成了适用于纯电动与插电式客车、燃料电池与纯电动轿车、混合动力与插电式轿车、小型纯电动轿车等四大类电驱动产品研发平台,形成了3- 200kW功率系列化产品。

上海电驱动在完善其产品质量与技术的同时,不断对中国汽车电驱动系统产业链进行建设,推动其快速发展,促进中国本土产品市场竞争力的提升

投资亮点分析

生产能力: 上海电驱动于2010年通过TS16949质量体系认证,2012年建成了年产5万台电机及其控制系统批量生产线,2014年建成年产10万台电机及其控制系统生产能力,2016年通过IATF16949质量体系认证,2017年建成乘用车和商用车驱动电机全自动生产线,产能达到24万台

产业链: 由上海电驱动牵头,联合核心原材料和零部件企业、高校和检测中心成立的电动汽车电驱动产业技术创新战略联盟于2014年被认定为中国国家试点联盟,并连续4年被评为A类联盟。2018年联盟成员发展至38家,在电驱动系统系列化产品、车用功率模块等方面取得了大量的科研成果,形成了一批高质量产品,销售收入超过30亿元

核心研发团队: 上海电驱动的研发团队拥有中国国家新能源汽车重点专项总体组责任专家、上海市领军人才、上海市学科带头人等,其团队先后承担和参与科技部863电动汽车重大专项超过30项、科技支撑计划项目5项,创新工程专项9项、工信部项目2项,承担上海市科技攻关课题10项等

市场应用: 在市场应用方面,上海电驱动旗下驱动电机与 电控系统产品分别在一汽、奇瑞、长安、上汽、东风、吉利、江淮、华晨、长城、中华、广汽、中通、恒通、宇通、申沃、苏州金龙等中国本土整车厂车型中得到成功应用,其产品的市场占有率较高。同时,上海电驱动还为雷诺、通用、伊顿、邦奇等国际客户进行产品配套

参考资料来自:头豹研究所、驭势资本研究所

END

驭势资本是一家以研究驱动的硬科技精品投资银行,深耕集成电路、5G、物联网、数据智能和汽车科技领域,为顶尖的科技创业者提供专业资本服务。核心团队在硬科技领域拥有丰富的投融资经验,先后投资及服务的项目包括翱捷科技、臻驱科技、微众银行、微医集团、宏晶科技、晟矽微电子、地大信息、曼荼罗、美林数据、事成股份.

原文链接:https://mp.weixin.qq.com/s/Sy...

微信号

更多硬科技领域的技术和市场分析请关注驭势资本专栏。