文章大纲

- 供需逐步缓解,结构性供不应求仍持续

- 显示驱动产业链相关标的

显示行业供需逐步缓解,结构性供不应求仍持续

2020年四季度以来,由于代工厂晶圆成熟制程日趋紧缺,叠加产能分配优先级问题,驱动IC的供应掣肘逐步显现。

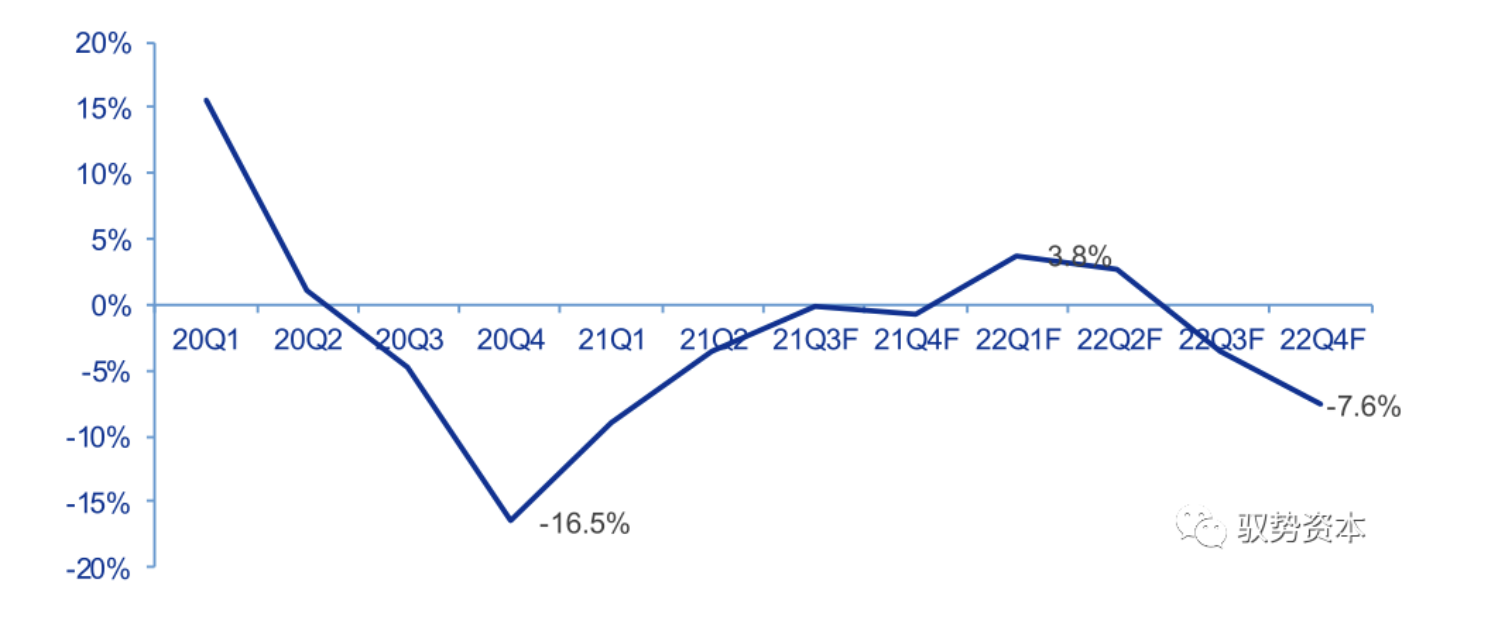

- 根据群智咨询测算,DDIC供需比从2020年一季度的15.6%,跌至2020年四季度的-16.5%后,呈现逐渐收窄趋势,供需关系逐渐缓解,预计2022年上半年供需会逐步进入相对平衡状态,但随着供应链产能依旧较紧2022年下半年仍然有缺货风险。

全球显示驱动芯片市场供需趋势:

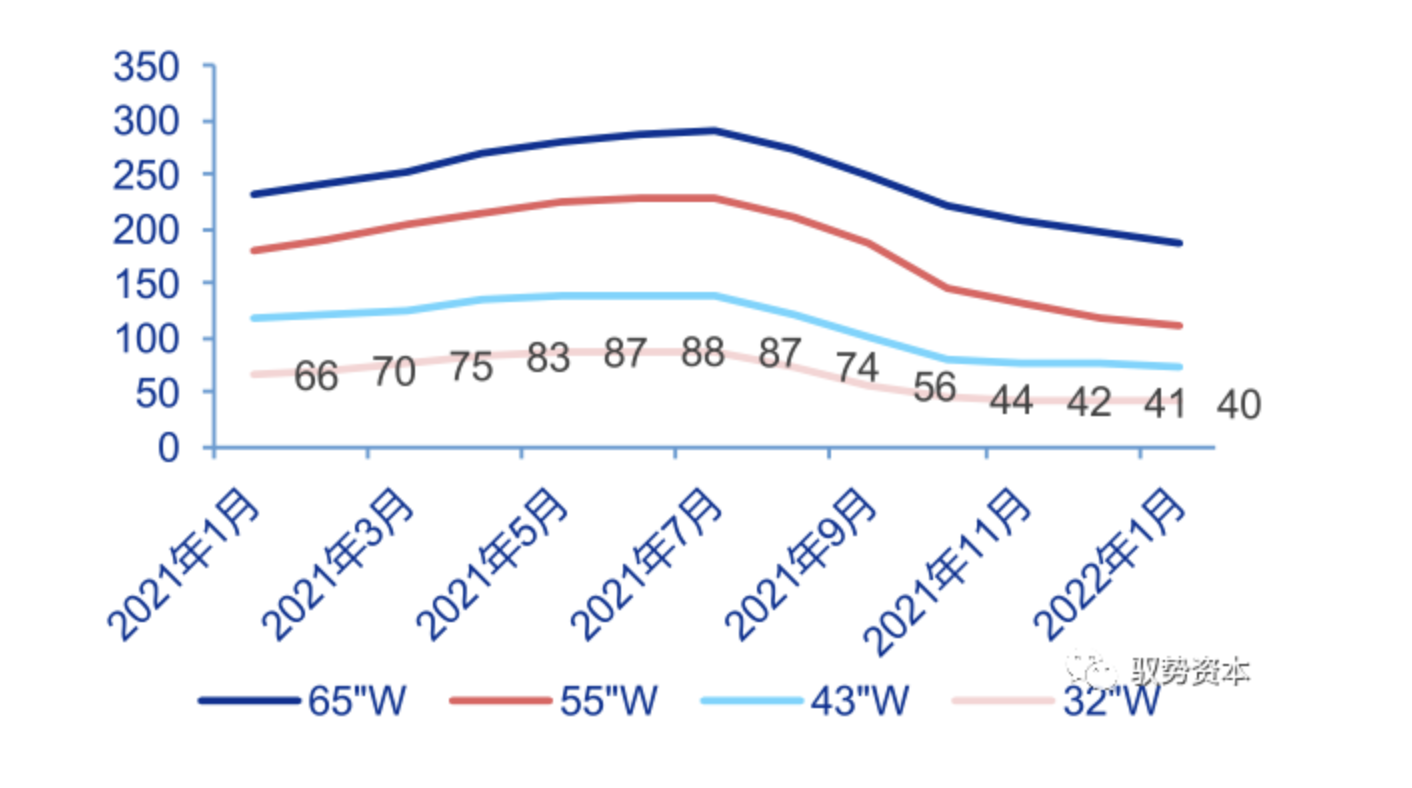

供需持续紧张的同时,驱动IC价格也呈逐季上涨趋势:

- 2021上半年持续的供需不平衡,叠加供应链挤兑效应,LCD和OLEDDDIC,其价格连续数个季度环比大幅上涨;但随着终端库存增长,需求波动系数放大,需求端对于DDIC的涨价接受意愿将逐步减弱。

- 根据群智咨询预测,展望2022年,随着包括晶合等新增产能持续释放以及疫情红利后终端需求的稳步回归,驱动IC的价格大概率将呈现高位持平价格走势。

2021年驱动IC价格趋势(单位:美元):

需求端:在LCD领域中国大陆

厂商将拥有绝对话语权

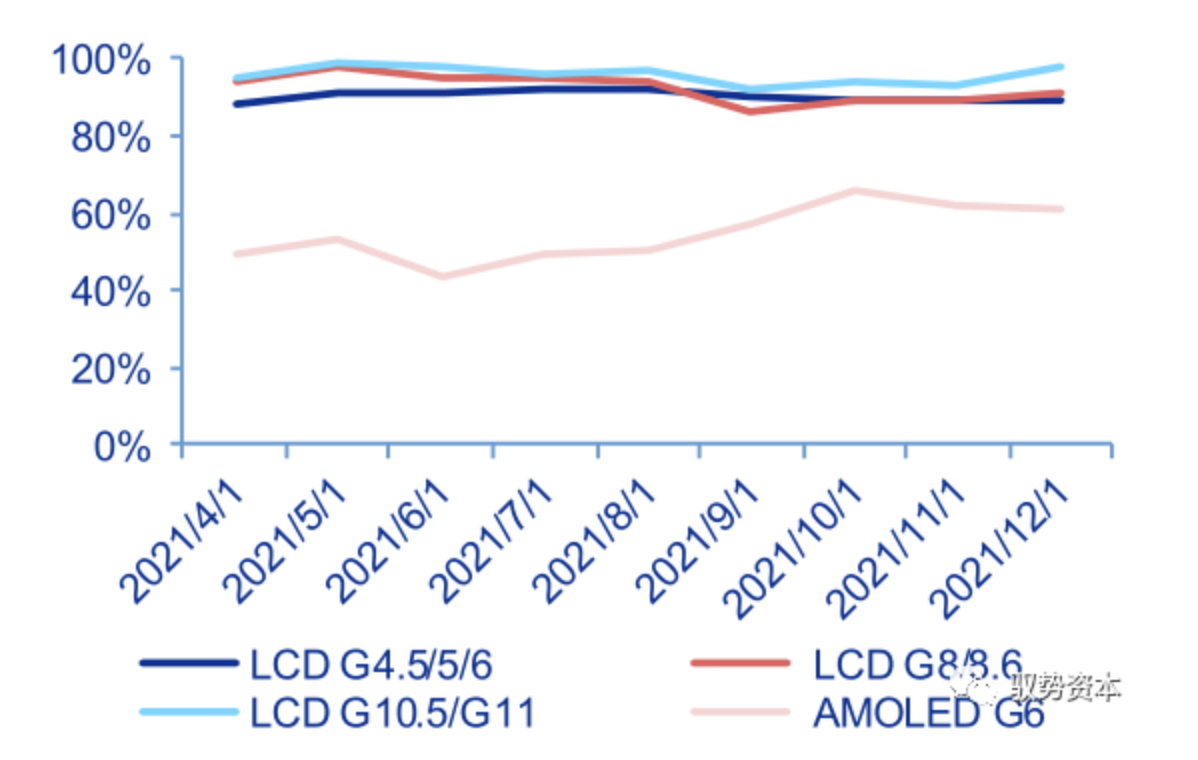

显示驱动IC需求取决于面板整体产能。面板厂的产能上限直接决定了驱动IC的需求上限,即使终端需求相对较弱,但面板厂依然有相当大的动力在不击穿现金成本的情况下维持满稼动,一方面可获得正向现金流,一方面即使亏损也可推动产业重组。从2021下半年面板行业稼动率来看,即使LCD面板价格从高点回调较大,但制造商依然维持约90%的高稼动率。

大尺寸LCD面板价格(美元):

国内面板产线稼动率:

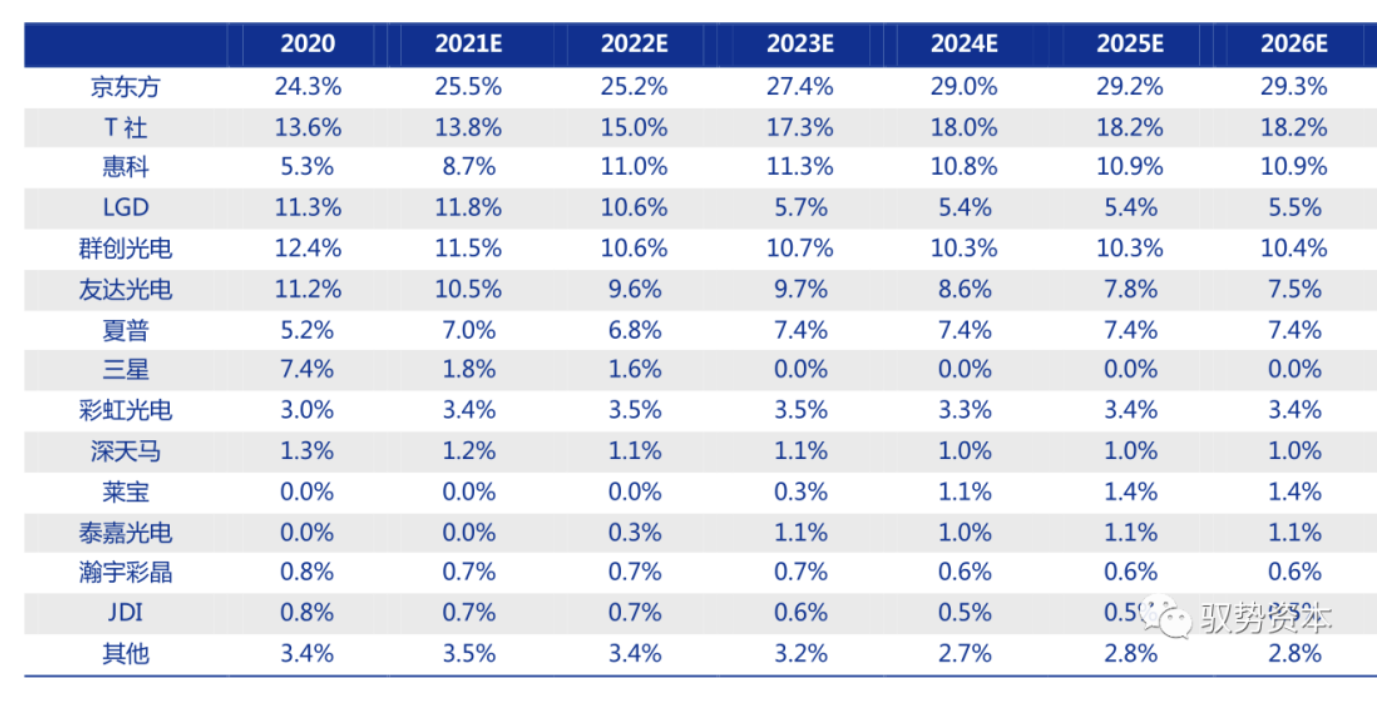

未来中国大陆的面板制造厂商有较强的上游议价和对供应的影响力。韩国面板厂商的产能重构和停产,以及台厂商对于产能投资的谨慎,间接增加了中国大陆面板厂商在全球的产能份额。根据Omdia预测,国内前三大厂商在经过几次收购和产能扩张后,预计将在2023年达到全球产能份额的52%,成为行业发展主阵地,对上游拥有较强的影响力。

2020-2026产能预测:

2020-2026产能份额预测:

随着国内面板厂陆续投产,对OLED显示驱动需求也在持续提升:

- 根据UBIResearch数据,在AMOLED市场,2020年三星为市场份额为68.2%,排全球第一;第二为LG,市场份额为21%左右,主要由大尺寸OLED面板(电视)贡献;京东方为第三,份额约5.7%。

- 但从需求来看,中国是最大买方市场,采购约占50%。随着国内面板厂6代OLED线陆续投产,对显示驱动芯片需求也在持续提升。

供给端:上下游合作,

逐步完善产业生态

整体来看,随着国内显示面板行业规模跃居全球之首,与之配套的上游产业环节如制造和封测等都将逐步走向国产化。

晶圆代工:绑定模式

为目前发展方向

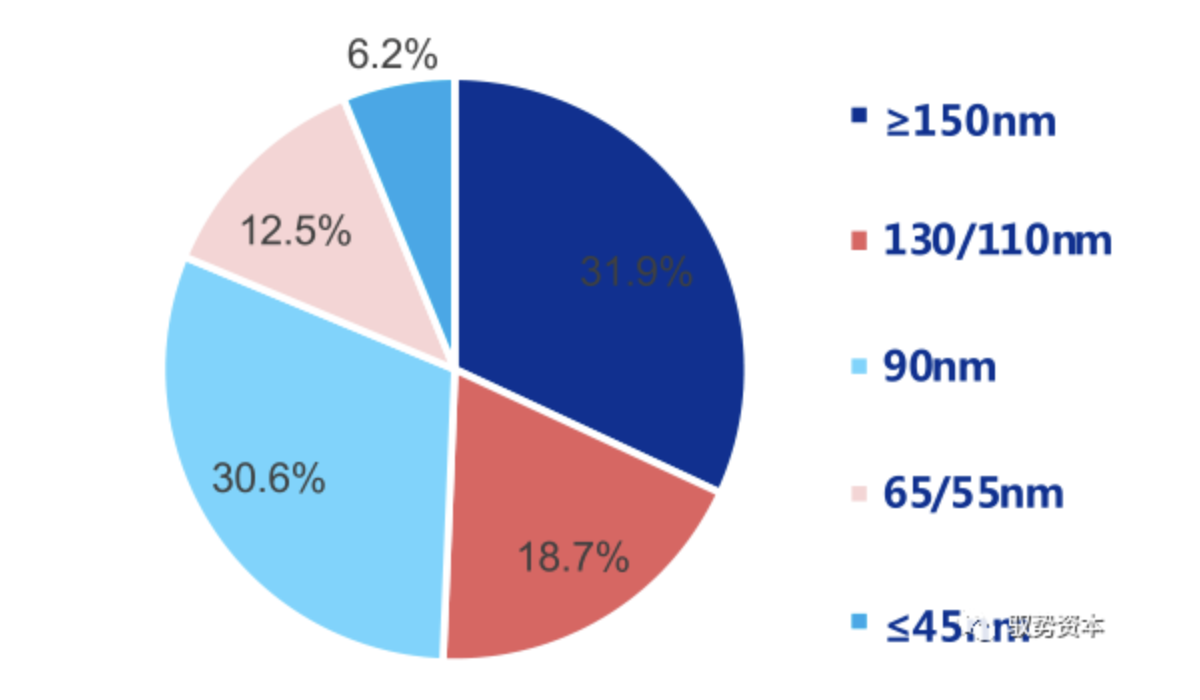

中大尺寸面板显示驱动以成熟制程为主。从制程来看,由于大、中尺寸面板终端产品显示技术已较为成熟,对于集成度要求较手机屏幕要求更低,多用90nm及以上的成熟制程DDIC即可生产。

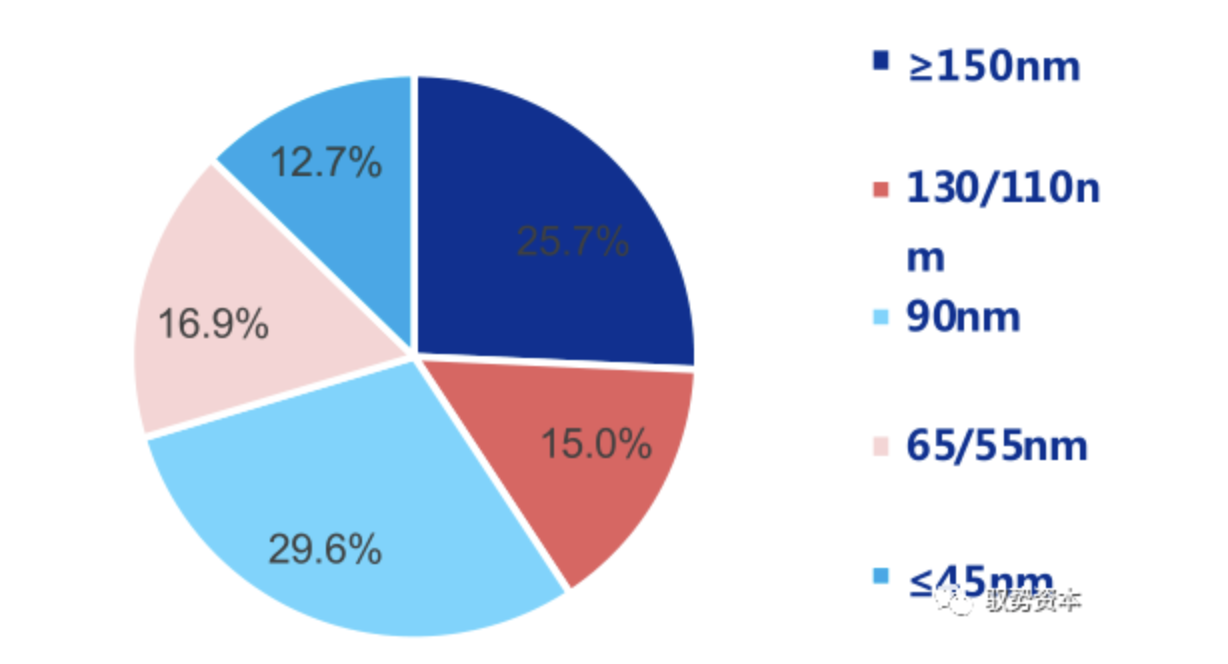

且由于大、中尺寸面板所需芯片数量较多,因此其所使用的90nm及以上制程的DDIC仍占全球DDIC市场的主要部分,2020年市占率达到约80%;在芯片整体向更先进制程节点推进的趋势下,90nm及以上制程的DDIC市占率将逐渐下降,但仍将占据大部分市场份额,根据Frost&Sullivan预测,在2024年90nm及以上制程的DDIC市占率仍将超70%。

2020年全球显示驱动芯片分布(按制程):

2024年全球显示驱动芯片分布预测(按制程):

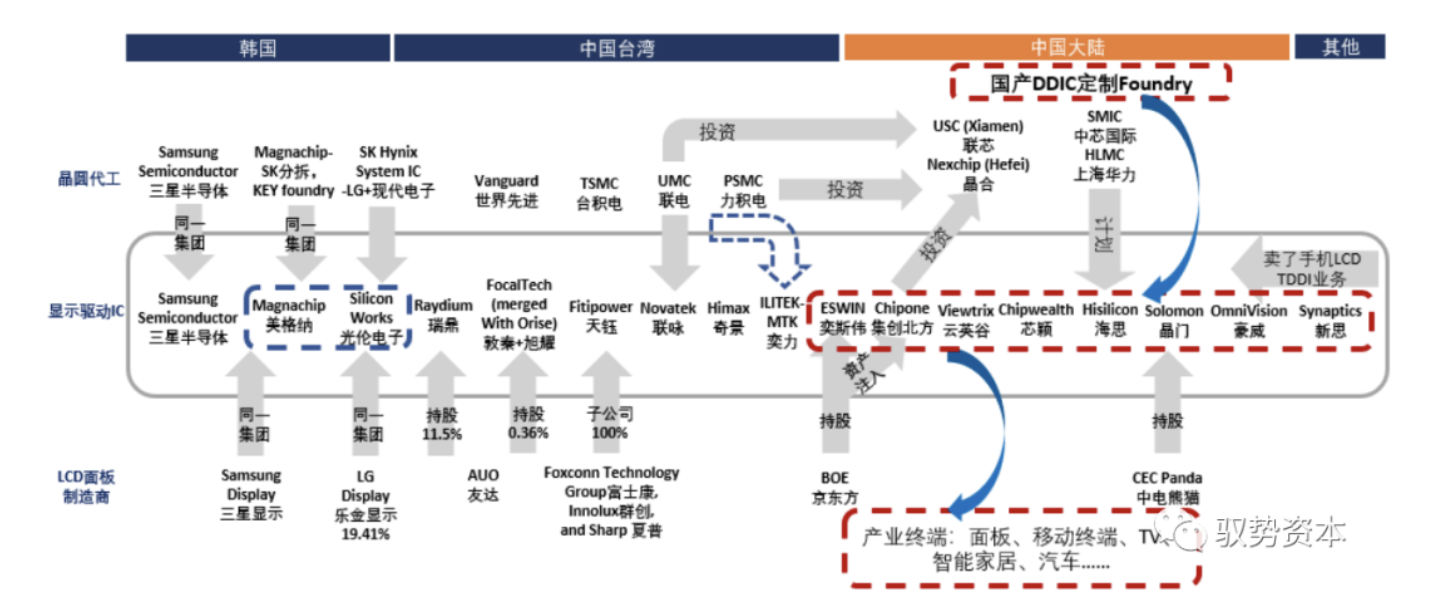

显示芯片的晶圆代工产能主要集中在非大陆代工厂。根据Frost&Sullivan统计,2020年,不考虑三星电子等同时具备设计能力和晶圆产能的IDM企业,仅考虑晶圆代工企业,全球晶圆代工企业在显示驱动芯片领域的年产量约200万片(折合12英寸晶圆),联华电子、世界先进、力积电、东部高科等晶圆代工企业在显示驱动芯片晶圆代工领域均有布局。

- 在大尺寸领域,中芯国际和晶合集成的产能相对较小,在小尺寸方面,晶合和集创北方绑定后,快速把90nm的TDDI技术能够快速推广,实现了在小尺寸领域占比超过30%;

- 但在OLED显示驱动领域占比不到1%,主要因为OLED驱动芯片基本采取40nm/28nm以及少量55nm制程,而国内目前在这段工艺方面还较弱,有代工能力的厂商不多,导致国内显示芯片代工供给结构性失衡。

LCD显示驱动领域随着韩国中游面板制造厂的份额收缩而逐渐转移其产能至其他领域,台厂依然占据大部分份额。LCD的显示驱动IC制程主要是110-150nm以及少量90nm。

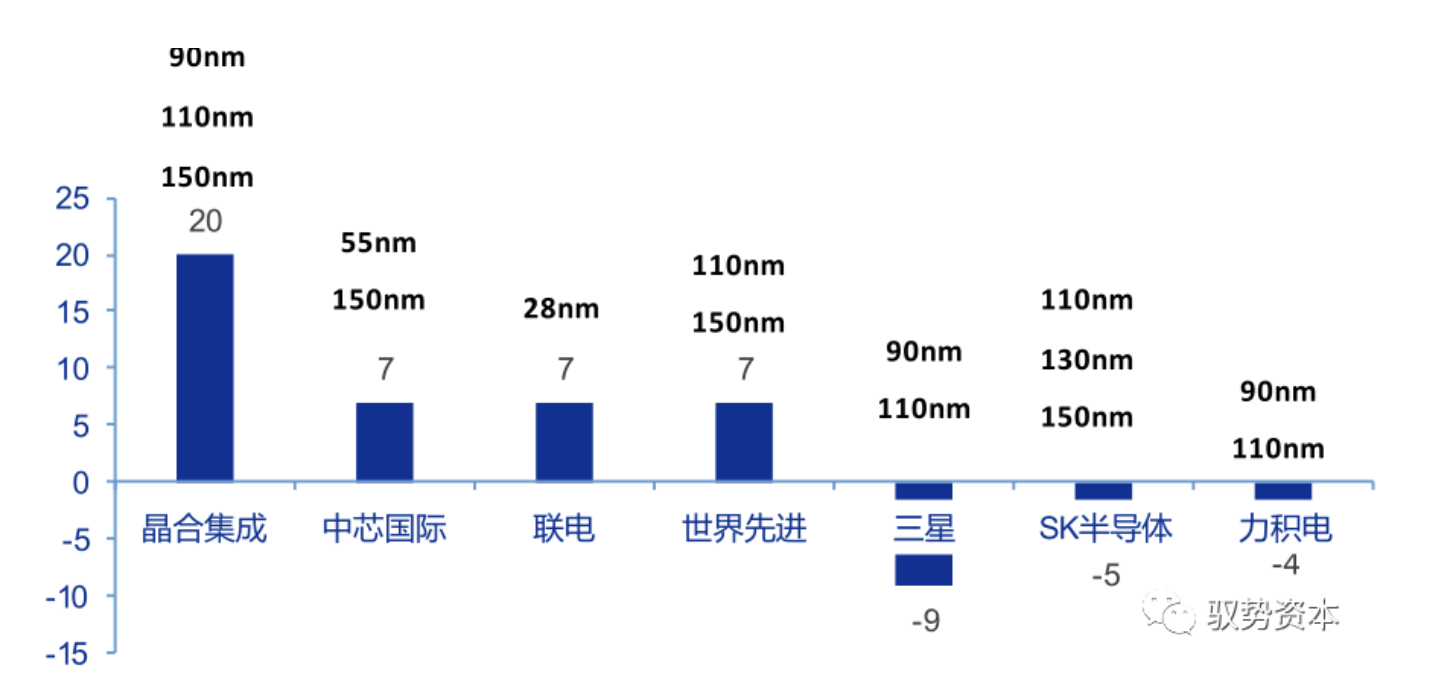

- 国内晶合集成是最大增长点,根据其招股书披露,Q4相比Q1每月增加约20K的产能,其中约90%用于驱动IC;中芯国际在突破先进工艺同时也将部分产能转向成熟的驱动IC领域;联电战略为继续维持驱动IC领域的龙头代工厂地位,增加部分28nm产能至AMOLED的DDIC。

- 韩厂方面随着,特别是三星为主的韩国晶圆厂随着本土面板厂的势微,逐步将显示驱动IC的产能转向其他领域。

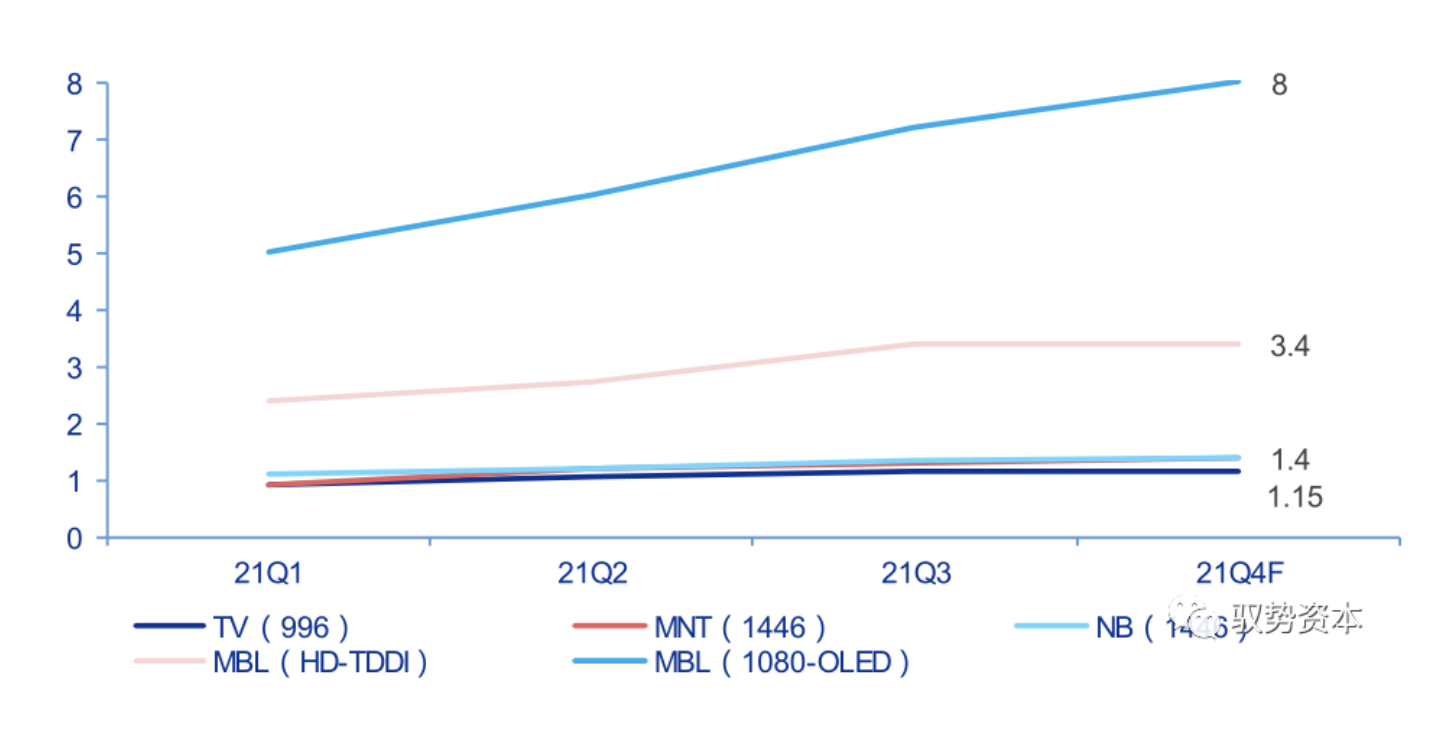

2021年一季度至四季度晶圆产能变化趋势(单位:K/M):

韩厂和台厂的崛起过程中均与上下游形成了绑定关系:

- DDIC所在的制程分类为高压模拟,虽然已有40nm选项,但2020年前长期低迷的ASP市场,使得中大尺寸TFTLCD用的DDIC无法承担12寸晶圆的高成本线。

- 其应对方式是转往二、三甚至四线代工厂生产,以联合下游面板厂承包产能的商业模式维持对重要客户的供应。因显示驱动芯片行业的商业模式与普通的芯片行业较为不同,以及其出货量大对于代工产能的需求,掌握供应链或为突破方向。

- 目前,驱动芯片厂商主要拥有两种模式,一种模式是韩国的全产业链整合模式,一个集团整合了芯片设计、芯片制造、封装制造、面板厂商和整机厂商;另一种模式是中国台湾地区的上下游绑定模式,驱动芯片设计厂商可以与晶圆代工厂绑定,形成IDM模式,保障工艺开发及产能。

国外DDIC龙头产业链深度捆绑,国内困局有待突破:

能够提供AMOLED代工的晶圆厂更为有限,产能基本被韩台垄断。目前,根据Omdia资料,只有五家晶圆代工厂商能够为HV40nm和28nm制程的AMOLED驱动芯片提供成熟的产能,包括三星、联电、台积电、格芯和中国大陆的中芯国际。其中,三星、台积电、联电三家晶圆厂提供90%晶圆产能供应。

- 三星:主要工厂为奥斯汀S2,为高端iPhone和Galaxy机型供货,只向三星LSI提供28nm产能。

- 联电:目前正在扩大28nm产能维持其驱动IC领域的龙头代工厂地位,预计2022年将增加到15-16K/M。三星LSI为主要客户,剩余5K/M产能供应给LXSemicon(前身为SiliconWorks)、联咏和其他中小厂商;联咏占据其HV40纳米产能的主要份额;小公司较难从UMC获得产能。

- 台积电:28nm产能仍较难开出,将在2022年主要向LXSemicon提供40nm产能,约10K/M,苹果为其最终客户;其他公司可获得的剩余产能或不足5K/M,如奕力、新思和云英谷在2022年将继续主要依赖台积电,每家每月或不到1K。

- 格芯:主要向美格纳提供28nm产能;LXSemicon和新思也将在2022年开始建立合作关系;集创北方计划导入其40nm制程,预计将在2022年下半年进行量产。

- 中芯国际:产能持续增长,预计到2022年底达7-8K/M。瑞鼎投片量正在增加,目前占据40nm产能约一半。集创北方、奕斯伟、华为海思和豪威等正在进行样品输出或验证,最快于2022年第二季度后才能进行量产,中芯国际开出的新产能为关键资源。

- 晶合集成:计划开发AMOLED驱动芯片40nm产能,预计到2023年投产。

AMOLED驱动芯片无晶圆厂和晶圆代工厂之间的供应链关系(主要智能手机)●Major○General◌Few:

封装测试:随着产业转移

迈向第一梯队

全球显示驱动芯片封测行业集中度较高,头部效应明显:

- 除部分专门提供对内显示驱动封测服务的厂商集中在韩国外,行业龙头企业均集中在中国台湾及大陆地区。

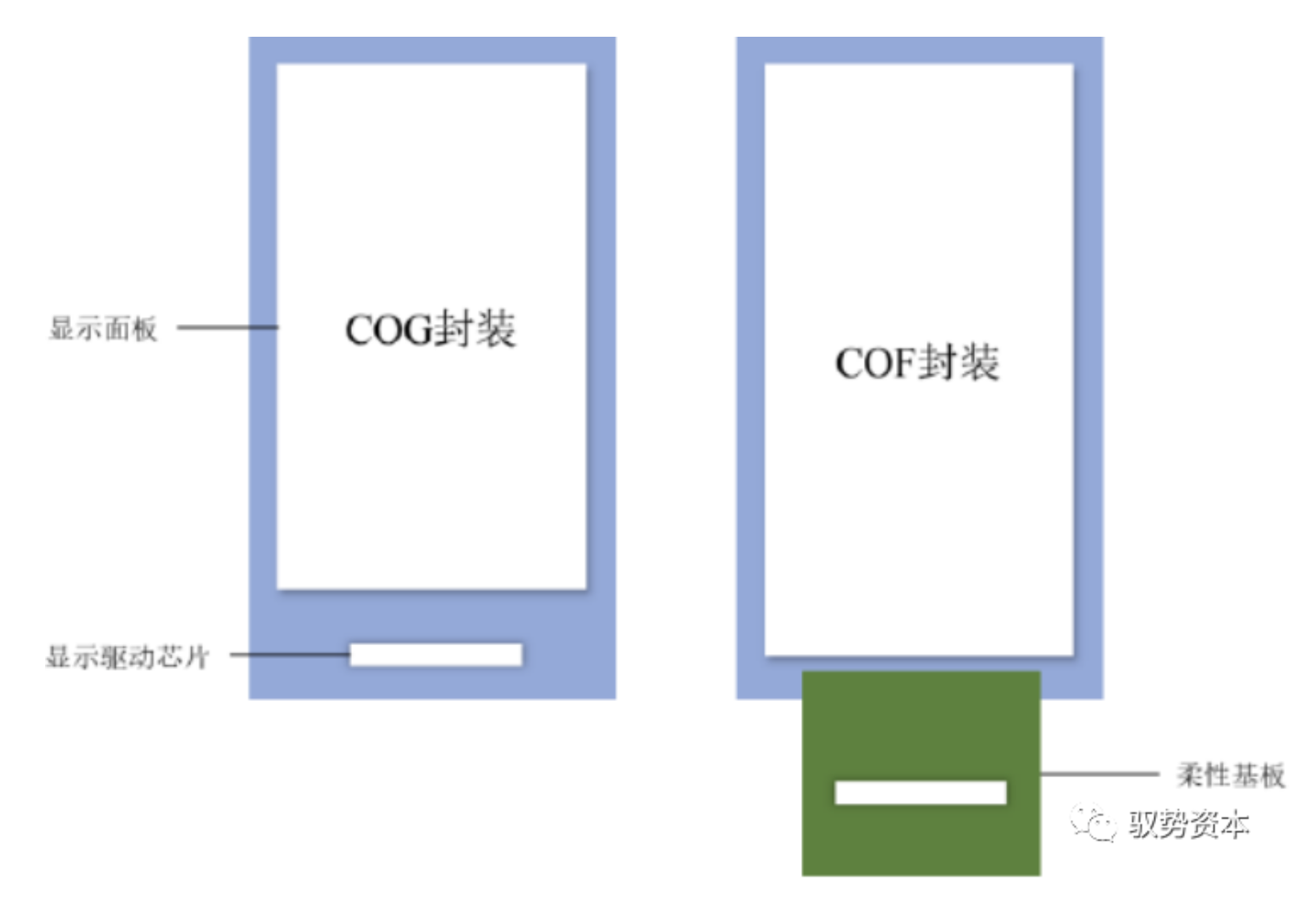

- 中国台湾和大陆的显示驱动芯片厂商都是采用委外代工的方式生产,由晶圆代工厂进行晶圆制造,再由封装厂为晶圆进行金凸块加工,随后由测试厂(委外测试厂或公司自有产能)进行晶圆良率测试,最后由专业封装厂进行切割、COG/COF加工等封装工作。

- 根据Frost&Sullivan数据统计,2020年全球显示驱动芯片封测行业中,独立对外提供服务且市场份额占比较高的企业包括颀邦科技、南茂科技、汇成股份、颀中科技与通富微电。

主流显示驱动芯片封装技术:

供应链同步转移,产业格局或生变。和显示面板行业格局相似,全球显示驱动芯片封测厂商主要集中在韩国,中国台湾和中国大陆。伴随着显示驱动芯片行业转移,封测供应链也正在从韩国、中国台湾,到中国大陆这样的顺序转移。

韩国:以Steco、LB-Lusem为代表,分别系三星和LG与生态内的显示驱动芯片封测服务商,不对外部的显示驱动芯片设计公司提供服务。三星、LG作为显示面板产业龙头企业,采用全产业链整合模式,集团内部整合了芯片设计、芯片制造、封装制造、面板厂商和整机厂商,具备较强的技术与规模优势。

中国台湾:以颀邦、南茂为代表。

- 由于中国台湾LCD产业发展较为完善,曾有包括矽品(被日月光收购)、悠立(被安靠收购)、飞信(与颀邦合并)、福葆等十余家封测厂商入局显示驱动芯片封测领域,导致该市场竞争较为激烈,并经过长时间的行业整合,中小型封测厂纷纷被大厂并购,目前仅剩颀邦科技、南茂科技两家显示驱动芯片封测厂商,形成双寡头垄断市场的格局。

- 同上文晶圆代工所述,中国台湾显示面板产业上下游绑定模式发展成熟,显示驱动芯片设计厂商、晶圆代工厂、封测厂商以及显示面板产业均可形成资本与业务上的绑定,如联咏与联电绑定,联电与颀邦绑定,富士康旗下天钰、夏普、群创绑定,明基友达与瑞鼎绑定,形成全产业链模式,保障工艺开发、产能以及下游客户。

中国大陆:由于整体封测厂起步较晚,在技术和规模两方面与韩厂和台厂存在一定差距,主要代表有厦门通富、颀中科技、汇成股份、纳沛斯等。目前随着显示驱动设计产业的快速成长和国内资本投入的提高,显示驱动芯片封测业务已逐渐开始转移至中国大陆。

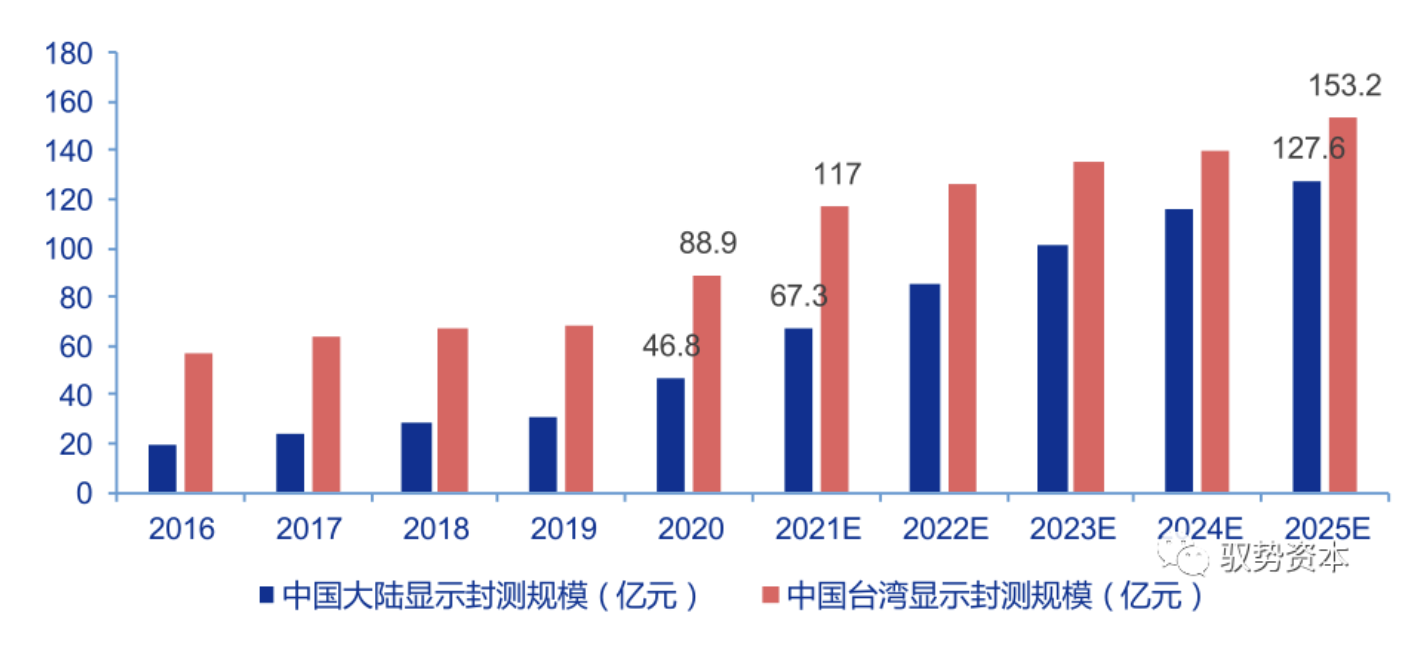

产能紧张带动显示封测市场规模上涨。2015年起,由于京东方等国内领先面板厂商突破,面板实现大宗商品化,整体面板及其零部件处于一个价格下行时期,因此该阶段显示驱动芯片封测市场规模没有显著增长。

2020年,尽管疫情带来短期冲击,但居家隔离、远程办公等宅经济效应刺激了显示行业相关终端需求的爆发。同时,由于晶圆代工厂产能紧张,整体显示芯片价格不断上涨带动了显示封测市场的增长,根据Frost&Sullivan数据,全球显示驱动芯片封测市场规模于2020年达到36亿美元,较2019年增长20%,预计2021年持续增长至45亿美元,同比增长25%。

全球显示驱动芯片封测市场规模:

大陆显示封测厂商快速追赶,预计到2025年份额接近台厂:

- 受益于领先的晶圆代工厂及成熟的芯片设计产业,2016年中国台湾的显示驱动芯片封测市场规模为57.3亿元。随后通过并购整合,进一步增强了产业核心竞争力,2020年市场规模达到了88.9亿元,年均复合增长率约为11.61%。

- 相比之下中国大陆相关厂商起步相对较晚,2016年中国大陆的显示驱动芯片封测市场规模仅为19.1亿元。随着集成电路设计产业的快速成长和国内资本投入的提高,显示驱动芯片封测业务已逐渐开始转移至中国大陆。同时,受益于全球显示驱动芯片价格上涨,2020年中国大陆显示驱动芯片封测市场规模达到46.8亿元,占比有所上升。

- 未来随着国内芯片设计厂商的发展以及晶圆产能紧缺短期内难以改变的局面,中国显示驱动芯片封测行业的需求将快速增长。预计中国大陆整体显示驱动封测市场规模将从2021年的67.3亿元增长至2025年的127.6亿元,年均复合增长率约为17.34%,2025年中国大陆+中国台湾地区显示驱动封测市场占全球市场比重将提升至77.01%。

中国大陆和中国台湾显示驱动芯片封测市场规模:

随着国内显示面板产业的崛起,显示驱动芯片将加速国产化,也将带动封测供应链同步转移:

- 中国大陆起步相对较晚,且由于缺乏成熟的芯片设计厂商,市场需求不足,因此中国大陆地区的封测企业规模相对中国台湾地区的封测企业规模较小。

- 随着中国大陆近年来对芯片设计企业的不断扶持和企业技术的不断成熟,急剧上升的显示驱动芯片封测需求将会推动现有显示驱动芯片封测厂商的持续扩产,并吸引更多领先的封测厂商进入行业。

显示行业显示驱动产业链相关标的

中芯国际:产能为王,成熟

制程收入快速提升

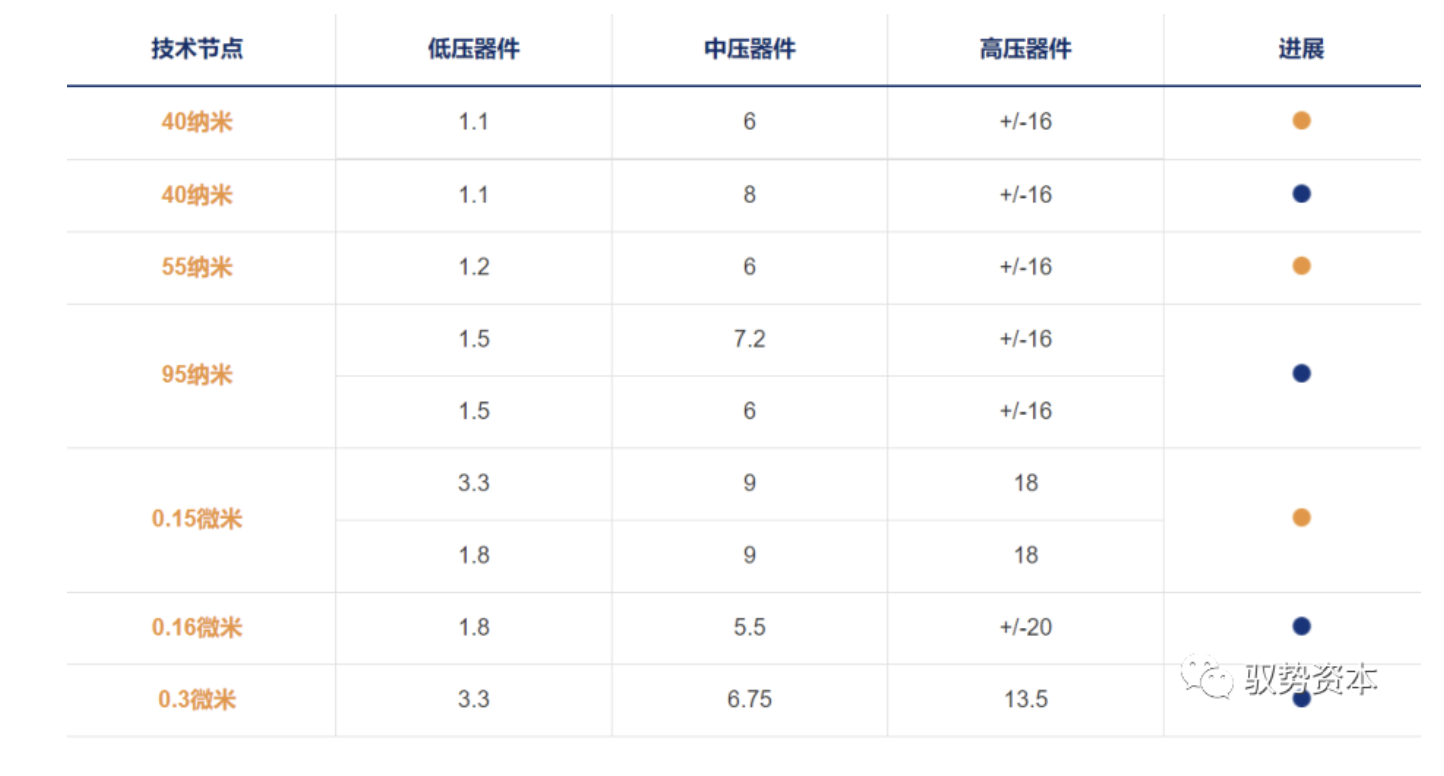

成熟工艺与先进制程并举。公司2021年三季度在全球晶圆代工市场市占率约5%,位列全球第五,中国大陆第一。

- 2010年后公司产品以逻辑芯片为主,2011-2020年营收CAGR14.07%,核心驱动力来自产能规模的扩张。

- 2020年晶圆代工产品收入占比87%,从制程分布来看,0.15/0.18um的成熟制程以及55/65nm节点是公司最大的收入来源,占晶圆代工收入比重分别为33%、31%。

稳步扩产以满足不断增长的市场需求,逐渐缓解行业产能紧张局面。公司现拥有三座8寸晶圆厂,四座12寸晶圆厂(含有多数权益厂),2021年计划的资本开支约为人民币281亿元,其中大部分用于成熟工艺的扩产,小部分用于先进工艺、北京新合资项目土建及其它。

其中,北京12寸10万片和上海临港12寸10万片项目预计2023年投产,深圳12寸4万片有望2022年下半年实现量产。预计2022年,公司月产能将达到60万片,产能利用率将稳定保持95%以上。

中芯国际产能预测(折合8寸,单位:千片):

AMOLEDDDIC产能持续扩张:

- 根据Omdia数据,公司AMOLED驱动芯片产能持续增长,预计到2022年底将达到每月7-8千片。目前大客户瑞鼎占一半左右的HV40nmAMOLED产能。集创北方、奕斯伟、华为海思和豪威等正在进行样品输出或验证,最快于2022年第二季度后才能进行量产,中芯国际开出的新产能为关键资源。

中芯国际DDIC工艺平台:

韦尔股份:收购新思LCDTDDI,

进军显示驱动

收购新思TDDI,正式进军显示驱动:

- 2020年4月,公司收购了新思科技基于亚洲地区的TDDI业务,并于2021年收购剩余30%股权,正式进军显示驱动芯片市场。根据公司2020年报,TDDI业务实现销售收入7.49亿元,且2021年下半年开始100%并表。

- 根据CINNOResearch数据,2020年其在智能手机TFT-LCD驱动芯片市场占有率为6%(不含SynapticsTDDI业务交割前的份额),排名第五。

TDDI业务或将重回增长。2015年新思首次推出手机和平板电脑的TDDI量产解决方案,在随后的两年里占据了TDDI行业最大的市场份额,2019年其份额下降至15%,位居第二,主要因:

- 竞争者增加,TDDI价格战阶段,美系芯片商主要靠初期的技术领先,价格并不占优势,导致来自苹果的订单只有原来的三分之一。韦尔接手后,有望打造性价比高的产品。

- 新思作为EDA三巨头之一,限制被制裁手机厂商使用EDA软件,并限制提供TDDI,导致国内其他品牌在选择美商时更加慎重,因此丢失国内安卓阵营的部分订单,联咏从中受益。在韦尔收购其TDDI业务后,也有望与国内厂商重新协同,抢占联咏、敦泰等台企TDDI订单,市占率或将大幅提升。

格科微:主攻中小尺寸市场,逐步由

Fabless向Fab-Lite模式转变

逐步由Fabless向Fab-Lite模式转变。公司成立于2003年,成立之初主要从事PC类CMOS图像传感器的设计业务,2007年开始逐渐拓展至手机CMOS设计业务,并且在2012年实现了显示驱动芯片量产,丰富了产品结构,提升公司的盈利能力。

在近二十年的经营过程中,公司不断跟随市场趋势丰富产品结构、提升技术实力、完善产业链资源整合能力,实现了市场地位的稳步提升。未来,公司拟通过自建部分12英寸BSI晶圆后道产线、12英寸晶圆制造中试线、部分OCF制造及背磨切割等产线的方式,逐步由Fabless模式向Fab-Lite模式转变。

中小尺寸显示驱动龙头,出货量中国第二;

- 根据Frost&Sullivan数据,格科微2019年以4.2亿颗LCD(液晶)驱动芯片出货量在中国市场的供应商中位列第二,占据了中国市场出货量的9.6%。公司的驱动芯片主要布局穿戴、功能手机和中低端智能手机等中小尺寸市场,在穿戴和功能手机市场均排名本土企业第一名,2020年其显示驱动芯片收入5.9亿元,占比9.16%。

- 目前公司QQVGA(120*160)到HD(1280*720)之间的LCD驱动芯片已量产,HD和FHD(1920*1080)分辨率的驱动芯片进入小批量试产。此外,公司正在积极推动TDDI、AMOLED驱动芯片等产品的研发,实现快速追赶。

中颖电子:进击AMOLED

前装品牌市场

储备耕耘十余载,AMOLED驱动芯片已量产出货。公司研发团队于2011年展开AMOLED显示驱动芯片设计,并于2013年陆续展开HD、FHD硬屏AMOLED显示驱动芯片,于2014年12月开始量产逐渐替代PMOLED业务,是国内第一个实现AMOLED量产的企业。

2016年公司成立子公司芯颖科技专门从事显示屏驱动芯片的研发和设计,2018年一季度芯颖科技完成第一款FHDAMOLED显示驱动内部验证,与国际竞争对手同步跨入40nm制程。

后装维修市场持续放量,进击AMOLED前装品牌市场。根据公司三季报,其显示驱动芯片销售同比增长数倍。从收入结构来看,2021上半年公司实现显示驱动销售1.04亿已超过2020年全年,营收占比从2020年6%增加至15%。同时,公司计划在年底前推出前装品牌市场规格要求的手机屏AMOLED显示驱动芯片。

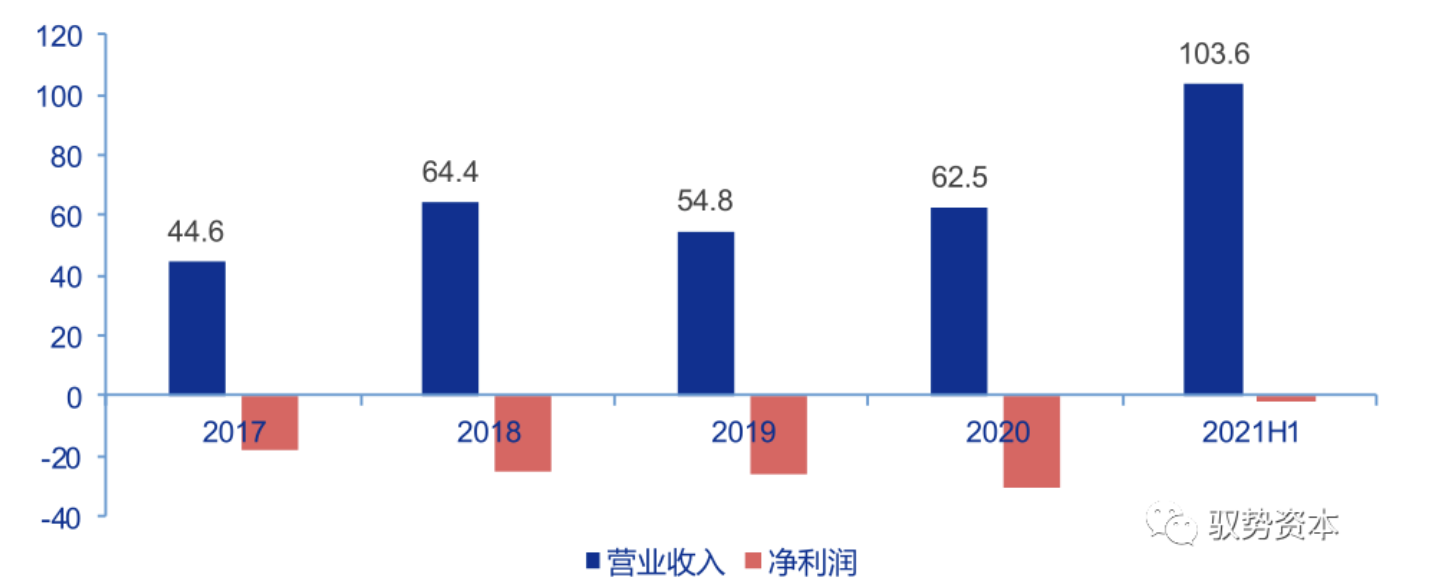

芯颖科技营收和净利润(单位:百万元):

通富微电:合肥通富深度

布局显示驱动封装

国内三大封测龙头之一,全球第五。公司通过内生外延的方式,多地布局产能,形成六大生产基地技术互补,定位清晰的局面,为全球第五大、国内第二大封测厂商。

- 根据ChipInsights数据预测,2021年公司实现营收145.37亿,同比增长34.99%(剔除智路资本收购因素实际增速为前十大OSAT厂第二),市占率为5.08%,相较于2020年提升0.49pcts。

- 目前的主要客户有AMD、联发科、意法半导体、英飞凌、瑞昱、艾为电子、汇顶科技、卓胜微、韦尔股份等,50%以上的世界前20强半导体企业和绝大多数国内知名集成电路设计公司都已成为公司客户。

深度布局显示驱动封装。合肥通富以超高密度框架封装产品为重心,同时承接周边存储器及LCD驱动器业务,具备了LCD/OLEDDRIVER的封装技术,特别是12寸TDDI,也具备了8KLCDDriverCOF的生产技术能力,合肥通富显示驱动电路封测线客户相继量产。

合肥通富客户包括晶丰明源,昂宝,深圳明微等,同时进一步导入存储器相关业务,拓展DRAM封装线。

集创北方(未上市):全品类覆盖,

背靠大厂打通产业链

聚焦显示驱动设计领域,国内少有的具备全球竞争力的显示芯片设计公司。

- 公司成立于2008年,聚焦于显示领域的芯片设计,公司产品涵盖TDDI(显示驱动与触控一体化芯片)、中大尺寸显示驱动芯片(LDDI)、OLED显示芯片、电源管理芯片、LED显示驱动芯片、时序控制芯片(Tcon)、指纹识别芯片、触控芯片、硅基OLED芯片等全品类显示芯片,客户群体覆盖全球主流面板厂、国内一线手机终端品牌客户及知名LED显示屏厂。

背靠大厂,绑定上下游。公司通过股东资源已把产业链条初步打通,晶圆代工的中芯国际、中游面板的京东方等既是股东也是下游厂商。弥补了传统的设计加委外代工生产的模式因各方面的诉求和目标不一致,造成实际性能、产能均无法达到要求的缺点。

根据集微网数据,公司2020年营收约24亿元,预计2021年有望突破60亿元,单月出货量目前已突破6亿颗。官网显示公司目前已完成E轮融资,总规模超65亿元,估值超300亿元。

晶合集成(拟上市):中国大陆第三大

晶圆厂,聚焦显示驱动代工

中国大陆第三大晶圆代工厂,主攻显示驱动。根据Frost&Sullivan统计,晶合集成已成为中国大陆收入第三大、12英寸晶圆代工产能第三大的纯晶圆代工企业(不含外资控股企业)。公司主攻面板驱动芯片产品,制程主要覆盖90nm-150nm,截至2021年上半年其N1厂已达满产规模。

在2021年底N1及N2厂的总产能将达到10万片/月,有望进全球晶圆代工领域排名前十。2020年公司显示驱动领域晶圆代工产量(折合12英寸晶圆)达25.98万片,市场份额约13%,在显示驱动晶圆代工企业中排名第三,仅次于联华电子和世界先进。

营收呈现快速增长,在手订单饱满:

- 2018-2020年,公司150nm、110nm及90nm产品已经实现大批量生产,营业收入分别为2.2/5.3/15.1亿元,呈现快速增长趋势。

- 此外,公司55nm制程工艺研发取得了阶段性进展,55nm触控与显示驱动整合芯片将于2022年第一季度进入量产;55nm逻辑芯片平台已开发完成,2022年第一季度导入客户试产流片。目前公司客户已经覆盖联咏科技、集创北方等业内知名公司,且正在积极开发新客户资源。

- 根据公告,公司2021上半年芯片销售数量达21.64万片,占2020年销售总量的82%。芯片销售平均单价7403元/片,较2020年均价提升29.31%。截至2021年6月末,公司在手订单产品数量为47.35万片,订单金额达40.75亿元。

晶合集成运营数据:

汇成股份(拟上市):

显示驱动封装领军

显示驱动封装领军:

- 公司前身为合肥新汇成微电子有限公司,在显示驱动芯片封装测试领域深耕多年,其主营业务以前段金凸块制造(GoldBumping)为核心,并综合晶圆测试(CP)及后段玻璃覆晶封装(COG)和薄膜覆晶封装(COF)环节,形成显示驱动芯片全制程封装测试综合服务能力。

- 2020年,公司显示驱动芯片封装出货量为8.28亿颗,在全球显示驱动芯片封测领域排名第三,在中国境内排名第一。

风险提示

1、行业周期性波动的风险:

- 平板显示行业具有较强的周期性,受市场供需关系影响较大,是一个典型的依托于技术创新,供给驱动的周期性行业,行业中存在液晶周期概念。

- 经历了2016年至2017年末供给结构性短缺面板价格上涨带来的行业复苏期后,2018年国内多条高世代线陆续投产,行业产能迅速增加,结构性供过于求状况造成行业各尺寸产品价格大幅下跌,行业内企业盈利大幅减少,多家厂商出现亏损。

- 2019年下半年以来,随着面板厂商主动调节产能以及在5G推动下手机和智慧屏需求增加,行业供需开始改善,面板价格已企稳并有所回升。

2、疫情导致供应链风险。全球疫情反复,由于政府管控措施及疫情反复等整体影响,产业链相关供应商等交付能力减弱,物流运输能力下降,原材料采购或受到一定程度影响,部分供应商存在延时交货的风险。未来,若疫情持续或进一步加剧,可能导致整体显示驱动行业供应链风险。

3、上游原材料设备等采购周期延长,扩产进度不及预期风险。目前晶圆厂设备及材料的主要供应商以海外企业为主,若采购环节受到影响,则对国内企业的扩产进度、生产周期及交付周期产生影响,进而影响其收入。

电子行业重点公司估值表:

参考资料来自:申万宏源证券、驭势资本研究所

END

作者:趋势资本

文章来源:驭势资本

推荐阅读

更多驭势资本干货请关注 驭势资本 专栏。欢迎添加极术小姐姐微信(id:aijishu20)加入技术交流群,请备注研究方向。