集微网消息,自ChatGPT爆红以来,生成式AI(Artificial Intelligence Generated Content,AIGC)已迅速成为ICT领域焦点。

AIGC,指的是人工智能系统生成的内容,通常是文字、图像、音频或视频。这类内容可以通过自然语言处理,机器学习和计算机视觉等技术生成,多样化的内容生成能力使其覆盖各类内容形式,各类应用场景正随技术进步逐渐落地。

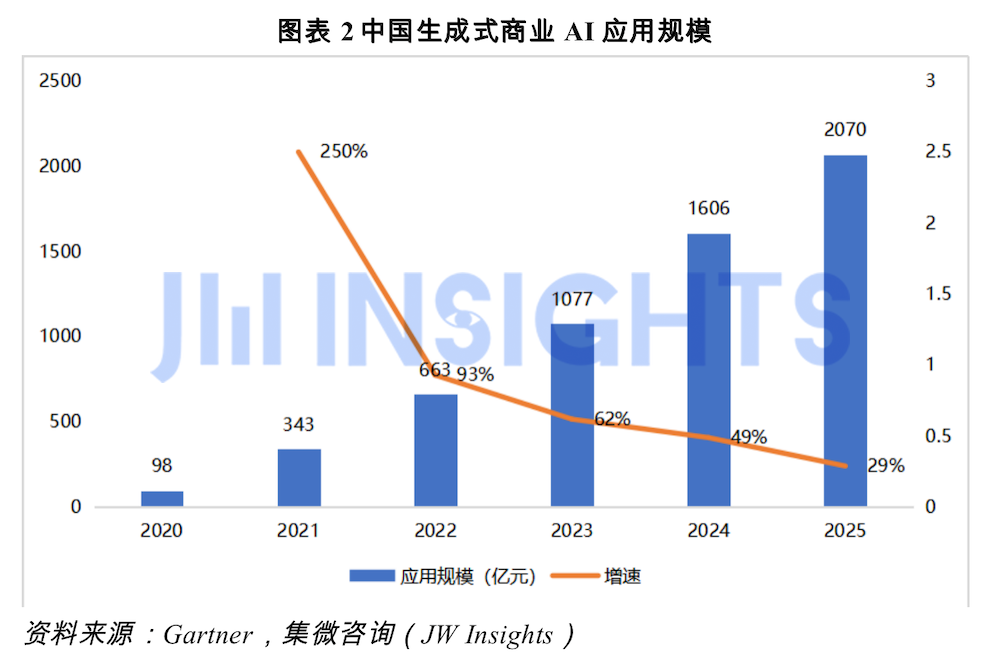

AIGC不仅可覆盖文本、音频、图像、视频等基本内容模态,还可综合图像、视频、文本进行跨模态生成,并应用于各类细分行业成为具体的生产力要素,例如游戏行业中的Al、NPC、虚拟人的视频制作与生成等,呈现出广阔的应用前景。根据Gartner数据,目前由人工智能生成的数据占所有数据的1%以下,预计2023年将有20%的数据内容被生成式AI所创建,2025年人工智能生成数据占比将达到10%。2025年中国生成式商业AI应用规模将达2070亿元,CAGR(2020-2025)为84.06%。

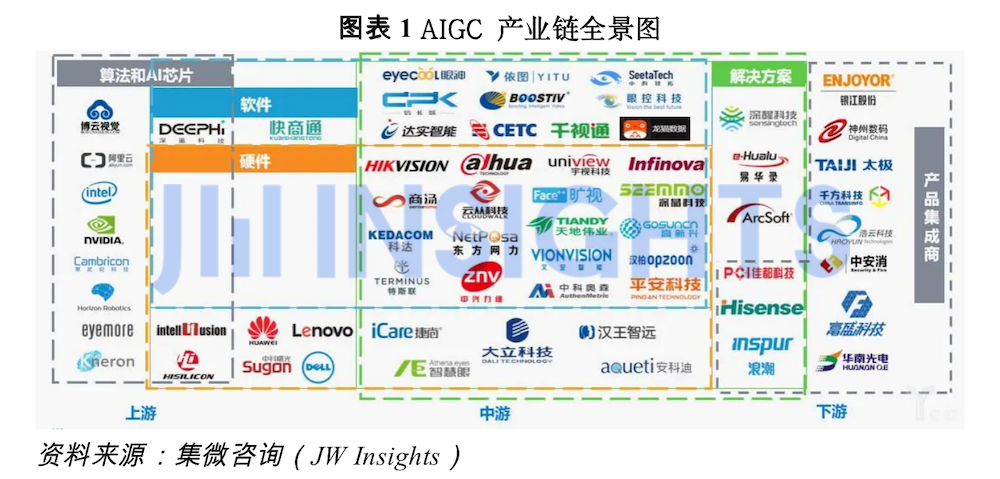

本期报告中,集微咨询以翔实的数据结合赛道企业盘点,全面梳理了AIGC产业链上游算力硬件层、中游数据/算法软件层和下游行业应用层整体概貌,并深入剖析了存算芯片市场发展,为产学研用投各方参与者提供了具有权威性的决策依据。

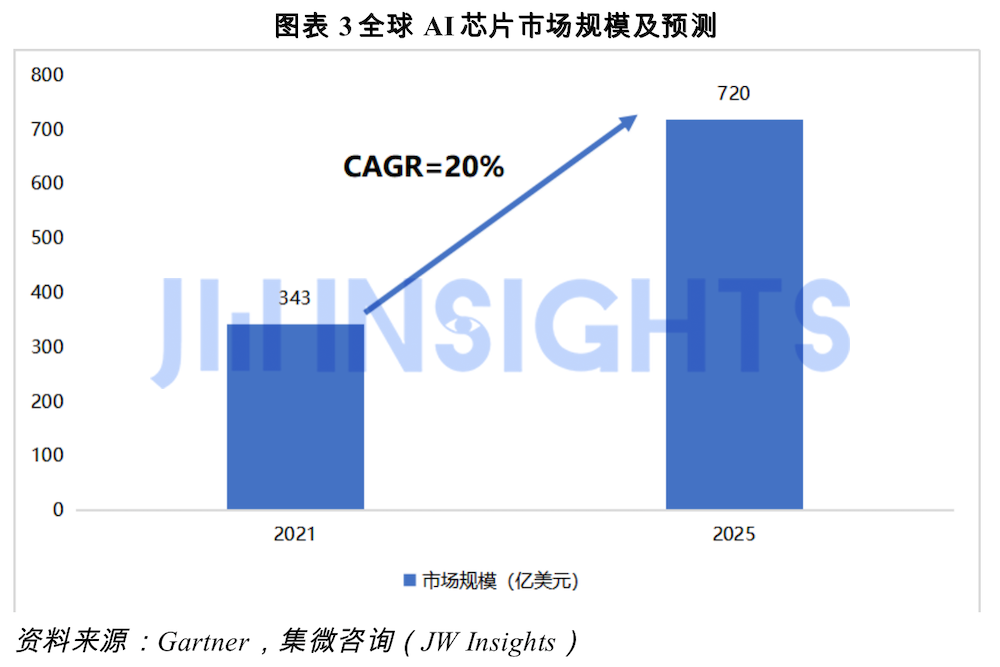

集微咨询指出,算力硬件层是构成AIGC产业的核心底座,AIGC需要大量的计算和数据处理,随着AIGC产品持续升级对芯片算力提出更高要求,AI芯片算力和需求旺盛增长。据Gartner数据,全球AI芯片市场规模有望在2021年达343亿美元,2025年将逾700亿美元,CAGR约为20%。

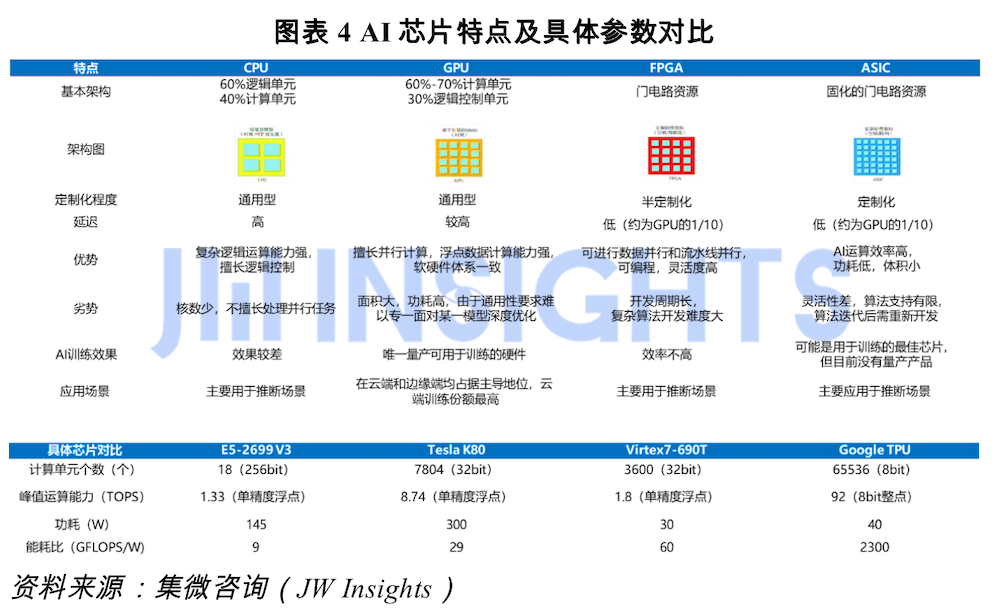

AIGC算力硬件层,主要包括AI芯片、AI服务器和数据中心,其中AI芯片主要应用于模型训练(training)和推断(inference)两个步骤,并主要可划分为CPU、GPU、FPGA和ASIC四类,其简要对比如下:

具体来看,CPU(Central Processing Unit)中央处理器是计算机的运算和控制核心(Control Unit),是信息处理、程序运行的最终执行单元,主要功能是完成计算机的数据运算以及系统控制功能。

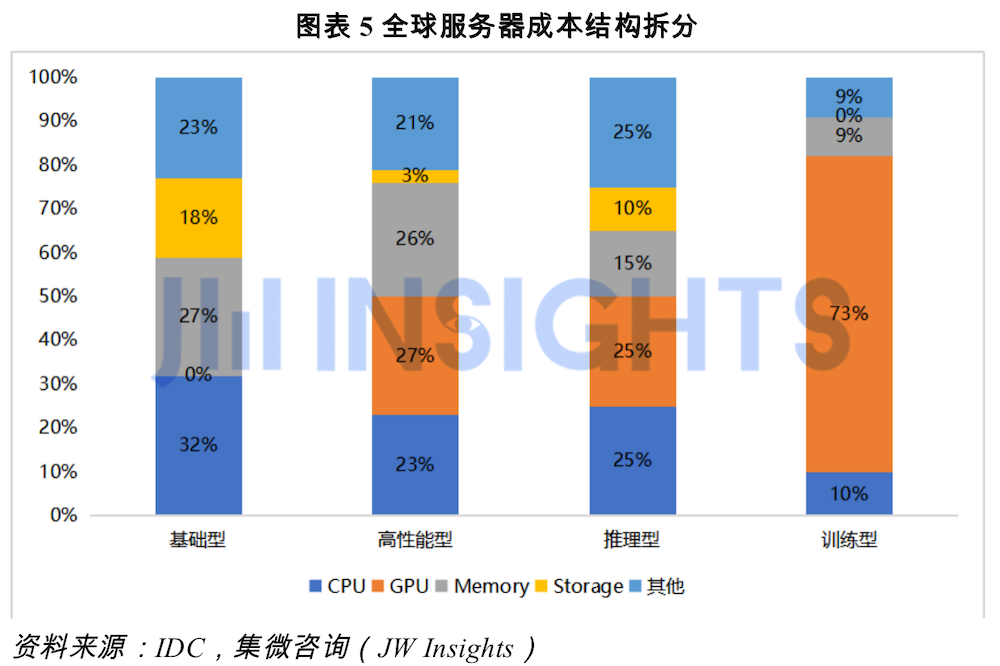

报告指出,在数据中心和新一代信息技术升级带动下,中国服务器市场规模2027年将达143.7亿美元,根据服务器成本结构构成,CPU为核心芯片,服务器市场的增长将带动服务器CPU需求上升。根据IDC数据,2022年全球服务器出货量突破1516万台,同比增长12%,产值达1215.8亿美金。

市场格局上,在2022年全球数据中心CPU市场中,英特尔以70.77%的市场份额排名第一,AMD以19.84%的份额紧随其后,剩余厂商仅占据9.39%的市场份额,整体上处于垄断局面。集微咨询测算2022年全球CPU市场规模约为777亿美元,其中全球服务器CPU市场约为233亿美元。

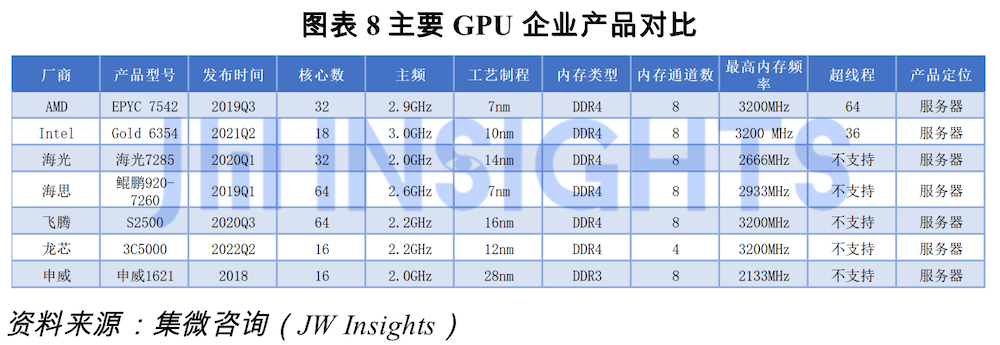

目前国内CPU厂商主有海光、海思、飞腾、龙芯、申威等。通过产品对比发现,国产服务器CPU性能已接近Intel中端产品水平,但整体上国内CPU厂商仍在工艺制程、运算速度(主频)、多任务处理(核心与线程数)方面落后于国际先进水平。

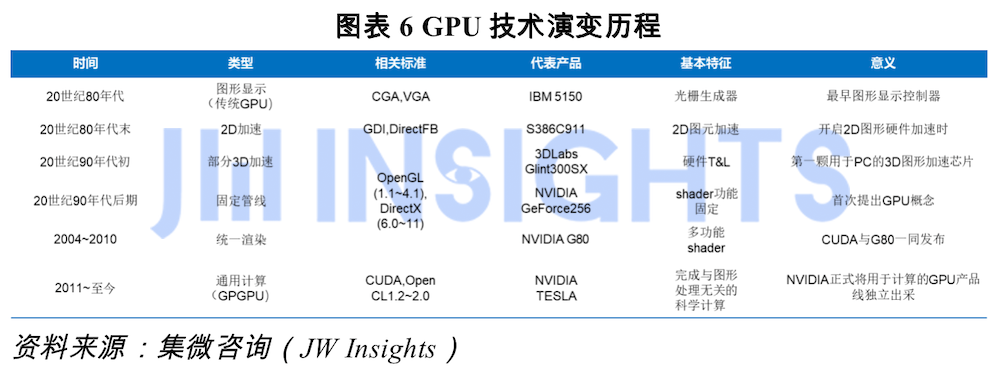

GPU(图形处理器),最初是为了解决CPU在图形处理领域性能不足的问题而诞生。GPU架构内主要为计算单元,采用极简的流水线进行设计,适合处理高度线程化、相对简单的并行计算,在图像渲染等涉及大量重复运算的领域拥有更强运算能力,并演进出GPGPU,即通用计算图形处理器(general-purpose GPU)以更好支持通用计算,GPGPU减弱了GPU图形显示部分的能力,将其余部分全部投入到通用计算中,同时增加了专用向量、张量、矩阵运算指令,提升了浮点运算的精度和性能,以实现人工智能、专业计算等加速应用。

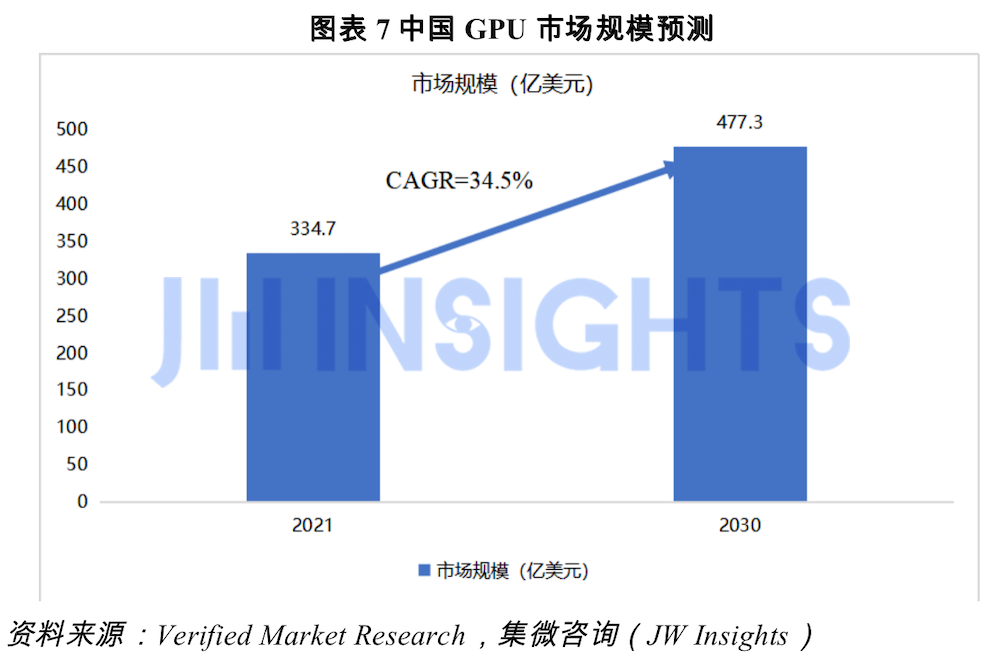

GPU因其强大的并行计算能力而广泛应用于人工智能、图像渲染、科学计算等领域。AI、自动驾驶与游戏市场是GPU需求增长的主要场景,其中AI领域大语言模型的持续推出以及参数量的不断增长有望驱动模型训练端、推理GPU需求快速增长,2021年全球GPU市场规模为334.7亿美元,预计2030年将达到4773.7亿美元,CAGR(2021-2030)为34.35%。

从国内市场来看,2020年中国大陆的独立GPU市场规模为47.39亿元,预计2027年市场规模将达345.57亿元,CAGR(2020-2027)为32.8%。

全球GPU芯片市场主要由海外厂商占据垄断地位,国产厂商加速布局。全球GPU市场被英伟达、英特尔和AMD三强垄断,英伟达凭借其自身CUDA生态在AI及高性能计算占据绝对主导地位,英伟达高端GPU占据较大份额(超过70%);国内市场中,景嘉微、天数智芯、壁仞科技、登临科技等企业基本处于起步阶段。

FPGA,是一种硬件可重构的集成电路芯片,通过在硅片上预先设计实现具有可编程特性,可通过软件重新配置芯片内部的资源来实现不同功能,广泛应用于数据中心、航空航天工程、人工智能、工业、物联网以及汽车等领域。在5G通信、人工智能等迭代升级周期频繁、技术不确定性较大的领域,FPGA是较为理想的解决方案。

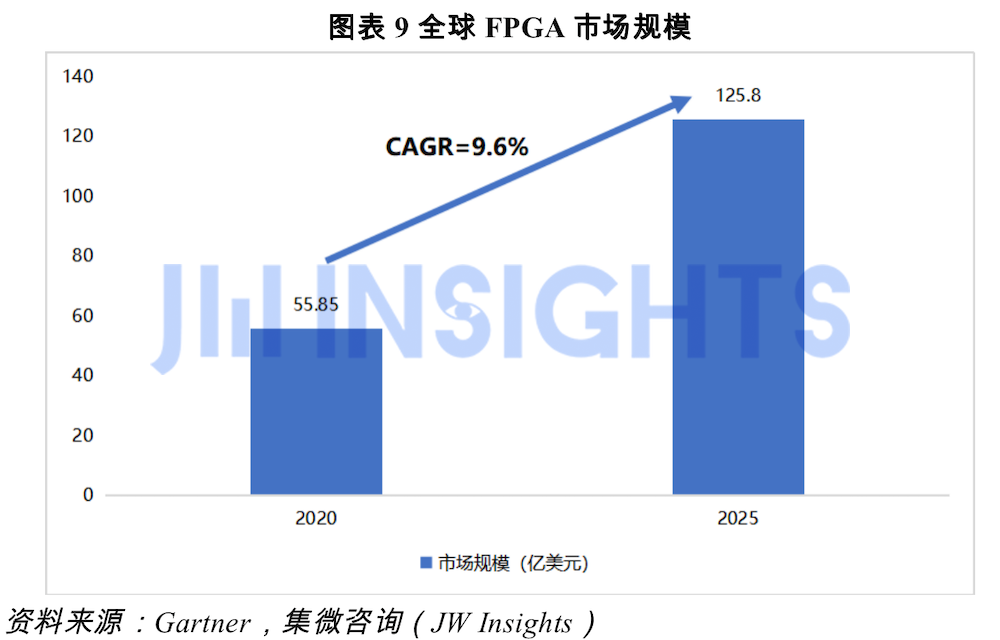

报告预测,2020-2026年全球FPGA出货量有望从5.11亿颗增至8.25颗,CAGR为8.3%,FPGA市场规模从55.85亿美元增至96.9亿美元,CAGR为9.6%。

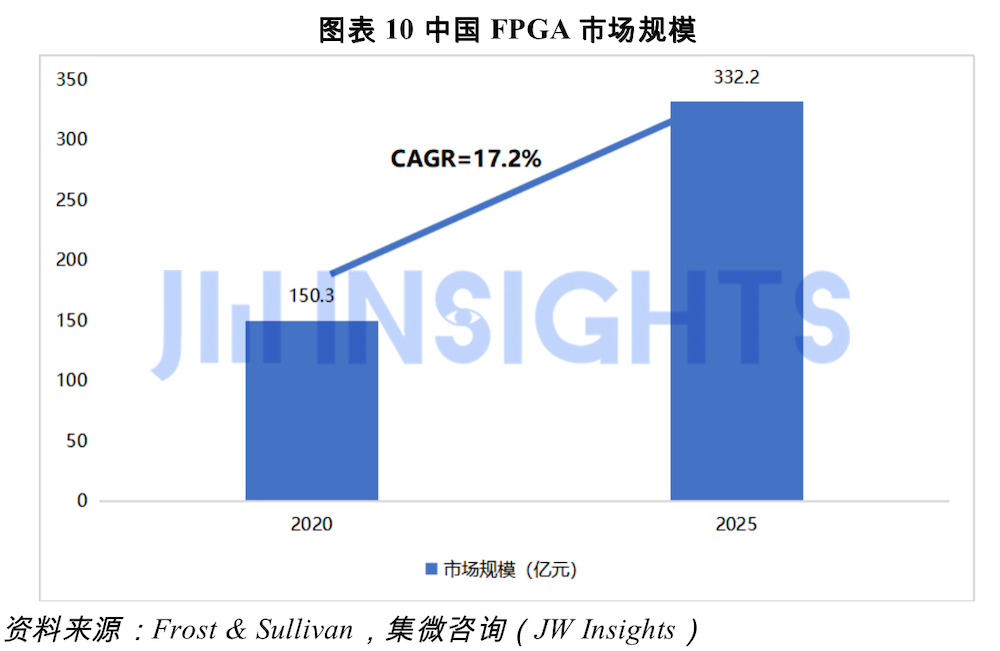

中国FPGA市场2020年的市场规模约150.3亿元,预计2025年中国FPGA市场规模将达到332.2亿元,复合增速为17.2%。FPGA需要由FPGA芯片、EDA软件及IP方案组成的软硬件生态系统共同支撑实现功能,逻辑容量、制程、SerDes速率等关键指标体现FPGA硬件技术水平,FPGA EDA软件工具非常复杂,FPGA软硬件生态系统建立了极高的行业壁垒。

全球FPGA市场主要被赛灵思(AMD)和Altera(英特尔)占据,目前市占率分别为52%和35%;中国FPGA厂商中紫光国微、复旦微电和安路科技在2021年中国的本土市场的市占率超过15%。受益于国产化加速推进,中国FPGA厂商将拥有巨大成长空间。

ASIC芯片,是为特定用途而定制的集成电路,具有高性能、低能耗的特点,专用化程度最高,其特点同时适合AI训练和推理阶段的使用。

目前全球ASIC市场并未形成明显的头部厂商,国产厂商快速发展;国外谷歌、英特尔等公司在ASIC布局较早,已经有较为成型的产品。目前国产厂商海思、遂原科技和寒武纪的产品在整体性能上也与谷歌比肩。未来国产厂商有望在ASIC领域继续保持技术优势,突破国外厂商在AI芯片的垄断格局。

AIGC热潮带动AI服务器需求飙升,也使部分高端存储芯片受益。

本期报告指出,随着AIGC的逐渐成熟,为存储器带来对应显存量的提升。其中包括单台服务器加速卡数量的增长、单张AI加速卡中显存容量的增长;AI服务器中将会有更高的内存满插率及后续CPU新平台有望支持更多的内存模组通道;相比于普通服务器固态硬盘占比有望大幅提升。

在AI服务器中应用的存储芯片主要包括:高带宽存储器(HBM)、DRAM和SSD,针对AI服务器的工作场景需要提供更大的容量、更高的性能、更低的延迟和更高的响应速度。

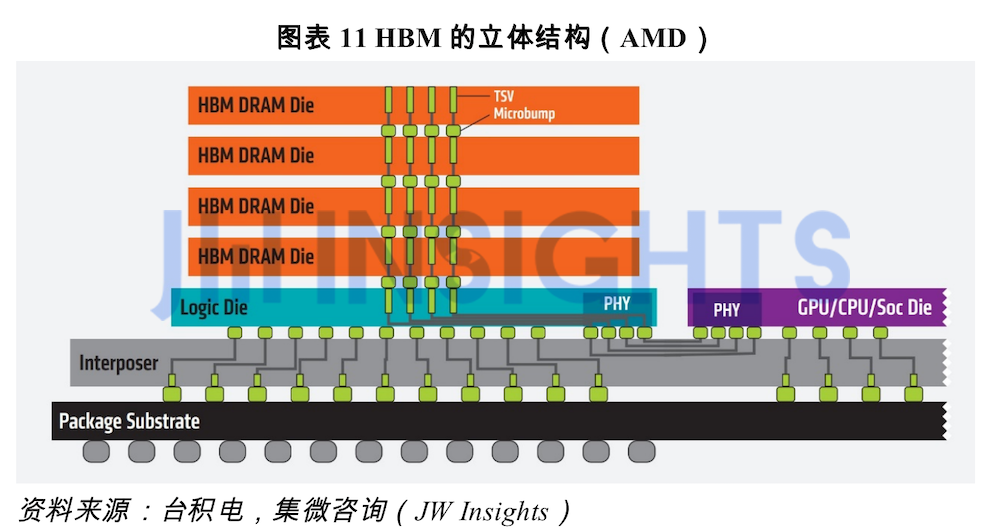

分品类看,HBM(High Bandwidth Memory,高带宽存储器)是可以实现高带宽的高附加值DRAM产品。HBM将多个DDR芯片3D堆叠在一起后和主芯片封装在一起,有高带宽、低功耗等特点。

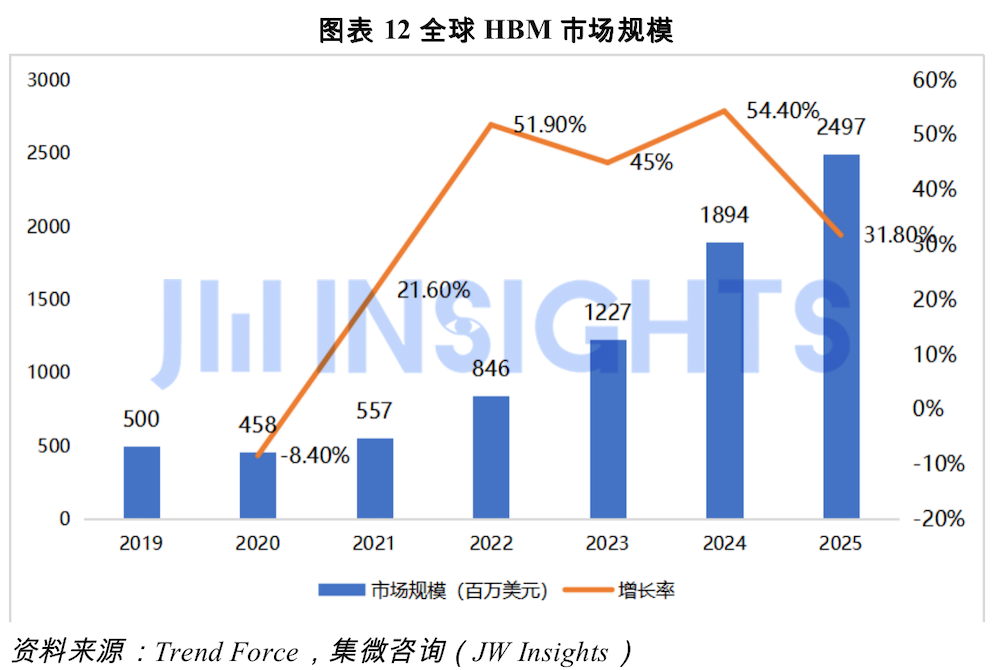

以HBM为代表的超高带宽内存技术有力支撑了AIGC开发,而生成式模型也会加速HBM内存进一步增大容量和增大带宽,AIGC发展将带动第三代HBM量价齐升,预计2023-2025年HBM市场CAGR有望成长至40-45%以上,至2025年市场规模有望达25亿美元,市场需求快速提升。

随着中国智能化、数字化、信息化技术的深入发展,各大领域对于高性能储存器产品的需求将持续增长,加之HBM应用领域向智能驾驶、通信设备等领域拓展,HBM需求量将保持较高的增速。

而对于服务器核心存储器,与消费级SSD相比,企业级SSD产品需要具备更快传输速度、更大单盘容量、更高使用寿命以及更高的可靠性要求。

企业级SSD下游客户主要来自云计算,占总市场规模的份额达到67%,企业级SSD将充分受益云基础设施增量。根据Yole数据,全球SSD市场规模在2022年为290亿美元,总出货量为3.52亿块,其中大约5500万块是企业SSD,其余为消费级SSD。预计2028年市场规模会达到670亿美元,出货量为4.72亿块,复合年增长率为15%。

本期报告,集微咨询详细梳理了AI芯片领域国内企业发展情况,指出AI发展的海量数据对数据处理提出极高要求,AI芯片需求快速增长,尽管全球AI芯片市场被英伟达垄断,然而国产AI算力芯片赛道正燃起星星之火。目前,国内已涌现出了如寒武纪、海光信息等优质AI算力芯片上市公司,非上市AI算力芯片公司如沐曦、天数智芯、壁仞科技等亦在产品端有持续突破。

从不同细分市场看,经过多年发展,国产CPU初步形成六大厂商齐头并进格局。“十五”期间,国家启动发展国产CPU的泰山计划,863计划也提出自主研发CPU。2006年核高基专项启动,国产CPU领域迎来了新一轮的国家支持。鲲鹏、飞腾、龙芯、兆芯、海光、申威等一批优质国产CPU企业再度启航。

随后的报告中,集微咨询逐一解析了六大国产CPU厂商发展现状,如华为自研CPU芯片基于ARM架构,研发五大芯片族,实现全场景布局。华为自研芯片产品主要包括服务器芯片鲲鹏系列、手机SOC芯片麒麟系列、人工智能芯片昇腾系列、5G基站芯片天罡系列、5G终端芯片巴龙系列等,以及一系列专用芯片,如凌霄芯片、NB-IoT芯片、视频编码解码芯片以及SSD控制芯片等。

其中,鲲鹏计算产业将快速提升Kunpeng处理器生态建设。鲲鹏计算产业是基于Kunpeng处理器构建的全栈IT基础设施、行业应用及服务,包括PC、服务器、存储、操作系统、中间件、虚拟化、数据库、云服务、行业应用以及咨询管理服务等。

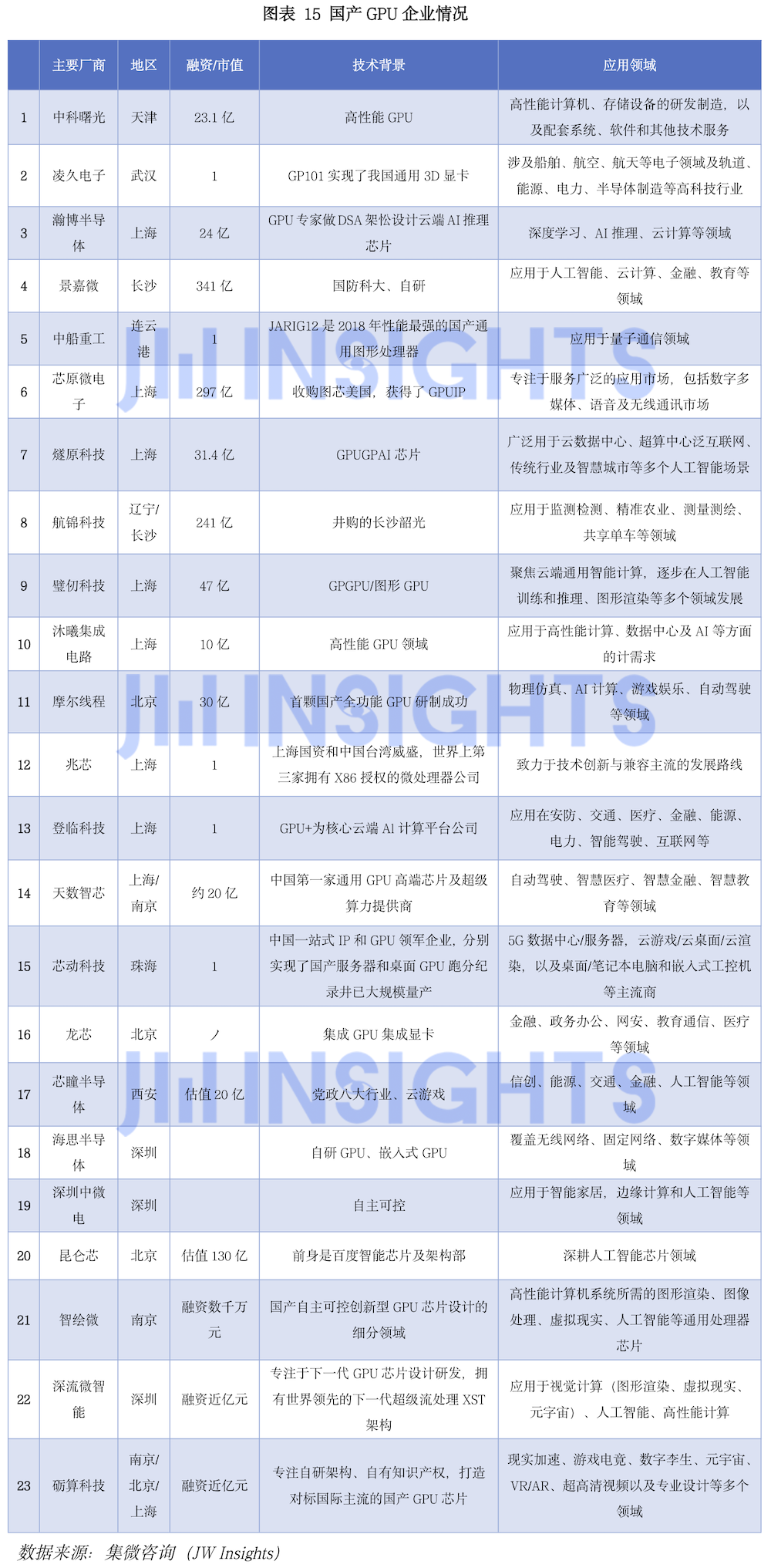

在GPU领域,受限于工艺制程、EDA等技术封锁,国内厂商目前在自主研发领域的成果与国际一流水平还有着很大的差距。但随着国产GPU的领军企业景嘉微、壁仞科技、芯动科技等逐渐崭露头角,各厂家已发展出了一系列的产品线,并且均采用国内成熟制程工艺及自主架构,国产替代浪潮来临,国内独立GPU厂商的广阔市场空间已被打开。

集微咨询其后逐一解析了景嘉微、沐曦、天数智芯、壁仁科技、摩尔线程这五大国产GPU厂商发展现状,如天数智芯致力于开发自主可控、国际领先的高性能通用GPU产品并提供解决方案,是国内头部通用GPU高端芯片及超级算力系统提供商。公司以“成为智能社会的赋能者”为使命,立足客户、市场的需求,加速AI计算与图形渲染融合,探索通用GPU赶超发展道路,产品已广泛应用于智算重心、智慧医疗、互联网、智能制造等领域。

在SSD领域,存储器基本由主控芯片、闪存颗粒、接口以及其他部分组成,其中闪存是数据存储的核心介质,也是SSD中成本最高的部分,主控芯片则是SSD核心器件,对SSD性能至关重要。

主控芯片可以看做是SSD的“中央处理器”,承担数据的读取、写入与擦除,并与终端应用环节各类外部计算机或电子设备CPU进行通信和数据交换。

主控芯片负责协调SSD程序运作、数据调度以及平衡闪存颗粒平均损耗等。当数据由接口传输至SSD时,要经由主控芯片中转至闪存颗粒进行存储。同时,主控芯片在需要的时候可以通过启动固件算法,执行错误校正码、坏块管理、垃圾回收算法等等重要任务。

SSD随着NAND闪存正式进入3D制程发展,主控芯片的设计愈加复杂、门槛也越来越高,所需要运用的人力及投入的研发费用均较市场成长的幅度来得高,对中国的相关新入者来说,这是一个挑战。但在大基金的支持下,困扰发展的技术、人才、资金等问题已经逐步再缓解。目前国内布局SSD控制器的厂商已有数十家。

报告中,集微咨询进一步盘点了大普微电子、华澜微、华存电子、联芸科技、国科微、得一微电子等六大代表性本土厂商情况,如国科微电子股份有限公司(股票代码:300672)成立于2008年,总部位于长沙,并在成都、上海、深圳、北京、常州、济南等地设有分子公司及研发中心。公司是国内重点集成电路设计企业,国家知识产权示范企业。

国科微长期致力于视频解码、视频编码、固态存储、物联网等领域大规模集成电路及解决方案开发。公司每年保持高比例研发投入,先后承担了一系列国家、省级重大科研攻关项目,在先进制程工艺的芯片及其终端产品上积累了大量知识产权,具备了快速研发及量产SoC芯片能力。固态存储领域,国科微推出了GK2301系列、GK2302系列、GK2302v200系列等主控芯片。基于自家主控芯片,国科微推出面向不同应用场景的固态硬盘解决方案,其中,安全级固态硬盘应用于加密桌面机、一体机、笔记本等;桌面级固态硬盘应用于国产存储设备以及高性价比桌面级通用机等;工业级固态硬盘应用于工控设备、工业计算机、户外设备等;企业级固态硬盘应用于服务器、防火墙、工作站等。