最近科创板注册 IPO 的半导体公司似乎没以前那么多了,可能是该上市的公司基本上都上市了。本系列文章我们关注即将在 2023 年初上市的裕太微电子。

笔者本人出于私人原因也挺关注该公司,因为同事的朋友在裕太员工持股平台的股东列表中。

系列文章将通过裕太的招股说明书,来了解这家公司,也看看同事的朋友财富能多自由。

第三期关注裕太的主要产品所处市场的情况,以及裕太的主要供应链和客户的情况。

市场

本节关注裕太主要产品:以太网物理层芯片(PHY)的市场情况,分别包括市场体量,市场竞争和主要竞争对手,以及裕太产品的销量和单价情况。

市场体量

产业总体宏观数据

从宏观来讲,全球 Fabless 公司的芯片和服务销售收入,从 2008 年的 438 亿美元增长至 2021 年的 1,655 亿美元(数据来源:WSTS),近 13 年来,平均每年增长约 21.3%。

根据 IC Insights 2020 年数据,总部在中国大陆的芯片设计公司销售额占比全球销售额的 15%,于美国(64%)和中国台湾(18%)之后,排列第三位。(留给 others 的份额只剩约 3% 了)

根据中国半导体协会 2021 年数据,我国大陆集成电路设计行业(包括在中国大陆经营的本土和外资企业)销售规模从 2013 年的 809 亿元增长至 2021 年的 4,148 亿元。

以太网物理层芯片市场方面,根据中国汽车技术研究中心有限公司的预测数据,2021 年全球以太网物理层芯片约有 120 亿元的市场规模。2022 年-2025 年,全球以太网物理层芯片市场规模预计保持 25%以上的年复合增长率,2025 年全球以太网物理层芯片市场规模有望突破 300 亿元。

请注意,上述几项数据统计口径的差异和计价货币的差异,下表是四组产业总体宏观统计数据的总结。

细分市场数据

路由器是以太网物理层芯片的主要商用和家用市场之一,一般每个路由器网口都需要一个 PHY 芯片(或者多个网口共用一个多端口 PHY)。

根据 IDC 数据,路由器的市场增长相对平稳,2017 年至 2020 年,我国路由器市场规模由 31.9 亿美元增长至 37.7 亿美元(年均增长 6%),预计到 2024 年市场规模将较 2020 年增长 23.34%,达到 46.5 亿美元(预测年均增长平稳,也为 6%)。

笔者觉得这里 2020 年的数据和直观感觉有点不一致,因为疫情影响,在线教育和办公需求在 2020 年有非常大的增长,理论上应该能带动路由器市场较大增长,但反映在此份数据中,2020 年相比 2018 年增长很小。

企业级交换机是以太网物理层芯片的主要商用市场之一,交换机相比路由器,需要更多的网络物理层接入端口。

根据中国汽车技术研究中心有限公司的数据,2020 年中国大陆商用企业网用以太网交换芯片总体市场规模为 25.1 亿元,预计至 2025 年市场规模将达到 35.5 亿元,预测年均增长 8.3%。

车载以太网市场是一个相对新兴的市场,根据中国汽车技术研究中心有限公司的预测,2020 年全球车载以太网芯片市场规模为 46.6 亿,2021年-2025 年车载以太网 PHY 芯片出货量将呈 10 倍数量级的增长,2025 年中国车载以太网物理层芯片搭载量将超过 2.9 亿片。

市场竞争

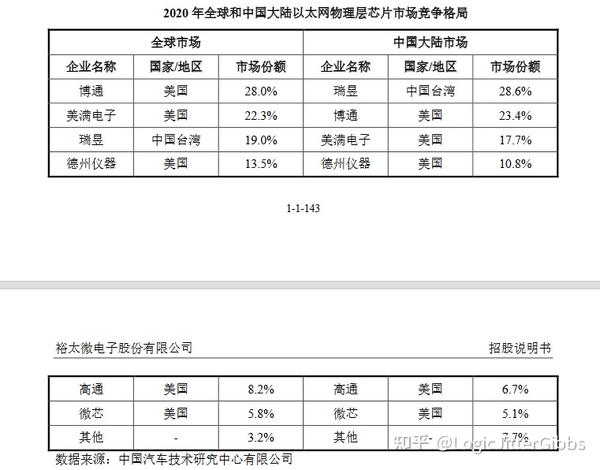

以太网物理层芯片领域集中度较高,欧美和中国台湾厂商具有巨大的领先优势,占据大部分市场份额。

根据中国汽车技术研究中心有限公司的数据统计,在全球以太网物理芯片市场(包含车载)竞争中,博通、美满电子、瑞昱、德州仪器、高通和微芯稳居前列,前五大以太网物理层芯片供应商市场份额占比高达 91%。

裕太微电子在 2021 年以太网物理层芯片收入约 2.44 亿元,以 2021 年全球以太网物理层芯片 120 亿元的市场规模(中国汽车技术研究中心有限公司的数据统计)计算,公司市占率约 2%。

根据中国汽车技术研究中心有限公司的数据统计,全球车载以太网物理层芯片供应商主要由美满电子、博通、瑞昱、德州仪器和恩智浦五家企业主导。

根据中国汽车技术研究中心有限公司的数据统计,2020 年全球车载以太网芯片市场规模为 46.6 亿元,裕太在 2021 年报告期内,车载以太网销售额为 98 万元,2022 年上半年报告期内为 181 万元,所占比重仍较小。

主要竞争对手

根据上述市场竞争情况,根据招股书,裕太认为其竞争对手包括以下公司:

(笔者:感觉招股书还漏了一个车载方面的竞争对手:恩智浦。)

以下是招股书中提供的,裕太与竞争对手的财务对比情况:

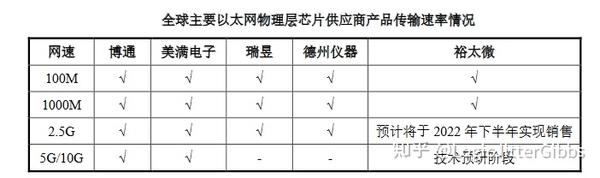

在产品速率方面,裕太微电子尚未完全进入高速率产品市场:

裕太产品销量与定价

裕太的销售芯片主力是工规和商规级别的千兆芯片,分别占到总销售金额的 53% 和 22%(2021 年度)。

整体来看,工规和商规级别的芯片,分别占到总销售金额的 58.5% 和 36.2%(2021 年度)。

下表中的晶圆产品,招股书说明道,公司根据客户需求直接对外销售少量晶圆形态的产品,其尚未封装测试,由客户自行封装测试,客户根据需求将晶圆与其他产品一同合封或根据其自身需求进行封装。

从芯片销售数量来看,工规和商规级别的芯片,分别占到总销售数量的 32% 和 67.8%(2021年度)

从定价来看,工规级千兆是目前最贵的产品,而商规级百兆芯片价格则非常低廉。另外,从 2020 年起,公司量产芯片价格略有提升,可能是受当时不断上升的行业景气影响。

2022 年上半年单片芯片价格非常高,可能是受到当时芯片短缺行情的影响,应该并不是销售常态。

各产品的毛利率情况如下:

根据裕太披露的销量和定价信息,我们可以归纳得到下述芯片销售信息表格(2021 年度):

看起来,目前工规芯片是比较赚钱的芯片,但车规是未来更赚钱的芯片。

供应链

和所有 Fabless 公司一样,裕太的第一大供应商为晶圆厂,其后是封测和测试厂商。

从招股书来看,裕太的晶圆供应商是中芯国际,其似乎为裕太成立以来的唯一晶圆供应商,裕太的封测和测试供应商分为包括长电科技、甬矽电子、上海伟测。

另外,裕太还和芯原有晶圆采购交易,并不确定这些是什么晶圆,或许是裕太和芯原会共用晶圆进行一些测试芯片的流片。

裕太几乎所有主要供应商均为上市公司。

从原材料支出结构来看,裕太微电子晶圆和光罩成本占约 63%,封测成本约35%。

从单颗芯片的成本分析,可发现 2021 年度单片晶圆采购成本大幅上升,或许是切换到了更先进的工艺制程。

另外,有自媒体指出裕太微电子在招股书关于供应商方面似乎有前后不一致的现象,裕太在招股书中提及:

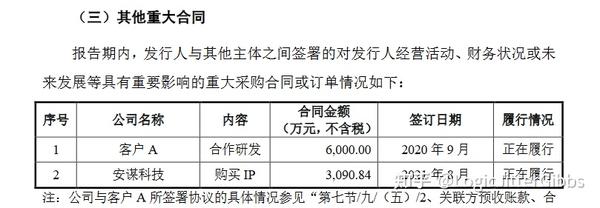

折旧和摊销的金额上升主要系公司于 2021 年以 3,090.84 万元购入安谋科技的 IP 用于在研芯片设计,该 IP 摊销金额较大所导致。

但安谋科技并没有出现在 2021/2022 年的前五供应商列表中,或许是安谋科技提供了灵活的低首付多年分期付款方式?使裕太在最近几年支付的费用较少(从 ARM 并未进入前五大供应商,推测不超过每年百万人民币)

客户

裕太的以太网物理层芯片产品用途广泛,涵盖信息通讯、工业控制、监控设备、消费电子和汽车电子等众多领域。

主要客户群包括集成电路经销商和各行各业的系统厂商、研究院等。

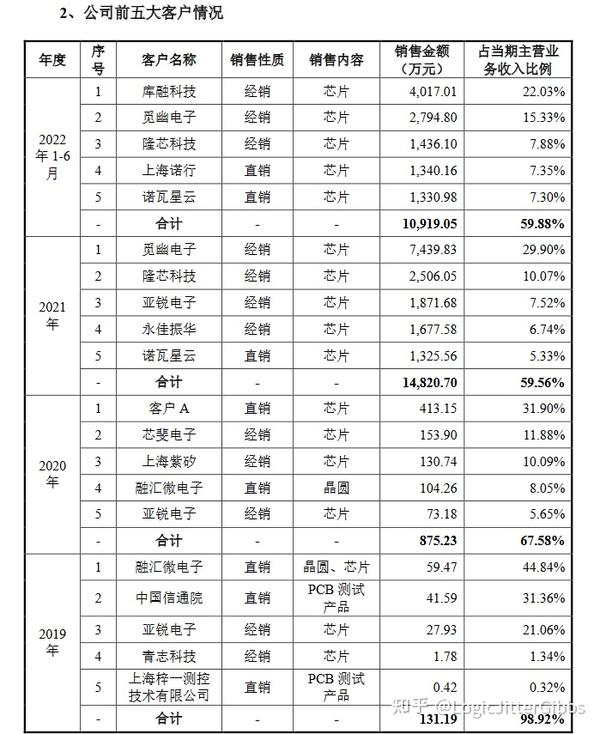

公司公示的前五客户列表如下,值得注意的是,招股书指出:

报告期内,公司多个客户向公司采购的产品最终运用到同一企业,公司对该等客户合计的收入占当期主营业务收入的占比分别为 0.00%、36.99%、43.26%(2021 年度)和 55.20%。

所以,2021 年度几家经销商的芯片大部分都流入了同一终端用户,事实上裕太对该单一客户的依赖情况还是非常高的。

数据来源

声明

笔者本人非该公司员工或者接近该公司人士,数据来自网络公开数据,数据分析为本人个人意见,不构成投资建议。

原文:知乎

作者:LogicJitterGibbs

相关文章推荐

- 从招股书了解裕太微电子(一):公司概况与团队

- DDR 学习时间 (Part B - 5):DRAM 颗粒容量规格

- DDR 学习时间 (Part D - 2):[TL]DDR调试与兼容性验证系列讲座(二)

- PCI Express Technology 3.0 链路初始化与训练 节16 相关配置寄存器

- PCI Express Technology 3.0 链路初始化与训练 节15 动态带宽改变

更多FPGA干货请关注FPGA的逻辑技术专栏。欢迎添加极术小姐姐微信(id:aijishu20)加入技术交流群,请备注研究方向。