「芝能汽车」联合「2030出行研究室」一起进行深入跟踪和分析美国汽车和科技产业的发展趋势。

IEA发布了《Global EV Outlook 2023》,里面有很多的内容,我们通过摘录和分析核心要点,制作了一份非常简单和精炼的报告,希望大家喜欢。

Part.1

全球新能源汽车发展趋势

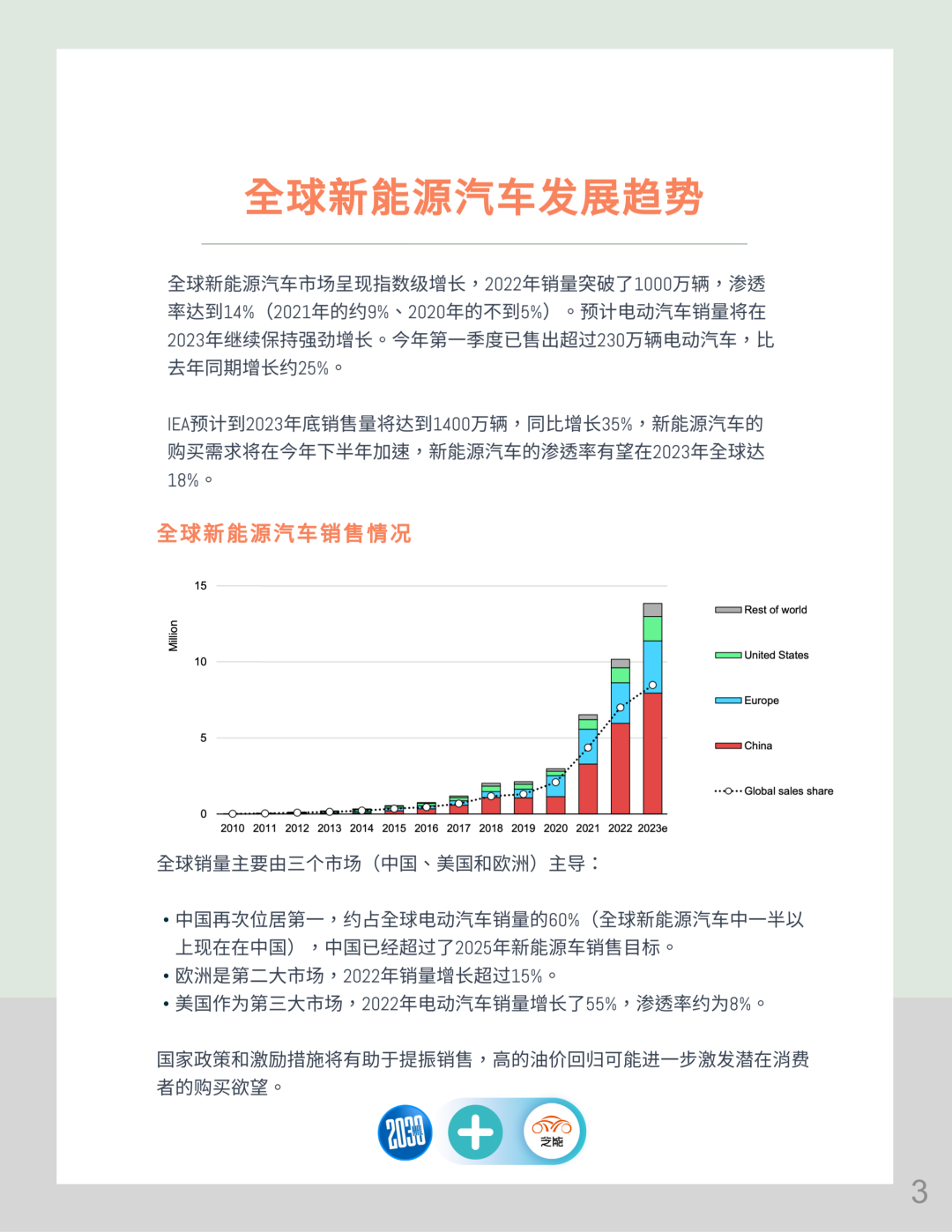

全球新能源汽车市场呈现指数级增长,2022年销量突破了1000万辆,渗透率达到14% (2021年的约9%、2020年的不到5%)。IEA预测,电动汽车销量将在2023年继续保持强劲增长,到2023年底销售量将达到1400万辆,同比增长35%。

今年第一季度已售出超过230万辆电动汽车,比去年同期增长约25%。

新能源汽车的购买需求将在今年下半年加速,新能源汽车的渗透率有望在2023年全球达18%

此外,中国、美国和欧洲是全球销量的主要驱动力。其中:

中国再次位居第一,约占全球电动汽车销量的60%(全球新能源汽车中一半以上现在在中国),中国已经超过了2025年新能源车销售目标。

欧洲是第二大市场,2022年销量增长超过15%。

美国作为第三大市场,2022年电动汽车销量增长了55%,渗透率约为8%。

国家政策和激励措施将有助于提振销售,高油价的回归可能进一步激发潜在消费者的购买欲望。

Part.2

全球范围内的新能源汽车渗透率提升

在2018至2022年间,新能源汽车在中国及超过十个欧洲国家的市场渗透率超过了20%。同时,美国、日本和韩国也在努力提高这一比例。我们预测,借助当前各个国家积极的政策推动,到2030年这一比例会有进一步的提升。

这种渗透率增长的主要驱动力在于:2018至2022年期间,新能源车型种类显著增多,特别是在中国,到2022年,消费者可以选择的车型已超过300款。

Part.3

新兴国家的销售情况及投资增长

新兴的新能源汽车市场尽管起步晚,但也表现出强劲的增长势头。2022年,印度、泰国和印度尼西亚的新能源汽车销量较2021年翻了一番以上,达到了8万辆。其中,泰国的新能源汽车市场渗透率略高于3%,而印度和印度尼西亚的渗透率约为1.5%。

尽管如此,新能源汽车的高昂价格仍然是阻碍其大规模普及的主要障碍,潜在消费者通常不愿意花费超过2万美元购买电动汽车。此外,缺乏可靠且价格合理的充电设施也是另一个问题。在大多数新兴市场和发展中国家,道路交通仍主要依赖于城市中心的小型交通工具,如摩托车和三轮车。

为推动电动汽车和零部件制造业的发展,印度政府推出了32亿美元的激励计划,吸引了83亿美元的投资。

泰国和印度尼西亚也在加强政策支持方案,为其他新兴市场经济体普及电动汽车提供了宝贵的经验。中国希望能向这些国家出口新能源汽车,但核心问题在于如何将价格控制在2万美元以下,并能够提供完整的电动汽车产业链。

Part.4

新能源汽车车型分类

2022年,新能源汽车中,大型轿车和SUV占据了总销量的45%以上。这一数据清晰地反映了新能源汽车在大型车辆领域的使用成本相对更具优势。在美国,小型新能源汽车几乎无市场。即使在传统上偏好小型车辆的欧洲市场,小型新能源汽车的市场份额也不到20%。

对关键矿物和资源的要求

购买大型汽车的决策,部分受到补贴的刺激,这也推动了消费者倾向于购买更大的车辆。

由于大型轿车和SUV通常具有更大的车身尺寸和更高的能量需求,因此电池容量往往更大,需要更多的关键矿物作为电池材料,例如锂、钴和镍。因此,随着这些车型在市场上的增长,对这些关键矿物的需求也将相应增加。

Part.5

投资的可持续性与行业变化

2022年,全球对电动汽车的投资超过4250亿美元,同比增长了50%。其中,大部分来源于消费者的个人购买,政府支持的支出仅占10%。

全球投资者对电动汽车保持了高度信心,自2019年以来,电动汽车相关公司的股票表现一直优异。同时,初创企业在电动汽车和电池技术开发领域的风险投资也正在蓬勃发展,2022年的投资额达到了近21亿美元,同比增长了30%,投资重点转向电池和关键矿物。

2023年的变化

从投资角度来看,2023年股票出现了明显的分化,公司表现差异显著,资金开始向龙头企业集中。2022年的高增长主要集中在中国,而到了2023年,全球开始出现了明显的区域化特征。

Part.6

跨领域的电动化进展

电动化的触角已经深入到各种道路交通方式中。目前,两轮或三轮车领域的电动化程度最高,它们在新兴市场和发展中国家的普及率甚至超过了汽车。例如,2022年在印度,超过一半的三轮车已经实现了电动化。在油价不断上涨的大背景下,人们对这种经济实惠的出行方式的需求强烈。

在电动公交车和中重型卡车的销售中,中国占据了主导地位,销量分别为54,000辆和52,000辆。同时,美国和欧洲的电动车销量也在稳步增长,可选择的车型不断增多,发展势头也越来越强劲。