最近看到一篇普华永道在2021年底发布的2021数字汽车报告,里面对汽车ACES(自动驾驶,车联网,电气化,智能出行)四部分在全球主要四大市场(中国,美国,欧洲,日本)的市场表现和预测的文章。里面预测比较有意思,值得了解和学习,本文基于这个文档进行解读,内容分以下四大块:

- 汽车行业当前总体状况

- 新势力搅局者

- ACES技术分市场的引爆普及时间点

- ACES主要市场销量预测

希望能给大家一些见解和信息。

汽车行业当前总体状况

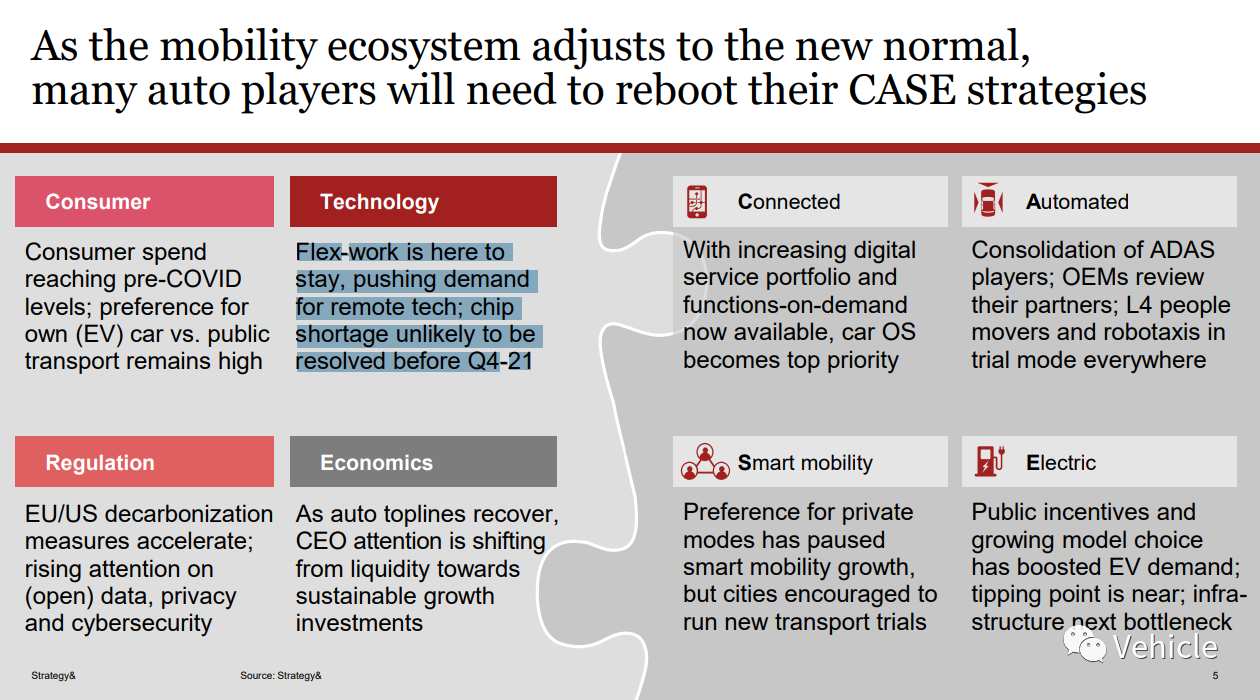

当前行业从消费者,技术,法规,经济宏观角度来看:

- 消费支出恢复到疫情前,私人购车的喜好依然高于公共交通

- 灵活办公继续存在,远程技术需求增长,芯片短缺2022年前不会结束

- 欧美降碳排放测量加速,对数据保护以及安全的注意力增加

- 随着主流汽车品牌复苏,CEO们注意力从现金流转向了稳健增长投资。

从推动汽车产业变革的四个技术层面来看:

- 对于车联网方面,电子服务产品增长,汽车功能订阅实现,汽车操作系统(汽车操作系统概览 101)变成首要。

- 自动驾驶方面,辅助驾驶玩家们地位巩固,主机厂们审视合作伙伴,L4级别的乘用车以及Robotaxis在全球进行试验。

- 智能出行,对于私人购车的喜好已经暂停了智能出行的增长,但是城市鼓励试行新出行。

- 电气化,政策补贴以及不断增长的车型选择已经催涨了电动汽车的需求,电动汽车的引爆点马上来临,充电设施会是下一个瓶颈这个和我之前文章(充电设施-电动汽车第二战场)推论一致。

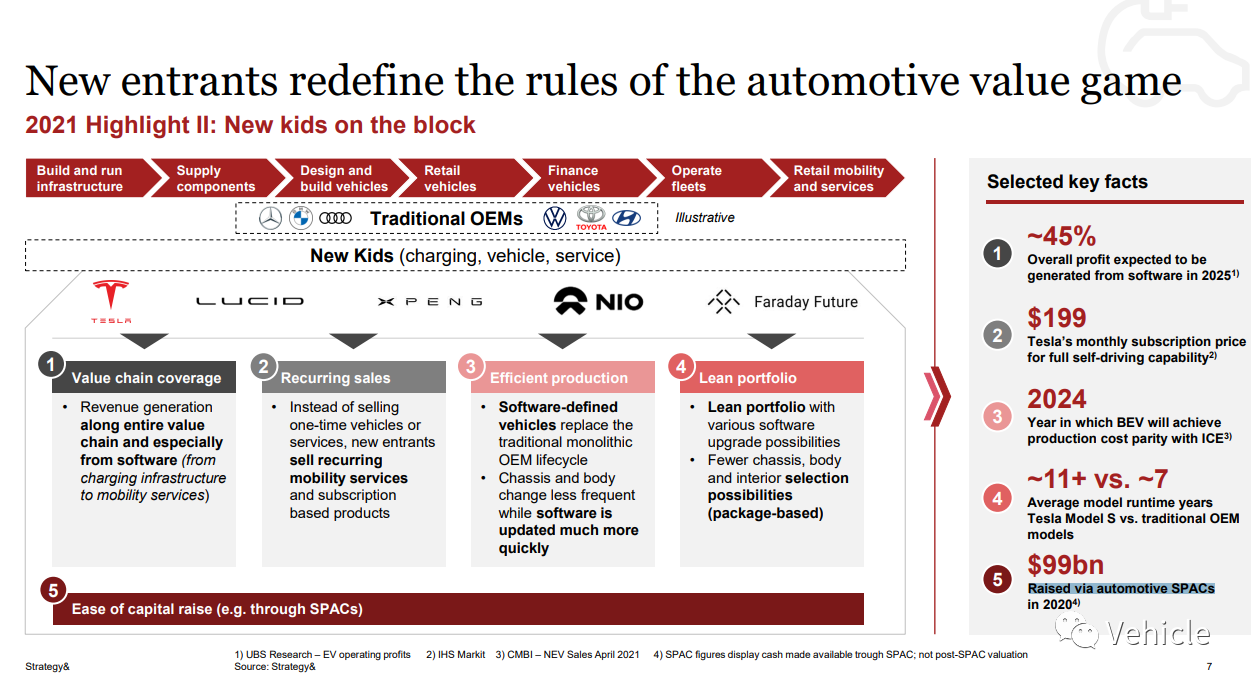

新势力搅局者

新势力重新定义汽车价值游戏规则,传统汽车厂的生意主要覆盖在,设计,制造,销售,汽车金融,或许还有少部分涉及零部件和车队运营, 但新势力的生意还覆盖了,建设设施例如充电桩,零部件,车队运营,零售也就是4S店业务,新势力服务整个价值链。还催生新的业务模式,例如:

- 不是一次性售车买卖,还包含多次的移动出行服务以及产品订阅。

- 软件定义汽车取代了传统整体的主机厂生命周期,底盘车身更改频率更好然而软件更新更快。

- 轻量化的产品序列Portfolio(从上海车展初探产品矩阵组合Product Portfolio)更少的底盘车身内饰的选型。

一些指标显示,到2025年大概45%利润来自于软件。特斯拉自动驾驶的订阅费是一个月199美元大概1300元左右。2024年燃油车和电动车的成本会一样。特斯拉的在售车型持续销售11年多,而传统车大概7年(这里指的是换代,传统车为什么是7年可以关注我们#汽车开发流程专辑),新势力很容易募集到资金,仅仅2020年他们募集超990亿美元。

ACES技术分市场的引爆普及点

在全球范围内,ACES技术渗透的加速将以不同的时间和速度发生

对于车联网,普华永道认为欧美和日本普及和引爆点会早于中国会在2030年之前,这个很有意思国内目前理解的车联网可能是一些app等,但其实真的是欧美日要早于中国,因为他们有eCall也就是紧急呼叫其实这就是通讯技术,另外他们有实时在线导航例如哪里堵车哪里交通事故都会及时报道,这其实可以理解早期的车联网,而欧美日对于这些是有法规要求所以确实他们配备的比较齐全,而中国大批量的廉价车压根没有这些。

对于电气化,显然中国由于政策的刺激,已经可以说是引爆了在快速普及,而欧洲在大众等推动下也快速跟进,随后可能在2030年引爆,而日本是反应最慢会在2030年之后。

对于辅助以及自动驾驶,欧洲先锋,之后中国再到日本,最后才是美国,但大都在2030年开始达到临界和引爆点。这里很多国人就疑惑了,中国目前自动驾驶这么火为啥,不是中国先锋,其实欧洲很强的法规要求,很多类似于自动驾驶的配置例如AEB,例如mobileye(从2022 CES 看Mobileye 自动驾驶产品技术以及战略(谁说算力是唯一标准))等靠摄像头识别预警碰撞的都是欧洲法规先搞起来的,而美国属于中国类似贫富差距较大,而且地广人稀的地方各种需求不均衡所以类似辅助驾驶法规要求没有那么严格。

对于智能出行,中国先锋,日本和欧洲随后,最后是美国,引爆点在2030年左右。而这块主要是看交通拥堵,中欧和日本大城市密集私人用车成本相对较高所以更利于智能出行生态,而美国不那么感冒。

ACES主要市场销量预测

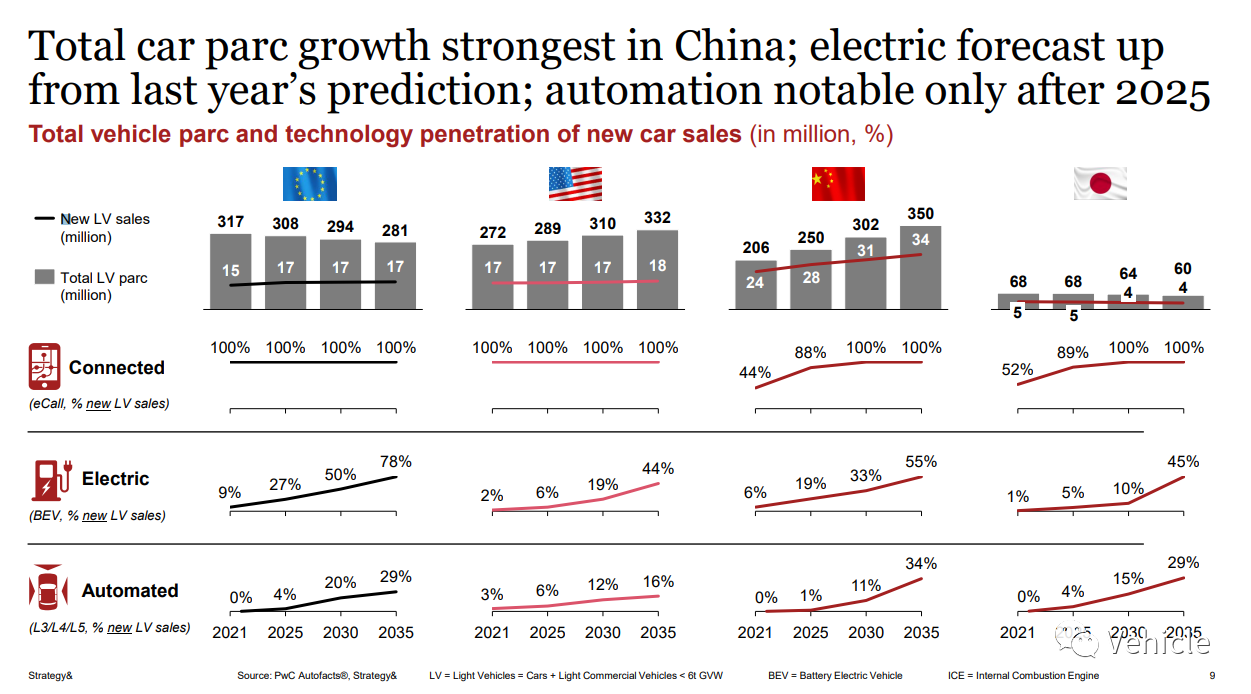

2021到2035年乘用车销量和车联网,电气化,自动驾驶销量占比情况,中国汽车保有量增长最强劲;电动车预测高于去年的预测;自动驾驶只有在2025年之后才引人注目。

欧洲,乘用车的保有量是下降的趋势2021年3.17亿辆逐年下降到2035年的2.81亿辆。新车年销量大概1700万辆未来几年持平。 车联网方面新车100%联网,电气化比例新车逐年增长从2021年9%到2035年的78%。L3/L4/L5自动驾驶车辆占新车比例从2025年4%开始到2035年占比接近30%.

美国,乘用车保有量增长趋势从2021年的2.72亿辆到2035年的3.32亿辆。但新车销量几乎持平,保持和欧洲相当1700万辆左右。车联网方面新车100%联网,电气化比例新车逐年增长从2021年2%到2035年的44%。L3/L4/L5自动驾驶车辆占新车比例从2025年6%开始到2035年占比接近16%.

中国,乘用车保有量大幅增加,从2021年的2.06亿辆到2035年的3.5亿辆。车联网2021年44%但会在2030年左右100%,电气化比例新车逐年增长从2021年6%到2035年的55%。L3/L4/L5自动驾驶车辆占新车比例从2025年1%开始到2035年占比接近34%.

日本,乘用车保有量下降,从2021年的6800万辆到2035年的6400万辆。年新车销量在4-500万台左右,但是下降的趋势。车联网2021年52%但会在2030年左右100%,电气化比例新车逐年增长从2021年1%到2035年的45%。L3/L4/L5自动驾驶车辆占新车比例从2025年4%开始到2035年占比接近29%.

按照技术层面总结对于:

- 车联网,欧美走在前列,中日在2025年后赶上;

- 电气化,欧洲走在前列,日本反应最慢但在2030年左右快速跟上;

- L3/L4/L5自动驾驶,2025年是拐点快速上升,欧洲,中国和日本都会在2035年支持L3/L4/L5新车销量在30%,其中中国达34%. 而美国相对不那么感冒缓慢增长到16%。

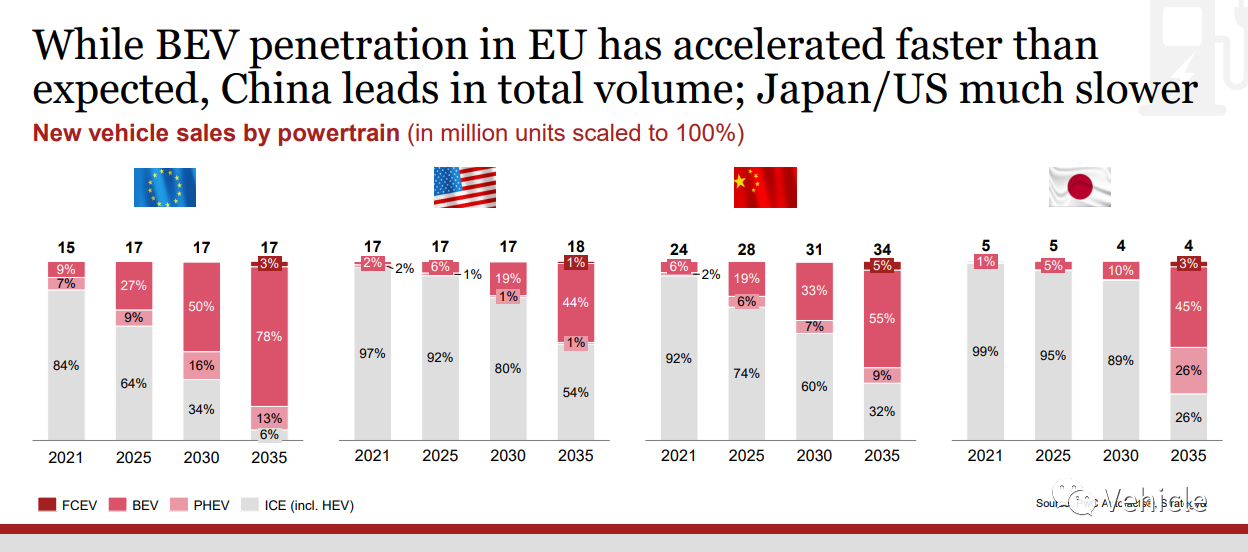

按照动力形式占比分解:汽车动力包括,ICE燃油,BEV纯电,PHEV插电混动,FCEV氢燃料电池.未来格局怎么样?虽然BEV在欧盟的普及速度快于预期,但中国在总量上领先;日本/美国要慢得多。

- BEV纯电比例可以参照上小结。

- ICE燃油车,欧洲和中国从2021到2035显然是剧烈下降,欧洲到2035年新车年销量只有6%为燃油。中国每年将近3%销量下降,2030年之后降速增加到2035年销量仅占32%。美国相对缓慢,2030年之前依然燃油主导80%以上,直到2035年依然54%为燃油车;日本更是,2030年依然将近90%为燃油,之后快速切换降至仅仅26%。

- PHEV 混动,混动市场主要在欧洲,欧洲中期(2021-2030)增长到16%新车销量份额但长期(2030-2035)下降到13%;美国混动新车销量1%左右且恒定维持;中国中长期增长趋势从2%到9%。日本中长期增长趋势从1%到10%在2030年快速增长到2035的26%。

- FCEV氢燃料电池,乘用车主要在2035年占有销量引人注意,但基本只占新车销量的3%左右,其中中国5%最高。

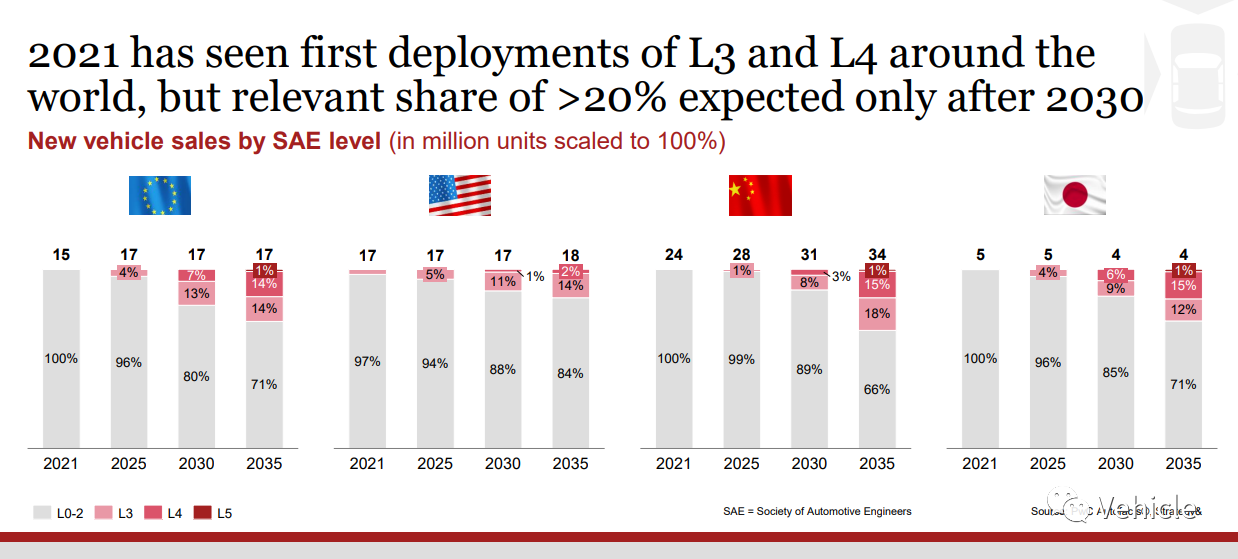

按照自动驾驶等级占比分解,2021的L3和L4首次部署在世界各地,但相关份额超过20%,仅在2030之后。

首先对于L3以上的自动驾驶会在2025年左右占据市场份额4%左右。但有意思的是中国却是最少的只占1%,这个很有意思目前国内新势力最激进的显然都只是L2+++,2035年之前欧洲以及日本的L3/L4/L5新车销售占比小幅高于其他市场,但在2035年中国L3/L4/L5新车销售量占比都高于或等于其他市场。L5级别自动驾驶会在中欧日2035年左右占有1%的新车销量。美国会是最快上路的但市场热情不是很高,最快上路体现美国创新较强这个和美国当前各种自动驾驶测试相关,例如通用的Cruise。

Pirate Jack 总结

普华永道这个预测还是比较全面,覆盖了当前汽车变革的驱动因子,也考虑了不同市场的特殊情况。其中一个比较全面的商业思维是值得战略和商务学习的,就是考虑汽车战略,需要全方面考虑消费者,技术,法规和经济发展,才能全面了解未来和走向。当然对于普通工程师来讲任何一项功能的设计开发如果拥有以上概念就是Design thinking 会更好的设计出叫好叫座的功能配置。

当然我其实更好奇是这些数据是怎么推导出来的,有知道的可以留言交流。

文章来源:Vehicle

微信公众号:

相关文章推荐

更多汽车行业干货请关注Vehicle专栏